核心观点

核心观点:出于对增长下行、劳务市场走弱更大的担忧,和对通胀回归目标更强的信心,9月FOMC会议美联储选择以50bps开启降息周期,并在点阵图中指引今、明年各4次的降息。发布会上Powell并未严谨论证50bps降息的合理性,但也表示未来降息决策仍然灵活,50bps并非降息幅度的新节奏。向前看,我们认为大选仍然是未来降息路径最大的变数。如果特朗普上台,更强的经济韧性与通胀黏性预期或压缩美联储未来的降息空间。但无论谁上台,当前市场预期的今、明两年分别还有2.8、7.8次的降息都过于乐观。

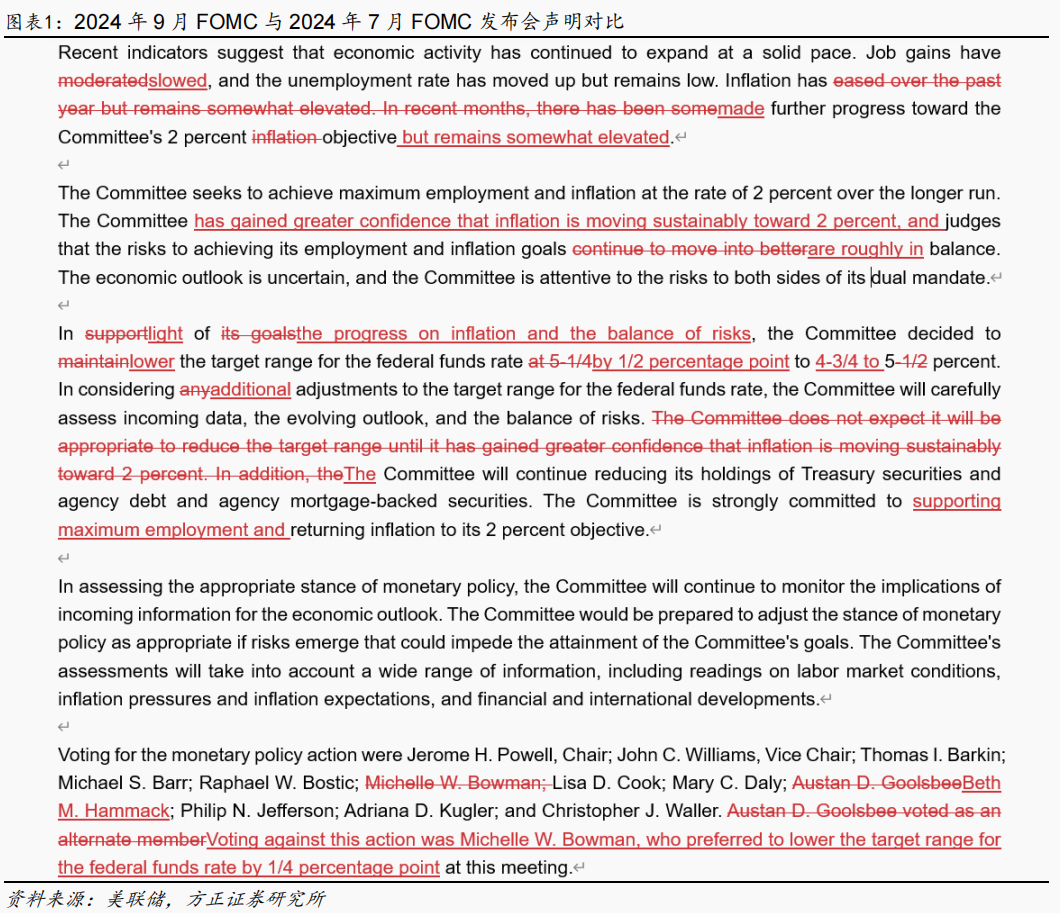

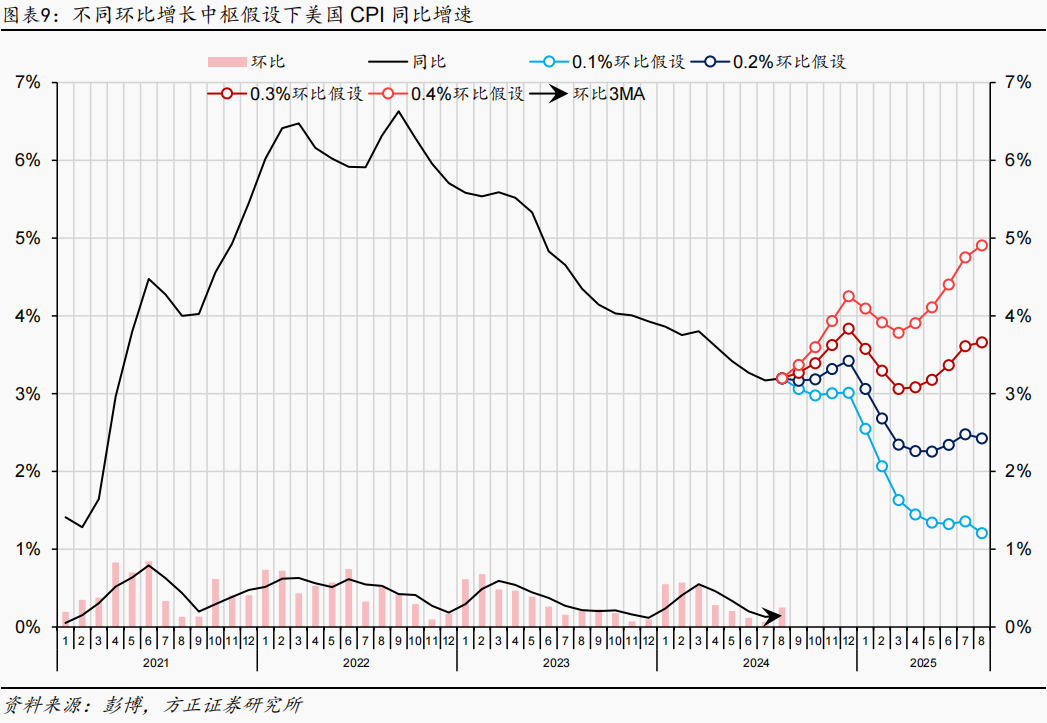

FOMC声明:降息50bps,一人反对,声明将“工作重心”从通胀上行风险移至增长下行风险。尽管FOMC前的通胀数据出现意外抬升(核心CPI环比超预期、居住通胀同比反弹),增长数据延续韧性(零售销售、工业产值、新屋开工均超预期,GDPNow将24Q3美国GDP增速由+2.5%上修至+3.0%),彭博调查的111名分析师中有102名预期降息25bps(剩余9人预期降息50bps),但美联储最终仍选择“迎合”交易员的预期(FOMC决议前夕,联邦基金期货交易员预期美联储降息25、50bps的概率分别为37.5%、62.5%)降息50bps。当然,这一决策遭到美联储最鹰派的理事Bowman的反对,其认为仅需25bps的降息,这是2005年以来首次有理事在FOMC决议上投下反对票。

从声明的修改来看,美联储选择以50bps作为降息周期的开场,主要因为其认为就业与通胀目标已大致均衡(roughly balanced),此前表述为继续向均衡目标发展(continue to move into better balance)。具体来看,美联储开始:①对就业市场更强的担忧。鉴于7、8月回落的新增非农就业数据,声明将新增就业的描述由温和改为放缓(moderated→slowed),并将致力于完成的目标由2%通胀率改为就业最大化与2%通胀率(supporting maximum employment and returning inflation to its 2 percent objective)。②对实现通胀目标更强的信心。美联储认为,虽然通胀仍有些偏高(remains somewhat elevated),但对实现2%通胀目标已经有了更强的信心(has gained greater confidence that inflation is moving sustainably toward 2%)。声明公布后,市场进一步押注降息预期的升温,美债利率&美元指数下跌,黄金&大宗商品&美股上涨。

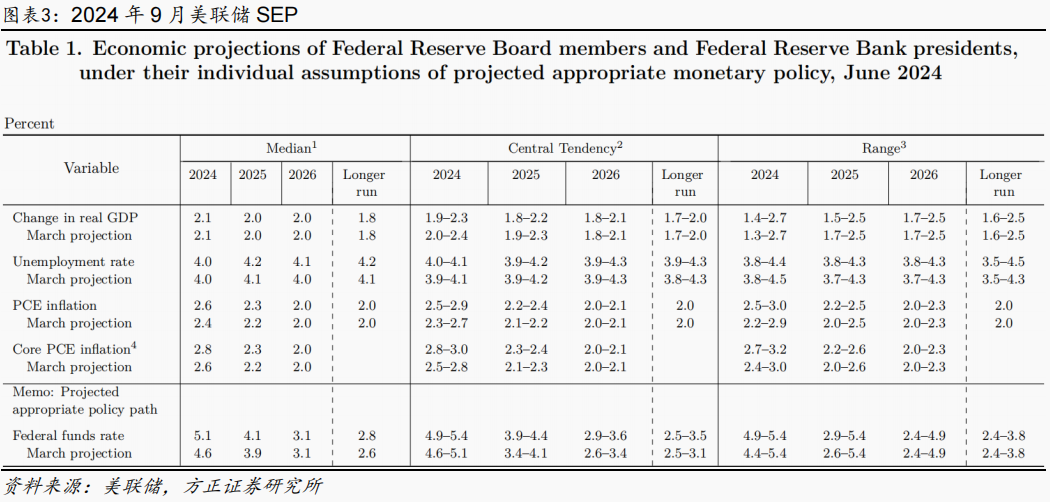

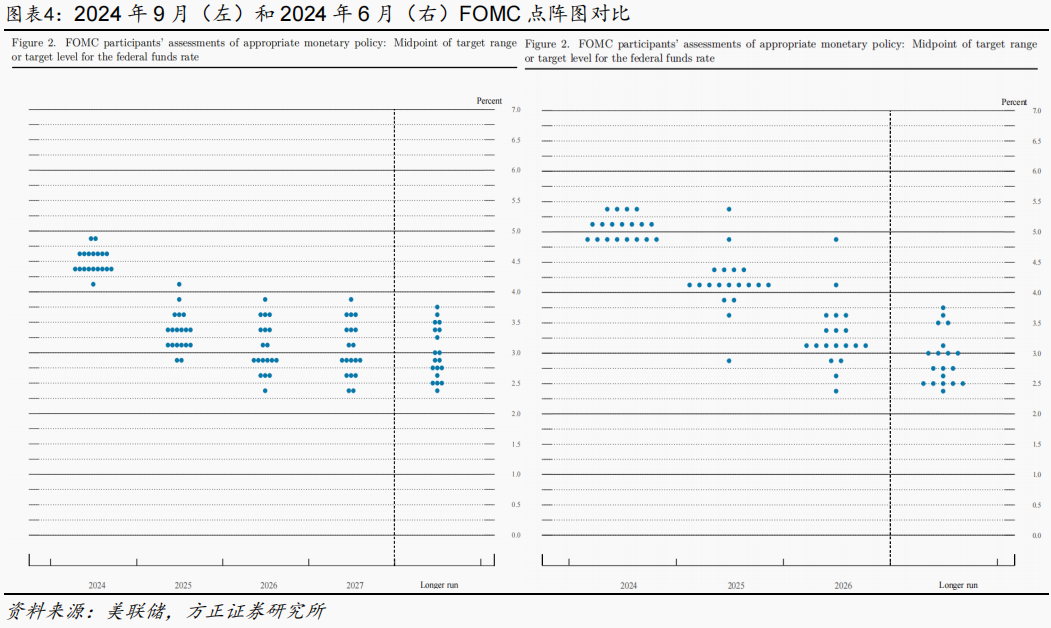

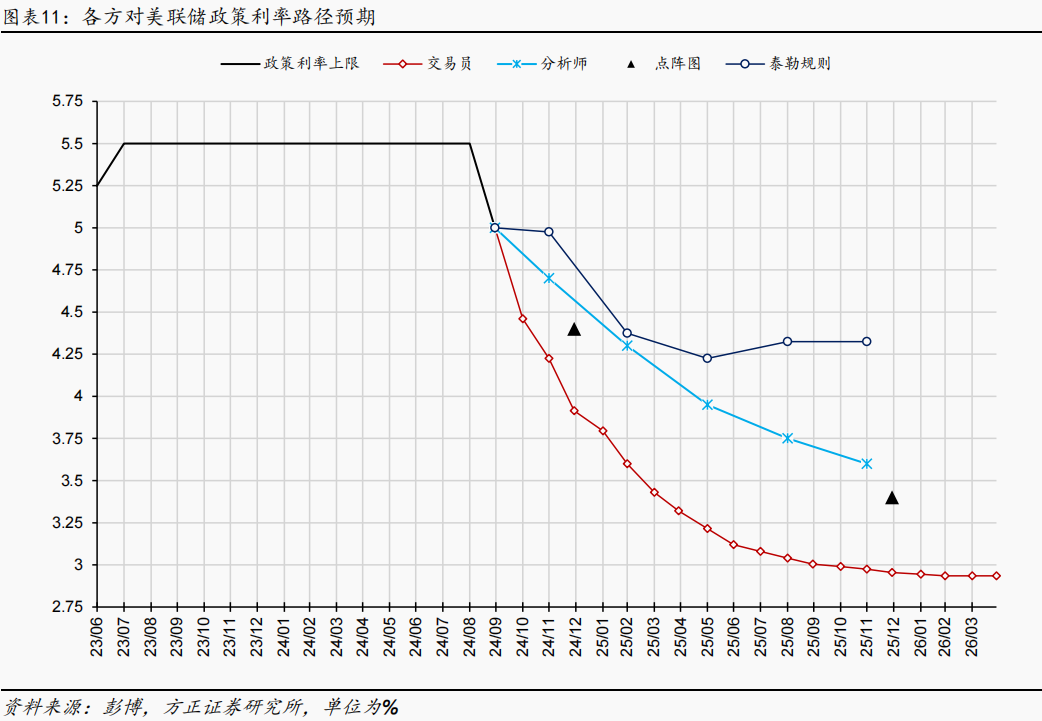

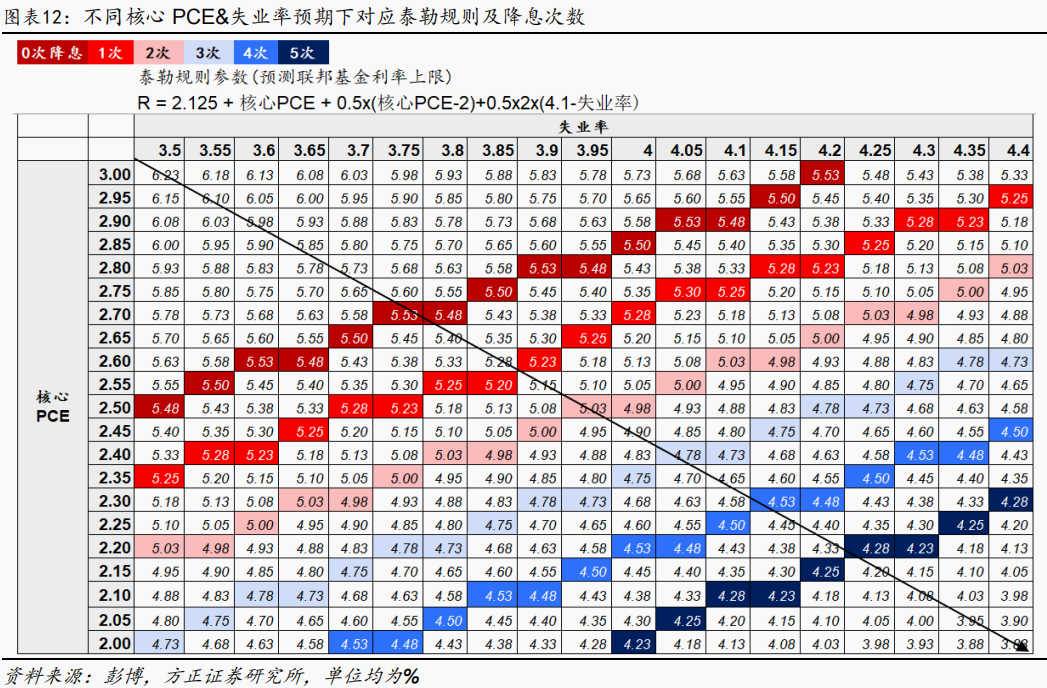

点阵图:指引今、明年各4次的降息,R*由2.8%上移至2.9%。①2024年:预期全年累计降息2-3-4-5次的人数分别为2-7-9-1人,中值与众数均为4次,对应政策利率区间[4.25, 4.50]%,即年内还有再多2次/50bps降息。②2025-2026年:预期到2025年累计降息5-6-7-8-9-10次的人数分别为1-1-3-6-6-2人,中值为8次,对应政策利率区间[3.25, 3.50]%。预期2026年降息至2.9%,与最新长期政策利率预期相等。③长期政策利率:美联储预期长期政策利率从2.8%再次上调至2.9%。但从分布上看,美联储对R*的预测非常离散。而截至最新,联邦基金期货交易员预期美联储今、明两年分别还有2.8、7.8次的降息,分别对应4.12%、2.88%的政策利率,均较点阵图指引的更加鸽派。

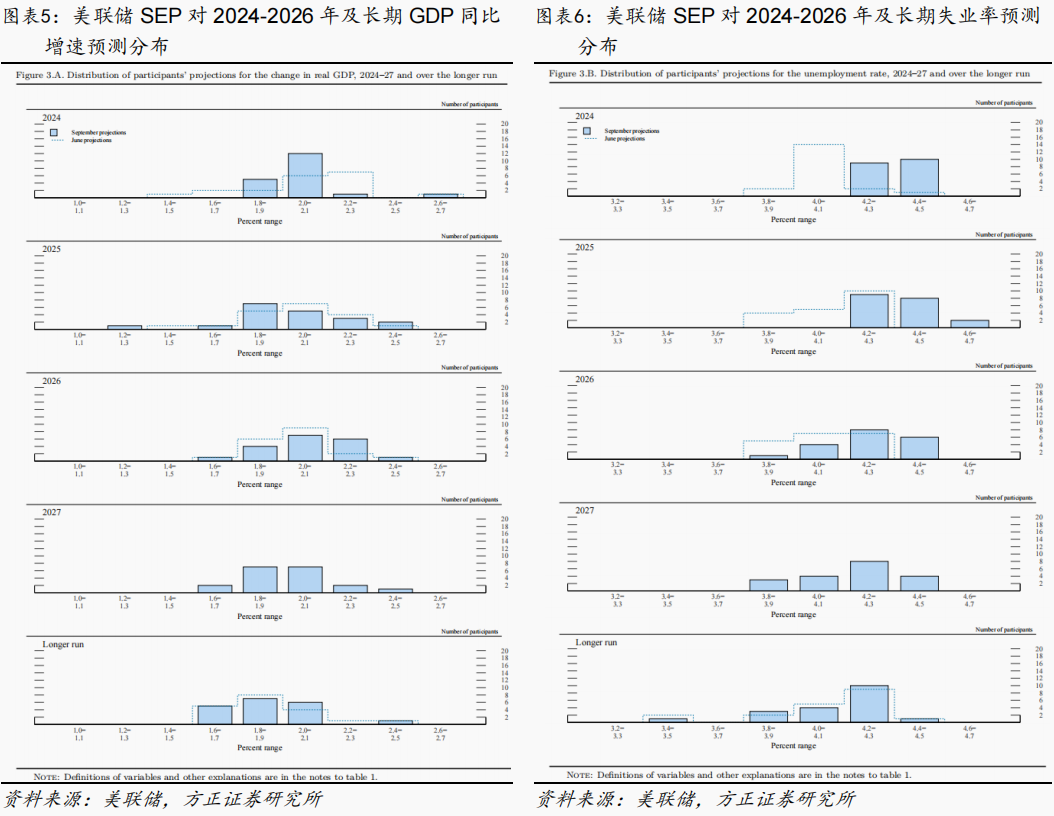

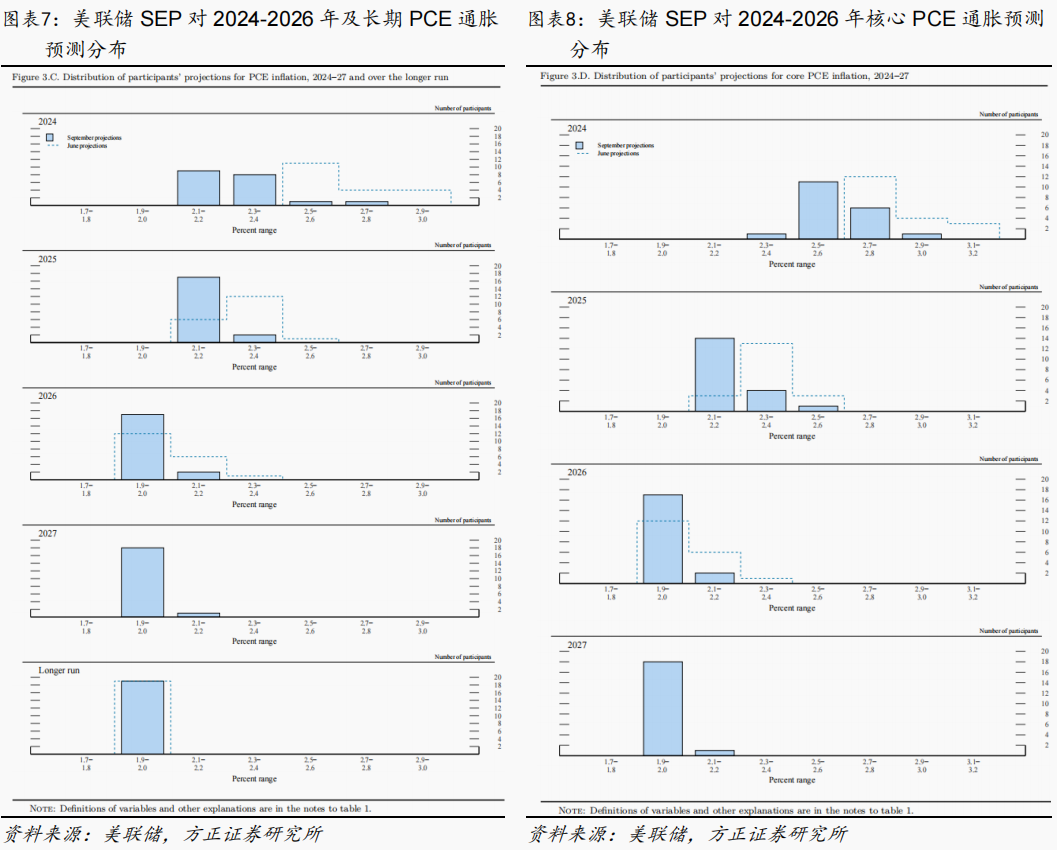

经济预测:上调失业率与通胀预期。①产出:将24Q4美国GDP预测由+2.1%小幅下调至+2.0%,其余数据均保持+2.0%不变。将24Q4、25Q4、26Q4的失业率预测分别由4.0%、4.2%、4.1%上调至4.4%、4.4%、4.3%。基于奥肯定律,这继续反映美联储对劳务供给改善→失业率提升→劳务市场均衡的预期。预测前景中,对增长持上行风险、对通胀持下行风险的委员数量明显增多。②通胀:将24Q4美国PCE同比预期由+2.6%下调至+2.3%、25Q4美国PCE同比预期由+2.3%下调至+2.1%;将24Q4美国核心PCE同比预期由+2.8%下调至+2.6%、25Q4美国核心PCE同比预期由+2.3%下调至+2.2%。预测前景中,对通胀与核心通胀持上行风险的委员数量明显减少。综合来看,SEP与声明基本保持一致,反映美联储对就业市场下行风险的强化和对通胀上行风险的缓释。

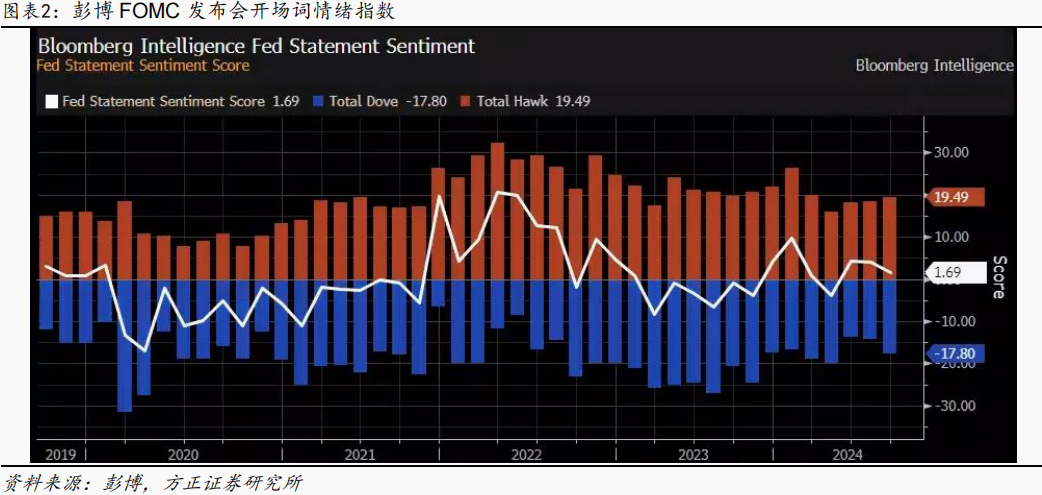

发布会:未来降息决策仍然灵活,50bps并非降息幅度的新节奏。①货币政策方面,对于降息决策,Powell将下调政策利率视为基于就业和通胀现状的一次“校准(recalibration)”,而至于为何超出基准情形下调50bps,Powell并未具体解释其决策考量,只是表示为了避免降息步伐“落后于曲线”,因此是一个好的开端。对于未来的降息路径,Powell表示不应将50bps视为降息节奏的新标准,后续降息与否、幅度是25或50bps,将在每次会议上具体讨论,仍将由数据决定;如果数据合适,未来可能加快或放慢降息的步伐,或者停止降息。②经济展望方面,对于就业和通胀,Powell表示劳务市场已经显著降温,不再是通胀上行风险的来源;不需要看到劳动力市场进一步放松,就能实现通胀降至2%。因此,通胀的上行风险已经降低,劳动力市场的下行风险已经上升。但同时Powell表示,虽然通胀风险已经显著缓解,但仍高于目标水平;并不是宣布在通胀上取得胜利。在经济前景上,Powell认为美国的经济状况仍然良好,目前没有看到经济中有任何迹象表明衰退的可能性正在上升。总体来看,Powell并未过多解释此次超预期降息50bps的原因,而是提到如果提前看到偏弱的就业数据,可能在7月降息。因此,9月降息50bps或可以视为一次“补降”、以尽快降低货币政策的限制性效果。但考虑到7-8月通胀数据显示核心通胀上行风险并未消除、Powell对美国经济状况仍然乐观,且Powell表示中性利率可能抬升,因此此次50bps的大幅降息似乎并不具备较强的基本面支撑,且与Powell的表态相矛盾。受发布会偏鹰与利好出尽影响,发布会后大类资产走势逆转,美债利率&美元指数上涨,黄金&大宗商品&美股下跌。

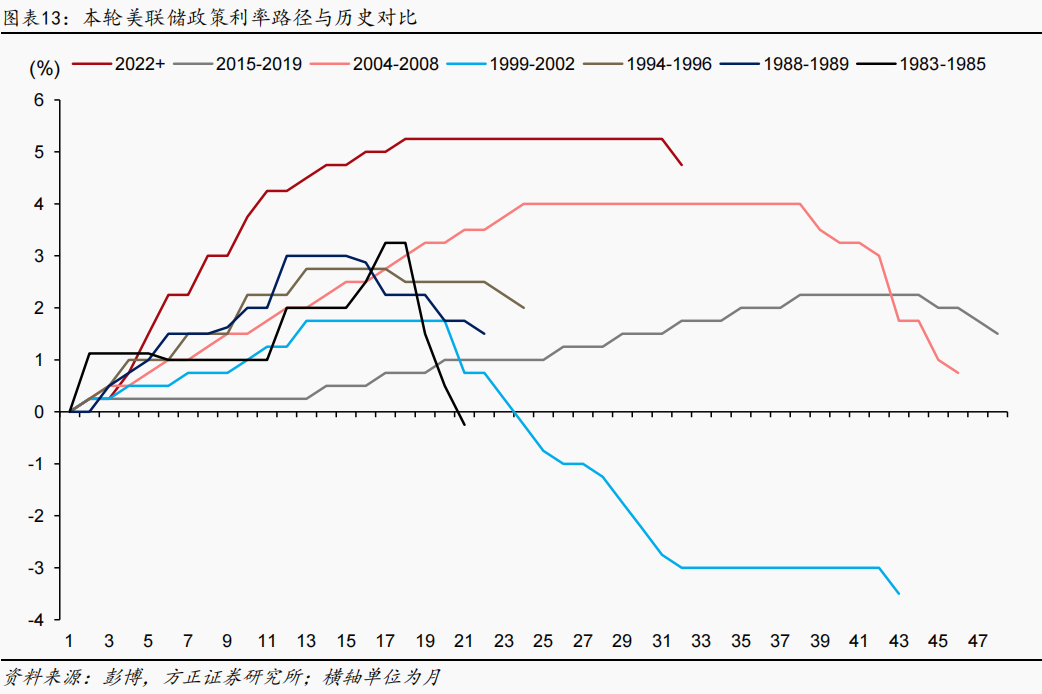

展望:大选仍然是未来降息路径最大的变数。从经济数据来看,虽然7、8月的美国劳务市场数据确有走弱,QCEW对2024年3月的就业总人数的初值校准幅度也偏大,但近几个月均新增就业仍在美联储测算的长期均衡水平以上。从政治立场来讲,当前选情仍然焦灼,特朗普与哈里斯的胜选概率接近“五五开”,美联储在经济基本面尚好的情形下以50bps幅度开启降息,确有为民主党“站台”的嫌疑。从1990年以来降息周期的经验来看,首次以50bps开启降息的例子均为经济面临严重衰退时期。向前看,如果特朗普上台,预计更强的经济韧性与通胀黏性预期或压缩美联储未来的降息空间。而如果哈里斯上台,循序渐进的降息+软着陆料为美国经济的基准路径。但无论谁上台,当前市场预期的今、明两年分别还有2.8、7.8次的降息都过于乐观。

风险提示:美联储过早开启降息周期引发通胀反弹与失控;美联储紧缩周期维持时间过长,引发金融系统流动性危机;通胀下行速率不及预期。

以上为报告部分内容,完整报告请查看《9月FOMC:降息50bps,迎合市场还是民主党?——#2024年9月FOMC会议点评》。

芦哲 S1220523120001

张佳炜 S1220523120005

联系人 韦祎 王茁