三季度以来,我国钢铁行业景气度继续下滑,行业亏损面进一步扩大。国家统计局数据显示,2024年1-7月,黑色金属冶炼和压延加工业实现营业收入46263.7亿元,同比下降3.3%;营业成本44701.3亿元,同比下降3.0%;亏损27.6亿元,同比下降158.1%。就单月来看,7月份,黑色金属冶炼和压延加工业亏损24.5亿元,由盈转亏,使得累计亏损额增加。

7月份钢铁行业再度陷入亏损的主要原因主要是淡季需求下滑、成交收缩,叠加钢筋新旧国标转换下,旧国标产品加速去库,造成价格大幅下滑,而成本端跌幅较小,使得钢企盈利状况严重恶化。

8月份,钢铁行业仍未走出淡季,需求延续下滑,钢材价格震荡触底,原料价格跌幅加大,但仍弱于钢材价格跌幅,因而钢企亏损幅度进一步扩大。

展望9月份,钢铁行业迎来传统“金九”需求旺季,钢企经营状况能否获得改善?兰格钢铁研究中心认为9月份钢铁行业亏损或有所修复。

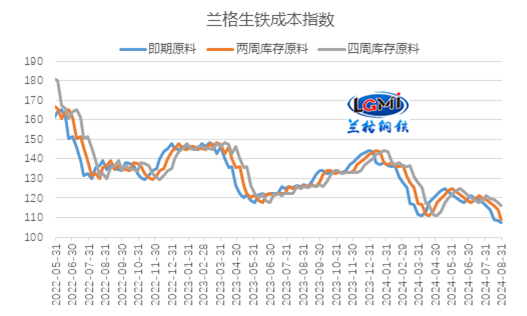

8月份,伴随着主要原料均价稳中下行,月均成本水平有所下移,即期库存原料测算成本呈现明显下降态势,而两周、四周库存原料测算成本下降幅度较即期有逐步收窄的特征。兰格钢铁研究中心监测数据显示,2024年8月份即期原料成本指数为109.7,较上月同期下降7.6%;两周库存原料成本指数为114.2,较上月同期下降4.5%;四周库存原料成本指数为118.1,较上月同期下降1.1%。

图1 兰格生铁成本指数走势图

图1 兰格生铁成本指数走势图

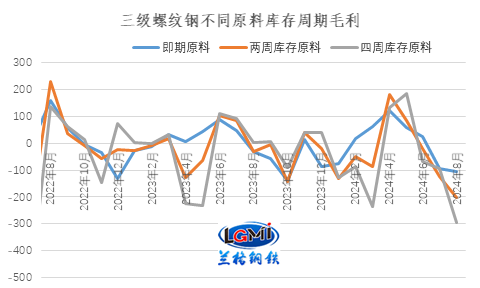

从周期上来看,随着8月中下旬价格反弹,市场亏损幅度逐步收窄。从均值来看,8月份,兰格钢铁综合钢材价格指数月均值为3551元(吨价,下同),较上月下跌7.2%;其中,螺纹钢月均价格为3318元,较上月下跌6.9%;热轧卷板月均价格为3366元,较上月下跌9.4%;对比成本来看,即期原料测算月均成本下降7.6%,因成本与钢价变化幅度交叉,因而盈利演变有所分化;而两周库存原料、四周库存原料月均成本下降幅度在1.1-4.5%,成本降幅低于钢价跌幅,各品种测算毛利均有转差。

从三级螺纹钢来看,8月份三级螺纹钢即期原料测算亏损为105元,较上月增亏9元;两周、四周库存原料测算亏损分别为203元和294元,分别较上月增亏102元和200元(详见图2)。

而从热轧卷板来看,8月份热轧卷板即期原料测算亏损248元,较上月增亏112元;而两周、四周库存原料测算亏损分别为346元和417元,分别较上月增亏183元和284元。

图2 三级螺纹钢不同库存周期原料测算毛利水平变化

图2 三级螺纹钢不同库存周期原料测算毛利水平变化

以四周库存原料测算各品种的毛利表现来看,8月份四周库存原料测算品种毛利呈现先降后升态势,月均亏损幅度明显扩大;兰格钢铁研究中心监测数据显示,监测的七大品种月均亏损幅度在214-482元之间,较上月扩大185-284元。

图3 主要钢材品种(四周库存原料)毛利水平

图3 主要钢材品种(四周库存原料)毛利水平

总的来说,在品种材价格跌幅加大,以及原料成本保持相对韧性的共同影响下,8月份即期、两周、四周库存原料测算吨钢毛利均有所转差,预计2024年8月份钢铁行业统计发布利润数据状况将比7月份单月更差。

9月份,从钢铁市场运行环境来看,外需环境继续走弱,而内需环境有望企稳。从国外环境来看,全球制造业PMI承压运行态势继续延续,中物联指数连续四个月在收缩区间运行,全球制造业PMI的进一步回落,意味着全球经济复苏动力继续趋弱,且下行压力有所增加,将削弱全球制造业需求。当前各国降息周期陆续启动,全球货币政策趋于宽松,有利于全球经济复苏。

从国内环境来看,国务院、各部委不断出台规划方案、落实举措、稳投资、促销费、稳增长等政策措施不断落实。随着各项政策的不断落地生效,将带动后期国内经济延续向好回升态势。

从需求端来看,9月份专项债券发行节奏将会明显加快。钢材市场由淡季向旺季切换,随着“金九”气候条件改善,重点项目施工进度将加快推进,建筑钢材需求释放或将回升。制造业方面,景气度继续在收缩区间回落,生产指数、新订单指数、新出口订单指数均在收缩区间运行,制造业用钢需求继续承压。

从供给端来看,钢铁企业明显亏损,预计8月份国内钢铁产量将呈现环比小幅回落的态势。据兰格钢铁研究中心估算,8月份全国粗钢日产或将回落至260万吨左右的水平。9月份随着上年同期基数的明显回落,钢铁产量释放承压态势继续显现,粗钢日产或保持低位。

从成本端来看,8月份以来,原料价格持续走弱。据兰格钢铁网监测数据显示,截至9月3日,铁矿石方面,澳大利亚61.5%粉矿日照港市场价格为710元,较7月底下跌55元。焦炭方面,唐山地区二级冶金焦价格为1550元,较7月底下跌300元。废钢方面,唐山地区重废价格为2190元,较7月底下跌180元。原料价格震荡走弱,钢铁生产成本继续下移。

从市场走势来看,目前宏观政策方面仍在不断加强落地,“两重”、“两新”、等措施落地生效,随着9月份天气条件改善,下游需求释放有望回升,钢铁产量将维持低位,市场供需关系有所改善,兰格钢铁大数据AI辅助决策系统预测,预计2024年9月份国内钢铁市场将呈现震荡反弹运行态势。

从钢企盈利来看,随着原料价格的下跌,钢铁月均生产成本环比继续下移,叠加9月份钢铁市场有望震荡反弹,兰格钢铁研究中心预计2024年9月份钢企亏损将有所修复。(兰格钢铁研究中心王国清原创文章,转载务必注明出处)