来源:紫金天风期货研究所

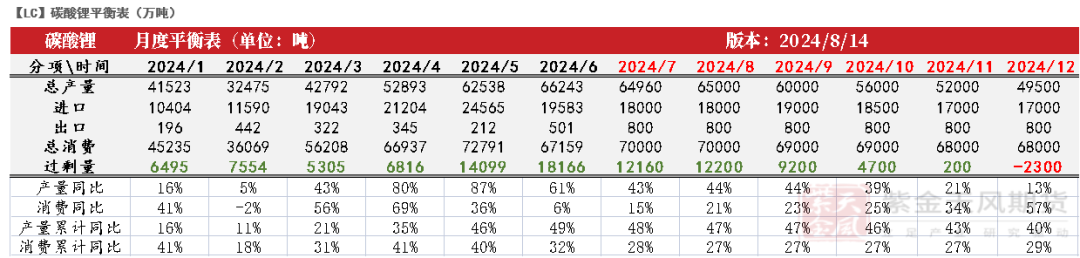

核心观点:震荡 8月需求或将继续保持增长态势,但结合下游原料库存数据来看,8月可能难以出现强势采购,同时供应端仍未有超预期减产,后续锂价上方压力预计维持。

现货价格:偏空 电池级碳酸锂现货价格下跌550元/吨至8.03万元/吨。

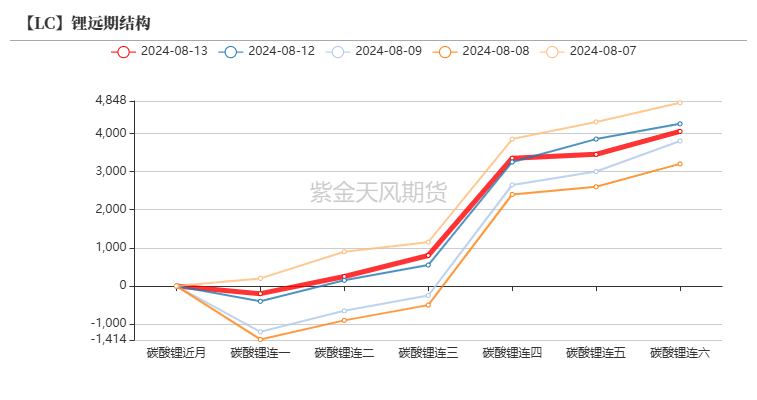

月差:中性 暂无强驱动。

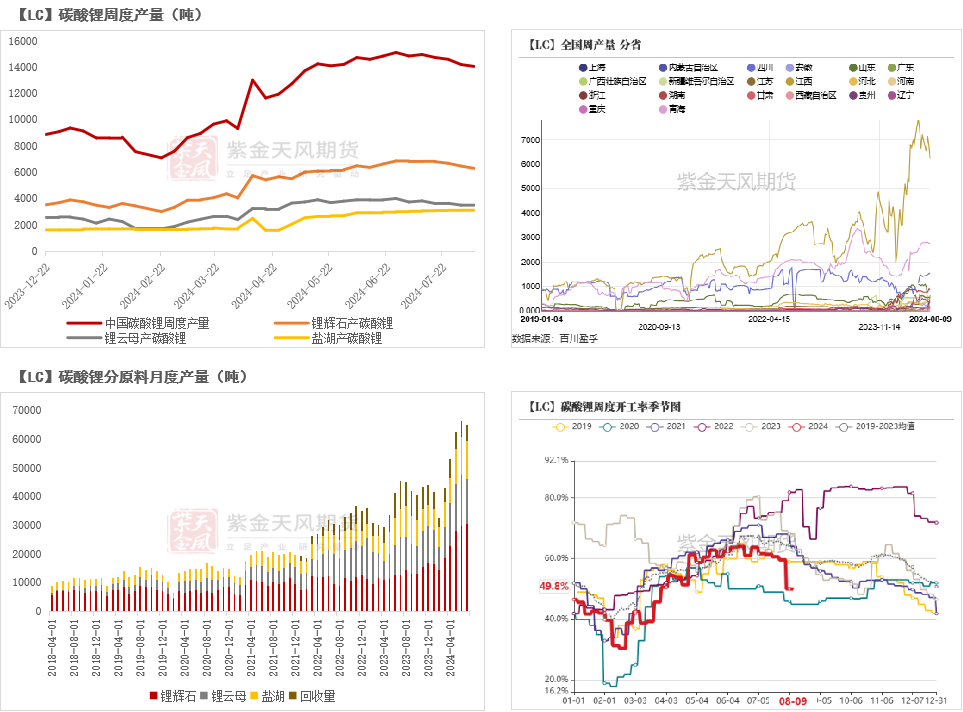

碳酸锂周度产量:偏多 上周国内碳酸锂产量环比减少142吨至14031吨。

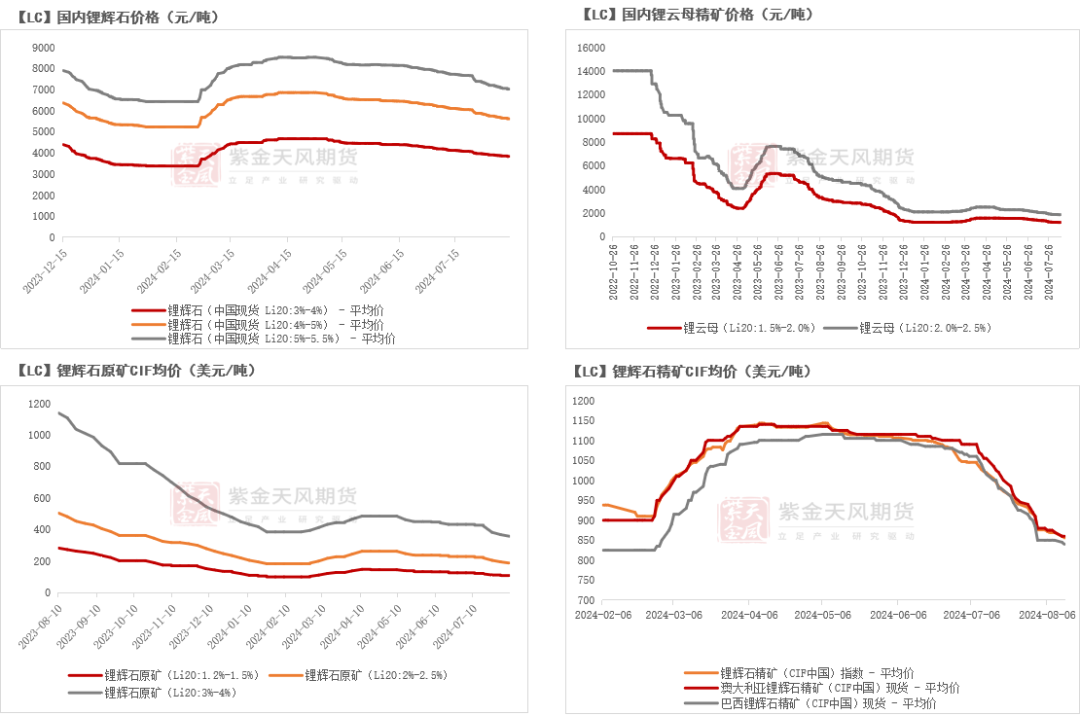

进口锂矿价格:偏空 上周澳大利亚、巴西锂辉石精矿CIF价格环比分别-10、+0美元/吨至870、850美元/吨。

国内锂矿价格:偏空 国内锂辉石精矿5%-5.5%价格环比-145元/吨;国内锂云母精矿2.0%-2.5%价格环比-22.5元/吨。

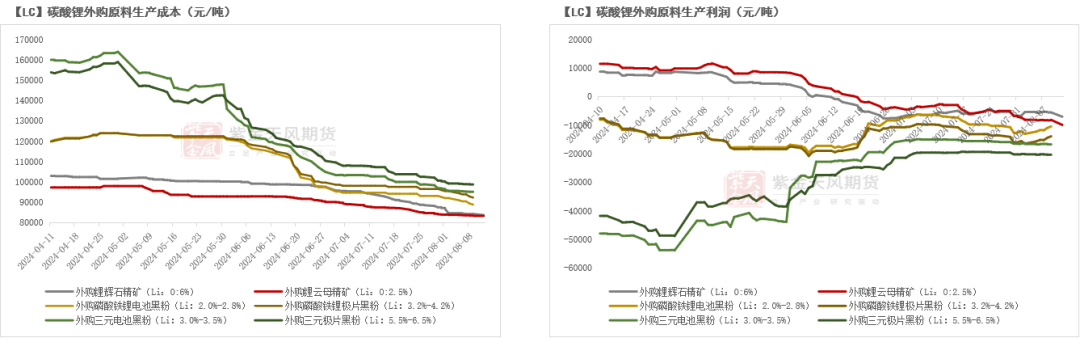

冶炼利润(外购辉石):偏空 生产利润环比-153元/吨至-5590元/吨。

冶炼利润(云母):偏空 生产利润环比-20元/吨至-8200元/吨。

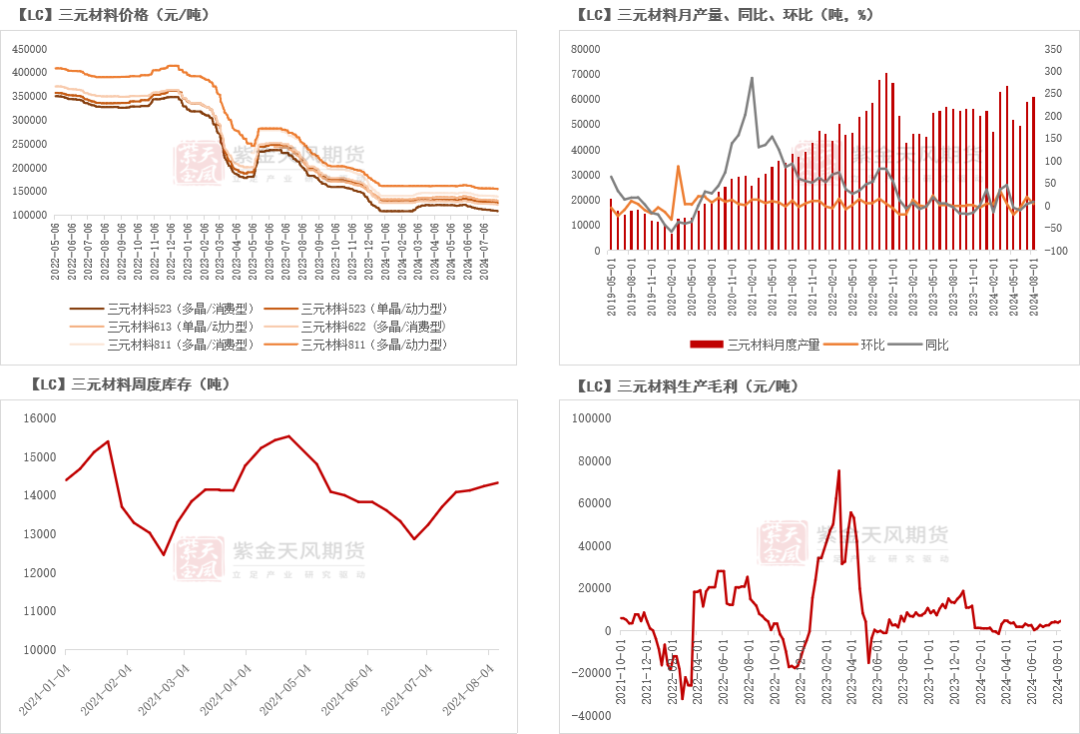

三元利润:偏多 三元材料生产利润环比+800元/吨至4350元/吨。

三元开工率:中性 三元开工环比将0.01个百分点至43.72%。

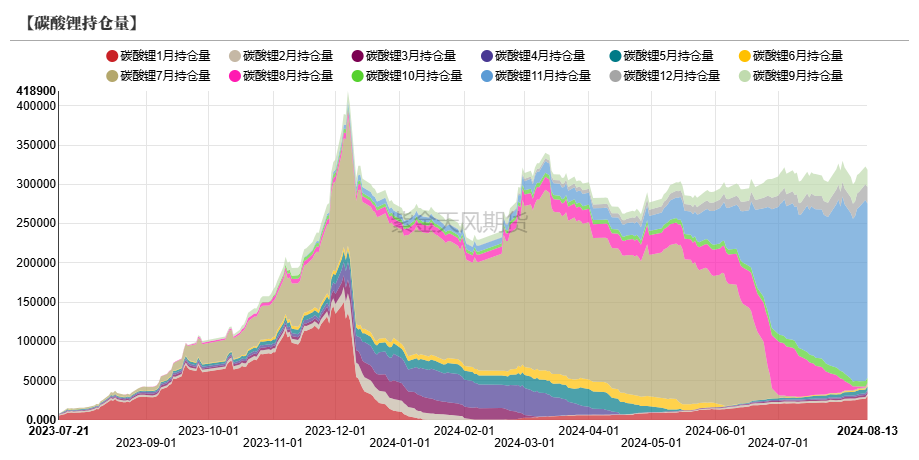

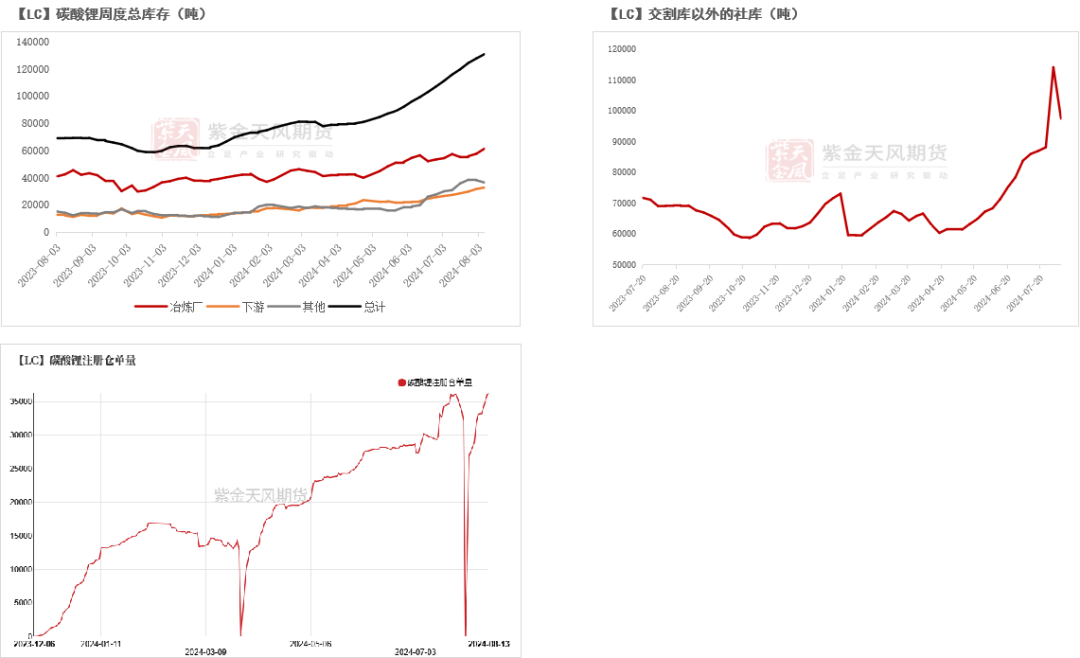

上游周度库存:偏空 上周冶炼厂库存增加3750吨至61304吨。

下游周度库存:偏空 上周下游企业库存增加1083吨至32828吨。

平衡&展望

碳酸锂价格:期现继续下行

上周期价创新低

数据来源:同花顺;Wind;紫金天风期货研究所

数据来源:同花顺;Wind;紫金天风期货研究所

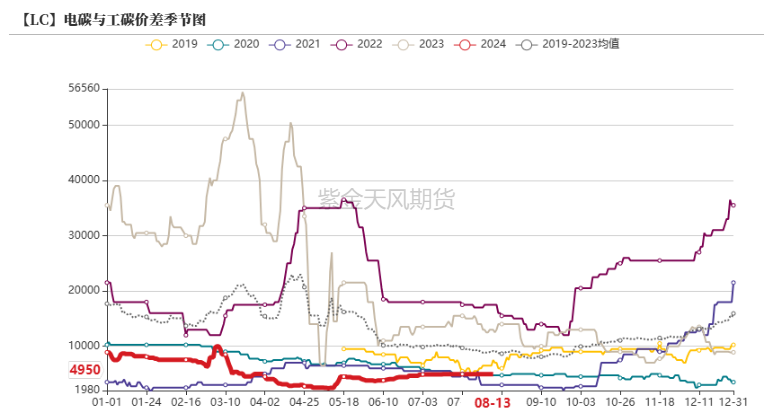

现货报价持续下行 电/工价差环比收敛

数据来源:SMM;Mysteel;紫金天风期货研究所

数据来源:SMM;Mysteel;紫金天风期货研究所

锂矿:原料价格下行

锂矿现货价格跌幅收敛

-

上周国内锂矿现货、进口锂矿价格有所下行。其中:

-

国内锂辉石精矿3%-4%、4%-5%、5%-5.5%价格环比分别-50、-100、-145元/吨至3850、5640、7050元/吨;国内锂云母精矿1.5%-2.0%、2.0%-2.5%价格环比分别-15、-22.5元/吨至1200、1850元/吨。

-

进口锂辉石原矿1.2%-1.5%、2%-2.5%、3%-4%CIF价格环比分别-3.5、-7.5、-10美元/吨;澳大利亚、巴西锂辉石精矿CIF价格环比分别-10、+0美元/吨至870、850美元/吨。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

中游:边际减量有限

供应边际减少量级有限

-

周度产量方面,上周国内碳酸锂产量环比减少142吨至14031吨。其中辉石产、云母产、盐湖产碳酸锂分别-171、+63、+20吨至6288、3552、3123吨;分地区来看,青海、江西、四川周产环比分别+0、-510、+15吨至2775、6217、1555吨。周度开工率环比减少0.19个百分点至49.82%。

-

月度产量方面,国内碳酸锂7月产量环比减少1283吨至64960吨,环比减2%、同比增43%。其中辉石产、云母产、盐湖产、回收产碳酸锂分别+517、-2180、+320、+60吨至30300、15600、13300、5760吨。分省来看,江西、四川、青海7月产量预计环比分别-1760、+1270、+50吨至22720、7900、12000吨。

-

7月锂价进一步下跌,符合基本面指示,但在价格走跌趋势下,供应端并未出现显著减少,一方面由于盘面绝对位置及结构仍给予期现一定抛货空间,另一方面锂矿价格同步下行,碳酸锂生产压力有所降低,产出的显著缩减难以及时出现。

数据来源:SMM,百川盈孚,紫金天风期货研究所

数据来源:SMM,百川盈孚,紫金天风期货研究所

外购锂矿生产成本继续下滑 亏损窄幅震荡

-

锂盐厂对碳酸锂后期价格持悲观态度,采购意愿下降,一定程度上使得矿价走跌、外购生产成本下行,其中外购锂辉石、锂云母生产成本近期仍有显著下行。

-

外购锂辉石精矿(Li_2O:6%)、锂云母精矿(Li_2O:2.5%)、磷酸铁锂电池黑粉(Li:2.0%-2.8%)、外购磷酸铁锂极片黑粉(Li:3.2%-4.2%)生产成本环比分别-391、-520、-3187.5、-3150元/吨至84303、83352、89431.3、92875元/吨,生产利润分别-153、-20、+2587.5、+2550元/吨至-5590、-8200、-11031.3、-14475元/吨。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

累库趋势不变

数据来源:SMM;广期所;紫金天风期货研究所

数据来源:SMM;广期所;紫金天风期货研究所

下游:旺季补库或不及预期

三元材料:关注Q3终端需求

-

上周三元材料价格有所回落,不同产品下跌270-310元/吨左右。

-

三元材料7月产量达58845吨,环比增加9500吨、19.25%,高于月初预期。8月产量预计达60905吨,环比增加2060吨、3.5%。

-

周度库存环比增加88吨至14323吨,近期三元材料库存再度累积,关注后续排产调整。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

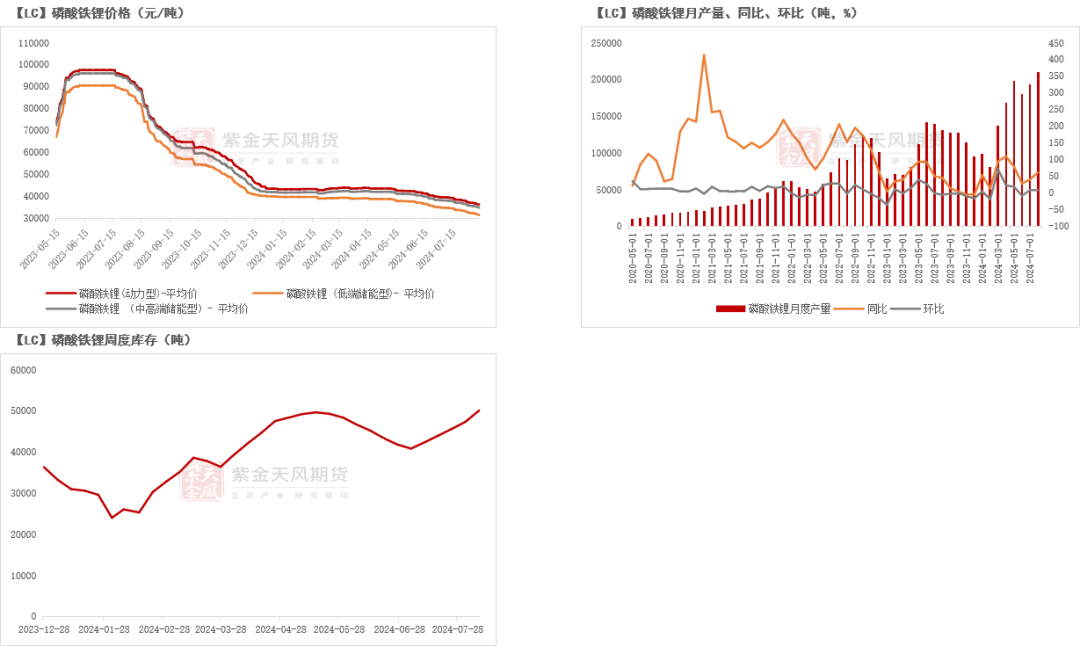

磷酸铁锂:8月产量环比预计继续增长

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

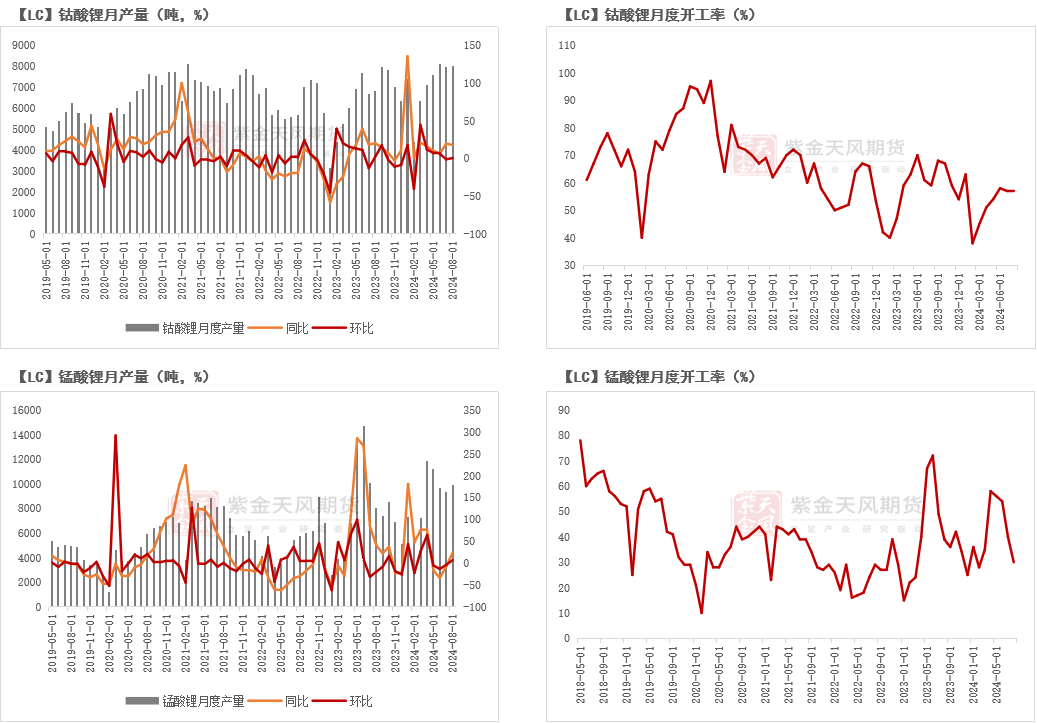

钴酸锂、锰酸锂8月产量环比小幅增加

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所