【导语】2024年二季度白板纸市场走势下行为主,6月开始小幅探涨,由于终端需求放量有限,纸价上行较为乏力。7月仍处于消费淡季,市场涨势略有放缓,8-9月通常为传统消费旺季,白板纸需求或存改善预期,但受市场供应压力偏大及相关白卡纸替代性增强的影响,下游业者采购心态较为谨慎,预计8-9月白板纸市场或小幅上行,但上涨空间有限。

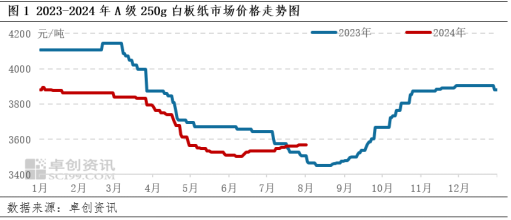

2024年二季度白板纸市场价格先下跌后上涨,进入6月后,纸价开始小幅上行,主要受纸厂控产降库、促涨心态较强的影响。但二季度正值传统淡季,下游需求放量不足,在纸厂进行第一轮提涨后,经销商陆续补库,对纸价上行起到一定的提振作用。7月纸厂促涨心态不减,但由于市场整体需求无明显改善,后续涨价落实情况较为乏力,部分纸厂涨价计划推迟或取消,个别执行价格优惠政策,市场涨势放缓。卓创资讯数据显示,二季度A级250g灰底白板纸出厂含税市场均价3585.83元/吨,环比下滑7.01%,较去年同期下滑3.15%。截至7月31日,7月A级250g灰底白板纸市场均价3551元/吨,较上月上涨0.85%,较去年同期下滑0.25%。

纸厂库存压力攀升 控产降库现象增多

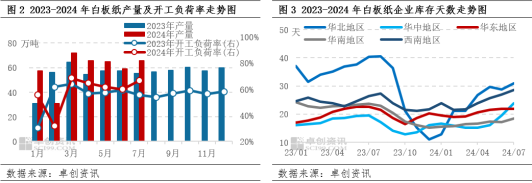

2024年二季度白板纸市场供应压力偏大,纸厂整体开工积极性减弱。由于福建地区一条20万吨生产线于5月投放,叠加一季度纸厂春节停机检修较多,纸厂于3月开始复工复产,因此二季度纸厂整体产量及开工负荷率较一季度有所上涨。进入4月后,纸厂停机检修情况陆续增加,产量开始呈下滑趋势。卓创资讯数据显示,2024年二季度白板纸生产企业产量累计189.11万吨,环比上涨18.48%,较去年同期上涨11.78%;平均开工负荷率61.97%,环比增加10.10个百分点,较去年同期增加4.29个百分点。7月多数纸厂陆续恢复正常生产,其中华东地区个别产线停机检修,但规模纸厂重庆基地月内排产白板纸为主,因此带动市场整体产量有所增加。卓创资讯数据监测,7月白板纸生产企业开工负荷率较上月增加6.59个百分点,较去年同期增加11.00个百分点;产量较上月上涨11.58%,较去年同期上涨18.66%。

从库存方面来看,2024年二季度纸厂库存水平一直处于高位,整体呈增加趋势。因下游需求恢复力较弱,下游采购积极性不高,整体备货心态更显谨慎。但进入6月后,随着纸厂停机检修及控产情况的增加,个别规格型号紧缺,另外叠加纸厂积极促涨的影响下,经销商开始进行少量补库,纸厂库存陆续向下游转移,纸厂库存压力略有缓解。7月终端订单放量不足,经销商补库意向不高,叠加纸厂多维持正常生产,因此纸厂库存压力持续增加。卓创资讯数据显示,7月白板纸生产企业库存较上月增加,企业库存天数维持在22天左右,库存量较上月上涨3.12%左右。

终端需求放量不足 市场供需矛盾突出

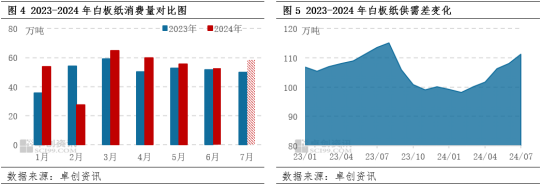

2024年二季度白板纸市场消费量呈下滑趋势,因目前市场仍处于持续恢复阶段,因此月度消费量较去年同期增加,6月基本持平。但由于国内有效需求仍显不足,终端订单释放有限,另外二季度处于传统淡季,市场整体需求偏弱,因此二季度消费量增幅有限。卓创资讯数据显示,2024年二季度白板纸国内消费量168.18万吨,环比上涨15.00%,较去年同期增加8.57%。7月规模纸厂促涨意向不减,但由于终端需求释放不足,部分纸厂跟涨较为乏力,为刺激下游拿货,个别执行价格优惠政策,预计7月国内消费量或在58.55万吨,环比上涨11.06%,同比增加17.55%。

综合供需,卓创资讯数据显示,2024年二季度供应量291.82万吨,环比上涨11.47%,较去年同期增加4.79%;需求量183.72万吨,环比上涨13.70%,较去年同期上涨9.89%。从供需差来看,2024年二季度供需差呈扩大趋势,由一季度100.2万吨扩大至108.1万吨,但较2023年二季度略有收窄,较2023年二季度收窄3.2万吨。因此2024年6月开始,纸厂存有较强的促涨意向,但由于市场供需矛盾仍存,纸价上行较为乏力,7月市场供需同步增加,但供需差或呈扩大趋势,预计7月供需差或在111.2万吨。

传统旺季下8-9月纸价或小幅上扬,三季度价格或微幅上涨

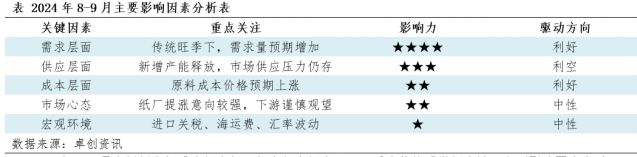

2024年8-9月白板纸市场或小幅上扬,但上行空间有限,三季度价格或微幅上涨。主要影响因素有以下几个方面:

从供需面来看,市场供需矛盾格局仍较为突出,但供需差或有小幅收窄。首先,从供应面来看,浙江地区有60万吨新增产能计于9月释放,在纸厂开工负荷率稳定及7月产量上涨的基础上,市场供应量预期增加,预计三季度供应量较二季度增加6.09%;从需求面来看,8-9月处于传统消费旺季,需求存改善预期,另外7月消费量预期增加,因此预计三季度需求量较二季度上涨10.54%,带动8-9月价格上行。

从成本面来看,三季度后期逐步进入成品纸需求旺季,中秋节及国庆节订单陆续释放,纸厂废黄板纸消费量可能反弹。另外三季度处于废黄板纸回收淡季,加之高温、多雨天气,废纸回收基数或低位运行,废纸回收量或整体偏少,废黄板纸价格或获得阶段性的上涨动力。整体来看,三季度废黄板纸市场在消费反弹及供应偏少的影响下,价格存上涨可能,成本面对白板纸价格支撑有所增强。

从市场心态来看,在传统旺季下,下游补库意愿或有所提升,纸厂库存陆续向下游转移,因此纸厂涨价意向较强。但由于近两年相关替代品白卡纸价格低位运行,导致白板与白卡纸价差逐步收窄,部分外包装趋势由低端向高端转换,挤占部分白板纸需求,因此对白板纸的替代性有所增强,下游备货心态逐步趋于谨慎,整体拿货积极性较往年有所降低。

从季节性波动特点来看,三季度白板纸市场通常处于上涨周期内,其中8-9月份受到消费旺季的加持上涨概率达到80%,叠加“金九银十”的影响,纸厂挺价意向较强。另外因今年纸厂于6月开始进行促涨,纸价上涨时间较往年有所提前,预计8-9月或延续7月上涨趋势。

综上所述,预计2024年8-9月白板纸市场利好因素支撑居多,利于纸价小幅上行,但由于市场供需矛盾仍存,下游业者拿货心态较为谨慎,因此纸价上涨空间有限,预计A级250g白板纸出厂价均价震荡区间在3550-3700元/吨,三季度均价较二季度小幅上涨2.63%。

(卓创资讯 潘静雯)