【导语】近期有色金属价格普遍承压下行,其中电解铝价格自6月初已累计下跌11.01%,而90%以上用于电解铝生产的原料氧化铝价格,则持续处于高位运行,现货供应偏紧是氧化铝价格居高的主要支撑。三季度来说,氧化铝基本面或延续供需紧平衡局面,氧化铝价格有望高位持稳运行。

氧化铝,又称三氧化二铝,是一种难溶于水的白色粉状或砂状物体,是铝的稳定氧化物,分为冶金级氧化铝和非冶金级氧化铝,其中冶金级氧化铝占比约95%,用于电解铝的生产。

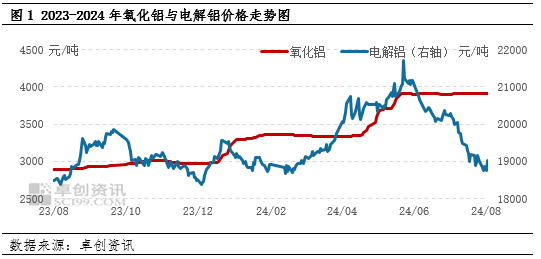

近期,电解铝价格下行至19000元/吨下方,呈现倒“V”行情,目前价格跌至2月下旬价格上涨之前的水平,截至2024年8月9日,电解铝价格自6月初下跌以来,已累计下跌了2070元/吨,跌幅9.82%。电解铝下游终端需求持续疲弱,社会库存累增压力加大,以及市场对于经济下行的担忧等因素导致电解铝价格下跌。不过,电解铝主要的生产原料氧化铝价格则持续居高运行,截至2024年8月9日,氧化铝市价3907.8元/吨,较6月初价格上涨2.8元/吨,涨幅0.07%。

电解铝价格的下跌,加重了商家对于氧化铝价格后续是否跟跌的担忧,不过从目前现货市场反馈来看,氧化铝供应偏紧,短期价格暂不具备下跌的条件。主要在于供应方面,国内氧化铝生产企业受制于铝土矿资源紧缺,部分企业长单交货量不足,氧化铝供应表现偏紧,给予市价支撑;需求方面,自云南7月上旬电解铝厂复产完成以来,氧化铝需求已处于年内偏高位水平,需求端增量后趋于稳定;成本方面,国内铝土矿复产缓慢,主要的铝土矿进口国几内亚正值雨季,进口铝土矿外运减少,且成本增加,氧化铝生产成本有支撑。

三季度来看,预计氧化铝价格或延续高位持稳运行,价格运行区间或处于3860-3960元/吨,现货供应偏紧,下游终端需求稳定,基本面供需紧平衡成为氧化铝价格居高的主要支撑因素。

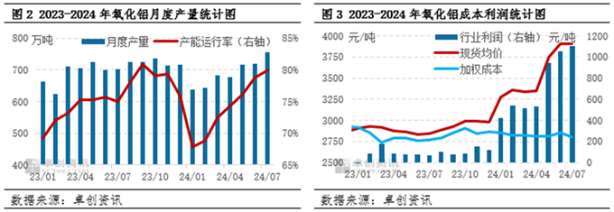

供应端:高利润推升企业产出增量 但现货供应依然偏紧

卓创资讯监测数据显示,2024年7月国内氧化铝月度产量754.49万吨(31天计算),较6月增幅4.82%,同比增幅7.23%,考虑7月实际产出天数较6月多1天,约多产出24.34万吨,同比同天数增幅应为3.91%左右。2024年7月国内氧化铝月度产能运行率79.95%,较6月回升1.14个百分点,较去年同期回升4.99个百分点;2024年1-7月氧化铝企业产能运行率均值为74.04%,较2023年1-7月产能运行率73.68%,回升了0.36个百分点。氧化铝产出增多的关键在于今年企业利润空间的扩大,推升了生产企业的产出积极性,2024年7月氧化铝每吨利润均值在1104.06元/吨左右,较6月利润空间环比增幅5.16%,较去年同期增幅1527.69%,利润空间扩大明显。高利润提振氧化铝生产企业产能利用率回升,企业实际产出增加,相对应的市场货源应该充足,不过从目前现货市场反馈来看,现货市场可流通资源不多,部分企业长单交货量不足,甚至缩减了非冶金级方面的供应来保障电解铝方面的需求,现货供应表现偏紧,且三季度供应偏紧局面有望延续,将支撑氧化铝价格居于高位运行。

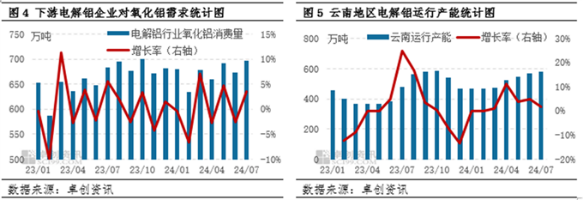

需求端:下游云南电解铝厂复产结束 需求增量后趋于稳定

氧化铝产品95%左右用于电解铝的生产,一般来说冶炼1吨电解铝大约需要消耗1.93吨氧化铝,通过监测电解铝的月度产量,可以计算出电解铝行业对于氧化铝的需求量。卓创资讯监测数据显示,2024年7月电解铝行业对于氧化铝需求量698.08万吨左右,较6月增加24.09万吨,环比增幅3.57%,而通过对比近几个月的氧化铝需求量数据,其中5月份氧化铝需求量为691.36万吨,环比增幅4.71,增幅更为明显。这主要在于5月份开始云南地区逐步进入丰水期,水电供应充足,云南地区前期停产的电解铝产能复产增速,截至7月上旬共复产约115万吨左右产能,带动氧化铝需求量增加221万吨左右。云南地区电解铝厂复产已结束,加上部分电解铝厂存在检修等因素,目前铝厂产能运行率维持在95%左右高位,后续新疆、内蒙古新产能预计四季度或年底投产,短期内暂无新增产能,氧化铝需求在增量后趋于稳定,就目前需求情况来看,电解铝行业对于氧化铝需求量已处于年内偏高位水平,且高需求或延续数月,将持续给予三季度氧化铝市价支撑。

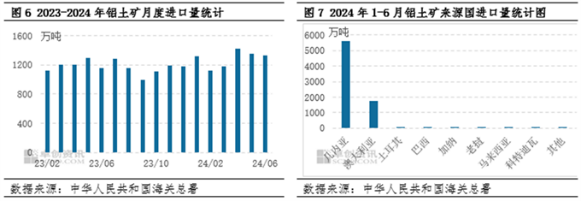

成本端:铝土矿资源紧缺成为制约氧化铝产出的关键因素

我国是铝产品的第一大生产国及消费国,铝土矿需求较大,5月以来,国内山西、河南地区铝土矿山虽有小规模复产,但实际产出量有限,加上铝土矿主要来源国几内亚正值雨季,进口铝土矿同样趋紧,矿产紧缺局面未缓和,国内多数氧化铝生产企业面临原料短缺的困境。从近两个月铝土矿进口数据来看,2024年6月来自几内亚进口铝土矿951万吨,环比增幅0.97%,来自澳大利亚进口量306万吨,环比降幅14.36%,两大主要铝土矿来源国6月总量1257万吨,而5月两大来源国总量1299万吨,减少了42万吨,基于后续几内亚雨季或延续至10月份,市场对于后市进口铝土矿紧缺预期不断升温,目前从部分氧化铝厂了解来看,铝土矿偏紧局面有所加重,7月铝土矿进口量料有减少,将制约氧化铝生产企业的运行产能,氧化铝偏紧局面短期难缓和。

另外,需要考虑除了国产氧化铝之外,目前现货市场进口氧化铝货源不足,二季度海外某主流氧化铝厂停产以及部分氧化铝厂减产等因素影响,海外供应同步趋紧,澳洲氧化铝FOB价格已上涨至495美元/吨附近,FOB价格较6月初上涨17美元/吨,涨幅3.56%,再加上海运费价格,运至国内现货价格有望在4400元/吨上方,远高于国产氧化铝价格,目前进口氧化铝折算国内现货价格仍处于亏损局面,可流通的进口现货资源不多,也是支撑氧化铝价格居高运行的因素之一。

总体来看,国内氧化铝短期供应偏紧局面难缓和,铝土矿紧缺制约氧化铝企业后续实际产出增量有限,加上几内亚雨季及进口资源不足等因素,氧化铝整体供应偏紧,云南地区电解铝厂7月上旬复产结束以来,氧化铝高需求有望延续至11月份,对于三季度来说,氧化铝基本面延续供需紧平衡局面,氧化铝价格有望高位持稳运行。

(卓创资讯 许海滨)