七禾网注:嘉宾回答仅代表其本人观点,不代表七禾网的观点及推荐。金融投资风险丛生,愿七禾网用户理性谨慎。

马勇:

网名:迪默斯(DMS)

河南信阳人,现居上海,某大型投资机构投资总监

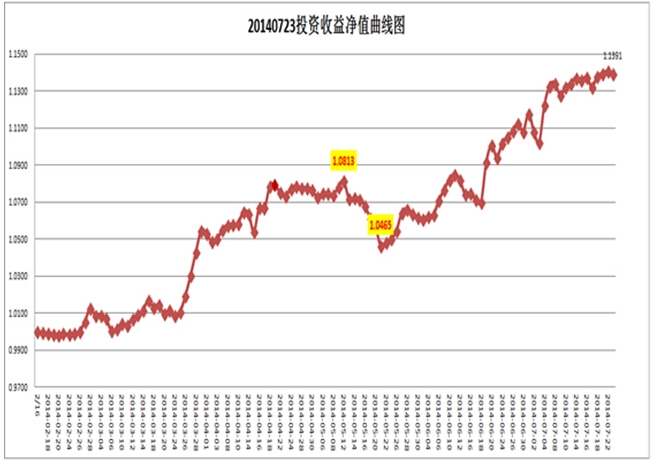

十余年股票投资经验,七年期货投资经验。擅长对冲套利,团队主要开展月间套利、关联商品套利和跨商品对冲,投资年化收益率平均在35%以上,最大回撤5%以内。

5000万资金账户对冲套利资金曲线图

访谈精彩语录:

即使方向看对了,依然可能是亏钱的。

期货对时间的要求比较高。

个人投资者,能够坚持五年以上赚钱的,首先要有自己的一套体系,在交易过程中能形成行为的一致性。

既要有价值驱动,又要有安全边际,这是我们团队共同秉承的理念。

单边投机更注重交易的时点,套利更盯着价差。

目前我们要求收益率30%以上就可以了,连续最大回撤不超过5%。

如果要实现复利,最好能做多个品种上或多组对冲头寸。

杠杆把你的收益和亏损都放大了,在一段时间里,你赚的时候感觉赚钱就像捡钱一样,亏的时候就感到很绝望。

任何一波像样行情的波动必定要有驱动在,没有驱动的那种是随机性行情。

驱动包括三种,第一个是库存周期的驱动,第二个是成本驱动,第三个是政策方面的驱动。

任何一个头寸,盈亏比我个人都要求至少5倍以上。

不同K线位置的收益风险比不一样。

各个均线级别刚刚共振的点交在一起向上,这时候做多,上面的空间肯定很大,而止损相对很小。

研究是直接为交易策略服务的。

如果你要成为大家,就必须要有确定性,这样的交易策略你才能博到行情。

对农产品来说,库存消费比就决定了价值。

技术分析在期货杠杆交易中非常重要。

我们从dms的角度主动管理仓位。

交易者如果只是看技术分析,那就是被动者。

今年以来收益率确定性比较简单的可能是豆油的月间,买远月卖近月都赚钱。

驱动和安全边际两个条件有一个不满足的时候,你强行去做,会有较大的风险。

统计套利带来的风险,我觉得这是最大的风险,我个人非常反对统计套利。

要规避风险只能多做几组头寸,无论你多有把握,你也不能全押,否则风险会很大。

因为根据我们的实践,国内盘子我们做两个亿是游刃有余的。

我们的套利对冲更多的是基于逻辑性的,我们不做统计套利。

对于个人投资者来说,只要有自己的一套体系,严格按照自己的体系操作,那你肯定能赚钱。

若要联系马勇,与其沟通交流,七禾网可为您预约,电话:0571-85803287

期货中国1、马总您好,感谢您在百忙之中接受七禾网期货中国的专访。您硕士毕业后就从事期货工作了,当时您选择期货事业的主要原因是什么?

马勇:我从学生时代就开始参与股票投资,当时做股票,觉得股票没有T+0交易,会受到很多限制。2006、2007年的时候有风声说股指要推出,我是学经济管理专业的,觉得股指推出是一个机会,当时又有一个股市的牛市,所以资本市场比较热门,自己也对金融市场比较感兴趣,就开了户,参与期货投资,感觉期货很有意思,毕业就去了期货公司工作。

期货中国2、经过数年的实践和实战之后,您现在感悟到的期货市场,和您当年所认识的市场是否有所不同?就您看来,现在的期货市场最大特征是什么?哪些群体是这个市场赚到钱的主流群体?

马勇:从赚钱的角度,当年看期货市场觉得方向看对了就都能赚钱,经过一段时间之后发现,即使方向看对了,依然可能是亏钱的。因为期货是杠杆交易,刚开始没有认识到杠杆的威力,而做股票那会是没有杠杆的。现在对期货市场的认知就是跟别的资产相比,尤其和股票相比,期货对时间的要求比较高。比如说股票亏了一点点可以扛一扛,但期货因为有杠杆,可能刚开始看对了,但中间如果出现波折,来回波动你就只能平仓,因为仓位过重你的资金受不了。而现在知道了怎么管理仓位,但是刚开始参与的时候不了解。

我觉得现在的商品期货市场的特征。一是品种多了。第二是品种的波动性比较大,像豆粕、螺纹钢,以前的波动性很小,而且这两年连小品种的波动性都比较大。第三个特征是参与这个市场的机构越来越多,前几年好像没有那么明显,以前散户相对较多,现在步入资管时代,机构会越来越多。最重要的特征是波动率比以前大了。国债目前也没什么成交量,相对于商品期货,股指期货波动大,机构更多一些。

能够赚钱的群体我觉得有以下几个,个人投资者,能够坚持五年以上赚钱的,首先要有自己的一套体系,在交易过程中能形成行为的一致性。也有单纯靠程序化的,用程序化克服人的一些弱点,但是真正稳定盈利的,一部分靠程序化,还有一部分还是要靠人对市场的理解。另外一个群体是专门做套利的,像早期的某些投资公司。期货公司的现货子公司允许开展现货业务以后,期现货业务结合,像中邦的模式越来越多。还有一个群体是大的投资集团,像敦和、混沌、汇翼,主要是他们的研究团队很强大,采取全球宏观对冲、期限贸易和跨资产组合的投资模式。

期货中国3、您现在做套利对冲为主,有没有稍微做点单边投机交易?您对单边投机和双边对冲套利分别是怎么理解的?

马勇:单边投机也有在做。因为我们现在做套利,有时候不是很严格地两边绝对平衡,也有可能按照市场情况,比如100手对95手。但是无论是单边投机还是套利,投资理念都是一致的,都是在价值驱动、安全边际、价值错估的投资理念的指导下来进行的。所有的头寸,像月间套利和单边投机,都是既要有价值驱动,又要有安全边际,这是我们团队共同秉承的理念,所以本质上两者是相通的。

区别的话,从交易的角度上讲,单边投机更注重交易的时点,对参与的时机要求相对更高,套利更盯着价差,而不注重交易的时点。对冲套利需要多几组头寸,这样资金曲线相对更平滑些,波动率等各方面相对更好。

期货中国4、您为什么选择套利对冲为主要交易手段?

马勇:因为我们现在是机构,将来我们还要做产品,个人投资者可能账户波动大一点没有关系,对于机构还是希望收益率和资金曲线的波动率两方面都偏重。而且月间套利,郑商所、大商所、上期所都是单边增收保证金,也是鼓励套利,能够节省很多资金,这部分资金可以买固定收益产品,可以增加固定收益。

期货中国:那您自己个人的钱也是以套利对冲为主还是单边投机比较多?

马勇:主要是做对冲套利,即使单边的出发点,也会有对冲的习惯做配置。比如说鸡蛋很好,买鸡蛋,但是你无形当中会想空一个其他品种,比如说空一个豆粕搭配一下。再比如说我买锌,那同时我会想卖一个铝,这就是做久了套利对冲形成的思维习惯。像锌跟铝的价差,2013年5月还是负的,现在锌反而比铝贵了三千多。单纯做单边是拿不住的,如果有套利在里面,就给你形成了保护,这两者是相互补充的。从个人角度来说,有时候做单边很容易,有时候做套利很容易,关键是要学会选择。像之前的鸡蛋,有段时间明显做月间比做单边容易,月间几天之内价差就波动200-300点。有时候做月间又很费劲,像豆粕,波动也很大,但你还不如做单边。所以我个人做还是对冲套利为主,做单边也会倾向性地找一个保护,一般不会全部做多,基本多空都会有配置。