【导语】传化合成材料12万吨/年镍系/钕系柔性顺丁橡胶装置已于2024年7月13日投料试车,预计于2024年下半年连续稳定生产。从国内目前供应结构来看,该装置投产后预计华东地区BR产能产量占比再度提升。中国顺丁橡胶产能结构面临重构,另外国产稀土顺丁橡胶产能产量也将伴随传化新装置投产再创新高。

2024年中国顺丁橡胶华东区域产能占比预计提升明显

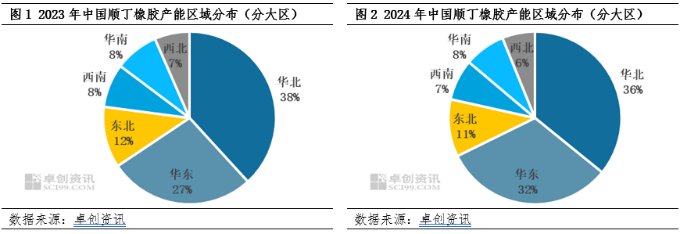

分区域来看,中国顺丁橡胶生产企业分布与中国制造业分布基本一致,产能集中分布在华北、华东地区,两地区总占比超过60%。顺丁橡胶的最大下游轮胎工厂也主要是分布在华北、华东地区,尤其是山东。华北、华东地区不仅是顺丁橡胶的产能集中地,同时也是轮胎消费的集散地。2024年7月伴随着传化新产能试车投产,华东地区产能占比再度提升5个百分点。(备注:根据顺丁橡胶销售特点将山东划分在华北地区范围内、福建划分在华南地区范围内;下同)

华东地区新装置投产 2024年华东地区产量预计提升明显

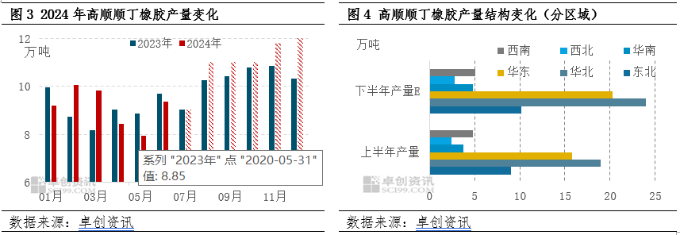

华东地区新装置投产,华东地区在国产市场中产量份额预计明显提升。分区域来看,中国顺丁橡胶产量集中在华北、华东,与产能分布基本一致。2024年上半年高顺顺丁橡胶国产量约在55万吨,下半年考虑到装置整体负荷的提升以及传化新装置投产加持,预计下半年国产量较上半年走高约20%。其中华东地区月度高顺顺丁橡胶产量预计在新装置稳定达产后环比增加至少6000吨/月,华东地区下半年产量预计提升28.6%,在全国高顺总产量份额占比中预计提升2个百分点。根据2024年卓创资讯预测的产量数据来看,随着2024年扬子石化、烟台浩普顺丁橡胶纳入交割品,以及传化新装置投产,2024年顺丁橡胶可用于交割的品牌产量占比提升至70%,环比2023年提升13个百分点。

民营及其他企业高顺顺丁橡胶资源占比提升至53%附近

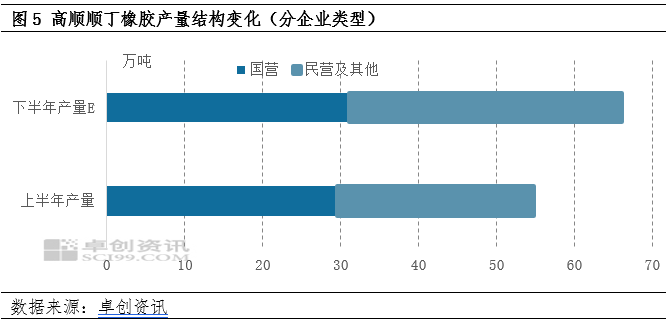

分企业类型来看,中国顺丁橡胶产量分布集中在中石油、中石化、民营及合资外资企业。随着近两年民营顺丁橡胶装置陆续投产,民营及合资外资企业产量占比逐年走高。以2024年上半年为例,民营及合资外资企业产量占总产量的46%附近,中石化、中石油的产量占比54%附近。下半年来看,随着传化新装置加入,以及部分装置负荷提升,预计下半年民营及其他企业产量占总产量的比值或将提升至53%附近,中石化、中石油产量占比或下滑至47%附近。

关注点提示:

供需结构变化:就目前装置停车检修及投产计划来看,下半年国产高顺顺丁橡胶产量预计较上半年提升约20%附近;但需求端来看,下半年国内经济整体保持稳中向好的主基调不变,全钢轮胎配套及出口方面仍面临压力,下半年全钢轮胎的需求表现依然集中在国内替换市场上,通常来讲三季度为轮胎需求增量期,高温天气加速轮胎磨损加速,提升终端市场的换胎需求意向,带动全钢轮胎库存去化。但当前中国轮胎市场竞争激烈,价格透明化以及产品同质化使得市场盈利空间被压缩,产销节奏将受到一定影响。考虑到上半年有春节假期贯穿,市场存在一定周期的成交空白期,预计下半年替换量较上半年比存在一定增长,但全年替换量同比不乏下滑的可能。综合供需两方面来看,下半年需求增量空间明显小于供应,供需格局趋于宽松。值得注意的是,成本压力下装置开工或不及预期、产能释放有限或削弱市场供过于求的预期。

货源流向方面:受品目特性影响,国产货源中有50%左右的产量由国营销售公司统一调拨,且直供比率高达70%以上。华北市场作为轮胎产能集群所在地,消耗了全国一半以上的顺丁橡胶,华北地区虽生产企业相对集中,但仍然是货源的主要流入地;华东地区产业机构相对分散,除部分轮胎企业外,还有部分输送带、制品、鞋材等应用,顺丁橡胶消耗量远不及华北,因此在传化合成材料稳定达产之后,进一步巩固了华东市场主要货源流出地的市场地位,同时华北市场涵盖了国内绝大多数的顺丁品牌,竞争也将更加激烈。

稀土顺丁橡胶方面:目前中国稀土顺丁橡胶市场稳步发展,供应呈扩张趋势。中国稀土顺丁橡胶(NDBR)市场发展起步晚,阿朗新科新加坡装置在2020年暂停生产退出市场后,中国的稀土顺丁市场才有了稳步的推进。2023年中国稀土顺丁橡胶产能在16万吨,传化合成材料作为中国稀土顺丁橡胶供应的主力,在新装置稳定达产后,中国稀土顺丁橡胶产能产量将继续增长。(因传化合成材料新装置产线为柔性装置,遵循实际产出原则,后期该装置对于稀土产能的划分仍需关注企业发展决策。)

(卓创资讯 景新华)