【导语】华东、华南地区作为国内电解铝贸易较为活跃的两个TOP区域,地区内需求表现不一。当前华东需求温和而华南需求偏弱,粤沪差维持在200元/吨上下,部分资金充裕且建有仓库库存的企业存在跨区套利现象。

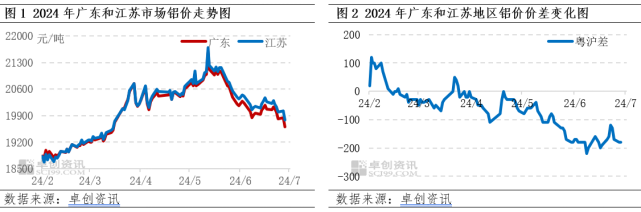

华东、华南两地下游终端不一。华东地区下游加工厂生产铝板带箔及工业型材较多,终端市场汽车、光伏等领域占比较大。华南地区下游加工厂以铝棒、建筑型材为主,其中广东佛山为全国最大的铝型材基地,终端市场以建筑领域为主。两地下游终端的不同也是影响其需求变化的重要原因。6月以来,宏观情绪转弱,资金获利离场,加之基本面利空,铝价从高位持续回落。正值传统消费淡季,终端需求难有明显增量,下游加工厂新订单增长乏力,开工率稳中趋降,铝锭社会库存逐渐累积。不同区域来看,华东地区终端需求相对较好,华南地区终端需求较差,受地产下行拖累,建筑型材类需求延续偏弱。根据铝锭需求量不同,本文华东市场以江苏市场为例,华南以广东市场为例对两地跨区流转进行分析。

由图1和图2可以看出,6月以来南北价差逐渐拉大,广东铝价始终低于江苏铝价,两地价差拉大至200元/吨左右震荡,铝锭跨区流转存在操作空间,这跟地区货源流向、下游终端需求表现、汽运船运运费不同有直接的关系。

一、云南复产进入尾声,部分货源流向江苏

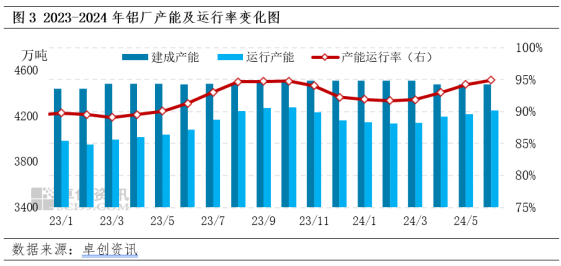

据卓创资讯监测,2024年6月国内铝冶炼企业运行产能为4248.9万吨,产能运行率为94.90%,环比4月提高0.69个百分点。目前云南地区进入丰水期,复产规模超过百万吨,市场消息称云南宏泰及云南神火复产已完成,截至6月底,云南地区复产已达97%,目前7月中旬产能复产将全部结束,约复产115万吨左右, 7月底运行产能或达4250万吨左右,电解铝供应良好。

社会库存方面,截至7月18日,国内现货铝库存为72.7万吨,较去年同期增加27.2万吨,增幅为59.78%。其中广东铝锭库存为24.5万吨,环比6月初减少1.9万吨;江苏铝锭库存为27.8万吨,环比6月初增加3.2万吨,前面我们提到华东地区需求较好,华南需求较弱,在云南复产,铝锭增加的情况下,铝锭库存却呈现江苏累库而广东去库。究其原因,在于7月以来,云南复产产出铝锭直接运往江苏下游厂家,而非像往常一样就近运往广东。特别是7月11日当周广东铝锭库存较7月4日去库1万吨,江苏累库1.5万吨,7月18日当周广东铝锭库存环比减少1.9万吨,江苏累库2万吨。

二、两地终端需求表现不一,为跨区套利提供条件

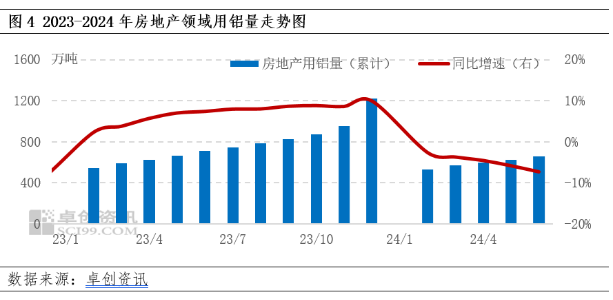

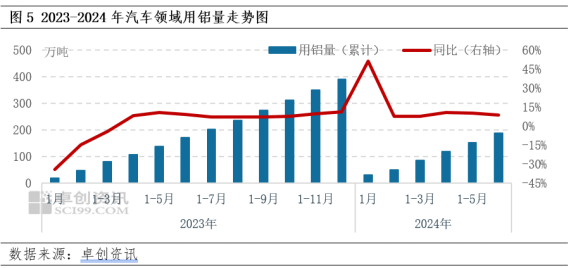

相较于其他产品,铝的一大特殊性在于终端消费量更能反映需求情况。以房地产为代表的建筑地产行业及以汽车为代表的交通运输行业是铝的主要终端消费领域,分别占比26%和24%左右。按照季节性规律,6-8月是消费淡季,终端企业需求转弱。

具体来看,房地产领域,据国家统计局数据显示,1-6月份,房地产开发企业房屋施工面积696818万平方米,同比下降12.0%。其中,房屋竣工面积26519万平方米,下降21.8%。据卓创资讯监测,2024年1-6月房地产市场用铝量为658.18万吨,较去年同期减少7.32%。房地产市场延续偏弱走势,用铝数据继续走低。受此影响,建筑用铝型材、幕墙板、以及装修阶段相关用铝环节皆有收缩。

汽车领域,据汽车工业协会数据显示,6月, 我国汽车产销分别完成250.7万辆和255.2万辆, 环比分别上涨5.69%和5.69%,同比分别下降2.1%和2.7%。其中,新能源汽车产销分别完成100.3万辆和104.9万辆,同比分别增长28.1%和30.1%。根据卓创资讯监测,2024年6月份,国内汽车市场用铝量为34.60万吨,环比提升5.69%,同比上涨3.91%。2024年1-6月汽车市场用铝量为187.81万吨,较去年1-6月增加9.12%。得益于新能源汽车的向好发展,其在汽车市场的占比逐渐提升,持续为汽车市场用铝量做出贡献。

综合来看,华南地区终端以建筑地产为主,房地产的下行使得今年建筑型材需求表现较弱,相应的广东市场下游需求不佳,而华东地区终端汽车、光伏领域占比更大,需求相对来说尚可,为铝锭跨区流提供了需求支撑,而此次跨区流转的铝锭多是来自云南地区复产增量。

跨区套利的可实现性:

第一、价差方面,当前两地价差基本维持在140-200元/吨上下。第二、相较于华南地区,华东地区需求较好。第三、运输方面,据卓创资讯调研,云南铝锭运往广东汽运运费大概在170-220元/吨左右,而云南运往江苏汽运运费大概在230-270元/吨,增加60元/吨左右,运输时间大概在3天左右,刨除人工及出入库成本外,汽运利润约在50-70元/吨左右。船运方面,广东到江苏港口海运费在120-140元/吨左右,运输时间约7-8天,船运利润约在20-60元/吨左右(其他成本忽略不计)。虽吨铝利润不高,但也存在操作空间,但由于运输需要一定周期和流动资金,往往资金较为雄厚且建有仓库库存的贸易企业会进行跨区套利。

后市预测:短期两地价差延续,铝锭仍存跨区流转

短期来看,铝锭或仍存跨区流转。一方面,考虑到消费淡季背景下终端需求难有释放,华东、华南需求表现出不同程度的下滑,特别是房地产需求的收缩拖累下游建筑型材开工率下滑,使得华南整体需求仍不及华东。另一方面,预计两地价差或延续在140-200元/吨上下,云南地区本周或复产完毕,总复产规模约115万吨,后续铝锭供应平稳且充裕,为铝锭流向江苏创造了条件。

(卓创资讯 刘云艳)