(长安期货 刘琳)

一、摘要

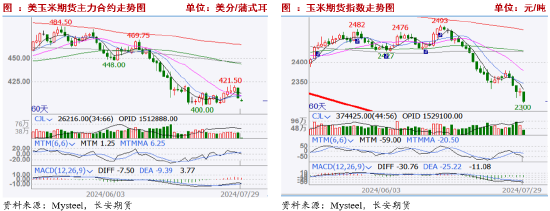

7月美国农业部报告显示,预计2023/24年度玉米期末库存为18.77亿蒲式耳,低于6月预期,也低于市场预期的20.49亿蒲式耳。美国2024/25年度玉米期末库存预估为20.97亿蒲式耳,6月预估为21.02亿蒲式耳,减少0.05亿蒲式耳,超出分析师预期的21.74亿至24.54亿蒲式耳。美国2024/25年度玉米产量预估为151亿蒲式耳,6月预估为148.6亿蒲式耳,增加2.4亿蒲式耳,也高于分析师此前平均预期的150.63亿蒲式耳,这将是美国玉米历史第三高的水平。虽然库存调降为玉米价格带来利好,但产量预期仍维持高位将继续打压玉米价格,美玉米维持低位震荡。国内而言,本月天气阴雨连绵,粮源不宜储存,引发集中出货,而需求不佳,替代多样,天气炒作落空,供需宽松格局引导下,玉米期现货价格持续偏弱。

二、基本面分析

(一)渠道出货情绪,现货持续弱势

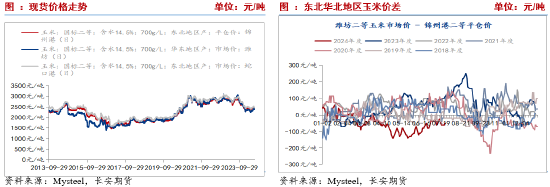

山东天气干旱以及东北暴雨带来的利多兑现后,持续阴雨天气提升渠道出货情绪,大幅缓解年度中后阶段余粮偏紧的情况,引导7月以来现货持续偏弱。东北港口二等玉米平仓价降至2420,6月底为2480,山东潍坊二等玉米市场价降至2370,6月底为2400,广东蛇口港东北二等玉米市场价降至2430,6月底2530。当下,一方面,华北持续阴雨雨天气,玉米储存难度加大,贸易主体加快出货,另一方面,东北温度升高,受三方资金压力、进口拍卖持续进行以及中储粮持续投放,贸易商加紧出货,此外,春玉米即将上市。整体供应偏宽松,价格依旧面临压力。

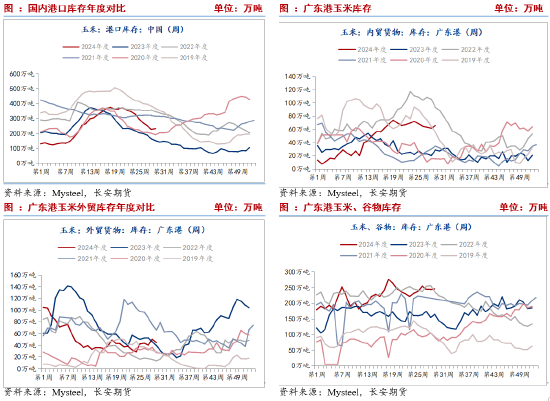

(二)港口库存去化,但同比依旧偏高

Mysteel数据显示,截至7月19日,北方四港玉米库存233.2万吨,月环比降低65.10万吨,降幅22%,5月下旬以来连续降低,同比增加81.4万吨,增幅54%。广东港玉米内贸库存65.8万吨,月环比降低2.6万吨,降幅4%,同比增加45.5万吨,增幅超过200%。外贸玉米库存44.9万吨,月环比增加2.4万吨,增幅5.6%,同比减少1.3万吨,降幅3%。与此同时,广东港谷物库存247.1万吨,月环比增加8.9万吨,增幅4%,同比增加92万吨,增幅约55%,处于近年高位。整体而言,由于集港量偏低以及出货意愿增加,北港持续去库,因替代品多样化限制内贸玉米需求,南港内贸库存同比大增。整体而言,国内渠道库存同比偏高,且外贸谷物需求向好背景下,国产玉米或持续面临需求被挤占风险。

从谷物替代角度。6月玉米进口92万吨,同比锐减50.2%,为近四年当月最低水平,环比减少12.4%。由于国内养殖行业低迷,叠加国家持续加强对“保税区”的玉米类商品进口监管等因素,去年12月以来玉米月度进口规模连续下降。但本年度截至6月累计进口2163万吨,去年同期仅为1419万吨。6月我国进口谷物(玉米、高粱、大麦、小麦)合计462万吨,去年同期为436万吨,但本年度截至6月累计进口5216万吨,去年同期为3529万吨。近日外盘美玉米持续低位,叠加巴西玉米上市高峰期,出口表现旺盛,后期我国玉米进口仍将维持较大的规模。由此来看,进口压力犹在,玉米价格或持续承压。

(三)麦价反弹乏力,限制玉米饲用需求

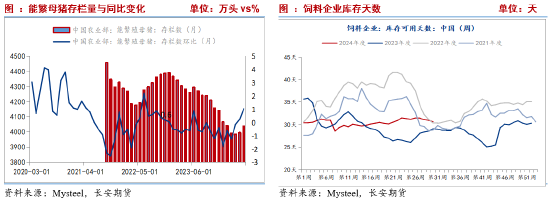

从生猪养殖角度。农业农村部数据,2024年6月末能繁母猪存栏量为4038万头,环比增加1.05%,同比下降6%,相比2022年12月份高位时的4390万头已经下降了8%。按照10个月的出栏周期,自2023年10月开始生猪出栏将逐步降低。在生猪去产能背景下,生猪饲料需求稳中降低或为大方向,不利于玉米价格走强。中国饲料工业协会数据显示,受生猪产能优化调整和畜产品消费暂未恢复到预期水平等因素综合影响,饲料产量高位回调。今年上半年全国工业饲料总产量14539万吨,同比下降4.1%。阶段性来看,市场看好三季度猪价,二次育肥不间断入场,虽然今年养殖端表现的较为谨慎,多为滚动式出栏,补栏,由此,饲料需求或难见明显的增减波动。钢联数据显示,当下饲料企业玉米库存天数30.66天,月环比降低0.85天,同比偏高1.54天。在生猪养殖补发放缓以及替代作用下,预计玉米库存天数稳中偏弱。

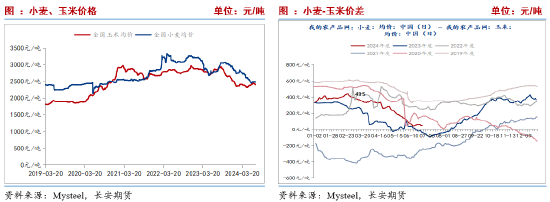

从小麦角度。7月底全国小麦玉米均价分别为2485、2396,小麦表现稳中偏弱,玉米跌幅相对较大。两者价差为89,由于玉米价格跌幅较大,引导小麦-玉米价差有所修复,但仍在小麦饲用替代范围内,因此替代作用犹在。不过,谷物替代明显,或限制小麦流入饲料领域的空间。按照小麦脱离饲用替代区间计算(价差150计算),玉米价格需回落至2300以下水平,由此来看,玉米价格压力犹存。

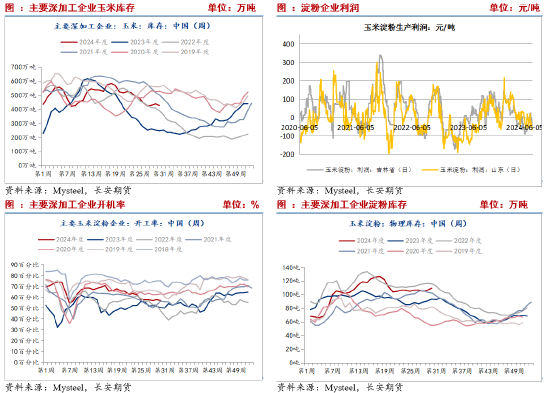

(四)行业零利润,深加工需求增量受限

深加工方面处于停机检修期,开机率持续降低,截至7月26日,玉米淀粉开机率57.04%,月环比降低0.77%,同比增加6.46%,因此深加工企业原料需求好于去年,但也限制后续的补库需求。深加工企业玉米库存427.8万吨,月环比减少18.2万吨,降幅4%,同比增加179.2万吨,增幅72%。企业玉米淀粉库存109.8万吨,同比增加16.3万吨,同比仍偏高。随着温度回升淀粉需求略有好转,但近期玉米价格下跌引导淀粉价格下跌,产品维持0利润状态,玉米深加工需求增量受限。

(五)缺乏天气炒作

当下玉米处于新旧年度交替阶段,但较往年反常。一是截至目前为止的天气炒作基本落空。二是年度余粮偏紧支撑不在,转而被天气多雨出货增加的利空掩盖。不过河南产区前期干旱后期多雨,尤其近期格美台风路过,再度带来降雨,玉米单产或受影响,后续不排除利空情绪释放后,市场关注度回升的可能。

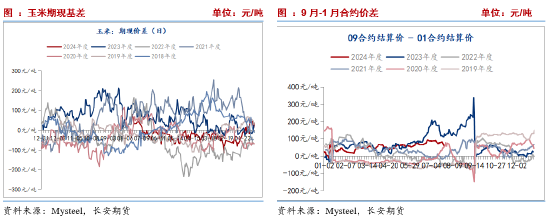

(六)期货持续弱势,基差被动走强

7月以来期现货价格持续回调,其中东北港口二等干粮由6月底2480降至2420,而期货9月合约由2520降至2320附近,期货持续下跌修复基差。截至7月26日,7月主力合约基差由-29回升至63,但较全年100以上的高位基差仍偏低。同时,考虑小麦-玉米仍处在替代范围内,需要玉米再度下跌来修复价差,出清小麦饲用需求,由此来看,玉米基差仍有回升空间。不过9月合约临近交割月,期现回归逻辑或引导现货价格向下回归期货价格,基差回升空间有限。而从价差来看,远月合约已经跌至新季度成本线附近,成本支撑作用犹在,且技术面显示存在止跌企稳诉求,而近月合约则在替代品压制下,期货价格难有大幅反弹空间,反而市场悲观预期引导下下方存在一定的空间,9-1价差存在收缩空间。

三、小结与展望

7月份玉米期货滞涨回落,延续下跌态势,现货价格全国范围内偏弱运行,基差被动走强。基本面来看,2023-24年度玉米供应收尾,市场余粮持续减少,叠加存储成本增加,弱势价格之下部分渠道商或存在惜售情绪并支撑价格。但阴雨天气粮源不易储存,企业积极出货,短期仍施压价格。深加工季节性检修,开机率持续降低,需求有限,而替代品多样化,春玉米即将上市,小麦流入饲料企业,谷物持续替代,饲料需求受限。外加定向稻谷拍卖传闻持续施压,玉米阶段性供强需弱,期现货价格承压运行为主。不过,期价暴跌200点,基差被动走强后,现货弱势不改,后续或通过现货补跌期现回归,期价或反弹乏力,不排除继续向下的空间。远期合约则在台风以及成本支撑之下,低位运行为主,合约均需关注2300附近的支撑力度。短期不宜追空。仅供参考。

免责声明

本报告基于已公开的信息编制,我们力求报告内容客观、公正、准确,但不保证信息的绝对准确和完整。本报告所载的观点、结论和建议仅供参考,不构成个人投资建议。投资者应当充分考虑自身投资经历及习惯、风险承受能力等实际情况,并完整理解和使用本报告内容,不能依靠本报告以取代独立判断。对投资者依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。

本报告所载的意见、结论及预测仅反映报告发布当日的观点和判断。在不同时期,本公司可能会发出与本报告所载意见、评估及预测不一致的研究报告。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

长安期货有限公司版权所有并保留一切权利。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“长安期货投资咨询部”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权力。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。