影响纯碱价格变化的因素较多,但决定性因素仍是其自身的供需格局。除此之外,宏观经济、国家政策、行业上下游产品价格及市场情况、市场主体心理变化等,都直接或间接地作用于纯碱行业的供需变化,进一步影响纯碱价格。

供需格局

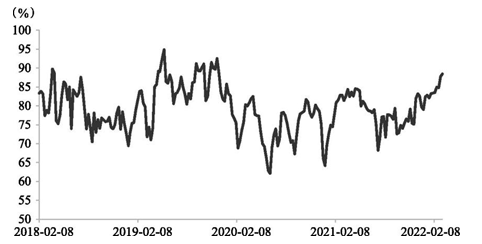

纯碱的实际供给和需求主要由纯碱及其下游行业的在产产能和开工率决定。对纯碱来说,年度产能变化频率相对较低,因此,对纯碱实际供应量影响的关键因素之一是行业生产水平,即开工率。我国纯碱行业产能利用率整体较高,企业开工率也普遍较高,通常波动范围处于70%~90%,极端时向上接近95%,向下接近60%(见图1)。

图1 中国纯碱行业开工率

资料来源:Wind、光大期货研究所。

除此之外,纯碱生产端的季节性也会导致供给水平在短时间内出现明显变化。纯碱生产属于放热反应,检修一般安排在夏季或是下游停工较多、需求不旺的春节期间。因此,在第二季度末、第三季度气温较高之时,有利于纯碱企业进行检修。此阶段纯碱行业开工率也会出现明显下滑,从而引起供给量明显下降,阶段性的供需失衡也会带动纯碱价格上涨。

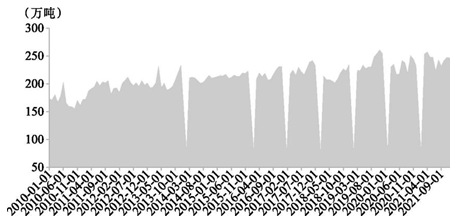

2010—2021年中国纯碱月度产量情况见图2。

图2 中国纯碱月度产量

资料来源:国家统计局、光大期货研究。

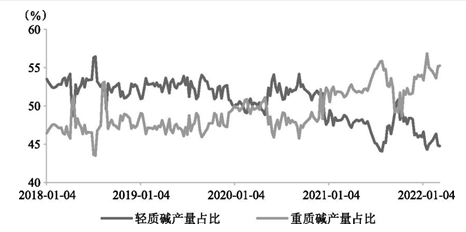

轻、重碱的生产比例调整阶段性也会影响二者的供需变化。由于二者下游各不相同,并且很少出现混用,在重质化率范围内,纯碱生产企业可以根据轻、重碱的价格和需求情况调节轻碱和重碱的产出比例。由于使用轻碱的企业很少储备库存,采购期限又较短,因此轻碱价格变化更为迅速。在纯碱供不应求的时期,往往是轻碱价格先行上涨。因为重碱比轻碱多了一道生产工序,纯碱企业倾向于先行保证轻碱的供应,降低重碱的产出比例,所以之后重碱价格也会随着产出的下降而上涨。在纯碱供大于求的阶段,由于平板玻璃企业产能相对集中,议价能力强于纯碱企业,往往会出现重碱价格先于轻碱价格下跌的现象。

2018—2022年我国轻、重碱产量占比走势见图3。

图3 轻、重碱产量占比走势

资料来源:国家统计局、光大期货研究。

在长期供需格局中,行业产能的变化、企业开工率的波动、需求端的产能变化都将引起纯碱基本面出现明显波动。在2020年以前,纯碱绝大多数时间处于供应过剩局面中。2021年作为“十四五”规划的元年,国家开始大力发展新能源板块,并促进新、老基建行业并行发展,以老基建托底、新基建发力的政策导向为发展目标,纯碱需求端也出现了明显增长。而供给端经过国家供给侧结构性改革、能耗“双控”及环保督察、产能优化升级和出清,2021年以来行业产能开始出现负增长。近两年行业的供需格局变化使原本供大于求的格局逐步转向供需紧平衡乃至供不应求的局面,因此,纯碱价格也从2020年底开始出现中枢不断上移、价格不断创历史新高的局面。

未来5年至10年,纯碱行业已知的大型新增产能为内蒙古博源控股集团有限公司的天然碱项目,年产能为780万吨纯碱和80万吨小苏打。该项目一期工程为500万吨纯碱、40万吨小苏打;二期工程为280万吨纯碱、40万吨小苏打项目,预计2025年底建成。项目全部建成投产后,主要产品年产能包含重质纯碱702万吨、轻质纯碱78万吨、小苏打80万吨。

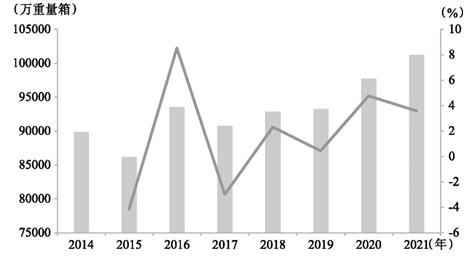

纯碱需求端占比较大的平板玻璃和光伏玻璃,其在产产能和产能利用率也主要取决于地产、汽车、光伏等行业的运行周期和国家政策。

平板玻璃需求的75%左右来自房地产,主要包含玻璃门窗、玻璃幕墙、室内装潢玻璃等。玻璃的安装主要处于房屋建造的收尾阶段,因此地产对玻璃需求的拉动主要体现在房地产竣工端。受地产行业周期性影响,2018年地产新开工面积同比增速17.29%,是过往几年新开工景气度的最高点,而房地产开工周期往往需要3年左右的时间,传导到竣工周期,则2021年竣工面积对应2018年地产新开工项目。在终端地产竣工面积大幅提升的拉动下,玻璃需求持续爆发,带动行业生产水平一路走高,带动玻璃行业对纯碱实际消耗量大幅提升。而地产新开工面积的下降,会在大约三年后对纯碱价格产生负反馈作用。

2014—2021年平板玻璃行业年度在产产能见图4。

图4 平板玻璃行业年度在产产能

资料来源:Wind、光大期货研究所。

除了传统平板玻璃行业,近几年新能源板块的大规模发展也促进纯碱需求提升,并通过改善纯碱供需格局而影响纯碱价格。光伏行业的发展刺激光伏玻璃的规模化投产,从而进一步抬高纯碱行业的长期增速。受国家对光伏板块大力支持的影响,国内光伏装机量在2020年重回高速增长期,全年新增装机48.2GW,同比增速回到59.49%。而2021年全国光伏新增装机54.88GW,为历年投产最多的一年。

从全球光伏产业链视角看,海外光伏市场在2019年就进入加速增长期,装机量达到84.6GW,同比增长44%。而我国已经牢牢占据全球光伏产业链龙头地位,在硅料、硅片、电池片和光伏玻璃的产量上占全球总产量分别达67%、98%、83%和90%,国内产业链是主要的供应增量来源,头部企业将充分受益于光伏的长期发展。

2021年光伏玻璃行业新增产能1.37万吨,以头部企业信义、福莱特、南玻等大型集团和企业增量较为明显。若按此推算,未来1~2年光伏玻璃的年度产能增长可达40%左右。单吨玻璃对纯碱的消费量平均在0.2吨,意味着光伏玻璃每年的增量将拉动80万~100万吨的新增纯碱需求。但光伏玻璃行业目前规模尚不足以对纯碱供需格局产生颠覆性的影响,因此其对纯碱价格的影响也更多地停留在未来趋势和预期上。

轻质纯碱下游板块虽然对纯碱需求量不如重碱集中和稳定,但也会通过其自身行业周期性、政策、价格波动等对其行业生产水平产生影响。另外,由于轻碱下游客户群体以中小客户为主,轻碱经销占比更高,市场反应更为灵敏,因而纯碱厂家价格调整也更为灵活。轻碱价格出现变化之后,纯碱生产企业通常会根据轻、重碱的价格调整生产比例,随着企业生产比例的调节,二者市场供需情况也会有所变化,进一步对重碱价格产生影响。