【导语】2024年上半年棕榈油现货价格先涨后跌,价格重心同比维持高位。下半年随着极端天气的扰动以及产地油棕老龄化,三季度棕榈油产量增幅或不及预期,外加美联储降息预期以及国际油价的提振,棕榈油现货价格或偏强运行,重心较上半年或有上移。

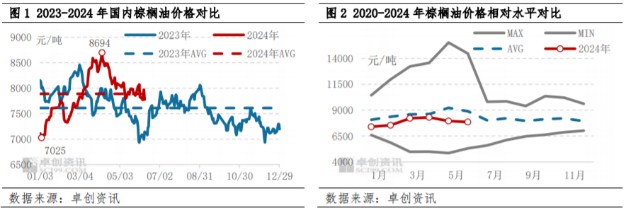

2024年上半年国内棕榈油主要市场现货均价先涨再跌,6月维持震荡行情。其走势与我们在《2023-2024中国棕榈油市场年度报告》中的预测趋势整体一致,但由于一季度马来西亚棕榈油库存的超预期回落,外加国内进口量显著下滑,供应端偏紧导致棕榈油现货价格连续上行,突破去年8500元/吨高点,导致我们对价格高值的预测出现偏差。从相对水平来看,截至6月19日,1-6月份国内棕榈油主要市场(张家港、天津、广州、日照)现货均价(现款现汇、自提、含税,下同)为7885元/吨,较上年同期(7749元/吨)上涨136元/吨,涨幅1.75%。从长周期变化趋势来看,2024价格低于近五年平均值。

上半年棕榈油价格先涨后跌,价格高点出现在4月初为8694元/吨。分阶段来看,一季度价格持续攀升,主要由于马来西亚棕榈油库存超预期下跌,国内进口持续低位,内外供应同步收紧;二季度随着产地转入增产季,产区累库情况出现,供需面偏空,拖拽国内现货价格回落为主,6月棕榈油市场暂无明显单边驱动,价格维持区间窄幅震荡。

上半年棕榈油市场先涨后跌,与产地马来西亚棕榈油的供需变化趋势以及国内供需情况有着较为直接的关系。

2024年1-5月份马来西亚棕榈油供需同增

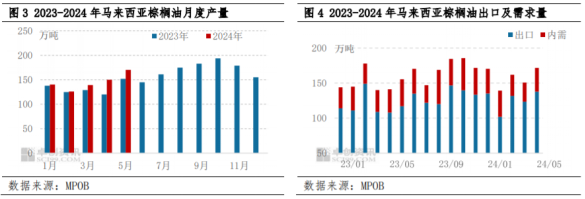

由于马来西亚劳动力的逐步恢复,2024年马来西亚棕榈油产量同比处于高位。据MPOB数据显示,1-5月份马棕产量先降后增,2月份为产量最低点126万吨,3月份起随着棕榈油转入增产季,马棕产量逐步回升,1-5月马来西亚棕榈油累计产量为726.1万吨,同比增加62万吨,增幅9.34%。需求方面,2024年马来西亚棕榈油总需求达到794万吨,同比增加46万吨,主要体现在出口方面,1-5月马棕出口先降后增,前期由于豆棕价差低位,棕榈油出口需求受到抑制,后期随着棕榈油性价比逐步恢复,进口国进口意愿增强提振马棕出口增加,1-5月累计出口量为630.1万吨,同比增加39.1万吨,增长6.62%。

马棕库存超预期下滑后缓慢累库

1-5月份马来西亚棕榈油供需同增,库存先降后小幅回升,导致马棕价格先涨后跌。截至5月底,马来西亚棕榈油库存为175.3万吨,同比增加6.3万吨,处于今年较低水平,支撑外商报盘价格高位。截至6月19日,24度棕榈油CFR华南月均价为912.5美元/吨,同比涨37.5美元/吨,涨幅4.29%。

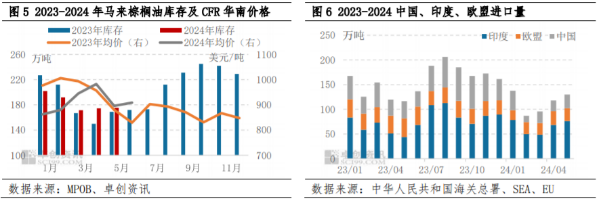

上半年主要进口国进口量下滑

中国、印度、欧盟是棕榈油的主要进口国,2024年1-5月份整体进口量呈先降后增的趋势,同比降幅明显。2024年中国、印度进口量同比下跌,一方面由于国内价格倒挂,棕榈油买船意愿减弱。另外,豆棕价差由正转负,终端对棕榈油询采积极性不高抑制棕榈油需求。欧盟主要受到“EURE政策”影响,对棕榈油需求量逐步减少。二季度随着棕榈油价格回落,马棕进口量回升。1-5月份中国、印度、欧盟累计进口量为568万吨,同比减少115万吨,降幅16.84%。

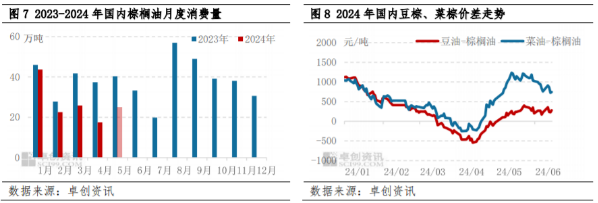

豆棕、菜棕价差收窄,国内需求同比低位

对国内市场来说,2024年1-5月份棕榈油消费欠佳,同比去年出现明显下滑。主要原因是一季度棕榈油价格持续攀升,与豆油、菜油价差逐步收窄,3月份价差由正转负,导致棕榈油性价比降低,终端需求被其他植物油挤占,国内消费表现疲软。5月份随着豆棕、菜棕价差走阔,国内棕榈油需求存好转预期,但考虑到终端转入季节性消费淡季,整体需求提振有限。据卓创资讯监测数据显示,1-5月国内棕榈油消费量为135万吨,同比减少58万吨,降幅30.0%。

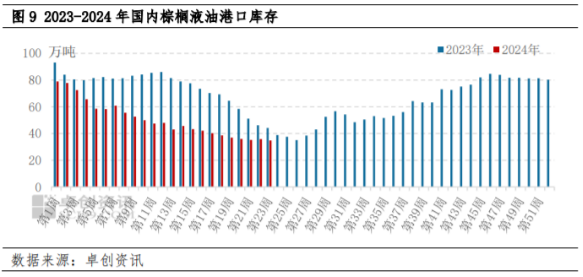

国内供需两弱,港口库存降至近两年低位

上半年国内棕榈油供需双降,库存持续回落降至近两年最低水平。一季度由于进口利润低位,国内买船减少,进口量持续低位导致国内货源偏紧;二季度随着进口利润好转,5-6月份国内买船增多,但棕榈油产地发运紧张,部分船期延迟到港,国内货源偏紧现状未有明显缓解,库存维持低位。据卓创资讯监测数据显示,截至6月14日,国内棕榈油港口库存为34.7万吨,同比下降10.57%。

展望下半年,棕榈油供应或先增后降,主产国需求及出口存在向好预期,全球供需平衡或有收紧,外商报盘或维持高位。下半年国内存缓慢累库预期,但由于进口成本支撑以及宏观因素的提振,预计下半年棕榈油价格重心较上半年走高。

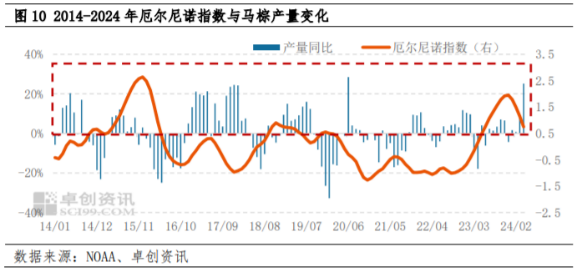

极端天气或导致棕榈油产量增幅不及预期

厄尔尼诺现象导致东南亚干旱少雨,一般会对全球棕榈油的产量造成负面影响。从近十年历史数据可以看出,一般厄尔尼诺现象对棕榈油产量的影响会存在6-10个月的滞后效应。三季度为棕榈油增产季,但由于2023年7月份全球进入厄尔尼诺状态,2023年11月至次年1月达到峰值,通过当时产地降雨情况来看,本次厄尔尼诺可能会抑制印度尼西亚棕榈油产量增幅。另外,产地油棕树龄老龄化占比较高,产量上方空间受限。最后,下半年天气预期或逐步转向拉尼娜,存在一定概率导致三季度棕榈油产区出现低温多雨天气,或将抑制棕榈果的采摘及运输,从而影响棕榈油的产量。由于极端天气对产区的影响,三季度棕榈油的产量增幅或不及预期。四季度随着棕榈油进入减产季,产量逐步下滑。整体来看,下半年供应对棕榈油价格或存在利多支撑。

全球需求回升,供需平衡收紧

全球需求方面,随着印度尼西亚B35生物柴油政策的顺利推进、马来西亚削减柴油补贴、三季度国际原油价格走高,可能会提高生物柴油的商业用途,从而增加毛棕榈油需求。其次,对进口国印度而言,由于船运费上涨,进口棕榈油相对于进口豆油及葵油性价比较高,进口利润处于较高水平,印度进口商进口意愿较强,下半年进口量或维持增加趋势。欧盟方面随着“EUDR法案”的实施,棕榈油进口量或有下滑但影响有限。最后,由于下半年美联储降息预期的升温,或将助推棕榈油产地出口增加。整体来看,全球需求或仍维持向好态势,棕榈油供需平衡收紧,对下半年棕榈油价格具有利多支撑,外商报盘价格走高。

下半年国内缓慢累库,价格重心上移

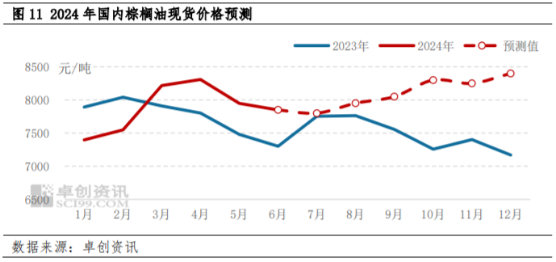

对于国内而言,6-7月份棕榈油买船较多,由于产地运力紧张,船期后移导致棕榈油阶段性供应偏紧,但后期国内到船增多,供应存宽松预期。8月份由于开学季以及节日备货需求拉动,棕榈油需求好转,但下半年来看,国内棕榈油供应增量或大于需求增量,港口库存或呈缓慢回升趋势。由于全球供需收紧导致产地报盘高位,进口成本支撑棕榈油现货价格走高,预计下半年国内现货价格先弱后涨,环比上半年重心上移。

综上所述,上半年棕榈油价格先涨后跌,供应因素占据主导;下半年棕榈油市场供需双增,全球供需平衡收紧。除此之外,下半年美联储降息以及国际油价走高预期,或进一步推升棕榈油价格上涨,预计下半年棕榈油现货价格先跌后涨,重心上移,价格波动区间在7800-8400元/吨。

风险提示:原油价格出现超预期下跌,地缘政治风险等。