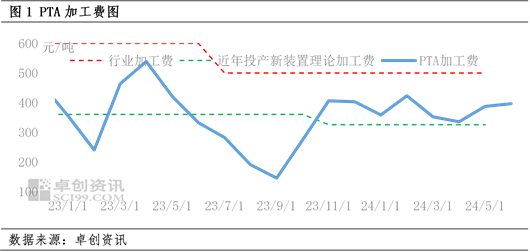

PTA月均加工费上涨

截至6月24日,6月PTA月均加工费393元/吨,环比上涨2%,PTA月均加工费连续3个月上涨。2023年年均PTA加工费337元/吨左右,在PTA新产能持续投产的2024年上半年,PTA加工费均值375元/吨,高于2023年均值,比2024年初的市场对加工费的预期乐观。

目前PTA加工费处于近年新投产的装置理论加工费之上,换言之,新装置处于微幅盈利状态,但按照行业均值500元/吨来看,老装置仍然处于生产亏损状态,尤其是部分单套产能较小的装置成本压力仍然偏大。

PTA加工费相对乐观的主因是PTA持续数月去库存,一方面PTA装置检修较多,以PTA月度产量来看,4-6月PTA月产量整体不高,一方面下游需求偏好,聚酯开工持续处于高位,聚酯月产量多在620万吨以上,导致PTA连续4个月去库存,推涨了PTA加工费。

预估供应压力增加 PTA加工费下跌

预估7-8月PTA供应压力增加,一方面是目前已经官宣的PTA装置检修计划不多,一方面是下游部分聚酯大厂计划减产10%,需求下降将强化PTA供应过剩的影响,利空PTA加工费。

供应面来看,7-8月新增检修计划有限。按PTA装置运行月份来看,超过2年没有年度检修的是东北地区的600万吨PTA装置,连续运行月份在11-12个月的PTA装置有4套共计690万吨,预估这些装置在3季度存在检修的可能性。纯粹按照已官宣的检修计划来看,预估7-8月PTA月产量分别在595、610万吨,供应压力极大。但按历史数据来看,上半年PTA月均产量约为579万吨,结合PTA库存、需求下降预期、产业链利润分配等因素来看,预估7-8月部分PTA装置存在检修可能,PTA月产量大概率在585-595万吨之间,累库存25-35万吨。

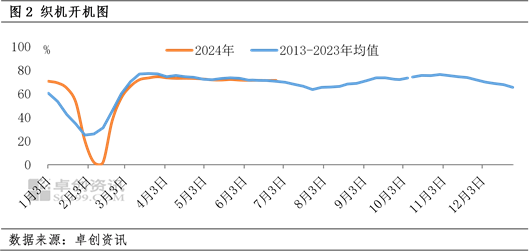

需求面来看:一方面进入传统需求淡季聚酯大厂计划减产,一方面出口预期可能不够乐观。7-8月进入传统需求淡季,产业链终端织机开机率将缓慢下跌,需求自下而上负反馈。6月下旬聚酯大厂计划联合减产,虽然个别企业未官宣具体减产执行力度,但聚酯开工下降基本是大势已定,聚酯减产将导致产业链利润部分向聚酯转移,利空PTA加工费。另一方面,海运费上涨给与出口市场一定压力,虽然5月聚酯产业链出口数据整体增长,但担忧海运费对出口产品的影响尚未显现。

综合来看,预估7-8月PTA加工费下跌,需求下降将强化PTA供应过剩的影响,聚酯大厂挺价也导致产业链利润重新分配。

(卓创资讯 安光)