作者 | 中信建投期货 研究发展部 石丽红

研究助理 刘昊

本报告完成时间 | 2024年5月10日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

市场对南里奥格兰德州暴雨带来产量损失的担忧情绪降温,相比于产量损失,暴雨破坏基础设施而导致该州后续大豆出口能力下降更加值得重视。周六凌晨USDA将发布5月供需报告,首次公布24/25年度全球大豆供需预估,我们认为在没有边际新增信息下,本次报告可能会沿用2月农业展望论坛给出的24/25年度预估值,而这已被市场在此前较为充分交易,因此本次报告对盘面影响可能并不大。旧作方面,美豆关注是否会在出口与压榨两项上略作调整,南美方面关注报告是否会将巴西南部暴雨对大豆产量造成损失纳入评估,进而下调巴西23/24年度产量预估。

专栏:巴西南里奥格兰德州暴雨影响简评

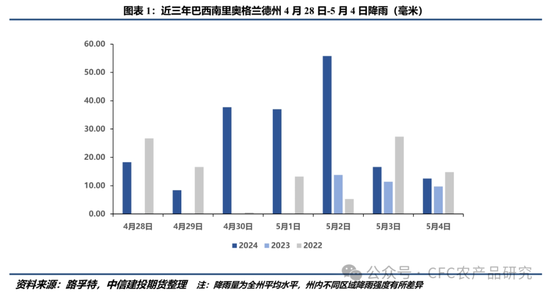

近期全球不甚乐观的天气形势驱动管理基金调整仓位,引发此前过度集中的空头持仓大面积回补,CBOT农产品形成反弹趋势。就豆系商品而言,4月28日至5月2日巴西南里奥格兰德州强降雨引发的进一步减产预期是本轮CBOT大豆、豆粕大幅上涨的核心驱动所在。

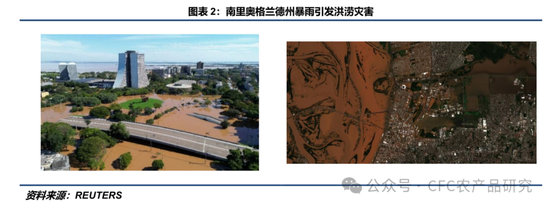

本轮暴雨带来的影响主要以三条路径展开:一是暴雨引发洪涝灾害,淹没土地,使得待收割大豆浸泡在水中并导致产量受损;二是洪水破坏储存大豆的筒仓、仓库等设施,使得已收割的大豆受潮。三是洪水破坏路、桥等基础设施,阻碍大豆的运输流通。

仅从数据层面来看,南里奥格兰德州农业机构EMATER估计截至4月26日该州大豆收割完成66%,截至5月2日完成76%。巴西多数机构预估本年度南里奥格兰德州产量为2150-2250万吨,按照暴雨发生时尚有20%-30%的未收割大豆做估算,意味着大约450-650万吨的大豆暴露在洪涝风险中。

但巴西全国谷物出口商协会(ANEC)等当地机构表示由于不同区域降雨量存在差异,一些降雨强度较低区域的农户在暴雨来临时涉水将大豆收割,并随后用烘干设施清除多余水分,对待受潮大豆亦是如此。正是这些“抢救”措施在很大程度上减少了大豆损失,使得最终实际受损量与预估存在较大差异。当前市场对待该州大豆产量受损的担忧情绪边际转好,阶段性共识认为实际产量损失可能仅在100-200万吨左右。

对于全年大豆出口达1亿吨左右的巴西而言,这一量级难言对全球大豆供应会产生何种显著影响。相比产量损失,更重要的是暴雨破坏基础设施从而可能阻碍该州大豆的后续出口,即路径三。ANEC表示暴雨导致一些通往该州最大港口里奥格兰德港的铁路服务被中断。此外,道路封锁迫使满载谷物的卡车通过其他路线多行驶几百公里才能到达港口。整体来看,暴雨使得该州货物运输效率急剧下降,削弱其短期对外贸易能力。

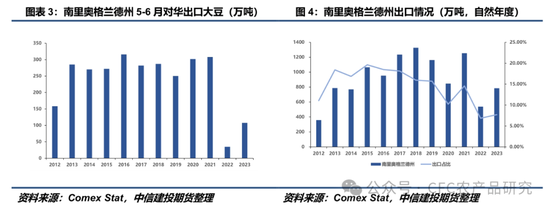

南里奥格兰德州作为巴西第二大大豆主产州,亦是巴西大豆主要出口州之一,里奥格兰德港是该州核心出口港口。Comex Stat数据显示南里奥格兰德州近几年对外大豆出口量在550-1250万吨左右,占巴西全年出口量的比例约7%-15%。除去2022年(巴西全国减产)和2023年(南里奥格兰德州大幅减产),过去南里奥格兰德州5月-6月对华大豆发船量在250-320万吨左右。在暴雨影响下,通往港口的道路设施被破坏,物流恢复亦需要时间,因此原本计划5-6月发船的大豆或将被推迟,从而影响中国国内7-8月的大豆到港,这可能会对国内DCE豆粕价格产生短期向上推动作用。此外,国内油厂还可能在巴西大豆到港不足的情况下,转向采购美豆旧作以补充库存,届时或给CBOT大豆带来反季节性“繁荣”。

海外市场

大豆种植与天气形势

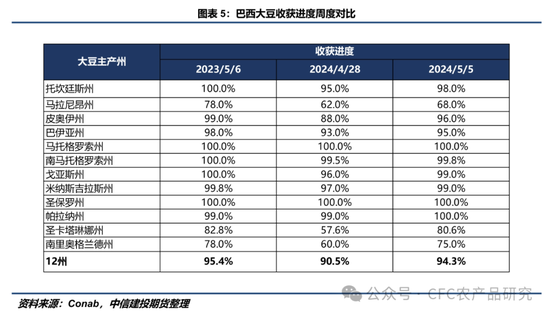

巴西:据Conab数据显示,截至2024年5月5日,多数主产州基本完成本年度大豆收获工作,巴西12大主产州整体收获进度94.3%,慢于去年同期95.4%,仅帕拉纳州收获进度略快于去年同期。此外,受此前强降雨影响,南里奥格兰德州收获进度仅75%,落后去年同期进度78%。

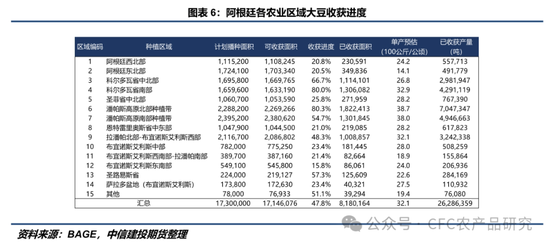

阿根廷:据布宜诺斯艾利斯交易所(BAGE),截至2024年5月8日,阿根廷大豆优良率周度环比继续下调2个百分点至27%。2%的土壤被评价为“湿润”。BAGE周度报告表明,截至5月8日,阿根廷全国大豆收获进度47.8%,较5年平均落后13个百分点。

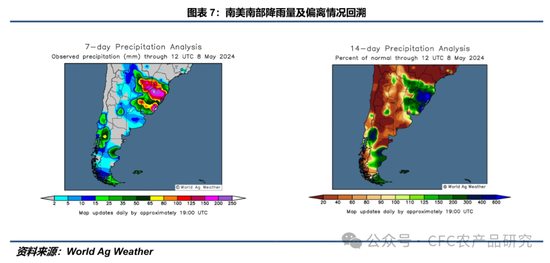

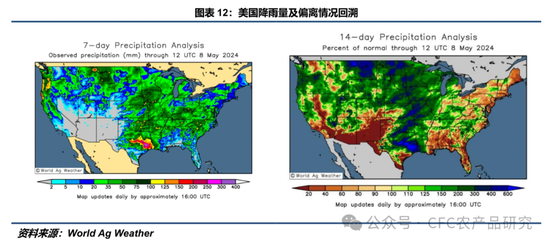

World Ag Weather显示,过去一周(0501-0508),南里奥格兰德州迎来极端降雨天气,全州7天累计降雨量超过150mm,中部区域甚至达到250mm以上,最高气温较历史水平偏高2-4℃。阿根廷四大主产省7天累计降雨量均在20mm以下,最高气温较历史平均水平偏低2-4℃。过去两周(0424-0508),除圣地亚哥-德尔埃斯特罗省外,其余主产省14天累计降雨量均低于历史平均水平。南里奥格兰德州14天累计降雨量达到历史平均水平的400%以上。

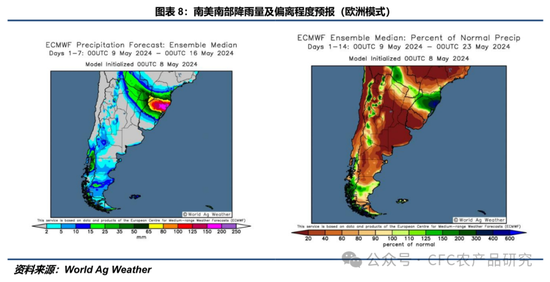

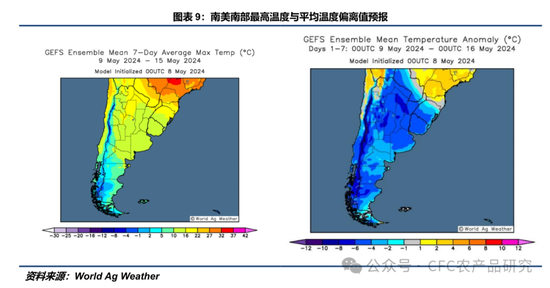

EC模型显示,在中性情形下,未来一周(0509-0516),阿根廷四大主产省几乎没有降雨,南里奥格兰德州中北部7天累计降雨量继续保持在100mm以上,局部区域达150mm以上。南美南部地区最高气温预计在10-16℃,少数地区达16-22℃,平均气温较历史平均水平偏低4-8℃。未来两周(0509-0523),阿根廷全境14天累计降雨量预计均低于历史平均水平(0-40%),南里奥格兰德州中北部14天累计降雨量预计高于历史平均水平(125%-200%)。(注:天气预报具有实时性,请及时关注World Ag Weather或NOAA的每日预报。)

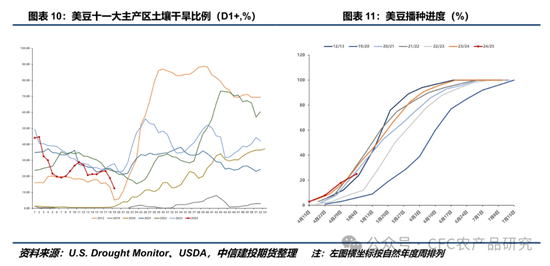

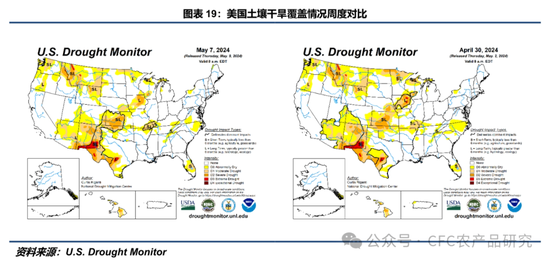

美国:根据U.S. Drought Monitor数据,截至5月7日,美豆十一大主产州土壤干旱比例为12.44%,周度环比下降6.43个百分点,较去年同比下降15.51个百分点。明尼苏达州干旱覆盖比例周度下降近25个百分点至11.26%,爱荷华州周度下降近13个百分点至37.31%,堪萨斯州干旱覆盖比例保持在50%附近。受阵雨天气影响,截至5月6日,美豆已播种25%,快于5年平均进度21%,慢于去年同期35%。

World Ag Weather显示,过去一周(0501-0508),多数主产州7天累计降雨量在35-75mm,极少数区域达到100-125mm。平原地区最高气温较历史平均水平偏低2-4℃,玉米种植带最高气温较历史平均水平偏高1-4℃。过去两周(0424-0508),多数主产州14天累计降雨量高于历史平均水平,一些州部分地区14天累计降雨量达到历史平均水平的300%以上。

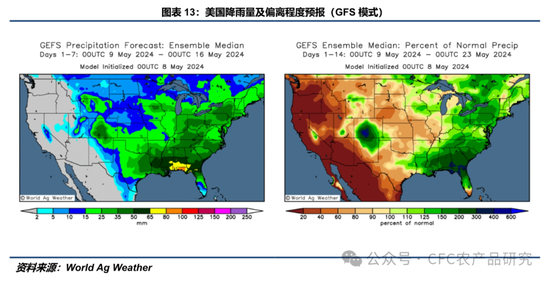

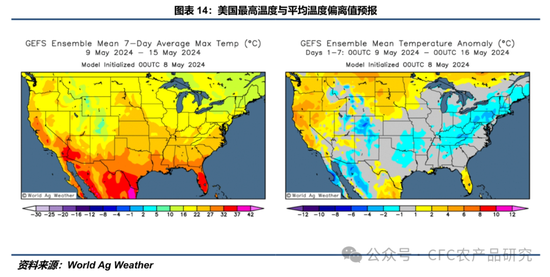

GFS模型显示,在中性情形下,未来一周(0509-0516),多数主产州降雨量预计不会超过25mm,印第安纳州与俄亥俄州部分区域可达到25-50mm。主产州最高气温预计在16-27℃,多数主产州平均气温预计与历史平均水平持平或偏高2-4℃。未来两周(0509-0523),除明尼苏达州局部、爱荷华州东北部、阿肯色州、印第安纳州以及俄亥俄州外,其余主产区14天累计降雨量预计低于历史平均水平。(注:天气预报具有实时性,请及时关注World Ag Weather或NOAA的每日预报。)

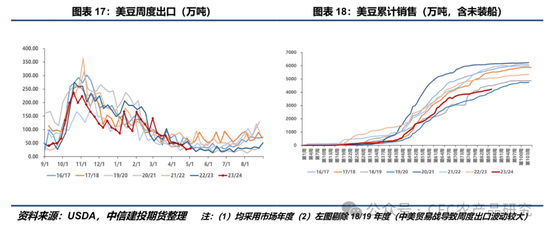

G3对华贸易

据USDA数据,截至5月6日当周,美豆出口检验量34.99万吨(前值经调整后27.71万吨,同期39.92万吨);截至5月2日,美豆周度出口30.45万吨(前值26.91万吨);累计出口3867.89万吨(前值3837.45万吨,同期4742.29万吨);累计销售4233.65万吨(前值4190.76万吨,同期5070.79万吨)。周度对华出口9.15万吨(前值0.91万吨),累计对华出口2361.19万吨(前值2352.04万吨,同期3100.53万吨),累计对华销售2383.96万吨(前值2382.16万吨,同期3117.34万吨)。

据Mysteel数据统计,4月巴西对华发船总量为985.28万吨,同比减少22.52万吨。截至5月3日,巴西各港口大豆对华排船计划总量为578万吨,5月份以来巴西对华已发船总量为114万吨。阿根廷主要港口(含乌拉圭东岸港口)对中国大豆排船56.6万吨。

CBOT大豆

近期CBOT大豆在巴西南里奥格兰德州暴雨与播种进度不及预期双重推动下上涨至1200美分上方。随着南里奥格兰德州大豆陆续收获,这一题材被市场逐步消化,部分多头获利了结,短期内市场聚焦在美豆播种进度与5月公布的USDA报告上。

图19显示美豆产区干旱覆盖比例显著下降,主要因过去一周美豆产区持续经历温和的降雨天气,配合适宜的温度,使得土壤墒情明显好转。前文图13显示未来一周美豆产区持续零星阵雨天气,这可能会令美豆播种进度继续有所放缓。但从另一个角度,改善的土壤墒情亦有利于前两周播种的大豆发芽出苗。

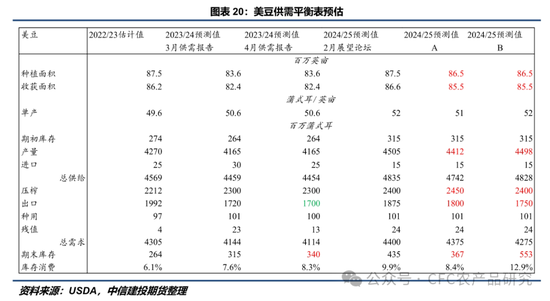

对于明日凌晨发布的5月供需报告,我们大体上理解这份报告影响整体中性偏空,对市场冲击预计不会很大:

(1)23/24美豆:3月美豆月度压榨量继续创历史同期新高,23年9月至24年3月累计压榨量较去年同期增长5.03%,高于4月报告中同比增长3.98%的预估,该项后续仍有上调空间;出口项则与之相反,截至5月2日旧作出口销售较同期落后837万吨,高于4月报告中同比减少794万吨的预估,若后续出口端没有边际利好,该项仍有下调可能。旧作压榨项与出口项的调整大致“此消彼长”,期末库存变动幅度可能不大。

(2)24/25美豆:在没有新增边际信息情况下,5月报告或沿用2月农业展望论坛给出的初步预估。4亿蒲以上美豆库存的基准情形使得CBOT大豆估值长期很难维持在1200美分之上,我们理解这也是为何管理基金即使在进入天气交易窗口期后仍然保持净空持仓的理由之一。对于新年度的平衡表预估,每年8-11月(尤其是9月)报告释放的信息更为市场所关注。

(3)23/24南美:主要关注本次报告是否会将巴西南里奥格兰德州暴雨对该州大豆产量造成损失纳入评估,从而下调巴西产量预估。此外,布宜诺斯艾利斯谷物交易所周度报告连续两周表示因不利天气影响,此前5100万吨产量预估可能面临下调。阿根廷本年度自播种以来整体天气条件良好,尽管1月下旬到2月上旬短暂面临高温少雨天气,但随后降雨及时回归,优良率表现远远好于去年同期。本次报告即使对阿根廷产量进行调整,预计幅度也不会很大。

(4)24/25南美:基准情形下市场普遍认为巴西明年产量会有所恢复,但当前距离南美种植太过遥远,当下预估实际意义不大,市场不会对此展开交易。

国内市场

DCE豆粕

周初DCE豆粕在CBOT大豆上涨带动下亦出现大幅跳涨,随后跟随CBOT大豆回落而下调,自身基本面未发生显著变化,成本端引致的驱动本身暗示着DCE豆粕短期内对于CBOT大豆走势的依赖性较强。进一步地,我们理解后续在没有看到产区天气恶化从而不利于美豆播种的前提下,CBOT大豆短期内难以突破1250美分。从估值角度,1200-1250美分的美豆对应DCE豆粕的保本价格大致在3400-3600区间附近,短期内还是以区间思路对待。而进入7-8月美豆关键生长期后,市场围绕天气题材展开博弈或能再度从成本端给予豆粕有力的向上驱动,届时逢低布局多单的胜率或更高。

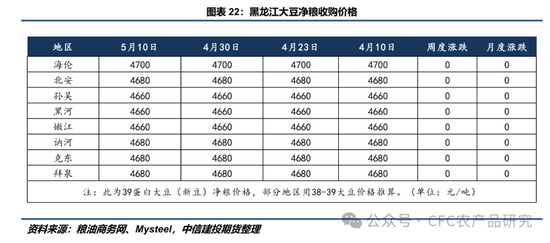

DCE豆一

近期国产大豆市场供需未发生明显变化。产区余粮见底叠加农户5月陆续忙于春耕,使得大豆购销放缓,现货价格企稳运行。销区市场仍然受累于疲弱的终端需求,现货价格维持偏弱运行。

本周国储分别进行竞价拍卖与采购各一场,其中拍卖底价设定为4500元/吨,全部流拍,反映出当前中下游企业库存相对充足,在终端需求较为疲软的背景下,没有动力去接手国储投放的低价豆源。竞价采购底价为4650元/吨,同样全部流拍,表明这一价格已不足以吸引市场主体参拍,暗示着此前中下游企业平均建库成本或在4650元以上,进而我们理解4600-4650可以成为短期内研判盘面下边界的锚。

本周盘面小幅反弹后回落,主要驱动并非来自自身,而是受到近期豆系商品估值整体上涨的外溢效应的影响。往后看,基本面限制着豆一期价反弹高度,但同时由于市场缺乏新的交易题材,盘面也没有做趋势性下跌的动力,周五日内较大幅度的回调更多是外资空头重新入场所致。短期内我们认为盘面可能在4600-4800区间震荡,但不排除在外资大幅增持空单下向下破位的可能。随着后续国储加快拍卖节奏,市场上大豆供应边际性增加,若成交率及成交均价未表现出渠道、终端等企业较大的接货意愿,豆价将还有回落空间。策略上短期维持区间思路对待,中长期维持偏空看待,寻找逢高沽空机会,需注意6-8月CBOT大豆天气炒作而快速拉涨可能带动豆一上行。

研究员:石丽红

期货交易咨询从业信息:Z0014570

电话:023-81157334

助理研究员:刘昊

期货从业信息:F03103250

重要声明

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考,据此操作、责任自负。中信建投期货有限公司(下称“中信建投”)不因任何订阅或接收本报告的行为而将订阅人视为中信建投的客户。

本报告发布内容如涉及或属于系列解读,则交易者若使用所载资料,有可能会因缺乏对完整内容的了解而对其中假设依据、研究依据、结论等内容产生误解。提请交易者参阅中信建投已发布的完整系列报告,仔细阅读其所附各项声明、数据来源及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注研究依据和研究结论的目标价格及时间周期,并准确理解研究逻辑。

中信建投对本报告所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本报告中的资料、意见等仅代表报告发布之时的判断,相关研究观点可能依据中信建投后续发布的报告在不发布通知的情形下作出更改。

中信建投的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见不一致的市场评论和/或观点。本报告发布内容并非交易决策服务,在任何情形下都不构成对接收本报告内容交易者的任何交易建议,交易者应充分了解各类交易风险并谨慎考虑本报告发布内容是否符合自身特定状况,自主做出交易决策并自行承担交易风险。交易者根据本报告内容做出的任何决策与中信建投或相关作者无关。

本报告发布的内容仅为中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式对本报告进行翻版、复制和刊发,如需引用、转发等,需注明出处为“中信建投期货”,且不得对本报告进行任何增删或修改。亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本报告发布的全部或部分内容。版权所有,违者必究。