【导语】屠宰环节作为整个白羽肉鸡产业链偏下游环节,企业理论盈亏情况主要由白羽肉鸡价格及产品销售情况决定。截至4月底,国内产品市场景气度较低,2024年白羽肉鸡屠宰环节持续处在理论亏损状态。不同企业虽因产品结构差异盈亏存在不同,鉴于国内产品市场低迷,价格相对较低,叠加更好拓宽渠道、规避单一市场风险、提升利润,2024年产品出口热度明显提升,一季度出口量同比增幅超50%。

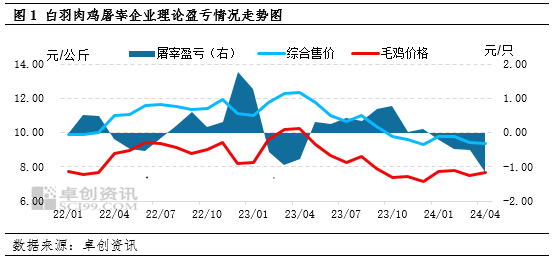

1-4月屠宰理论亏损同比去年跌幅超146%

根据卓创资讯统计白羽肉鸡社会鸡采购价格及产品价格计算得出,1-4月白羽肉鸡屠宰理论平均亏损在0.59元/只,同比去年跌幅146.76%。从图1可以看出,2024年屠宰环节持续处在月均理论亏损状态,且亏损程度逐月加重,4月单只亏损额达到年内高位1.14元/只。从屠宰成本来看,1-4月白羽肉鸡价格保持震荡下滑趋势,4月毛鸡均价较1月降幅0.97%;从屠宰收入来看,1-4月份产品平均综合售价由9.81元/公斤持续下滑至9.35元/公斤,降幅4.68%。年内产品市场景气度较低,厂家出货压力较大,成本降幅有限,而屠宰收入降幅较大是导致肉鸡屠宰环节持续亏损,且亏损程度逐步加重的关键原因。(注:屠宰企业盈亏数据属于理论值,不同屠宰企业产品结构不同,收购成本不同,盈亏值存在较大差距)

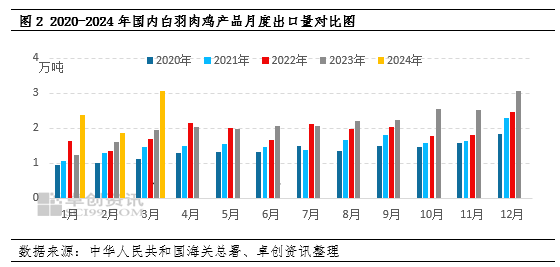

一季度白羽肉鸡产品出口量增幅超去年同期一半

海关数据显示,2020-2023年白羽肉鸡产品出口量保持稳步增量状态,其中2021-2023年年度出口量同比增幅分别为15.90%、21.40%、12.19%。2024年一季度进口量同比增幅高达52.27%。2024年出口量增幅明显扩大,从国外市场情况来看,国外主要出口市场欧洲、日韩等地区先后爆发禽流感,大量家禽被扑杀,国外市场需求量有所增加;而国内市场来看,一方面从市场价格来看,由于国内市场产品景气度较差,国内产品价格下滑,存在一定出口价格优势;另一方面,从部分企业发展情况来看,2024年屠宰环节持续亏损,企业通过完善海外市场布局,可以规避单一市场风险,拓宽销售渠道,增加销售利润;而出口价格方面,国外市场受通胀等因素影响,国外市场产品价格较高,国内外价差增加,进一步拉动业者出口积极性。

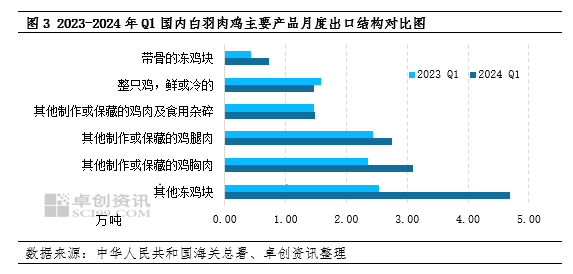

鸡胸肉出口量跃居对外出口量第二

一季度伴随白羽肉鸡出口总量增加,出口产品结构迎来新调整。根据海关总署公布数据显示,2024年一季度出口量前三产品分别为其他冻鸡块、其他制作或保藏的鸡胸肉、其他制作或保藏的鸡腿肉,出口量分别为4.69万吨、3.10万吨、2.76万吨,较去年一季度同期相比增幅分别为85.26%、31.21%、13.38%。对比去年来看,其他制作或保藏的鸡胸肉出口量占比超过鸡腿肉,位居出口榜单第二,仅次于带骨冻鸡块,占出口总量比重的21.23%。鸡胸肉出口量增加,一方面在于国外禽流感影响导致海外市场供应减少,而国内肉鸡产品市场价格低位运行,叠加国内市场行情疲软,亏损加剧,同样给产品出口提供空间及优势。同时,胸肉产品作为调理类产品的主要原材料,国内食品加工企业调理类产品技术革新升级,亦为产品出口增量注入新动力。

综合上文可以看到,在国内肉类消费普遍疲软的背景下,终端市场需求欠佳,产品市场不及预期,加重了白羽肉鸡屠宰环节亏损。从单一屠宰环节来看,提质增量、拓宽产品渠道、优化产品结构及服务模式是屠宰企业未来发展的核心竞争力。近年来白羽肉鸡行业发展迅猛,其中2023年白羽肉鸡出栏同比增幅已经超过10%,迈进80亿大关,在规模优势、技术优势成型的状态下,逐步拓宽海外市场巨大发展空间,发挥自身优势,或能更好地规避行业风险,获取利润,提升企业自身市场竞争力。

(卓创资讯 孙亚男)