七禾网注:与嘉宾的对话仅作为研究之用,不代表七禾网的观点及推荐。金融投资风险丛生,愿七禾网用户理性谨慎。

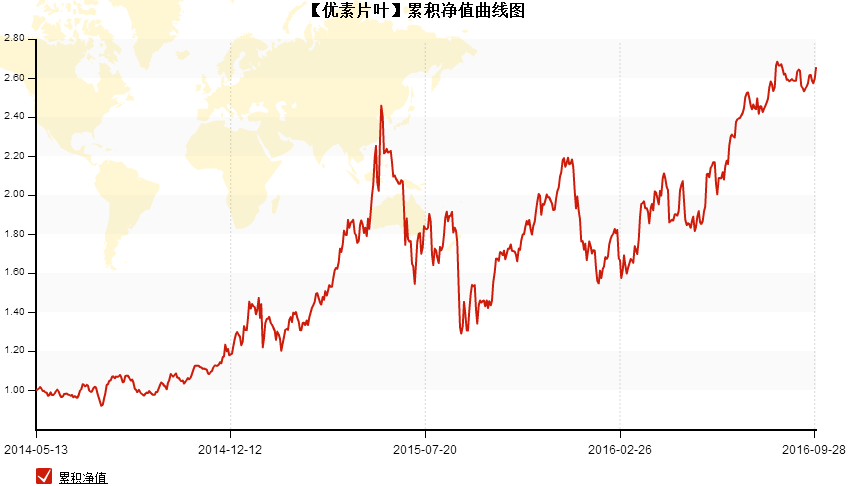

系统化交易者,北京优素资产管理有限公司董事长兼投资总监,金融学博士。1994年进入股票市场,一直专注于对国内外金融市场的研究。2004年开始研究期货领域,在个人资金做到1000万后成功转型套利对冲,致力于寻求长期复利的交易系统。2006年以来,连续十年保持正收益,平均年化收益不低于45%,长期累计收益超1000倍。2015年以56%的收益率获得第十届中国私募基金风云榜“投资精英衍生品组亚军”。

之所以从事期货交易,最简单的原因就是热爱。

能够长期盈利的核心原因可以归纳为两个方面:进化和重视过程。

成熟的交易者应该不是去避免回撤(那样交易会寸步难行),而应是去管理回撤(根据资金特点和市场特点以及交易状态,运用策略组合、资金管理系统、风险控制系统来共同实现),包括回撤时的心态及应对,客观评判策略的有效性并对策略组合作出及时调整。

在期货市场,像我们这样的交易者实际上购买的就是风险,是通过对风险的管理来实现盈利的。

市场上的风险就是我们盈利的来源。

风险跟收益是交易的一体两面,是密不可分的一个整体,组合在一起共同体现了交易的“波动率”。

如要说对单一策略评价的话,首先要注重的是逻辑基础、其次是正收益、再次是波动率、最后是容量。

长期来讲,没有始终盈利的策略,但可能会有始终盈利的人。

我说的主观,是指策略来源、策略逻辑基础是通过主观分析得来,而不是来源于纯粹的历史数据统计。

我说的客观,是指策略的制定环节和执行环节,要有相对明确的数据指标。

我不是程序化交易者,而是一个系统化交易者。

量化只是我策略架构和执行系统的一个组成部分,是一个交易工具,量化策略只是我众多宏观对冲策略中的子策略之一。

我不仅关注基本面,更关注全球宏观经济,各大板块的整体强弱,在此基础上再细分到各品种的供需关系。这是我策略和执行系统制定的逻辑基础和来源之一。

通过强制止损发奖金、不止损扣奖金等方式提高了交易执行团队的执行力。

我交易的目的是为了追求长期稳定复利,现在有了投资伙伴,就延伸成“为投资伙伴创造幸福感”。

在交易过程中,我们更关注的过程管理,盈利和赚钱只是结果而不是目标。

私募产品要依据基金合同的约定来制定策略和操作系统,单账户是根据资金性质和要求来制定。

“精品店”的概念:一是公司产品数量精简;二是公司产品业绩精致;三是公司团队精兵强将。

七禾网1、李灵活先生您好,感谢您和七禾网进行深入对话。在国内期货市场上已实现连续十年以上盈利的交易者并不多,请问您是如何做到的?您觉得能够长期盈利的核心原因是什么?

李灵活:我之所以从事期货交易,最简单的原因就是热爱,我喜欢这种不断挑战和突破局限的感觉。回头一看,这么多年的交易结果证明自己还比较适合这个市场。

能够长期盈利的核心原因可以归纳为两个方面:进化和重视过程。

不断地升级和丰富操作系统、学习体系,完善策略组合。与之伴随的,是认识的提高、心境的提升,这是所谓“术”和“道”的进化。

在这些年的交易中,我更关注的是交易过程中的合理性、正确性,包括逻辑基础和操作系统,总结其中的问题和教训,并没有刻意设定和追求盈利目标,所谓“不求而得”。

七禾网2、您如何看待目前所取得的成绩?您觉得能否在下个十年继续保持这样优异的成绩?为什么?

李灵活:平常心。因为我的职业生涯应该还一半都没走完,尤其今年才是阳光化的元年,所以现在谈成绩太早。第二个十年是我正在进行的主要事情,能否保持需要事实来验证。今年是第二个十年的第一个年头,目前看来也还不错。至于为什么,那就是“不忘初心,砥砺前行”。

七禾网3、在交易的10多年里,您也有几次大的回撤,最大的一次回撤超过50%,请问是什么原因造成的?您又是如何应对的?

李灵活:你所讲的最大50%回撤应该是早在2007年的事,如果你连续看的话,2006年收益366%,2007年收益90%,2008年收益942%,所以按年度来看的话,前三年的收益都是很吓人的,一方面当时的资金量比较小,初始资金20万左右,而且达到一定规模后是盈利出金;另一方面收益率跟波动率肯定是成正比的,当时采用的还是单边重仓策略,所以资金的波动率也会随之较大。在当时看来,是很正常的,是当时的交易策略和市场行情决定的。我的应对策略是适当增加了日内单边+隔夜套利的策略,并合理地丰富了交易品种。

七禾网4、您也提到过账户回撤的修复,请问您觉得回撤修复和回撤避免,哪个更为重要?为什么?

李灵活:二者应该说处于交易的不同阶段,回撤避免是事前的,回撤修复是事后的。就好像你问我交易计划更重要还是交易执行更重要,我认为是都重要。

同时,回撤和盈利在任何系统中都是交易的一体两面,不可能抛开一面单独考虑和谈论另一面,只是在不同系统中二者的表现程度不同而已,但总的来说是正相关的,他们组合在一起,就是一个交易策略或交易系统的波动率。

成熟的交易者应该不是去避免回撤(那样交易会寸步难行),而应是去管理回撤(根据资金特点和市场特点以及交易状态,运用策略组合、资金管理系统、风险控制系统来共同实现),包括回撤时的心态及应对,客观评判策略的有效性并对策略组合作出及时调整。

一套完整的系统或系统组合,在回撤的同时就孕育着“回撤修复”的能力,我们需要做的,就是把握好过程,让回撤尽量不要太大(在预期范围内)、等待系统的“回撤修复”正常到来、并迎来系统“盈利爆发”的阶段。

我们习惯了以结果论英雄,所以回撤修复的指标会更有实战意义。比较庆幸的是过往十年多来,我最长的回撤修复时间是九个月(主要是因为当时市场环境变化极大,操作风格进行了巨大的调整),现在这个时间还在不断缩短。

七禾网5、很多交易者都追求复利投资,但是要做到长期复利很难,请问您是怎么看待复利投资的?

李灵活:“长期复利”某种角度来说是不可能完成的任务。因为从长周期来看,它受到资金规模、市场规模、策略规模和交易者能力(格局)的限制,放在无限长的“长期”维度来看,这是不可能实现的事。

但作为一个人,一个交易团队,在其有限的交易生命周期内,“长期复利”还是有实现的可能的,当然它的实现是有很多先决条件的,也是不易做到的。

“长期稳健复利”是我事业上唯一追求的目标,一切与此目标相背离或有影响的问题我们都要远离,一切有利于这个目标的因素我们都要坚持并发扬光大,当然是要以提升自己的“格局”和“能力”作为第一手段。

所有这一切,都需要时间和事实来逐步验证。因此,我们更注重过程。

七禾网6、任何交易者想要长期、成功的在市场上赚取利润,都无法跳过资金管理这一步骤。那么,您是如何做好资金管理和仓位管理的?

李灵活:资金管理和仓位管理都是个具体的策略设计和操作系统架构的概念,不能单独地泛泛地讨论,必须结合具体的账户、具体的资金特点,考虑具体的合约、市场特点以及操作系统来综合设计模型参数和执行系统。

同时,资金管理和仓位管理又是一个动态和有机的系统,不能简单地以为可以一步到位、一蹴而就,更不能刻舟求剑、守株待兔,应在行情的演变和账户权益的变化中有合理地自适应和调整能力。

我们的资金管理和仓位管理渗透到每一个策略的设计、策略组合的架构、策略执行系统的安排以及不同账户特点的需求等细节之中,他们是整个交易系统密不可分的组成部分。

这,也是我们的核心竞争力之一。