CFC金属研究

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本报告完成时间 | 2024年4月7日

摘要

利多:

1、美国3月ISM制造业PMI为50.3,远超经济学家们普遍预期的48.4,美国制造业重回扩张之势。制造业订单改善有利于基本金属的消费,但同样也引起了通胀回升的担忧。

2、节前电解铝现货库存小幅去化,贸易商拿货积极性有所提升,现货贴水有所收窄。下游节前备库需求仍存,中下游产业链对高铝价的接受度略有提升。

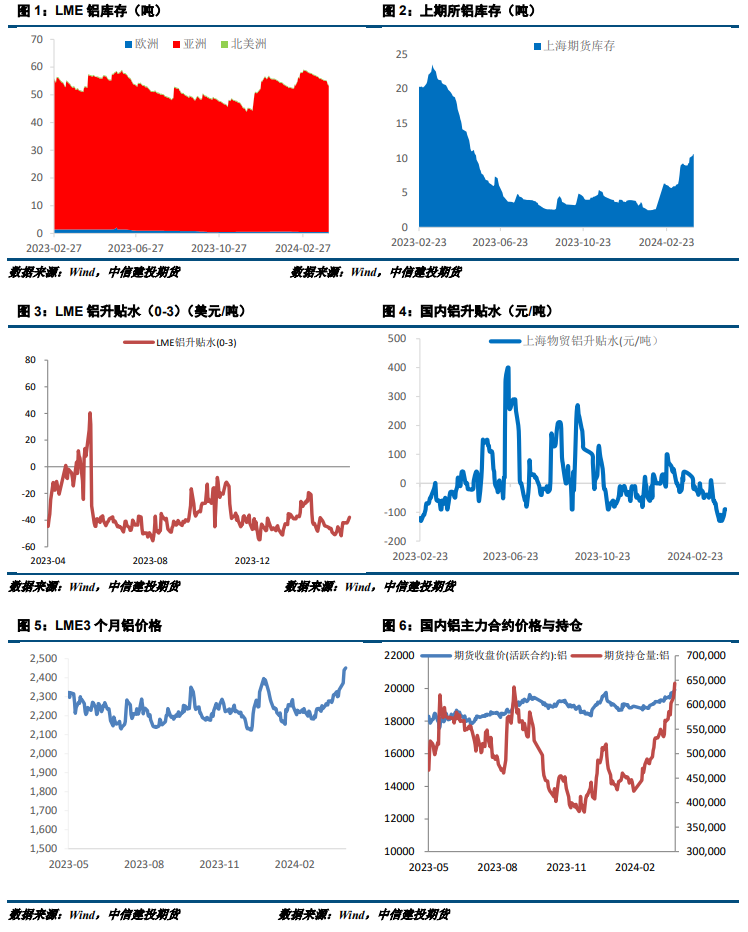

3、LME库存较上周下滑1.9万吨,目前录得53.55万吨。假期内伦铝上涨3%左右,对沪铝有所提振。

利空:

1、美国3月非农就业新增人口增长30.3万,远超市场预期,同时失业率下滑至3.8%。强劲的就业表现以及持续恢复的制造业数据使得美联储6月降息的必要性大幅回落。

2、下游加工企业受假期影响开工有所分化,部分原生铝合金及中小型建筑型材加工企业因下游提货意愿不强,选择放假3天。多数铝板带箔及工业型材加工企业正常开工,料节后铝锭库存或小幅增加。

小结:美国3月非农数据大超预期,叠加一季度经济数据较好,市场关于6月美联储降息的预期有所回落。不过美国3月制造业重回扩张区,在美油持续走高的背景下,关于通胀上行的交易仍在持续,假期伦铝上涨3%。基本面看国内氧化铝供应端复产及检修并存,现货短期维持平衡状态,后续的关注点在于山西矿山复产的节奏,预计四月下旬有所改善,氧化铝价格上方空间有限。电解铝供需两端均有所改善,当前供需矛盾并不突出,消费端主要关注建筑板块开工后延对4月份建筑型材需求的影响。节后铝锭库存或小幅累库后再进入去库状态,铝价将维持偏强运行,但涨幅或将放缓。

策略:

预计氧化铝05合约运行区间3250-3350元/吨,逢高沽空为主。沪铝05合约运行区间19800-20200元/吨,逢低做多为主。

一

行情回顾

上周沪铝05合约震荡偏强,价格重心继续上移。周初电解铝社会库存小幅去化,沪铝增仓上行,突破19500元/吨压力位。周中美国制造业数据表现超预期回升,有色板块持续走强,沪铝表现跟涨。节前现货市场交投有所改善,贸易商惜售情绪较强,现货贴水小幅收窄,下游节前备库需求仍存,铝价震荡偏强,05合约报收19925元/吨,周涨幅1.55%。

二

价格影响因素分析

1、国际宏观

美国3月ISM制造业指数意外上升至50.3,为2022年9月以来首次进入扩张区间。大幅好于预期的48.3,超出了媒体调查的所有经济学家的预期,2月前值为47.8。其中,生产、物价、新订单等分项指数纷纷显著上升。虽然3月的制造业PMI仅略高于50大关,但它意味着结束了连续16个月的制造业收缩。

美国3月非农超预期激增30.3万人,创下去年5月以来的最大增幅,不仅远超21.4万人的预期中值,还超出了所有分析师给出的预期,前值由27.5万人下修至27万人,对今年1-2月的就业人数增幅合计上调了2.2万人。美国3月失业率3.8%,符合预期,较前值3.9%有所下滑。至此,失业率已连续26个月保持在4%以下,创下20世纪60年代末以来最长记录。平均时薪环比增速为0.3%,符合预期,2月前值由0.1%上修至0.2%;被视为通胀压力重要指标的平均时薪同比增速较上月下滑,为4.1%,前值维持4.3%不变,符合预期,为2021年6月以来的最低水平。

3月非农就业报告公布后,互换市场下调2024年美联储降息预期,将美联储首次降息时点预期从7月推迟到9月,6月降息的概率降至52%左右。交易员现在预计2024年全年只会降息约67个基点,低于美联储官员暗示的三次、每次25个基点的降息幅度。

欧元区3月份调和消费者物价指数(HICP)初值环比上升0.8%,同比上涨2.4%,较2月录得的2.6%放缓了0.2个百分点,市场原先预计维持在2.6%不变。2.4%的同比涨幅是2021年8月以来的最低水平,在此期间,通胀率曾于2023年11月达到过2.4%,但之后又出现反弹。不过,长期来看,欧元区的通胀率整体保持连月走低的势头。

2、国内宏观

4月2日,中国物流与采购联合会发布3月份中国物流业景气指数。数据显示,3月份中国物流业景气指数为51.5%,较上月回升4.4个百分点;中国仓储指数为52.6%,较上月回升8.1个百分点。新订单指数保持扩张态势。3月份,新订单指数为53.4%,较上月回升1.2个百分点,其中中部和西部地区新订单指数分别回升2.5和1.1个百分点。增长预期保持稳定。3月份,业务活动预期指数为55.3%,今年以来连续2个月保持高景气区间。

3月份中国制造业采购经理指数为50.8%,较上月上升1.7个百分点,连续5个月运行在50%以下后,重回扩张区间。在调查的21个行业中,有15个位于扩张区间,较上月增加10个,制造业景气面明显扩大。3月份,非制造业商务活动指数为53.0%,比上月上升1.6个百分点,非制造业景气水平持续回升。3月份,综合PMI产出指数为52.7%,比上月上升1.8个百分点,表明我国企业生产经营活动扩张加快。

中国人民银行货币政策委员会2024年第一季度(总第104次)例会于3月29日在北京召开。会议认为,要加大已出台货币政策实施力度。保持流动性合理充裕,引导信贷合理增长、均衡投放,保持社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配。促进物价温和回升,保持物价在合理水平。完善市场化利率形成和传导机制,充实货币政策工具箱,发挥央行政策利率引导作用,释放贷款市场报价利率改革和存款利率市场化调整机制效能,推动企业融资和居民信贷成本稳中有降。

3、库存情况:电解铝库存本周去库1.8万吨

2024年4月3日,据上海有色网数据电解铝锭社会总库存84.7万吨,国内可流通电解铝库存72.1万吨,环比上周四下降1.8万吨,在去库拐点出现后已去库2.4万吨。其中,巩义地区库存表现在三地间表现仍最为亮眼,主因出库表现良好,且到货量有所减少,环比上周四去库1.9万吨;上海地区在进口窗口关闭后,同样延续加速去库的势头,环比上周四去库0.7万吨。在国内去库的带动下,本周现货市场对当前铝价的适应度有所提升,临近假期现货市场交投火热,三地铝锭现货市场贴水均收窄。

4、持仓情况:持仓量小幅回升

截至4月3日,上期所铝总持仓643994手,较上周603010增加40984手,本周铝价震荡偏强,总持仓量小幅回升,其中多空均有增仓。

三

结论与操作建议

美国3月非农数据大超预期,叠加一季度经济数据较好,市场关于6月美联储降息的预期有所回落。不过美国3月制造业重回扩张区,在美油持续走高的背景下,关于通胀上行的交易仍在持续,假期伦铝上涨3%。基本面看国内氧化铝供应端复产及检修并存,现货短期维持平衡状态,后续的关注点在于山西矿山复产的节奏,预计四月下旬有所改善,氧化铝价格上方空间有限。电解铝供需两端均有所改善,当前供需矛盾并不突出,消费端主要关注建筑板块开工后延对4月份建筑型材需求的影响。节后铝锭库存或小幅累库后再进入去库状态,铝价将维持偏强运行,但涨幅或将放缓。

策略

预计氧化铝05合约运行区间3250-3350元/吨,逢高沽空为主。沪铝05合约运行区间19800-20200元/吨,逢低做多为主。

作者姓名:王贤伟

期货交易咨询从业信息:Z0015983

期货从业信息:F3048178