导语

一季度PVC粉市场基本面压力较大,价格处于底部窄幅震荡。二季度PVC粉供应压力有略改善预期,但缺乏明显反弹驱动,价格或将延续震荡行情。

一季度PVC粉市场区间窄幅震荡为主,基本面压力较大,库存增加至历史高位,出口阶段性放量,宏观多空交织,参与者观望氛围浓厚。PVC绝对价格处于底部涨跌两难。二季度基本面有略改善预期,但幅度有限,成本及宏观缺乏明显驱动,预计市场走势延续震荡走势。

一季度国内PVC粉底部震荡

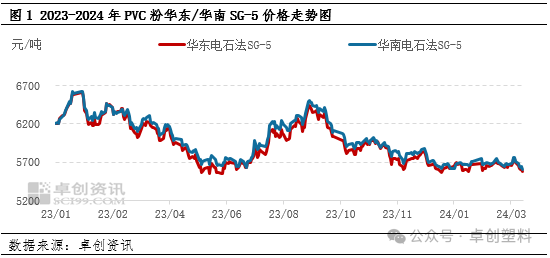

2024年一季度PVC粉底部震荡为主,季度均价同环比下跌。以华东SG-5自提均价为例,2024年一季度华东SG-5均价在5650元/吨,较2023年四季度下跌3.02%,同比下跌10.35%。具体来看,1月份先跌后涨再跌,1月初受假期临近库存累积预期影响,价格下跌。1月中旬随着企业亏损加重、成本支撑增强以及出口阶段性放量支撑,价格略反弹。1月下旬再度因为库存增加影响,价格下跌。2月份价格跌后略涨,2月初因假期临近,下游陆续放假,市场逐步有价无市,春节后首日受库存大增影响,价格下跌,但随后台塑价格上涨支撑,出口再度放量,除此之外煤炭上涨,对大宗商品形成支撑,PVC跟随反弹。3月份延续震荡行情,3月初及3月下旬价格下跌主要是由于内需不佳以及宏观偏弱等影响,3月中旬上涨主要是台塑超预期略涨,国内出口价格优势再度明显支撑。

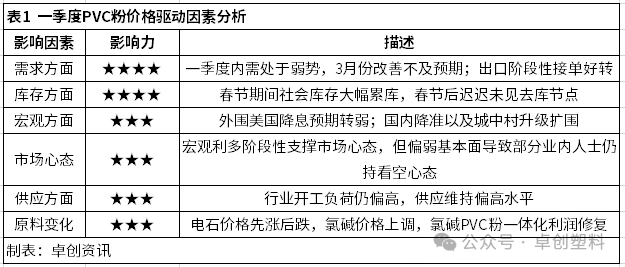

影响一季度PVC粉市场运行的主要因素是宏观和微观两方面。基本面供应压力较大,春节假期社会库大幅累库。宏观面宽松政策逐步落地与现实依然不佳交织影响,投资者信心不足。影响一季度PVC粉市场运行的主要驱动因素如下:

内需恢复不及预期 出口阶段性放量

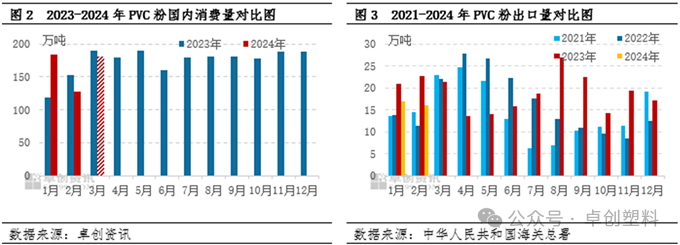

国内需求方面:2024年一季度国内消费量总量预计在492.85万吨,环比减少11.18%,较去年同期增加6.67%。一季度的2月份正值春节假期,下游需求基本停滞,导致消费量环比走弱较为明显。今年PVC价格明显低于去年同期,绝对价格处于历史低位,终端存在逢低备货现象,今年终端备货量多于去年,所以今年一季度需求量略高于去年同期,但终端制品企业开工偏低,整体需求仍处于偏弱状态。

出口方面:一季度出口套利窗口呈现小幅打开状态,出口接单情况环比好转。1-2月份出口阶段性放量,3月份出口接单情况一般,预估一季度PVC出口量58万吨左右,环比去年四季度增加13.7%,同比增加10.8%。具体来看:1月份国内出口价格下调,而台湾台塑2月船货价格上调20美元/吨(CIF印度报790美元/吨),且对印度的供应量有所减少,导致国外客户从国内采购积极性提升。2月份中下旬台湾台塑3月船货价格再度上调30美元/吨(CIF印度报820美元/吨),而国内电石法PVC货源价格优势明显,国外客户逢低补库,电石法出口成交放量,乙烯法价格略高接单情况一般。受1-2月份出口接单好转影响,预计3月份出口交付量将明显增加,预计在25万吨左右。而3月份出口接单一般,因大部分时间国外客户持观望态度,虽台湾台塑报价再度上调10美元/吨,但国外客户的采购积极性仅出现阶段性改善,并未出现放量情况。

社会库存创新高 而厂库库存同比下降

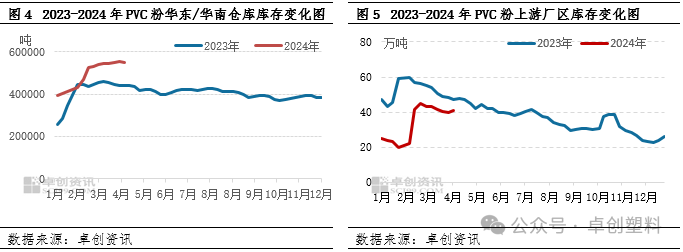

一季度正值春节假期,PVC粉整体样本库存(华东/华南仓库库存+上游厂区库存)水平上升较快,下游需求阶段性停滞,PVC粉基本面偏弱。具体来看,一季度华东/华南仓库库存基本在39万-55万之间波动,春节后社会库存站在了55万吨的历史高点。PVC粉厂区库存在20万-45万吨,较去年一季度库存降幅明显。主要是一方面上游主动降价去库,另一方面基差偏弱,无风险套利机会出现,贸易商期现正套操作增多。所以两者叠加实现了货源从上游向贸易商的转移。从整体库存角度来看,今年一季度库存量处于历史高位,对市场形成压力。

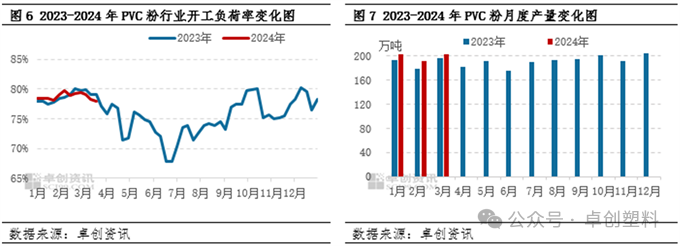

开工负荷率环比提升,供应维持偏高水平

2024年一季度国内PVC粉产量在597.47万吨,环比三季度增加0.13%,同比增加5.18%。一季度氯碱PVC粉一体化装置利润修复,部分装置开工负荷提升。除此之外,随着新增产能的增加,今年一季度产能基数较去年增加。所以今年一季度产量同比增加,给供应带来一定的压力。

国内政策进一步宽松 海外表现不佳

一季度PVC价格呈现明显的箱体震荡趋势,除了基本面的影响之外,宏观面也对市场形成一定影响。具体来看,1月份的国内降准以及城中村改造、保障房建设城市扩围,2月份的两会召开预期以及煤炭大涨等均对PVC市场形成短暂利多。但是由于美国CPI超预期,美联储降息预期减弱,对商品市场也形成阶段性的利空因素。

从以上驱动分析来看,一季度基本面偏弱,库存累至高位是影响市场走势的主要原因,宏观面多空交织,对商品市场形成阶段性影响。

二季度PVC粉市场基本面有略改善预期,但氯碱及PVC一体化毛利或变动不大,宏观喜忧参半,参与者信心不足,预计市场延续震荡行情。具体来看:

供应压力有略缓解预期

二季度PVC粉供应压力或将减轻,主要体现在一方面供应端集中检修,产量或将下降,另一方面需求维持稳定。

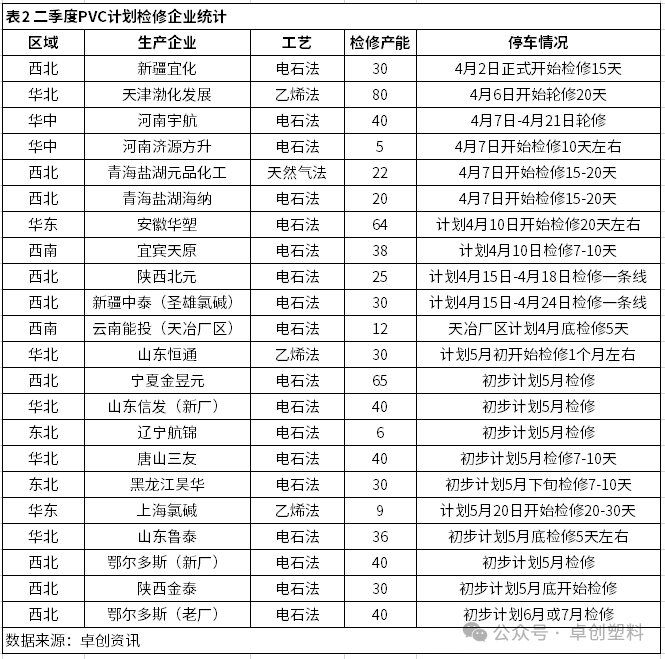

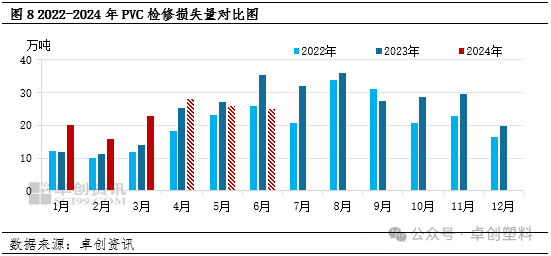

供应端来看,二季度是PVC集中检修的传统季节,今年从企业公布的检修计划来看检修力度也较大,据卓创资讯统计数据显示,4月份计划新增检修的企业有11家,涉及产能366万吨,加上长期停车以及3月份开始检修延续到4月份的企业,预计4月份检修损失量在28万吨以上,预计检修损失量同环比均有所增加。5月份预计检修损失量也在26万吨左右,6月份计划检修的企业暂时不多,但按照历史经验来看,后续检修还会增加,正常情况下比4-5月份检修损失量略小。

整体来看,二季度PVC粉存量产能开工有下降预期,存量产量预计减少。从增量来看,浙江镇洋化工新增30万吨产能在4月份投产,但开工维持偏低,陕西金泰60万吨PVC装置在5月份有投产预期,但具体投产进度仍有待观察。

需求端来看,二季度是PVC粉需求的传统旺季,尤其是4-5月份,随着天气转暖,需求逐步复苏,但由于房地产市场从2022年以来连续下行走势,地产相关需求减弱,PVC制品企业今年订单也维持偏低水平,所以预计今年二季度PVC粉需求旺季不旺,但或将相对平稳。由于国内PVC粉价格处于国际市场的价格洼地,一季度中国PVC粉多数时间仍存在价格优势,预计二季度价格优势仍将延续,出口量仍可期。但随着印度进入雨季,海外需求也将逐步进入淡季,对中国PVC粉的采购量或出现一定影响。

整体来看,二季度PVC粉供应端将进入集中检修季,存量产能有减产预期,增量有两套装置计划投产,在二季度产量贡献度暂时预期不大。需求端国内需求难言乐观,出口仍有所期待,但或难放量。所以预计PVC供应压力有减轻预期,但幅度有限。

电石及烧碱预期下跌 氯碱综合毛利或变化不大

二季度电石价格有下跌预期,一方面电石开工恢复,供应量增加,另一方面PVC检修逐步增多,对电石需求量减少。而同期烧碱价格也有下跌预期,主要是由于4月份烧碱供应端多数地区开工维持偏高,需求端预期变动不大,部分终端有一定库存,采购积极性或将一般。5月份随着供应端检修增多,供应压力或将缓解,价格或有提振。6月份进入需求传统淡季,价格或将再度承压。综合来看二季度电石及烧碱均有下跌预期,氯碱综合毛利或将变动不大,成本支撑一般。

宏观仍将喜忧参半

二季度宏观预期仍将喜忧参半,国内一方面现实维持偏弱,房地产氛围不佳,房地产新开工及销售数据难言乐观。另一方面政策进一步宽松预期依然存在。海外美国非农就业数据连超预期,美国CPI维持偏高,美联储降息预期减弱,对国内商品市场形成压力。

综合来看,二季度PVC粉基本面有略改善预期,主要是供应端集中检修,但缺乏需求支撑,预计去库并不顺畅。成本端预期变化不大,宏观喜忧参半,PVC粉绝对价格偏低,参与者信心不足,观望氛围浓厚,预计PVC粉价格延续窄幅震荡行情为主,华东SG-5震荡区间或将在5450-5900元/吨。

文|于江中/魏鹏

来源|卓创资讯