一、钢材基本面逐步改善

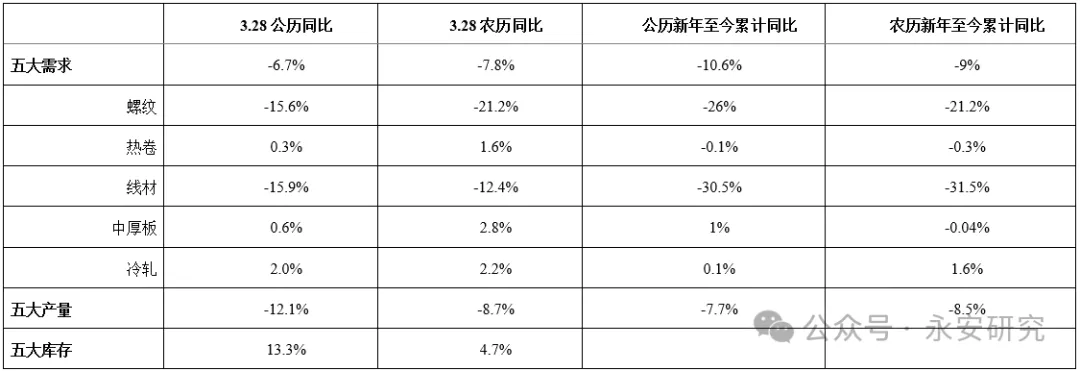

成材产量降幅扩大至高于需求,库存压力缓解。3月螺纹表需降幅超预期,价格持续下挫,带动钢厂逆季节性减产。截至3.28当周,成材基本面数据已有明显好转,螺纹表需降幅收窄至15.6%,五大品种表需降幅收窄至6.7%,而1月1日至今二者累计降幅分别为10.6%和26%,需求降幅明显收窄;3.28当周产量降幅扩大至12.1%,1月1日至今累计降幅7.7%;库存同比增幅收窄至13.3%,降速超去年同期。

表1:五大品种供需数据

数据来源:钢联数据,永安期货研究院

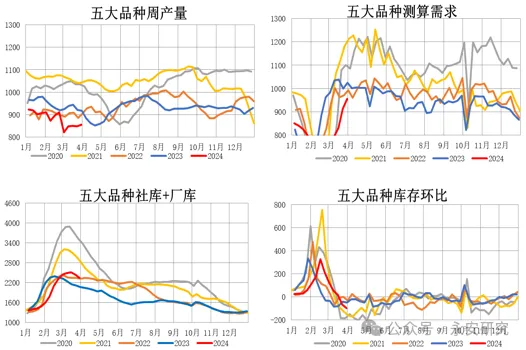

图1:五大品种供需数据

数据来源:钢联数据,永安期货研究院

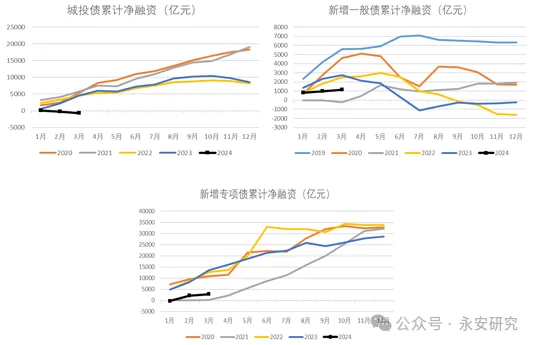

建材需求最差的时候大概率已经过去。1-3月地方专项债发行进度远不及去年同期,基建等项目资金到位偏差,水泥开工率、螺纹表需同比大幅下挫。全年角度看,今年专项债发行总额高于去年,并且有1万亿超长期国债加持,基建资金有望逐步改善,4月环比3月大概率有好转。

图2:地方债净融资进度

数据来源:WInd,永安期货研究院

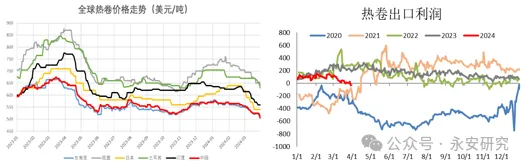

板材需求持续旺盛,4月之前问题不大。2024年1-2月,钢材净出口1478万吨,同比增35.3%。2月当月,钢材净出口664万吨,同比增20.7%。从上海金属有色网统计的数据看,3月出口仍然不错,根据我们调研了解,4月出口订单环比3月有好转,同比仍有明显增幅。

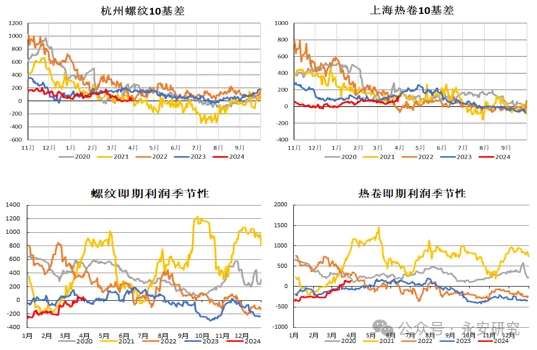

估值略偏高。随着原料价格的大幅下挫,钢厂即期利润明显好转;海外钢价跌幅大于国内,热卷出口利润收窄;现货弱于盘面,基差偏低。

图3:国内外热卷价格和国内出口利润

数据来源:钢联数据,永安期货研究院

图4:卷螺基差和利润

数据来源:钢联数据,永安期货研究院

综上,成材基本面逐步好转,但从钢厂生产利润、热卷出口利润、基差角度看,钢材静态估值依然偏高。

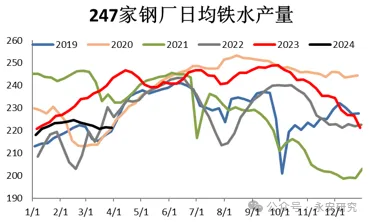

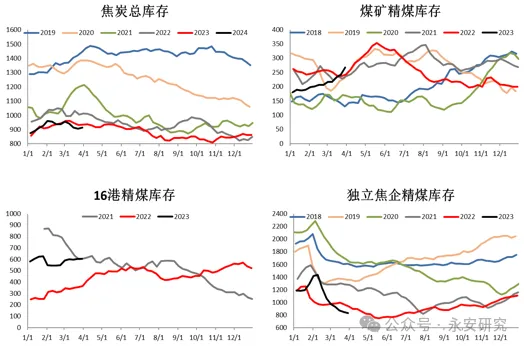

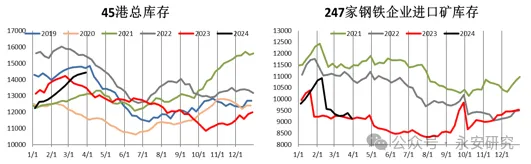

二、铁水恢复持续不及预期,原料压力仍在

成本拖累延续。年后钢厂持续减产,铁水低位水平下仍小幅下滑,铁矿石港口库存屡创年内新高,煤焦总库存也连续两周积累。根据钢联测算,4月247家钢厂日均铁水在226万吨左右,仍远高于铁矿石铁水平衡点,煤焦库存也难以明显去化,4月原料拖累延续。

图5:247家钢厂日均铁水

数据来源:钢联数据,永安期货研究院

图6:煤焦库存

数据来源:钢联数据,永安期货研究院

图7:铁矿库存

数据来源:钢联数据,永安期货研究院

综上,成材基本面好转,但估值偏高,且成本拖累仍然没有缓解,短期趋势难以逆转。

三、风险点

需求超预期大幅好转,原料供给超预期大幅收缩。