作者 | 中信建投期货研究发展部 陈宇灏

本报告完成时间 | 2023年3月27日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

概要

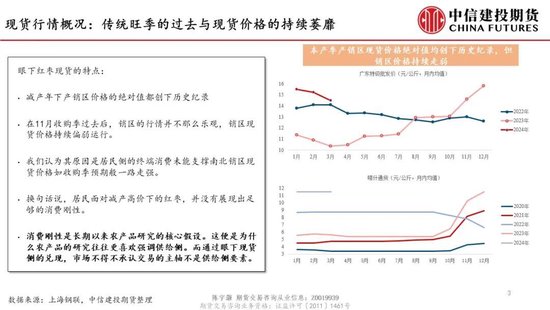

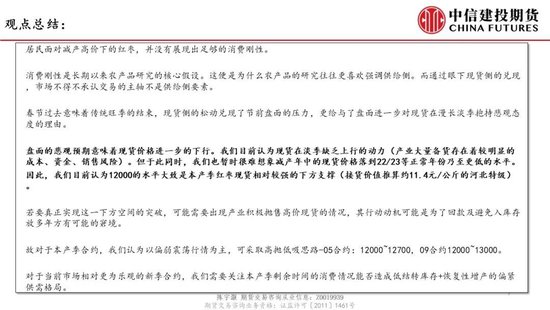

消费刚性是长期以来农产品研究的核心假设。这便是为什么农产品的研究往往更喜欢强调供给侧。而通过眼下现货侧的兑现,市场不得不承认交易的主轴不是供给侧要素。

减产年下的高收购成本/高售价严重拖累了红枣的消费侧。红枣缺乏消费刚性及消费萎靡的压制已经通过现货价格的下行得到兑现,打破了收购季中期现市场普遍的乐观预期。

当然,我们也需要考虑减产季的现货在何种情况下能够持稳或反弹?

核心条件:产业出于下游消费的需要,积极备货,现货市场大量收购现货,从而推高现货价格,最终实现期货预期的修正。

对此情形,我们认为抑制其实际兑现的因素包括但不限于:

•补货需求往往在春节后(甚至假期期间)便已发生,而眼下补货需求也算不上热烈。

•对于产业来说,大量备货意味着明显较高的收购成本及其带来的销售、库存、资金风险。在消费不甚理想的眼下,尽可能压低收购成本并通过渠道优势销售手中存货可能更为稳妥。

•本产季的高价红枣可能需要等待较长周期(下一个大减产季)才能实现利润。

盘面的悲观预期意味着现货价格进一步的下行。我们目前认为现货在淡季缺乏上行的动力(产业大量备货存在着较明显的成本、资金、销售风险)。但于此同时,我们也暂时很难想象减产年中的现货价格落到22/23等正常年份乃至更低的水平。

因此,我们目前认为12000的水平大致是本产季红枣现货相对较强的下方支撑(接货价值推算约11.4元/公斤的河北特级)。

故对于本产季合约,我们认为以偏弱震荡行情为主,可采取高抛低吸思路-05合约:12000~12700,09合约12000~13000。

研究员:陈宇灏

期货交易咨询从业信息:Z0019939