2024年以来,特别是农历春节之后,苹果期货主力合约价格波动幅度较大。以2月5日8000点的年前最低位计算,3月7日苹果主力连续合约一度涨至阶段性高位8716点,涨幅高达8.95%。之后在3月11日至3月18日6个交易日连续下跌,期价回到7814点的低位,相对前高跌幅达到10.35%。最近一周苹果期价低位振荡盘整,盘中下挫触及7672点年内新低。

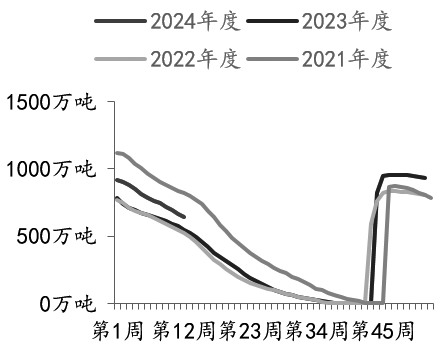

图为苹果库存

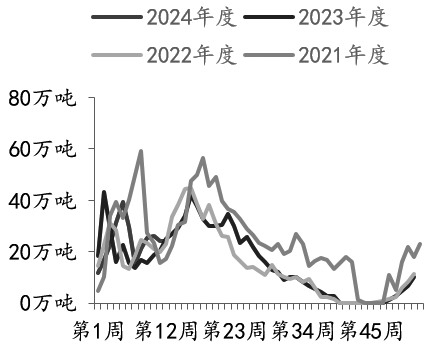

图为苹果出库量

从基本面情况看,库存是衡量供需紧张与否的关键指标,相关机构公布的数据显示,2023/2024产季库存峰值为956.95万吨,高于2022/2023产季的833.85万吨以及2021/2022产季的875.09万吨,但低于2020/2021产季的1142.5万吨。从第12周的情况看,2023/2024产季库存仍有643.56万吨,高于2022/2023的548.19万吨和2021/2022产季的525.3万吨,低于2020/2021产季的821.62万吨。从去库率看,当前去库率为32.75%,2022/2023、2021/2022和2020/2021三个产季同期去库率分别为34.26%、39.97和28.09%。单从去库率的角度看,目前的库存水平虽然较去年与前年宽松,但与2020/2021产季相比,无论是从库存量的绝对值还是去库率看,都相对偏紧,所以笔者认为当前的库存处于近年来的中性水平。从出库的节奏上看,由于今年春节相对偏晚,出库量在今年第5周存在明显的下移,并且随着春节备货提振的消退,节后出库量表现较为平淡。今年第12周处于清明节前备货时点,但受终端需求不旺的影响,出库未见明显起色。

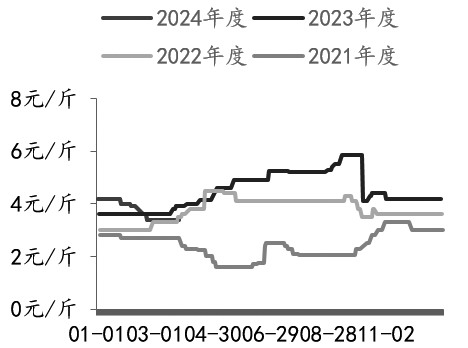

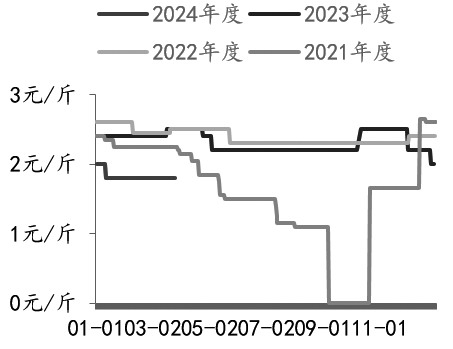

笔者认为,当前苹果现货端依然面临一些结构性矛盾。一是好货与差货的价格两极分化较为严重,年前市场针对2023/2024产季苹果增产不增质的情况已有定论,受天气影响,本产季苹果整体果质表现不佳。以东部产区为例,栖霞80#一二级纸袋现货入库时的价格达到4.2元/斤,但沂源70#纸袋的入库价格仅2元/斤,好货与差货的价差逐渐拉大。二是东、西部产区交易氛围截然相反,偏西部产区的陕西和山西买卖交易趋稳,多以议价成交,行情波动不大,并且由于西部产区货源具有性价比,客商发礼盒装多去西部产区采购。而东部的交易较为零星,相对有偏差的货源量更大,实际交易价格偏低,比如山东沂源产区冷库采购商较少,果农卖货心态较为焦急,整体行情偏弱势。此外,从相关机构对销区市场的调查情况看,广东三大批发市场到货减少,市场成交氛围较差,日内到货消化困难,目前广东槎龙中转库存量在80%左右,市场交易少量优质好货。浙江嘉兴水果批发市场交易量环比减少。西安雨润水果批发市场价格混乱,但差货价格明显走低。

总体看,苹果差货走货难、价格低,受终端销售疲软影响,市场到货减少,客商发货的积极性走弱,中转库存持续积压,成为目前现货市场价格偏弱的主要原因。

对于后续的市场走势,笔者认为,苹果价格存在两方面的支撑,一是清明节备货已开启,并且4月、5月属于时令水果上市的空档期,在好货价格较为稳定的情况下,果农对于差货的价格预期已有所改变,顺价出售的心态占据主导。二是郑商所对苹果期货业务细则加以完善,政策层面对苹果盘面价格有支撑。

据了解,郑商所交割研讨会具体内容如下:郑商所称目前车船板交割成为苹果期货的主要交割方式。第一,仓单交割是当仓单转移至买方即完成交割,而车船板交割则需要进行实际意义的货权转移,增加了一个货物出库的过程,所以耗费的时间更长。第二,计价点越来越集中,对于集中计价期的资源要求较高,需要更加完善的交割规则。第三,修改交割果标准之后,预计产业客户交割量将进一步放大。

由于产业客户更偏好于集中交割时进行统一申报,因此留给人员调配货物等的时间较为紧张,修订规则的目的一是给予车船板交割更多的时间窗口,二是发挥大交割点对周边区域的辐射作用,做到有效并合理地分配资源。

图为栖霞一二级纸袋80#苹果市场价格

图为沂源纸袋70#苹果市场价格

郑商所提醒,与2023年11月份发布的规则在AP2411之后适用不同,2024年3月发布的规则在AP2405合约之后适用。并且规则的内容也有所不同,2023年11月发布的规则主要针对交割品的品质层面,在贴水品质量容许度与可溶性固形物等要求上有所放宽。而2024年3月发布的规则主要针对的是车船板交割预报。

在规则解读方面,笔者认为主要两点:一是增加交割预报的流程环节,车板交割需要预报,不预报不允许交割,并且一合约一预报,过期作废。二是预报定金标准170元/吨,仓库预报定金30元/吨,交割定金由客户缴纳。

总之,郑商所此次线上研讨会主要着眼于车船板交割,新的规则可能会吸引更多产业客户以及投资者参与,增加市场流动性,减少交易成本。而且交割规则的发展同样能够提高市场透明度,有助于投资者更好地理解市场的运作机制,从而提振市场信心。