LPG期货、期权上市步伐加快

受全球新型冠状病毒疫情蔓延以及OPEC减产谈判无果沙特大幅降油价的影响,昨日(3月9日),全球原油价格暴跌,美布两油均低开约30%,美油刷新逾四年低位至30.00美元/桶,布伦特原油最低触及31.02美元/桶,为2016年2月中旬以来新低。

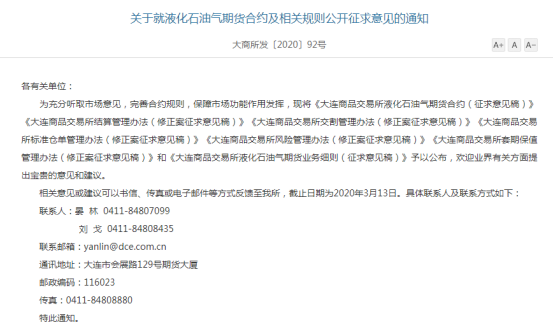

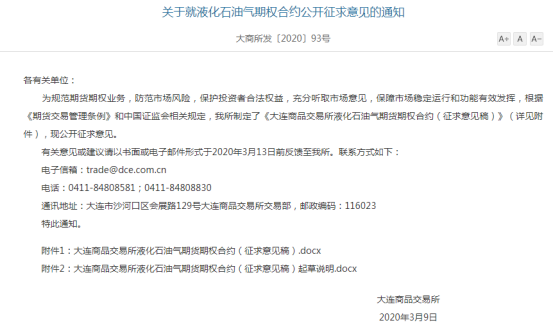

在市场风起云涌之际,大连商品期货交易所(以下简称大商所)推出了两个能源价格风险管理工具。3月9日,大商所发布通知,就液化石油气(LPG)期货、期权合约及相关规则公开征求意见建议。这标志着市场期盼已久的LPG期货、期权上市步伐加快。

市场人士表示,LPG是重要的燃料和化工原料之一。通过上市衍生工具服务LPG行业健康发展,对于推动我国能源市场化改革、保障我国石油化工产业稳定运行意义重大。

银河期货董事长钟诚表示:“液化石油气这个项目大商所准备好久了,这个品种很好、很有影响力,既关系国计民生,也联系千家万户。我相信,这个品种推出以后,能够提升市场的档次,提升服务实体经济的能力。”

大商所此次公开征求意见和建议的内容包括《大连商品交易所液化石油气期货合约(征求意见稿)》 《大连商品交易所液化石油气期货业务细则(征求意见稿)》 《大连商品交易所液化石油气期货期权合约(征求意见稿)》等文件,有关意见或建议可于2020年3月13日前反馈至大商所。

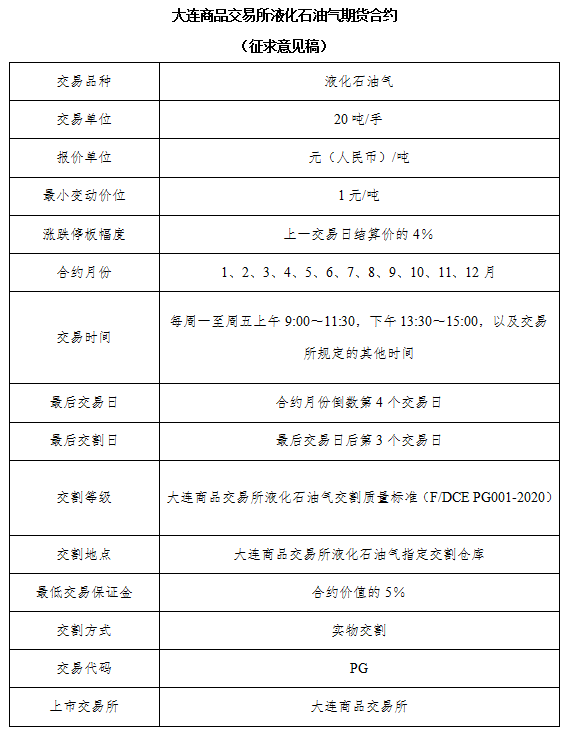

就此次公布的期货合约和业务细则征求意见稿来看,液化石油气期货合约的交易代码为PG,交易单位为20吨/手,最小变动价位是1元/吨,涨跌停板幅度为上一交易日结算价的4%,最低交易保证金为合约价值的5%。合约月份为1至12月,最后交易日为合约月份倒数第4个交易日,最后交割日为最后交易日后第3个交易日。

持仓限额:

对非期货公司会员和客户,自合约上市至交割月份前1个月第14个交易日期间,若合约的单边持仓量小于或等于8万手,则持仓限额为8千手;若该合约的单边持仓量大于8万手,则持仓限额为单边持仓量的10%。因LPG价格影响因素多、波动幅度大,大商所采用从严限仓的原则,设置交割月份前1个月第14个交易日后至交割月前,持仓限额为1000手;进入交割月后,持仓限额500手。

交割质量标准:

大商所相关负责人表示,LPG品种具有标准化程度高、市场竞争充分等特点。大商所广泛开展企业调研,根据现货抽样检验结果并充分考虑燃料LPG现货市场情况以后,以行业普遍使用的国标GB11174-2011为基础,设定了基于国家标准的主要交割质量指标,包括物理指标(密度、蒸气压)、组分指标、残留物指标(蒸发残留物、油渍观察)、腐蚀指标(铜片腐蚀、总硫含量、硫化氢)、游离水等维度,以确保主要交割质量标准与现货贸易主流一致。同时,将(体积比20%≤C3≤60%)混合气定为标准品,将碳三含量(体积比0%<C3<20%)、(体积比C3≥95%,纯丙烷)LPG作为替代品,并允许同时交割纯丙烷和纯丁烷、且纯丙烷的重量比满足[20%,50%]作为替代品,设贴水0元/吨,满足企业交割需求。

交割方式:

LPG期货适用期货转现货、一次性交割和滚动交割方式,交割单位为20吨。为确保充分利用可供交割库容,从交割月第一个交易日到合约最后交易日的前一交易日期间,客户可申请滚动交割。合约最后交易日后,所有未平仓合约的持有者须以交割履约,同一客户号买卖持仓相对应部分的持仓视为自动平仓,不予办理交割,平仓价按交割结算价计算。

交割区域:

广东地区的燃料用LPG年消费量达517万吨,居全国首位,市场化和开放程度最高,众多炼厂和贸易商参与、竞争充分,形成的价格最具代表性。因此,LPG期货的基准交割地设为广东,交割区域包括了华南、华东和华北。

业内人士表示,液化气期货上市不仅可以给行业标准、定价带来参考,还能防止市场过度波动,为企业分散、转移价格风险,提高风险管理能力,并能进一步繁荣液化气产业,增强产品金融属性,同时提高中国液化气在国际市场地位,提高世界市场话语权。

LPG期货和期权同步上市

值得一提的是,大商所此次发布LPG期货合约规则征求意见稿的同时,也就LPG期权合约向市场征求意见。要知道在国内衍生品市场上,同一品种期货和期权同步上市,这还是第一次。

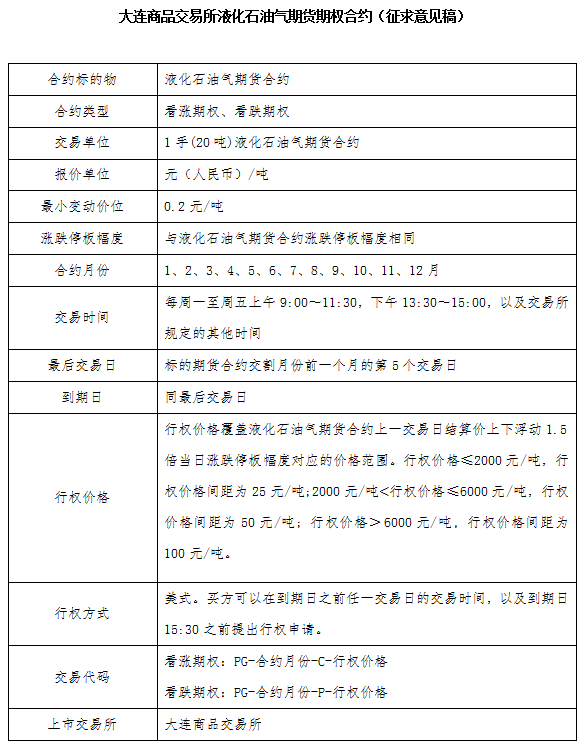

就此次公布的液化石油气期货期权合约征求意见稿来看,液化石油气期权合约的标的物为液化石油气期货合约,合约类型分为看涨期权和看跌期权,交易单位为1手(20吨)LPG期货合约,最小变动价位为0.2元/吨,涨跌停板幅度、交易月份与期货合约相同。

具体来看:

一、合约标的

液化石油气期权合约的标的物为液化石油气期货合约。与现货相比,商品期货标准化程度高,价格公开、透明、连续,更适于作为期权的标的物。

二、交易代码

交易代码采用PG-合约月份-C-行权价格(看涨期权)、PG-合约月份-P-行权价格(看跌期权)的格式,C和P分别代表看涨期权和看跌期权的合约类型代码。

三、交易单位

1手液化石油气期权对应1手(20吨)液化石油气期货合约。

四、最小变动价位

液化石油气期权最小变动价位设置为0.2元/吨,占标的期货的1/5。

五、涨跌停板幅度

液化石油气期权合约涨跌停板幅度与标的液化石油气期货合约涨跌停板幅度相同。当期权价格小于停板幅度时,跌停板价格取期权合约的最小变动价位。

六、行权方式

液化石油气期权是美式期权,买方在合约到期日及其之前任一交易日均可行使权利。

七、合约月份

液化石油气期权合约的月份为1、2、3、4、5、6、7、8、9、10、11、12月,与标的期货合约月份一致。

八、行权价格

行权价格覆盖液化石油气期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。

九、行权价格间距

行权价格间距是指相邻两个行权价格之间的差。从液化石油气现货历史价格来看,主要在2000元/吨至6000元/吨区间内波动。大商所采用分段式的行权价格间距。液化石油汽期权行权价格小于等于2000元/吨时,行权价格间距为25元/吨;行权价格大于2000元/吨且小于等于6000元/吨时,行权价格间距为50元/吨;行权价格大于6000元/吨时,行权价格间距为100元/吨。

十、交易时间

液化石油气期权合约交易时间与标的期货一致。

十一、最后交易日与到期日

期权最后交易日设定为标的期货合约交割月份前一个月的第5个交易日。

液化石油气基础知识

液化石油气期货就要来临了,我们来了解一下液化石油气的一些基础知识。

液化石油气简介

液化石油气(Liquefied Petroleum Gas,简称LPG),LPG是石油产品之一,是从油气田开采、炼油厂和乙烯工厂中生产的一种无色、挥发性气体,主要成分包括三个碳的丙烯、丙烷以及四个碳的丁烯(正—异—反—顺等异构体)及丁烷,习惯上又称C3、C4,即只用烃的碳原子数来表示,是一种混合物。

LPG市场概况

(以下数据整理来自海通期货)

全球LPG市场概况

2018年全球LPG产量达到3亿吨水平

截止2018年,全球LPG产量达到3亿吨水平,每年增速约在3-4%。随着美国页岩气技术不断推进,以美国为主导的北美LPG产量成为了全球LPG供给最大的地区,贡献全球近30%的产量,美国也成为了全球LPG供给最多的国家,约占全球1/4的供应量。其次是亚洲地区(含大洋洲但不含中东地区)贡献了全球近25%的产量,中国贡献了亚洲地区一半、全球约12%的产量,印度和泰国贡献了亚洲1/4的产量。随后是中东,贡献全球超20%的产量。以上三个地区合计供应量约占全球的3/4,剩余欧洲、独联体、南美以及非洲LPG产量相对有限,均仅有6%左右的供应量。

近几年全球LPG需求与供给基本相匹配

近几年全球LPG需求与供给基本相匹配,2018年维持在3亿吨出头的水平,基本保持供需平衡状态。在全球LPG消费中,超过4成以上的消费由亚洲地区贡献,其中最主要的消费国自然是中国,近两年已赶超美国成为全球最大的LPG消费国,占亚洲40%以上的LPG消费,全球总消费量的近20%。其次就是印度,占亚洲近20%的LPG消费,日韩需求分别占亚洲消费的7%和10%。北美地区消费紧随其后,贡献近20%的全球消费,且基本由美国独自贡献。全球剩余40%的LPG消费由欧洲、南美、中东以及剩余地区各自贡献10%左右。

国内LPG市场概况

2019年华北LPG产量最高

由于国内LPG产量主要来源于炼厂气,因此LPG国内产量分布也基本与原油开采和冶炼区域分布相近,华东、华北、华南以及东北体量相对较大。根据国家统计局的数据,2019年华北LPG产量最高,达到1693万吨,占全国总产量的40.94%,其次是华南地区,全年产量823.1万吨,占全国总产量19.9%,随后是华东地区和东北地区,分别生产627.6万吨以及469.4万吨,分别占比为15.18%和11.35%。

中国LPG国内消费主要来源于民用

中国LPG国内消费主要来源于民用、化工以及工业用途,其中民用占据6成以上的消费量,化工占据超过20%的消费量,而工业用途有10%出头的贡献,其余用途均较小,一共不足5%的消费量。

液化石油气现货市场定价

全球LPG主产区一个是以美国为代表的北美地区,另一个是产油重镇的中东地区,而全球LPG主要消费地是以中国和印度为主的亚洲地区,因此全球LPG定价机制也主要围绕上述几个地区产生。目前全球最重要的三个基准价是沙特的长协合同价(CP价),美国的Mont Belvieu现货价(MB价)以及远东地区现货价(FEI价)。除此以外还有较少市场参与者也会采用MOPJ价(参照日本石脑油价格)作为LPG现货的参照定价。

国内LPG现货市场并不存在认可度较高的价格指数做定价参考,厂家定价通常会关注国际价格(以CP为主)变动以及自身库存情况进行报价。

国内液化石油气价格影响因素

当前,国内液化石油气价格影响因素主要有三点,一是供应端对国内液化石油气价格的影响,国内LPG资源源于炼厂伴生气,且均以副产品身份被产出,因此炼厂开工情况将显著影响国内LPG资源的整体供给。除了国内供给影响价格外,国外进口也对价格影响较大,目前LPG进口依赖度在30-35%水平,尤其是华东和华南,对LPG进口资源依赖度较高,因此进口资源量的变化优先影响华东和华南的供需情况,由于上述两地为主要资源流出地,再进而影响到内陆及山东地区。二是需求端对国内液化石油气价格的影响,国内LPG最大的一块需求在于民用气需求,主要用于居民家用燃料和取暖以及商业餐饮,基本都属于刚需需求,对价格敏感性较低,短周期内需求变动不大。三是库存对国内液化石油气价格的影响,国内LPG储罐分为炼厂罐和进口罐,储罐均为自用储罐,市场中无LPG公共仓库设施。2018年中国LPG储罐容量共336万吨,其中炼厂罐容共61万吨,占总量18%,进口罐容共275万吨,占总量82%。进口罐基本都分布在进口量最大的华东、华南以及华北地区,三地总储罐罐容312万吨,占全国总量的93%。

全球LPG供给量和消费量近年来双双增长

根据东证期货衍生品研究院的报告,国内需求方面,我国LPG表观消费量快速增长。燃料消费是目前国内LPG最大的消费领域,短期内无法被天然气完全取代。LPG深加工项目兴起带动LPG化工用气需求攀升。一方面PDH近年来成为丙烯的重要生产路线,推升国内对进口丙烷纯气的需求;另一方面国Ⅵ汽油标准的落实带动烷基化装置投建,使得LPG中异丁烷的化工利用价值大幅提升。

国内供给方面,炼厂扩能带动国内LPG产量增长,国内LPG产量相对消费量的缺口促使LPG进口量在近年来快速增长,进口依赖度走高。目前国内LPG仓储设施完备,港口接收能力不断提升。

对于未来展望,东证期货预测,供给端,在国内炼厂扩能大背景下,国产LPG作为炼厂副产品势必随炼厂原油加工量同步增长,预计2021年有望达到4450万吨。前期投资的多个PDH装置将在这两年陆续投产,PDH工艺对丙烷纯度的高要求驱动LPG进口需求,预计2021年进口量有望超过2250万吨。需求端,LPG的消费需求受到民用燃料和化工原料用气双轮驱动,预计到2021年表观需求量可达6570万吨。

七禾研究中心综合整理自网络

七禾网研究中心合作、咨询电话:0571-88212938