复盘日本资产50年:跑赢28年的日股,超额优势卷土重来

来源:华尔街见闻 常嘉帅

随着日股重返90年代高位,再通胀下,日特估叙事有望继续演绎。

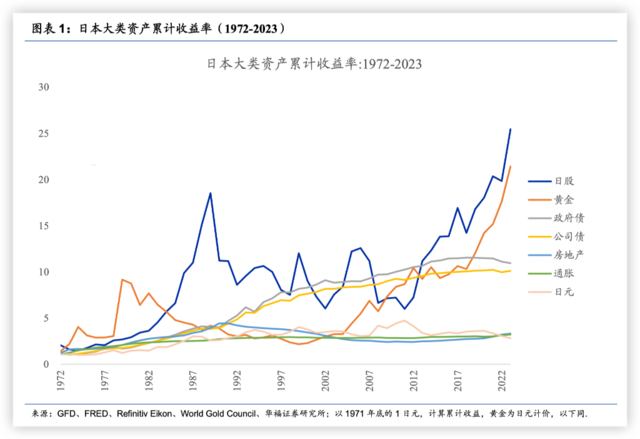

过去五十年,尽管日本经历了资产泡沫破灭后“失去的二十年”,但1972-2023年间,日股总体表现跑赢了其他日本资产。且展望2024年,“日特估”叙事有望继续演绎。

华福证券分析师燕翔、许纯如表示,日股在1972-1989年和2013年后的超额优势显著,但1990-2012年失去的二十年间表现不佳:

(1)大部分资产跑赢通胀,日股和黄金领先,债券其次。70-80年代日股大幅领先其他资产,1990年泡沫经济破灭后日股回撤明显,债持续优于股,直到2013年日股再度领跑;

(2)风险-收益比看,日本资产整体不及美国资产,股票类资产尤为明显,源于过早进入负利率及日股在1990-2012年表现不佳。

分析师指出,五十年间,日本大类资产主要经历五轮周期:

展望展望2024年,分析师认为,再通胀推动下,大类资产上日股或仍领先日债和日元,日特估叙事有望继续演绎:

减速换挡期(1972-1985)

70年代开始日本经济从战后高速增长过渡到中高速增长阶段,全球大宗商品价格暴涨+内生增长动能减弱,经济明显减速,但通过产业结构转型,整体实现平稳过渡。

具体的经济特征表现为:

1972-1985年,大类资产年化收益率排名依次为:日股(14.5%)>发达经济体(非美)股票(13.3%)>黄金(11.8%)>美股(10.1%)>美国公司债(8.9%)>日本政府债(8.7%)>日本公司债(8.2%)>房地产(8.2%)>美国国债(7.5%)>通胀(6.8%)>日元(5.7%)。

日股在全球主要股市中大幅领先,尤其相较美股的年化收益高出4个百分点以上,1975-1985年连续11年股指收阳。这一阶段领涨的行业主要是先进制造和上游周期类行业领涨。

泡沫的盛宴(1986-1989)

随后的80年代末,在日元升值背景下,日本实行超宽松的货币和信贷政策,日股、房地产在内的各类资产大幅上涨,到1989年达到泡沫经济巅峰。

在此期间,大类资产年化收益率排名依次为:发达经济体(非美)股票(31.9%)>日股(29.4%)>美股(17.6%)>美国公司债(10.4%)>美国国债(10.2%)>房地产(6.9%)>日本政府债(6.1%)>日本公司债(6.1%)>日元(4.5%)>通胀(1.0%)>黄金(-3.3%)。

失去的二十年(1990-2012)

从1989年开始,日本政府通过加息、收紧房企融资、征收地价税等多种形式,主动刺破泡沫。到1990年,日本泡沫经济开始破灭,股市、楼市、土地市场相继于1990年、1991年、1992年大幅回落,进入长达20年的经济低迷期,也被称作“失去的二十年”。

分析师认为,失去的二十年可分为四个阶段:

失去的二十年间,日本经济经济增速大幅下台阶,且落后欧美,内需不足导致日本经济长期处于通缩区间,90年代开始日本经济增速下台阶、资产价格大幅缩水,对居民信心和支出产生了负面影响,社会总需求下降。尽管日本央行从1991年开始出台宽松的货币政策,2001年政策利率进一步降至0.1%,但货币政策收效甚微。

与此同时,日本人口结构开始转向,低出生率和老龄化加速问题涌现,进一步拖累潜在增长率。且从全要素生产率(TFP)来看,日本从90年代开始面临技术进步放缓困境,在90年代错过信息技术革命的重大机遇,未能抓住半导体、互联网等新兴产业的卡位机会,使得其在房地产泡沫破灭后很难形成新的产业驱动力。

这一阶段,日本资产大幅跑输美国资产,日本国内债券保持领先,房地产和日股大幅跑输通胀。

1992-2012年,大类资产年化收益率排名依次为:美股(8.6%)>美国公司债(7.7%)>美国国债(7.1%)>发达经济体(非美)股票(4.4%)>日本政府债(4.2%)>黄金(4.0%)>日本公司债(4.0%)>日元(2.1%)>通胀(0.4%)>房地产(-2.1%)>日股(-4.0%)。

行业上看,到2012年底,日股主要行业均未回到1989年巅峰水平,其中交通工具、制药、精密仪器、橡胶制品等日本优势制造业降幅相对较小,而航空、银行、农林牧渔等顺周期及在泡沫经济阶段积累较大涨幅的板块降幅居前。

安倍经济学(2013-2019)

分析师指出,2012年底日本首相安倍晋三再度上台,并推行一系列刺激经济政策,被称为“安倍经济学”,尽管政策成本存在争议,但从结果看带动了日本经济温和复苏:

资产表现方面,2013-2019年日股表现仅次于美股,大幅领先日债,日元则经历明显贬值。

2013-2019年,大类资产年化收益率排名依次为:美股(14.7%)>日股(12.8%)>发达经济体(非美)股票(6.8%)>美国公司债(4.1%)>美国国债(2.1%)>黄金(2.1%)>房地产(1.9%)>日本政府债(1.3%)>日本公司债(1.2%)>通胀(0.9%)>日元(2.0%)。

行业上看,日股2013-2019年绝大部分行业取得正向收益,其中精密仪器、信息服务、化学品、电力设备等科技板块及农林牧渔、贸易零售等消费板块领先。

收益靠前行业,一部分源于日本产业竞争力强或正处于全球产业加速发展阶段,例如精密仪器、电力设备、信息服务等,而农林牧渔、贸易零售等消费行业走强,则与日本国内经济温和复苏、内需修复密切相关。

“日特估”崛起(2020-今)

2020年以来,在超宽松的货币政策+积极的财政政策带动下,日本在2020年下半年经济实现快速反转,而2022年后在美联储加息背景下,日本股市再次受到全球投资者重视,“日特估”应声而起,日股在2023年大幅领跑:

这一阶段,日股涨幅次于美股但远远领先于其他发达经济体,负利率政策下日债大幅跑输通胀,日元收益垫底。

2020-2023年,大类资产年化收益率排名依次为:黄金(以日元计价,15.5%)>美股(12.0%)>日股(10.9%)>发达经济体(非美)股票(5.5%)>房地产(4.7%)>通胀(1.5%)>日本公司债(0%)>日本政府债(-1.3%)>美国公司债(-2.4%)>美国国债(-3.7%)>日元(-5.9%)。

日股大部分行业均取得正向收益,2020-2013年,海运(53.7%)、批发(18.9%)、钢铁(17.0%)、采矿(14.4%)、银行(13.2%)、保险(13.0%)等顺周期板块大幅领先,主要受益于疫后日本经济复苏+超宽松流动性,其中海运一枝独秀,主要是疫后供应链受阻+需求大幅提升,带动全球海运公司均录得天量收入。

日特估叙事有望继续演绎

分析师认为,工资-通胀螺旋效应+财富效应共振下,2024年再通胀有望延续:

且分析师相信日银可能在年内有望退出负利率,对应日元升值、日债收益率上行概率较高:

本文主要内容来自华福证券分析师燕翔(S0210523050003)、许纯如(S0210523060005)撰写的报告《日本大类资产 50 年:复盘与展望》,有删节

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。