【导语】春节假期后成本支撑下聚酯绝对价格重心上行,供应端开工迅速修复,下游复工正常滞后,库存上行。后市来看,成本趋势仍上行为主,供应快速恢复至高位,需求节前部分透支,聚酯绝对价格以成本驱动为主。

节后成本支撑强势,聚酯价格“开门红”

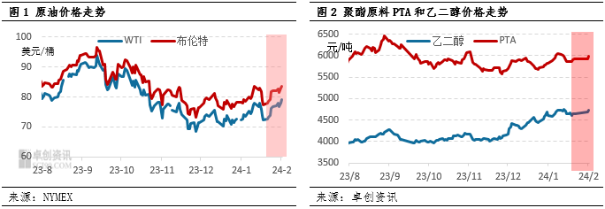

假期间受地缘因素影响油价显著上涨,涨幅在4%附近,节后开盘聚酯原料兑现预期跟随成本高开,成本支撑下节后至今聚酯工厂价格小幅上调,以涤纶长丝POY为例节后重心较节前上涨50-100元/吨。但整个2月来看PTA供应偏宽松、供需平衡累库为主;而后市短期油价预期依旧偏强,到月底聚酯原料加工费理论上存在压缩可能,不过考虑PX货源宽松、PTA加工费压缩预计并不明显,聚酯原料绝对价格预期仍是小幅上行趋势,对聚酯产品形成一定支撑。进入3月聚原料PTA检修增多,行业供需平衡由累库变为去库,油价重心趋势仍是上移,因此未来3月聚合成本上行为主,聚酯产品3月供需无显著好转预期下成本驱动加强,聚酯绝对价格被动跟随成本为主,利润修复取决于后期下游及终端需求恢复情况。

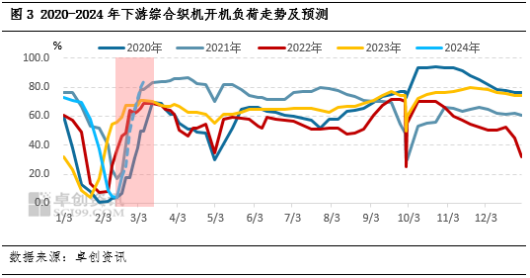

下游复工节奏正常,订单节前透支

从聚酯下游环节来看,节后复工进度及计划基本正常,截至2月29日江浙综合织机开工在19%附近,加弹开工负荷会略高于织造;目前看加弹及织造开工仍处于低位,主要受到工人到岗偏晚影响,从历史看下游开机恢复正常也要滞后于聚酯。根据卓创资讯预估,正月十五后织造及加弹开工将迅速提升,2月底织造开工负荷预计提升至75%附近,有望在3月上旬恢复至80%-85%。根据预估数据对比往年来看,3月下游开工提复情况比较乐观、可能升至近五年高点,尽管节后终端订单尚未听闻陆续下达,但成品库存偏低将是织造环节负荷恢复至高位的底气。

对于后期聚酯需求而言,成品端表现可能好于产品端:

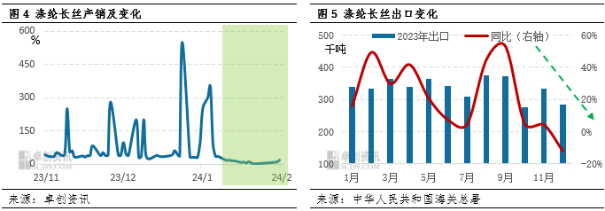

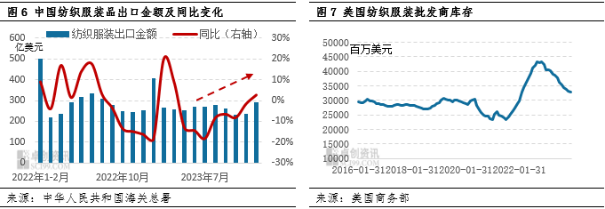

首先对于产品端需求预期:根据下游当前原料库存(20-30天)结合下游织机恢复进度,预计下游当前原料备货可用至3月上旬到中旬附近,相应的意味着在此之前下游预计补库意向和补库量可能有限。此外对于聚酯产品的出口,后期3月份出口预期并不十分乐观,一是截至目前国内主流聚酯工厂在印度BIS认证上仍未有进展,聚酯长丝出口增速可能延续去年四季度趋势,二是红海事件引发运价上涨以及穆斯林斋月导致出口前置于节前。叠加聚酯供给端的快速修复以及节前和假期间持续的销售清淡,进入3月后聚酯库存大概率要面临一定压力。

成品端需求预期偏中性,但可能要略好于产品端。终端纺织服装品出口在去年四季度逐步好转,并在12月同比增速修复为正,当然一定程度2022年四季度低基数有一定关系;不过根据越南统计局数据,2024年1月越南纺织品及鞋类出口金额分别增长16%和15.62%,海外经济复苏带来纺织服装品进出口贸易修复。同时成品端内需来看,根据文旅部数据,春节假期间国内旅游出游达4.74亿人次、同比增长34.3%,按可比口径较2019年同期增长19.0%;国内游客出游总花费6326.87亿元,同比增长47.3%,按可比口径较2019年同期增长7.7%;纺织服装品作为非耐用品、尤以户外品以及酒店家纺品,2023年以及2024年春节高出行刺激下,后市可能将带动部分酒店装饰及家纺品的翻新置换,从而利好纤维类聚酯需求。

不过,值得注意是目前海外纺织服装品库存虽去化,但距离主动补库预计仍需1-2个季度周期;此外全球新的供应链模式下,未来纺织服装品增量的出口订单可能仍以流向东南亚地区为主,中国纺织服装成品的出口增长可能相对有限,因此对于后市2-3月聚酯终端成品需求预期偏中性。

聚酯负荷快速修复,库存面临一定压力

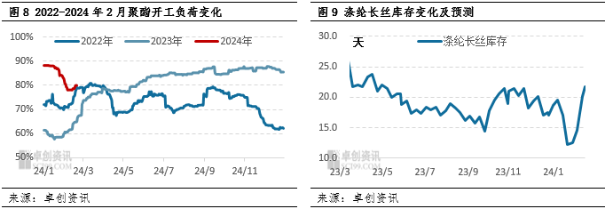

假期尾端到现在已有十几套聚酯装置开始陆续重启,不过由于节后有80万吨/年装置按计划停车,同时聚酯重启—出料—满负荷仍需要1-2周时间不等,因此节后几天内聚酯负荷提升并非十分显著,截至2月19日,聚酯开工负荷修复至79%附近。进入2月底负荷将快速修复,预计3月上旬提升至87%附近,整3月聚酯产能利用率恢复至高位。

同时在前面需求端提到,按照下游正常复工进度下估算原料备货可用至3月上旬,在此期间聚酯产销大概率偏清淡、累库存为主;另外值得注意的是由于1月中旬附近下游和贸易商在短时间内就完成年前补库,节前以及假期间合计长达一个月周期内聚酯工厂持续累库存,截至2月19日涤纶长丝加权库存在21天附近,其中POY、FDY和DTY库存分别在20、19和25天,因此3月上旬行业可能要面临不小的库存压力。

综合来看,对于后市2-3月聚酯端供需平衡以累库为主、3月中下旬累库程度预计缓和,成本端油价重心上行,聚酯原料基本面供需平衡逐步好转,因此对于2-3月聚酯绝对价格而言重心趋势大概率仍是上移动,但加工费利润预计偏低。

(卓创资讯 翟新宇)