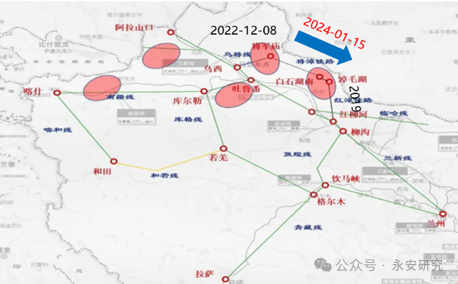

2024年1月15日,将淖铁路全线贯通投入运营,与红淖铁路共同构成“疆煤外运”北翼黄金通道。我国原煤供应格局中,晋陕蒙疆是我国最重要的原煤产区,占国内总供应80%左右,资源地区集中效应显著。在过去的十年中,新疆原煤年产量显著增长,从1.6亿吨跃升至4.6亿吨。与此同时,新疆原煤产量在全国的占比也从4%提升至10%,体现出强劲的增长势头。在2021年之前,疆煤在我国动力煤市场中的地位并不突出,以供应本地市场为主。2021年我国煤炭供应出现紧张局面,疆煤对于地区供需平衡调节的作用开始凸显,再叠加近几年新疆铁路运输基础设施的不断改善,疆煤开始打破地域限制,成为晋陕蒙地区以外的重要边际补充,为全国动力煤供应提供了有力支撑。

图1:将淖铁路与疆煤外运路线

资料来源:永安期货研究中心

一、疆煤基本情况

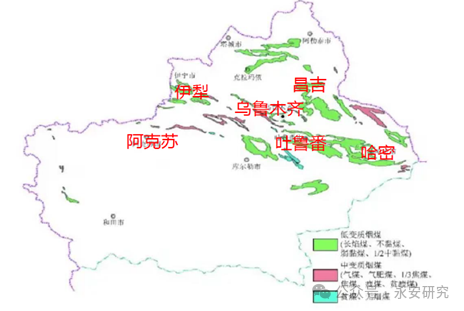

新疆含煤面积广,“北富南贫”分布特征突出。按照资源开发情况,新疆主要有四大煤田,分别是吐哈、准噶尔、伊犁、库拜。新疆煤矿地质构造较为简单,垂深浅,开发条件良好,剥采比小于晋陕蒙主产区,开采成本极具优势。煤种方面,疆煤以动力煤为主(占比80%-90%),焦煤较少(占比10%-20%)。动力煤方面,新疆煤以长焰煤、不黏煤为主,其中高卡煤与特殊煤种外运机会更多。焦煤方面,新疆煤具有低灰、低硫的优点,但是有高半焦收缩度、低胶质层厚度的缺点,不利于发展焦炭的各向异性组织,导致新疆配煤炼焦难以冶炼反应强度大于58%的优质焦炭。

图2:新疆煤田分布

资料来源:《新疆煤炭资源分布特征与勘查开发布局研究》,永安期货研究中心

二、疆煤外运条件讨论

疆煤外运条件主要考虑三个方面,一是运输条件,二是外运利润,三是地区供需缺口。

运输条件方面,疆煤外运主要有铁路和公路两种形式。疆煤外运铁路通道呈现“一主两翼”布局。“一主”指兰新铁路,两翼指“北翼”和“南翼”。将淖铁路及复线建成后,可新增运输能力1亿吨/年。公路方面,出疆主要有三条通道,分别是312国道及G30连霍高速(部分路段并行)、G7京新高速、315国道。由于公路运费要明显高于铁路,因此铁路运输在疆煤外运过程中发挥主导作用,公路运输发挥补充作用。

图3:出疆公路示意图

资料来源:百度地图,永安期货研究中心

外运利润方面,疆煤辐射区域远近,本质上取决于坑口开采成本优势是否能够覆盖不同运距的运费劣势。疆煤运输成本较为固定,但价格受终端市场价格影响较大,价格大幅下跌后,煤炭出疆压力会显著增加。经过测算,我们得出以下结论。第一,青甘宁是疆煤外运的主战场,疆煤依靠铁路外运至青甘宁地区有一定性价比。第二,疆煤入渝成本在800元/吨左右。在动力煤供需格局偏紧、价格上涨的背景下,疆煤入渝将更具性价比。第三,秦皇岛港口动力煤价格突破1125元/吨,疆煤可以在煤矿微有利润的情况下,大规模运至沿海区域。我们预计2024年国内动力煤供需格局平衡略偏宽松,因此实现疆煤入海比较困难。第四,疆煤外运价格相对于内蒙站台外购价尚未形成性价比,大型煤企采购内蒙煤仍有价格优势。

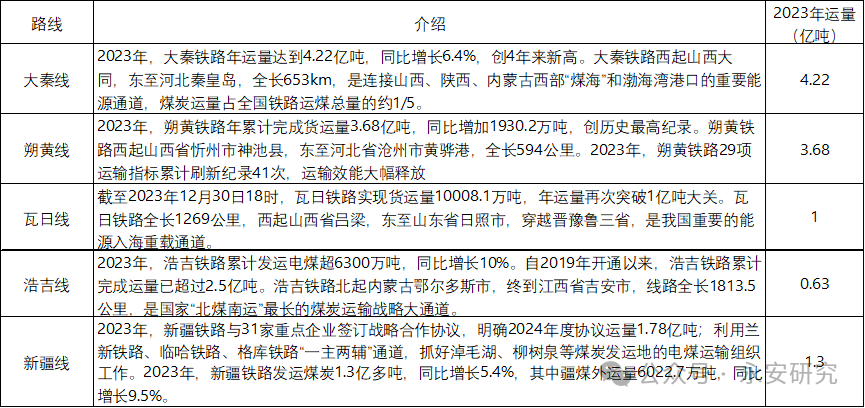

图4:我国运煤主要铁路

资料来源:上海证券报,永安期货研究中心

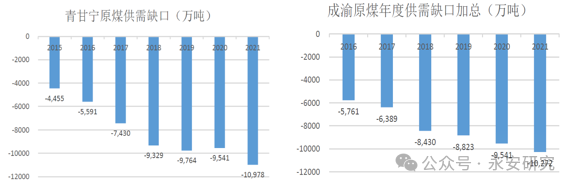

地区供需缺口方面,西北地区的青海、甘肃、宁夏以及西南地区的四川、重庆由于煤炭供需错配,使得它们对疆煤有一定诉求。目前,青甘宁及成渝地区动力煤每年缺口各在1亿吨左右,合计约为2亿吨。随着将淖铁路正式通车,疆煤的铁路运输能力可能达到2.16亿吨左右,外运能力大约在1亿吨左右,可以承载部分需求量。

图5:青甘宁及成渝原煤供需缺口

资料来源:WIND,中国能源统计年鉴,永安期货研究中心

三、疆煤外运对于动力煤总量、结构、价格的影响

从总量上看,随着新疆运输条件的不断完善以及局部地区需求缺口的存在,可能会刺激未来新疆煤炭产能投放。“十四五”时期,新疆全面加快推进国家给予的“十四五”新增产能1.6亿吨/年煤矿项目建设,充分释放煤炭先进优质产能。新疆一方面提升煤炭产能融入全国保供大局,另一方面以煤为基础延长产业链条。

从结构上看,疆煤外运不改变动力煤的整体供需平衡,而是对局部地区的货流产生影响。青甘宁及成渝地区动力煤的供需缺口约为2亿吨,对新疆煤的需求是存在的。在外运利润打开的条件下,疆煤可以对青甘宁及成渝用煤需求形成补充。随着将淖铁路正式通车,疆煤可更多以铁路外运的形式,承载以上五省份的部分需求量。

从价格上看,如果以疆煤外运来评估秦皇岛动力煤的价格压力位,或在1125元/吨左右,青甘宁地区动力煤的价格压力位或在600-800元/吨左右,成渝地区动力煤的价格压力位或在800元/吨左右。当区域价格高于疆煤调入成本,现货上存在套利空间。