近期,甲醇走势振荡偏强,主力合约从2024年1月11日最低点的2292元/吨上涨至1月30日的2490元/吨的相对高位附近。主要原因:一方面,国际原油涨幅明显,例如聚丙烯、乙二醇等化工价格重心开始明显上移;另一方面,港口甲醇可流通货源有限,期货基差修复,下游春节前补库。对于后市,我们认为,短期甲醇期价维持高位振荡,但中期反弹高度有限。

从成本端看,尽管2024年国内新增煤炭供给有限,但2021年至2023年释放的煤炭产能较多,预计2024年整体化工煤价重心大概率下移,但1月下旬和2月初,春节前后,坑口放假,市场供应收紧背景下,煤价维持坚挺。此外,短期由于地缘因素,国际原油价格偏强振荡,导致甲醇下游和聚丙烯、乙二醇价格反弹较多,也间接支撑原料甲醇价格。

从供应端看,随着甲醇现货价格的上涨,工厂现金流利润较好,企业开工积极性较高。且西南天然气装置已经回归,预计在3—4月大规模春检之前,国内甲醇工厂会维持较高开工率。整体上,甲醇供应偏宽松,且国内极端雨雪天气在3月后基本结束,也不会因为物流问题导致阶段性缺货。

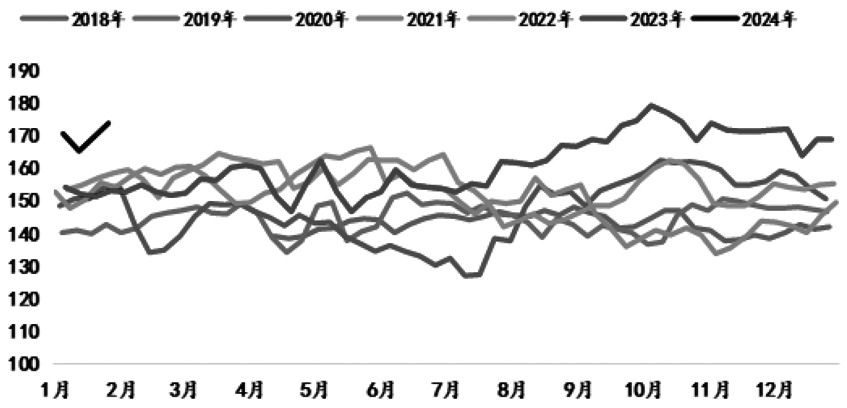

图为我国甲醇产量情况(单位:万吨)

进口方面,从船运发货来看,计划2024年1月上旬国外进口装船集中,原以为伊朗装置停车对进口量的影响已经兑现,但是2024年1月下旬装船较少,加上污染两条进口船货和长江的临时封航,导致短期港口可流通有限,港口基差走强,港口现货价格回升明显。中期来看,根据最新天气预报,2月伊朗气温会继续下降,持续到2月中旬,但如果3月之后伊朗气温回升,前期停车的装置逐步重启,国外装船量会恢复至90万吨以上。其中,伊朗维持40万吨,非伊进口货回升至50万吨左右。未来较高的进口量回归,或重新压制港口价格高度。

从需求端来看,春节前,下游需求整体维持刚性。2024年1月中旬,下游积极补库,但1月底,整体下游备货接近尾声,例如部分甲醇传统下游,如甲醛等处于节前放假停工阶段,工厂出现停车或降负情况。而近期乙二醇和聚丙烯价格回升,烯烃利润小幅回暖,烯烃装置运行较为稳定,后市关注某港口装置复工以及未来3个月某烯烃装置的检修情况。

从库存来看,目前甲醇内地和港口整体库存处于历史中位水平。根据隆众数据统计,甲醇内地库存代表性企业库存量为37.24万吨,增加0.51万吨,涨幅1.39%。上游库存变化不大,其中西北华中与西南去化较多,出货良好。国内港口总库存量为78.67万吨,环比上升0.53万吨,本周外轮卸货仍较少,叠加港口提货卸货良好,基差持续偏强,港口库存变化不大。

展望后市,短期煤和原油等处于偏强振荡格局,成本端直接或间接支撑甲醇期价。而甲醇自身仍处于供需偏紧态势,甲醇期价可能维持高位振荡,但中期随着国内供应的回升,以及港口甲醇进口量的大幅恢复,库存压力可能再度回升,甲醇期价可能承压,重心开始逐步下移。