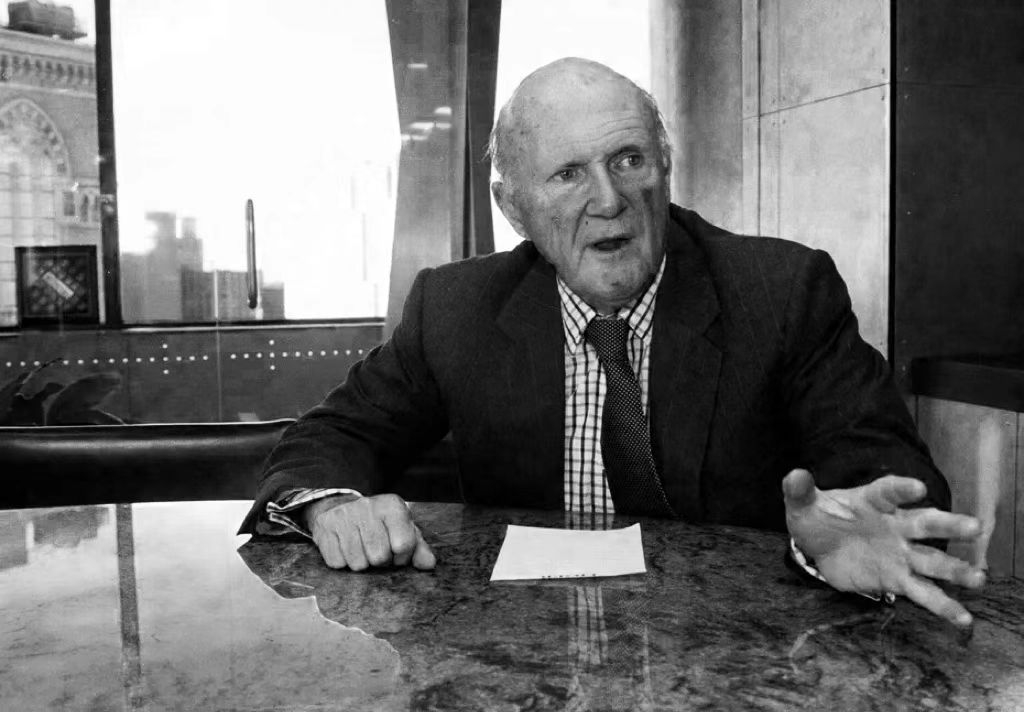

一代传奇落幕!当地时间8月23日,老虎基金创始人朱利安•罗伯逊因心脏病并发症于美国曼哈顿家中去世,享年90岁。

罗伯逊是全球最具影响力的对冲基金经理之一,与索罗斯、斯坦哈特并称为美国对冲基金三巨头。他的投资策略以“价值投资”为主,根据上市公司取得盈利的能力推算合理价位,再逢低买进、趁高抛售。罗伯逊于1980年创立著名的对冲基金Tiger Management(下称“老虎基金”),在该基金存续期间,年化收益达到25%,全球鲜有人可与之匹敌。

下面,就让我们一起来回顾一下朱利安•罗伯逊传奇的一生。

创立老虎基金,开启传奇生涯

朱利安•罗伯逊出生于美国南部的一个小城镇,1955年从北卡罗莱纳大学毕业后,他进入美国海军服役。1957年,25岁的罗伯逊去到纽约,加入了基德尔皮博迪证券公司,在那儿一待就是20多年。在基德尔皮博迪工作的期间,他担任过从销售到基金经理的各个职位,最终成为了一名顶级的股票经纪人,后来被提升为韦伯斯特管理公司的负责人。

但是,罗伯逊并不满足于自己当下的成功,于是决定离开韦伯斯特管理公司,自立门户。

1980年5月,罗伯逊拿着自己的200万美元和亲戚朋友的600万美元,正式创立老虎基金。在罗伯逊看来,投资就像野兽间的斗争,谁更凶猛谁就可以赢到最后,因此他旗下管理的6只基金均以猛兽命名。

老虎基金成立初期,罗伯逊将传统的个股精选作为主要投资策略,业绩表现平平,不过是市场上一个默默无闻的小透明。为了改变现状,罗伯逊开始雇佣大批优秀的华尔街分析师,在世界范围内建立政府债券、货币、股市、利率以及相关期货期权等衍生品的投资组合。在一顿改革后,单打独斗的老虎基金成为了典型的宏观对冲基金。

从800万到230亿

在众多华尔街优秀分析师的协助下,蛰伏十年的老虎基金开始步入发展黄金期,屡屡创下惊人成绩。

老虎基金的卓越表现离不开罗伯逊的运筹帷幄。20世纪80年代末90年代初,罗伯逊精准预测柏林墙倒塌后德国股市将进入牛市,同时沽空泡沫达到顶点的日本股市;1992年,他又预见全球债券市场的灾难;1993年,老虎基金伙同量子基金“围攻”英镑、里拉成功,获得巨大收益……以上种种成功案例,在为老虎基金赢得良好声誉的同时,也让老虎基金收到了投资者的热捧。

90年代中期后,老虎基金的业绩不断攀升,在股、汇市投资中均取得了不菲的成绩。据悉,公司的最高盈利(扣除管理费)曾高达32%。惊人的业绩表现让老虎基金的管理规模也迅速膨胀,从刚起家时的800万美元,快速发展至1991年的10亿美元、1996年的70亿美元,到1998年时,其资产规模已经来到230亿美元的高峰,成为当时规模最大的对冲基金,罗伯逊也因此被称为“华尔街最具影响力的人物”。

屡屡碰壁,传奇基金日益衰败

1998年,是老虎基金的辉煌年,也是它开始走向衰败的第一年。从那一年开始,老虎基金的投资四处碰壁,资产价值也一落千丈。

1998年期间,俄罗斯金融危机后,日元对美元的汇价一度跌至147:1,罗伯逊预期该比价将跌至150日元以下,于是命令旗下的老虎基金、美洲豹基金大量卖空日元,但日元却在两个月内急升到115日元,老虎基金损失惨重。据统计,1998年的9月份和10月份,老虎基金在日元投机上累计亏损近50亿美元。

祸不单行,1999年,罗伯逊重仓美国航空集团和废料管理公司的股票,但这两个商业巨头的股价却持续下跌,老虎基金再遭重创。同年第四季度,老虎基金又一次判断失误,先后大力吸纳英特尔、戴尔电脑等公司的股票,结果“高买低卖”,又输了一把。

由于在投资决策上的一再失误,老虎管理的资产在1999年下挫19%,到2000年2月底,再下跌13%。不断走低的业绩让投资者纷纷撤资。从1998年12月开始,近20亿美元的短期资金从美洲豹基金撤出,到1999年10月,总共有50亿美元的资金从老虎基金管理公司撤走。1999年10月6日,罗伯逊要求从2000年3月31日开始,旗下的“老虎”、“美洲狮”、“美洲豹”三只基金的赎回期改为半年一次。

到2000年3月31日时,老虎基金的管理规模已经从巅峰时期的230亿美元跌至65亿美元。如此情况下,罗伯逊不得已宣布结束旗下6只对冲基金的全部业务,其中80%的资产归还投资者,罗伯逊个人留下15亿美元继续投资。至此,曾在金融市场叱咤风云的老虎基金退出舞台。

2001年9月,罗伯逊将价值大幅缩水的2480万股美国航空股票分发给老虎基金的前投资者,并宣布自己将继续持有那家航空公司的股票。到2020年9月,他大约有50%的投资在科技领域,其中最大的投资是京东、微软、Facebook和亚马逊。

帮助建立“小虎队”王朝

当然,除了在老虎基金上的创纪录表现,罗伯逊在市场上备受推崇的另一原因是他帮助创立了被成为“小虎队”(Tiger Cubs)的对冲基金交易员王朝。

在关闭运转了20年的老虎基金后,罗伯逊开始支持和资助其他对冲基金经理来支持对冲基金业务。据悉,当前市场上有近200家对冲基金集团的起源可以追溯到老虎基金,其中就包括老虎司令(Tiger Legatus)和老虎环球(Tiger Global)这样的“小虎”和“虎崽”对冲基金。罗伯逊也由此成为了年轻一代投资者小虎队的导师,其中有一大批有名的基金经理,比如切斯科尔曼(ChaseColeman)、菲利普拉方特(PhilippeLaffont)和李安斯利(LeeAinslie)等,这些人为投资者创造了数十亿美元的利润。

值得一提的是,去年创造“人类史上最大单日亏损”的韩裔基金经理Bill Hwang也是“小虎队”的成员。在2021年接受英国《金融时报》采访时,罗伯逊称Bill Hwang是一个“犯了错误”的“好朋友”。

罗伯逊的12条投资箴言

尽管曾经叱咤风云的老虎基金已经退出舞台,但罗伯逊一直奉行的“价值投资”理念依旧广受世人追捧,下面是他的12条投资箴言:

1、灵感闪现,详尽研究,押大赌注

罗伯逊的一位同事曾说过,一旦罗伯逊确信他的判断正确,他就会重仓下大注。罗伯逊是一位典型的价值投资者,在他看来,对冲基金这个行业的真谛就是寻找那些“尚未被开发”的市场并仔细研究从而获利。

2、规避竞争,提高成功率

对冲基金每次出手的平均结果决定了最终收益,并且在一个相对竞争较弱的市场中,反而有更大的机会盈利。

3、多空策略

罗伯逊认为,从对冲风险考虑,对冲基金的最佳做法是做多和做空不同的股票。许多对冲基金本身并不做任何对冲,而罗伯逊却十分喜欢做空那些被严重高估的股票。

4、长期盈利之道在于避免重大亏损

罗伯逊认为,对冲基金的长期盈利诀窍是在市场糟糕的时候跑赢市场。多空策略的确可以提供一定的对冲作用,而另外一种避免大亏损的方式是在市场不佳的时候买入那些明显处于被低估的品种。

5、选择合适的公司做空

做空那些管理层很差的公司,做空那些处于下行周期的行业或者被市场误解的行业中被严重高估的公司。

6、成为唯一的决策者

罗伯逊将许多研究和分析工作分配给了其他人员,不过做决策的总是他一个人。一个好的研究员未必会是一个好的决策者。真正的拍板人需要极佳情绪控制——很多时候投资者的错误并非由分析所导致,而是由心理波动所引发。

7、规避黄金

在罗伯逊看来,黄金交易往往基于对人性的预测,这不是投资,而是投机。他表示自己不喜欢投资黄金,因为黄金的投资逻辑,与其说分析黄金本身有无价值,不如说是在分析那些黄金投资者的心理。

8、全情投入

管理资金是一生的事业,你可能需要一天24小时投入其中,对冲基金也绝非懒人能够生存的行业。

9、不积跬步无以至千里

对冲基金是一个累计口碑的行业。日积月累取得的成绩最终将帮助你获得成功。强者恒强、弱者愈弱的马太效应意味着只有稳定盈利,基金规模才会越滚越大形成良性循环。

10、认清自己,看淡批评

从谷峰到谷底的确可以让人认清自己,外界的褒奖和批评其实并不是那么重要,因为别人的看法而影响自己的判断实在十分可笑。

11、懂得进退

市场总是在不断变化,以前管用的策略可能会在未来令你一败涂地。许多成功的投资者都懂得急流勇退的道理。1969年巴菲特也曾在其致投资者信中表示,由于没法找到合适的机会,他决定清盘基金。

12、从小培养兴趣

如果你希望培养小孩的投资兴趣,那么最好从小就给他潜移默化的灌输一些关键想法。给他们一些真金白银,不需要太多,真实的经验才有意义,越早接触某个领域意味着未来成功的机会更大。

注:以上内容仅供参考,不作为投资建议,市场有风险,投资需谨慎!

七禾研究中心综合整理自网络

<七禾邀您参赛>:1个账户,同时参加3个大赛,奖金上不封顶,针对性享受多项免费服务,优秀选手对接管理型资金,分红比例20%~70%!

添加微信:15068166275,或扫描下方二维码,报名参赛

七禾三大排行榜欢迎有能力的盘手参与。

七禾基金榜诚邀私募基金产品进行登记,五星基金及七禾基金奖虚位以待!