01 年度评估及策略推荐

◆ 期现市场:原生镍过剩预期兑现,镍价崩塌。年内伦镍和沪镍跌幅均超过40%。近期镍价超跌后反弹,短期关注国内外精炼镍库存变化及镍价成本支撑,中期关注中国和印尼中间品和镍板实际新增产能释放进度。

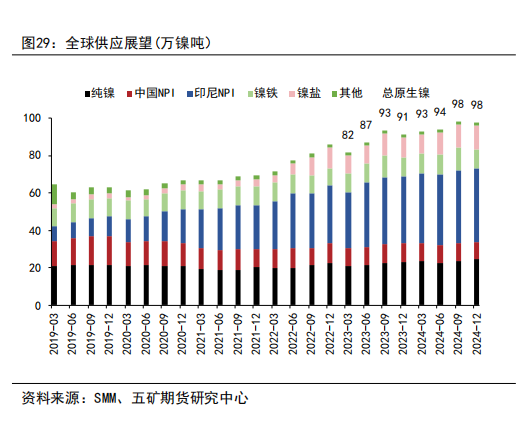

◆ 供给端: 1-10月全国进口镍矿3881.4万吨,累计同比增17.3%。预计全年进口量近4500万吨,较上年度增长12.5%。当前港口库存保持在近三年高值,红土镍矿供应持续宽松。中资印尼镍铁产线持续放量,2023年印尼镍铁产量预计134万金属吨,较2022年增18%。供应端INSG和SMM预计2023年原生镍增长约12%,2024年预计将增长约8%。原生镍市场过剩预期未变。

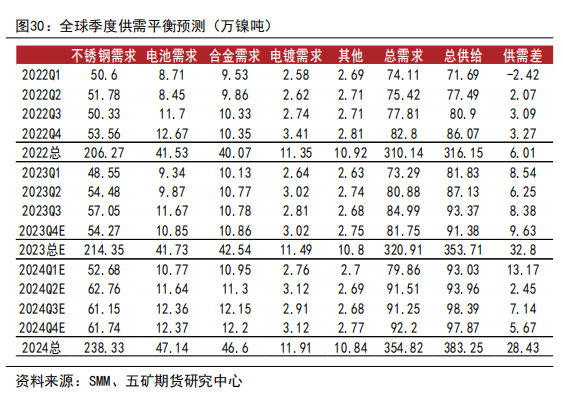

◆ 需求端:不锈钢需求低于预期,库存高位震荡,关注后续国内宏观基本面边际变化,特别是居民消费复苏和基建、房地产投资波动对需求影响。国内三元前驱体和正极材料累计同比2022年分别减3.8%和5.0%,锂电终端三元占比进一步下滑导致硫酸镍终端市场增长停滞。预计2024年全球锂电市场磷酸铁锂份额占比继续提升,硫酸镍需求增长有限。

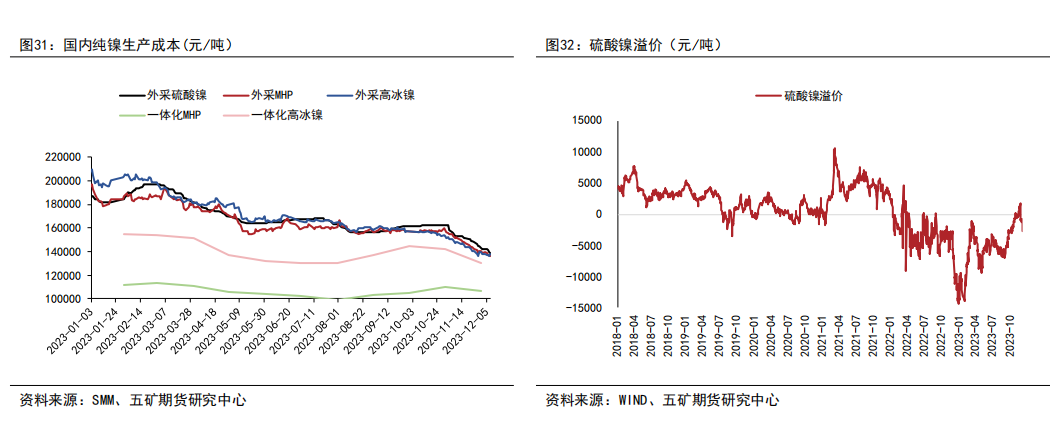

◆ 成本端:从全球范围内考虑,硫化矿电镍保持较低成本优势,印尼湿法项目综合成本约9万元。国内成本方面,外采原料成本随镍价下滑年内迅速下降,未来尚存向下空间。当前MHP电积镍一体化成本约为10.7万,一体化高冰镍电积镍成本年内最低约为13万元。短中期考虑非自有矿成本支撑。远期若需求端缺乏强力复苏,从基本面考虑预计镍中枢价格继续下探。

◆ 小结:2023年原生镍市场全面供应过剩,镍价承压崩塌,当前需关注纯镍生产成本对镍价支撑。展望2024年,原生镍供给过剩预计将持续,若基本面缺乏显著边际变化,镍价预计继续承压运行,高成本产能出清后镍价可能迎来新的上升机遇。

02 期现市场

截止12月8日,LME三月期货16805美元,年内跌43.83%;SHFE镍指数收盘133670,年内跌41.99%。原生镍过剩预期兑现,镍价崩塌。近期镍价超跌后反弹,短期关注国内外精炼镍库存变化及镍价成本支撑,中期关注中国和印尼中间品和镍板实际新增产能释放进度。

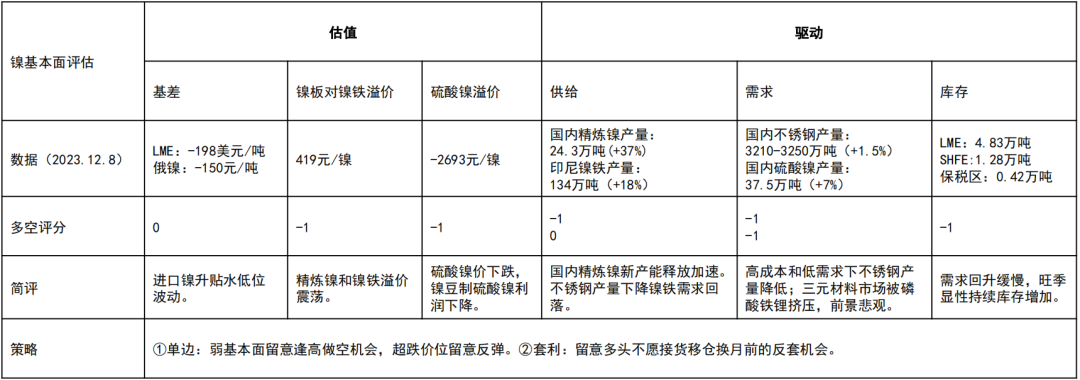

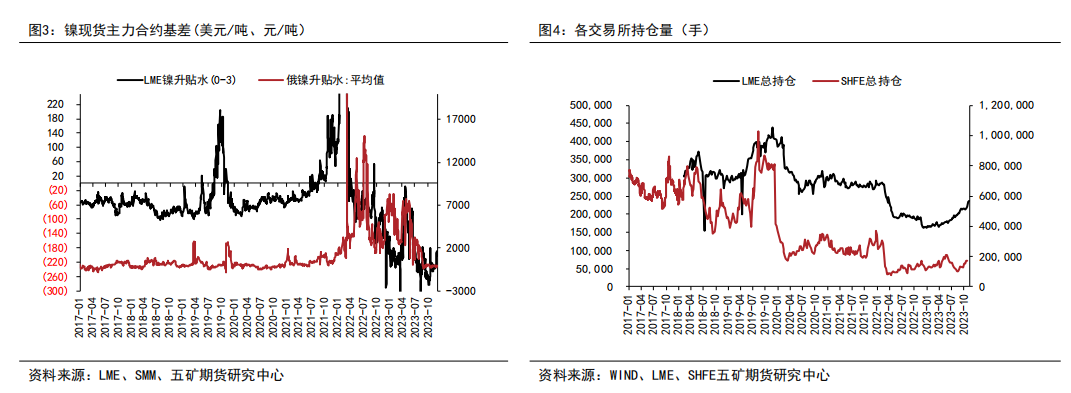

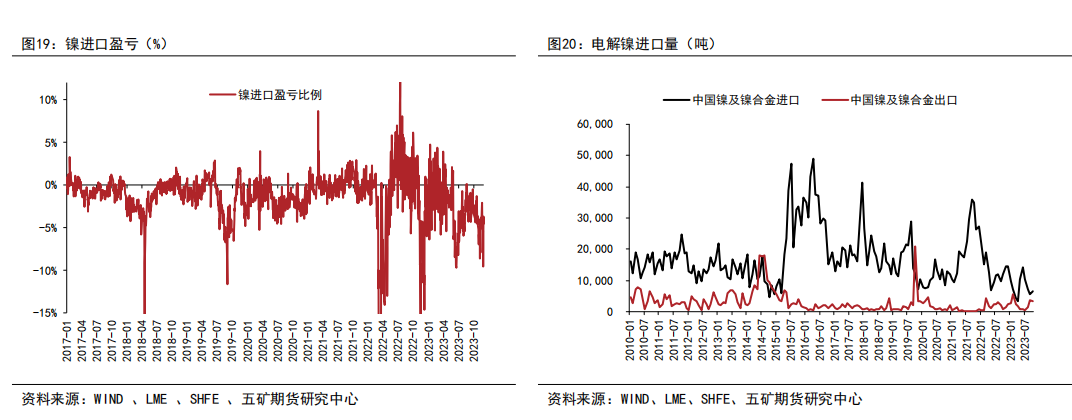

1、进口镍升贴水维持低位,镍进口窗口关闭。

2、LME和上期所镍持仓维持低位,8月以来持仓上行,多空双方镍价分歧加大。

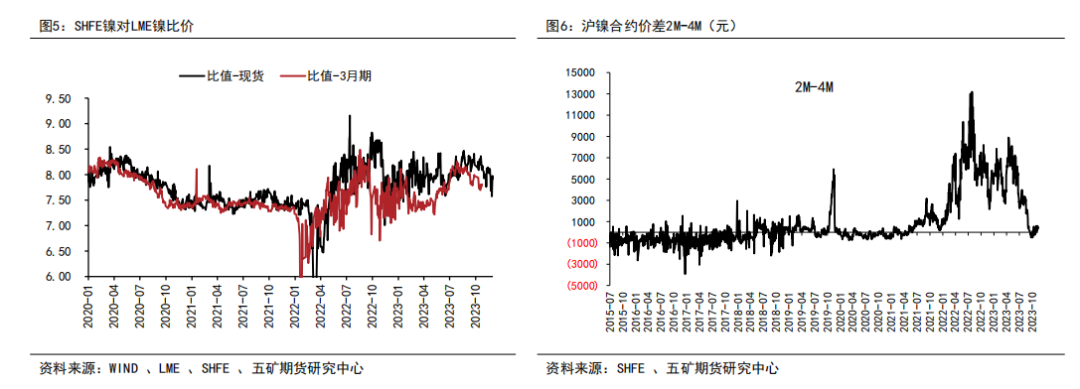

年内镍基本面走弱,沪镍深度Back结构一度转为Contango结构。

03 原料端

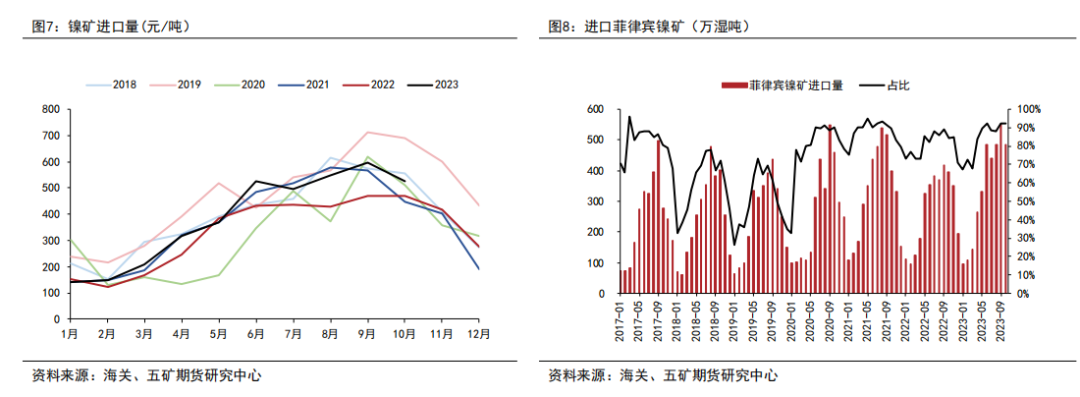

根据海关总署数据,10月镍矿进口量525.9万吨,环比减11.7%,其中菲律宾矿进口485万吨,环比减11.9%。1-10月全国进口镍矿3881.4万吨,累计同比增17.3%。预计全年进口量近4500万吨,较上年度增长12.5%。

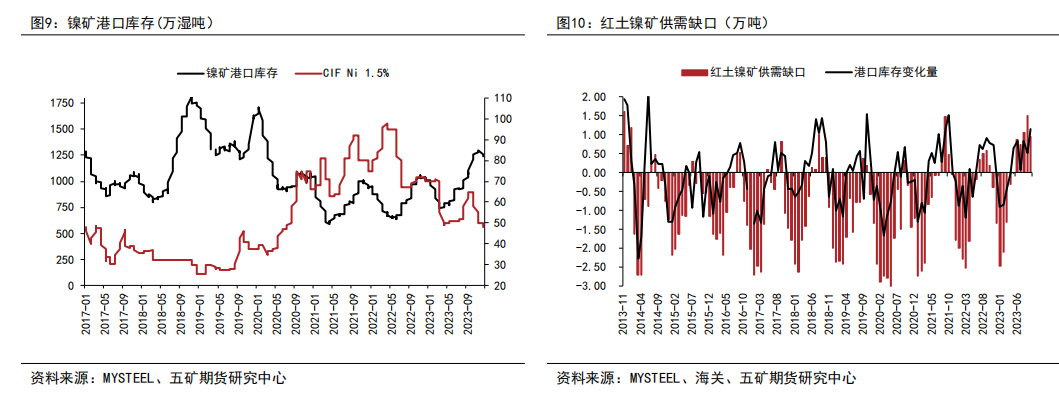

1、12月初镍矿港口库存刷新年内高值1262万吨,近期小幅回落,但仍保持在近三年高值。今年红土镍矿供应持续宽松,镍资源过剩兑现。

2、8月受印尼镍矿事件影响,镍矿价格一度走高,待印尼政府批准四季度临时采矿份额,镍矿应声下跌。镍铁跟随镍矿冲高回落,不锈钢成本支撑下移。

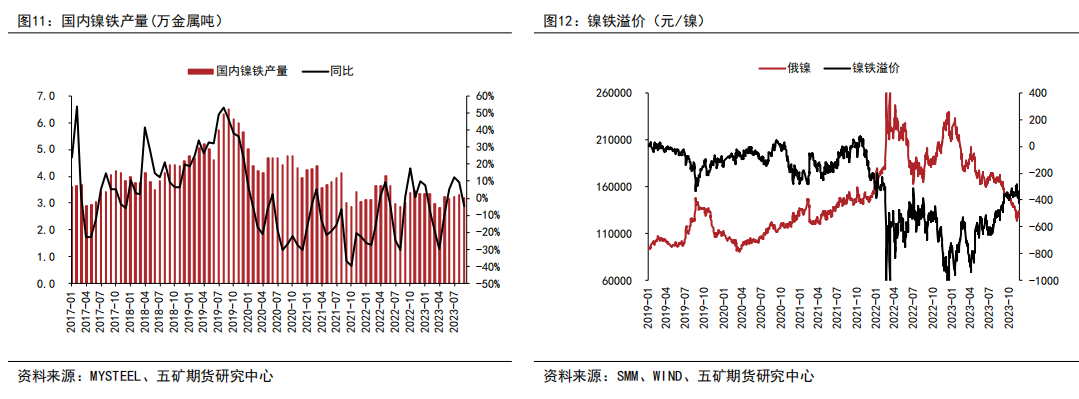

基于MYSTEEL数据估计,2023年国内镍铁产量38万吨,环比2022年减少约2万吨。国内镍铁产量位于低位,进口镍铁供应充足。

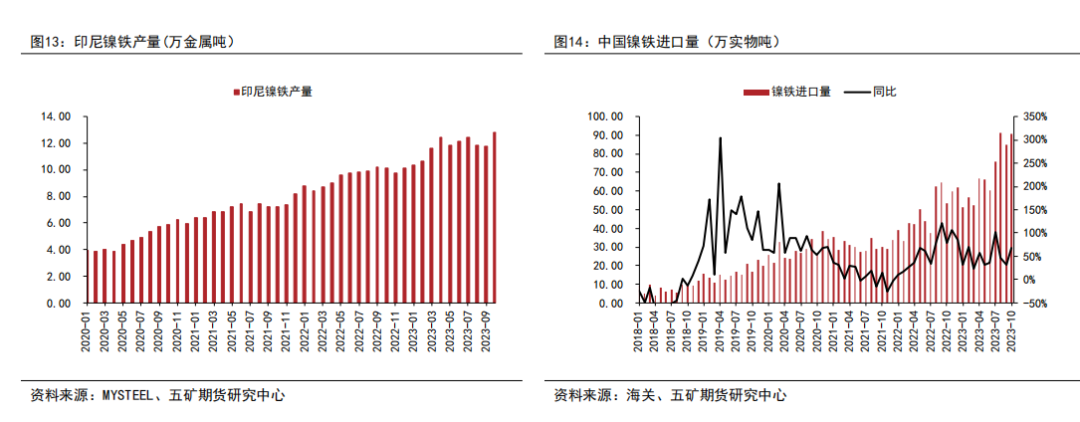

中资印尼镍铁产线持续放量,前10月印尼镍铁产量约117.9万金属吨,2023年全年预计产量134万吨,较2022年增18%。

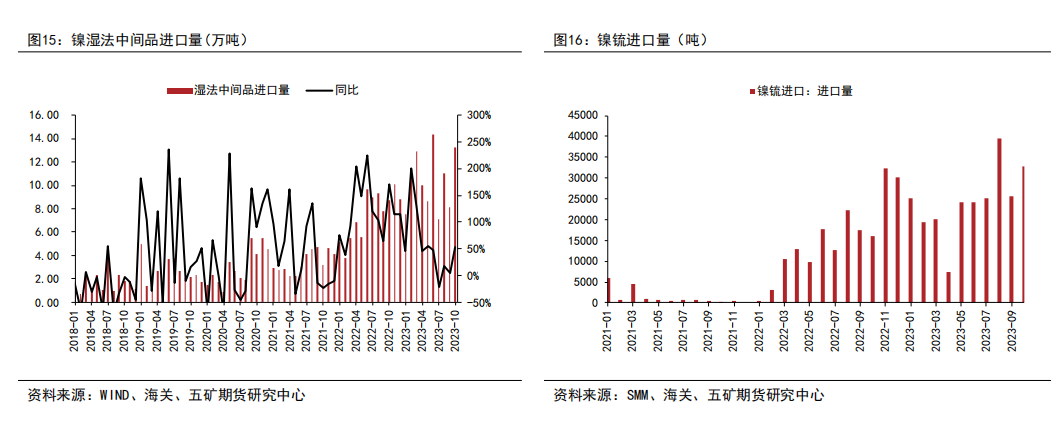

前10月镍湿法冶炼中间品进口量大增46.4%至104.4万吨。1-10月镍锍(冰镍)进口量24.37万吨,同比增98.5%。

04 供给端

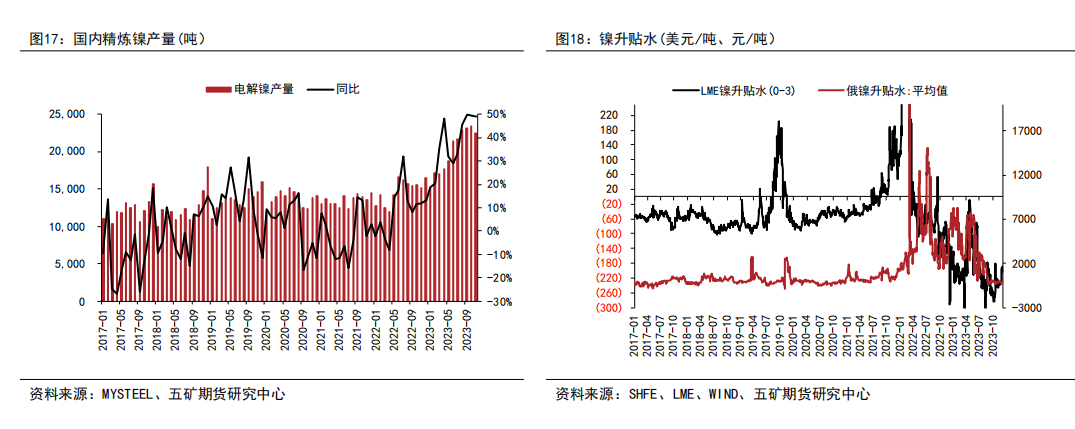

1、1-11月国内电解镍产量为22.07万吨,预计今年产量约24.3万吨,较2022年增长37.4%。国内新能源企业新增电解镍产线产能持续释放。

2、国内一级镍供应持续放量,进口镍利润收窄。

自一季度以来,进口镍亏损放大,电解镍进口保持低位运行。

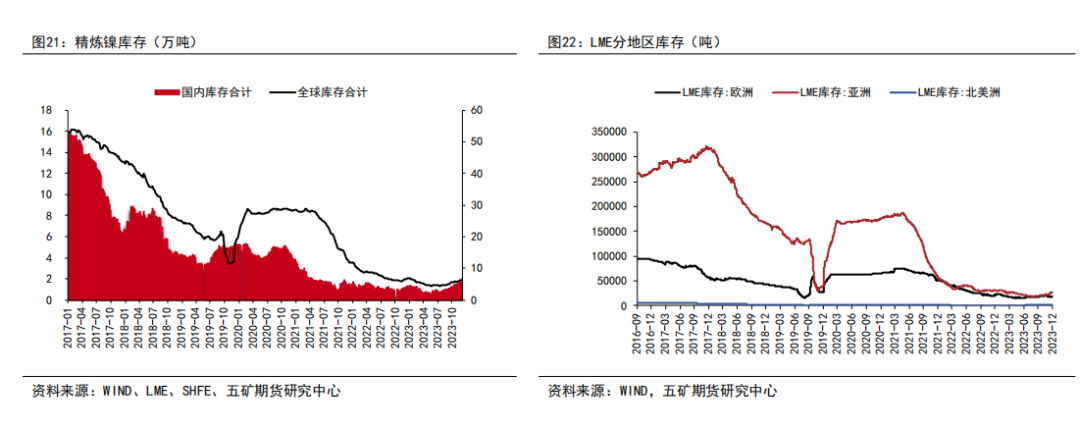

截止12月8日,SHFE+LME+保税区显性库存报6.53万吨,与年初基本持平。国内新增一级镍产能持续增长,需求端消费不及预期,年中以来全球显性库存旺季连续累库,难以支撑镍价下行。

05 需求端

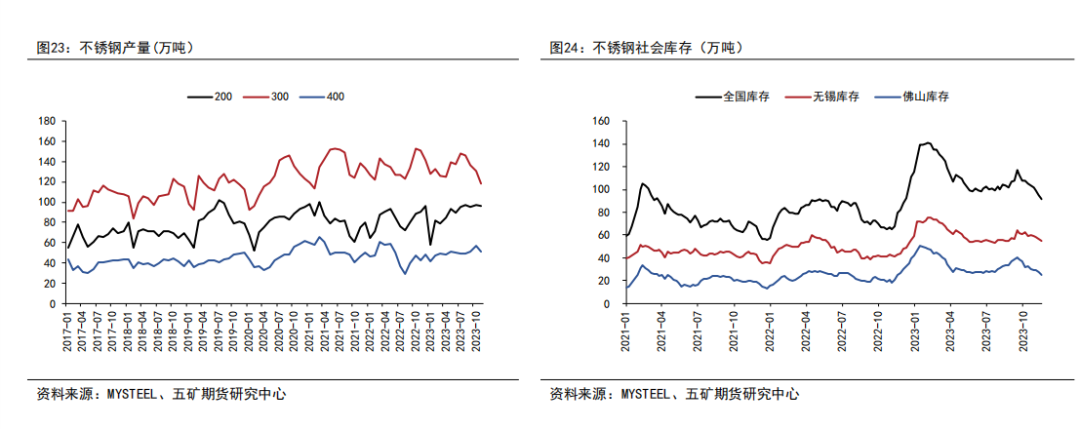

据MYSTEEL公布数据,1-11月国内累计生产不锈钢2981万吨,累计产量同比增1.3%。年底不锈钢排产环比微降,预计全年产量3230-3250万吨。

近期不锈钢库存高位去库,当前需求端较为疲弱,需关注宏观经济边际变化对不锈钢需求的影响。

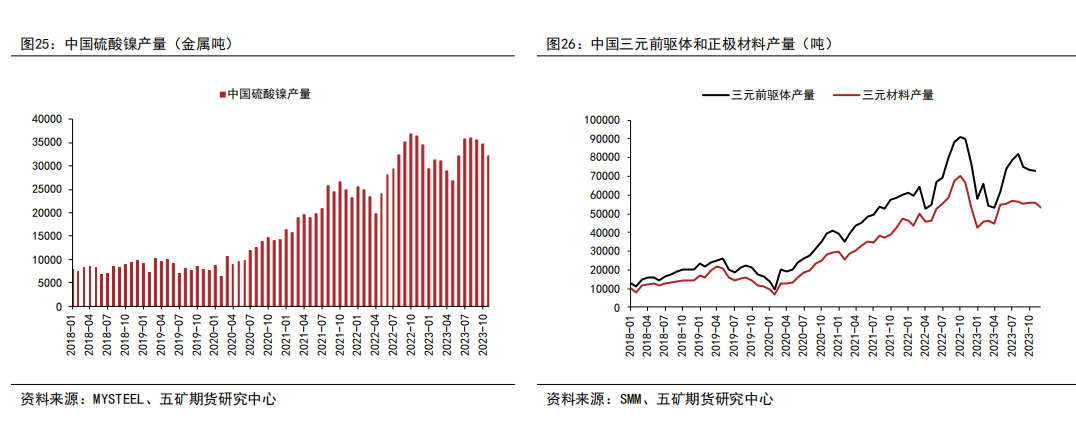

1-11月,国内硫酸镍产量累计同比增12.0%。但国内三元前驱体和正极材料累计同比2022年分别减3.8%和5.0%,锂电终端三元占比进一步下滑导致硫酸镍终端市场增长停滞。预计2024年全球锂电市场磷酸铁锂份额占比继续提升,硫酸镍需求增长有限。

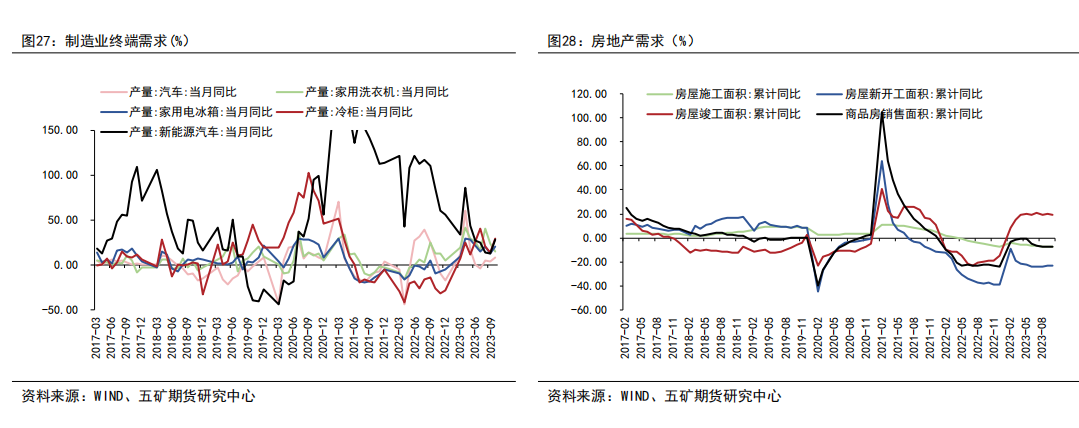

10日汽车、洗衣机、电冰箱和冷柜产量累计同比增速分别为8.5%、14.5%、20.3%和27.9%。1-10月房地产销售面积、新开工面积、施工面积和竣工面积累计同比增速-7.3%、-23.2%、-19.0%和-7.8%,房地产指标延续弱势。关注后续国内宏观基本面弱修复持续下,居民消费复苏和基建、房地产投资波动对需求影响。

06 年度展望

供应端预计2024年将延续增长,国际镍业研究小组(INSG)预计2023年镍矿将增长14.8%,2024年将增长10.2%。原生镍方面,INSG预计2023年将增长11.7%,2024年将增长8.7%。SMM预计2024年原生镍供应增长约30万镍吨。与此同时,需求端缺乏大幅增长动力,预计2024年供应过剩将延续。

从全球范围内考虑,硫化矿电镍保持较低成本优势,印尼湿法项目综合成本约9万元。国内成本方面,外采原料成本随镍价下滑年内迅速下降,未来尚存向下空间。当前MHP电积镍一体化成本约为10.7万,一体化高冰镍电积镍成本年内最低约为13万元。

短中期考虑非自有矿成本支撑。远期若需求端缺乏强力复苏,从基本面考虑预计镍价继续承压弱势运行。