9月黑色下跌深度由环保新政策决定

2023-07-05

摘要:一、期货下跌是近期产业偏空题材的导火索,基差是行情结构的核心1、期货下跌是近期产业偏空题材的导火索。2、基差是9月行情结构的核心二、产业供求逻辑推演与基差驱动演变1、 供应端虽有题材但起伏不大;2、赶

铜价不具备大幅下跌基础

2023-07-05

在日前由国泰君安期货在河南巩义举办的“河南地区有色金属产融大会”上,国泰君安期货有色金属高级研究员季先飞表示,铜价不具备大幅下跌基础。“铜价驱动逻辑由库存变化转向宏观扰动。2016—2017年,显性库存变化和

焦煤市场近期运行需注意这几个关键点

2023-07-05

随着焦炭现货市场在整个八月份每周以坐火箭式上涨下,焦化企业焦炭成品无库存加剧市场现货紧张氛围。在环保督查的约束下,那么,焦炭的上游焦煤市场到底应该怎么样呢,泽铁咨询炉料组觉得回答这个问题,不仅仅要从供

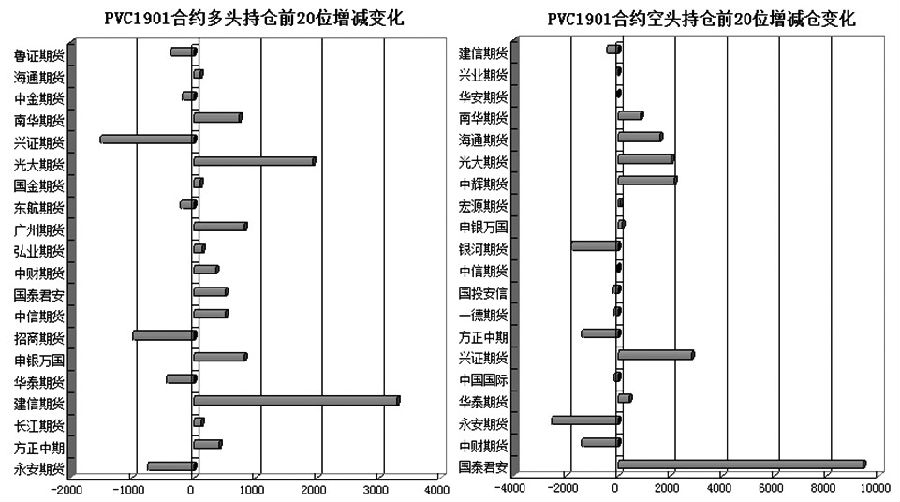

PVC主力持仓多减空增 短期价格弱势震荡

2023-07-05

焦炭价格高位回调削减了电石法PVC的成本,以至于上周五PVC1901合约呈现大幅回落走势,在跌破7000元/吨的整数关口后,继续下探至6850元/吨。多头信心转弱,纷纷减仓,而空头乘势进攻,持续增仓。最近一周,PVC1901合

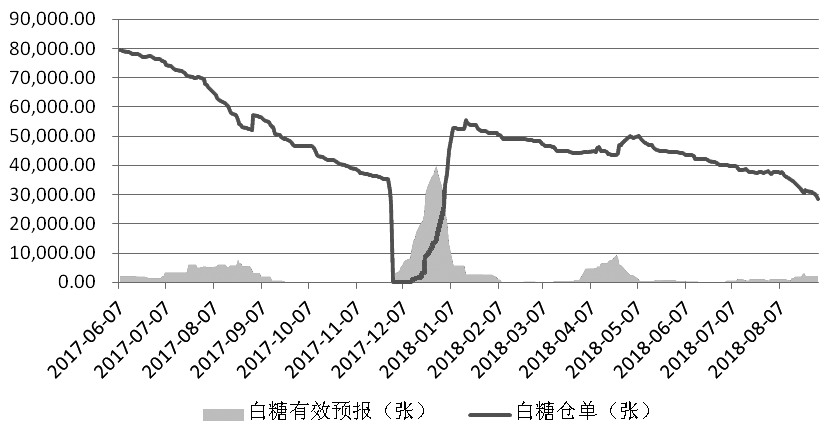

白糖9月合约为何如此之弱?

2023-07-05

主要结论. 熊市格局下,9月合约多头接货意愿薄弱,令数量并不大的白糖仓单显得格外沉重,从而导致9月基差及9-1价差不断走扩,以此消化相对不多的仓单。.在国际糖市投资氛围转暖、8月国产糖销售预估中性偏好的情况下

八月收官惨淡!黄金连跌五个月创五年来最长连跌月数

2023-07-05

在美元走强和美股高涨的打压下,黄金市场近几个月表现非常糟糕,现货黄金录得连续第五个月下跌,多空两方争夺1200美元重要心理水平。在金价走低之际,ETF投资者持续抛售黄金,在整个八月中,全球最大黄金ETF——SPDR

解析菜粕后市的操作思路

2023-07-05

笔者在之前8月24日的《菜粕行情不宜过分看空》一文中提及,虽然目前非洲猪瘟的疫情依然呈现蔓延趋势,就在最近的8月30日农业农村部新通告安徽省芜湖市南陵县发生一起生猪非洲猪瘟疫情,并由此对于我国饲料业以及豆粕

揭秘2018年玉米涨价原因!

2023-07-05

我国玉米市场在2017年春节过后跌至历史低点,随后开始步入上行通道,今年3月初更是触及近两年价格高点。随着临储拍卖的有序展开,玉米价格在接连走低后开始进入窄幅区间震荡阶段,预计在新一季玉米上市前和临储拍卖

三大因素施压 郑糖上行步履维艰

2023-07-05

三大因素施压8月底,糖价出现一波小反弹,主要原因在于缅甸暂停发放向我国转口贸易出口的白糖许可证,但好景不长,在利好消化后,市场关注点又集中到后期消费、主力合约仓单压力、进口预期上。目前糖价重归下行走势

短期内电解铝终端需求仍存?

2023-07-05

日前,由国泰君安期货主办的“河南地区有色金属产融大会”在河南巩义举行,包括中孚实业、人民电缆等一些知名有色金属企业的代表共计30人参会。国泰君安期货有色及贵金属研究总监王蓉在会上表示,铝价短期有支撑,中

咨询在线客服