首先,我们回顾一下基差(basis)的定义:基差=国债现货价格-国债期货价格×转换因子。

这里的国债现货与期货价格使用的都是净价,转换因子是现券在特定交割日的转换因子。在同一时间,市场上有几十只国债进行交易,不同的国债有不同的转换因子;即便是同一只国债,对应不同的期货合约,其转换因子也不同。

案例1

假设国债期货合约在2020年3月交割,价格为100元,某国债现货价格为105元,在2020年3月的转换因子为1.02,则该国债的基差就是105-100×1.02=3(元)。

所谓国债基差交易,就是将基差作为对象的交易方式。基差最主要的交易方式有做多和做空两种:

如果认为基差会扩大,就执行做多基差(long basis)的操作,即买入国债现货,同时卖出国债期货;如果认为基差会缩小,就执行做空基差(short basis)的操作,即卖出国债现货,同时买入国债期货。

可以看出,基差交易的多空方向,与其现货头寸的多空方向是一致的。

基差交易的多头和空头操作,其损益情况是截然不同的。这是由于基差交易中隐含了期权的交易模式,多头交易相当于持有了期权多头,亏损有限而获利无限,空头交易相当于持有期权空头,收益有限而亏损无限。基差交易中为什么会隐含期权,这种隐含期权在基差交易中又会起到什么样的作用,我们将在之后的章节中进行具体阐述。

在同一时间市场上有多只国债现货进行交易,选择不同的现货进行基差交易,会有不同的效果:

(1)如果使用CTD券,可以参与交割,对于基差多头,当基差缩小时可以通过交割的方式避免损失扩大,而当基差扩大的时候可以提前平仓获利了结;CTD是理论上最适合交割的现货,会受到市场热捧,因此交易机会非常少。

(2)如果使用非CTD可交割券,同样可以参与交割,对于基差多头,当基差缩小时可以通过交割的方式避免损失扩大;虽然获利较CTD低,但因为可选择范围扩大了,所以交易机会增多。

(3)如果使用不可交割券,则不可以参与交割,对于基差多头,当基差缩小时不能通过交割的方式避免损失扩大,存在一定风险,但由于现货的可选择范围更广,交易机会更多。

可以看出,随着现券选择范围的扩大,基差交易的获利会逐渐降低,但交易机会会增加,交易者需要在交易机会和收益率之间进行取舍。

基差交易同时在国债现货和期货上进行操作,且两者的头寸是相反的,因此基差交易实际上是套利交易的一种。

需要注意的是,在基差定义中,期货价格还要乘上一个转换因子(以下简称:CF),因此期货和现货的数量比例不是1:1,而是CF:1。这是基差交易与普通的套利交易一个重要的区别,也是影响基差交易绩效的重要因素。

一张国债期货合约的面值是100万元,为了描述方便,在之后的章节中,我们将100万元面值的国债现货叫做一张现货。

案例2

仍以【案例1】中的数据为例,现货的转换因子是1.02,因此进行基差交易时,现货与期货的数量比为1:1.02,最接近的整数比为50:51,即需要50张国债现货和51张国债期货。期货合约价格为100万元,现货价格为105万元,则期货合约总价值为51×100=5100(万元),现货合约总价值为50×105=5250(万元)。

在实际情况中,转换因子的小数位会很多,很难严格按照比例配置现货期货的头寸。这时候就需要在交易精确度和资金量之间进行取舍。

案例3

如果转换因子是1.022,严格按照1:1.022进行操作,则需要500张现货和511张期货。如果将转换因子四舍五入到1.02,则只需要50张现货和51张期货。如果将1.022近似为1.025,则只需要40张现货和41张期货。如果更极端些,将1.022近似为1,则现货和期货数量各需1手即可进行基差交易。

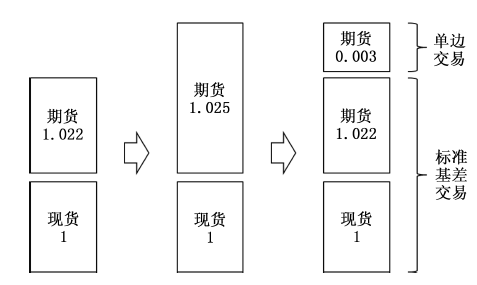

可以看出,对转换因子进行近似处理,可以大大降低资金的需求。相应地,由于现货期货数量没有完全匹配,交易中会出现一定的风险敞口。在【案例3】中,如果将转换因子近似到1.025,并按此比例配置现货期货头寸,相当于进行了两笔交易,其中一笔是按1:1.022比例进行的基差交易,另一笔是0.003数量的期货单边交易(见图1)。

图1 将近似比例进行分解

在某些特殊行情下,基差交易部分可能会盈利,而期货单边交易发生亏损,一旦亏损部分过大,就会对基差交易的绩效造成影响。

转换因子的近似值与实际值相差越大,风险敞口越大,则基差交易失败的可能性就越大。因此,交易者需要在交易的精确度和资金量之间进行权衡,根据自身的情况选择最佳的比例。

不难看出,提高基差交易的准确性和降低风险对资金的需求非常大,而其中最主要的资金压力来自于现货部分。为了缓解现货部分的资金压力,可以采用债券回购的方式,将国债现货的头寸放大,实现杠杆化操作,以提高资金使用效率。

小贴士

所谓回购交易,是指债券持有人在卖出一笔债券、融入资金的同时,与买方协议约定于某一到期日再以事先约定的价格将该笔债券购回的交易方式。债券持有人通过回购交易可以获得资金,可以继续购买债券,然后再次通过回购交易获得资金,如此循环,就可以将现货头寸放大。

国债回购交易中还有很多的细节需要注意,比如标准券、折算率、套作倍数等。在此,我们举一个简单的例子来说明回购交易如何实现杠杆化效果:

案例4

假设债券持有人原持有100万元的国债现货,进行循环回购交易:第一次融资得到80万元现金,购买市值80万元的国债;进行第二次回购交易,80万元的国债可以融资64万元现金,用于购买64万元市值国债;将其中60万元市值的国债进行第三次回购交易,融资48万元,购买48万元市值的国债。三次回购共融资192万元,全部用于购买国债,加上原有的100万元市值的国债,共计292万元市值国债,这相当于将100万元的国债现货放大了1.92倍,实现了杠杆化的效果。

回购交易可以使用较少的资金,得到较大的现货头寸,但进行回购操作的时候,原来的国债现货是需要质押出去的,因此交易者手中并不真正持有现货,不能进行交割。可以用于交割的,只有最后一次购买的现货。

如果不能参与交割,则一旦基差的运动方向与操作相反,交易者不能通过交割的方式控制风险。也就是说:

(1)如果进行债券的回购操作,可以提高资金利用率,但因为不能参与交割,存在一定风险。

(2)如果不进行回购操作,可以通过交割的方式避免亏损,但对资金的需求较多。

(3)因此,交易者需要在资金压力与交易风险之间做出权衡。

综上所述,进行基差交易时,交易者在交易细节上有多种不同的选择:

(1)基差交易方向上,进行多头交易或者空头交易,会产生不同的损益曲线。

(2)现货的选择上,使用可交割券或者不可交割券,会有不同的风险和交易机会。

(3)现货操作上,进行正回购操作或者不进行正回购操作,在资金需求、交易损益、交易风险上也会有所不同。