01

什么是“现金证券化”

对于机构投资者,随着所投资证券的利息、股息、红利的发放以及新的投资资金的增加,资产组合中的现金会不断增加,现金的增加使机构投资者的投资收益有可能低于基准收益。为了增加收益,投资者必须增加持有的证券头寸或者维持证券头寸在资产组合中的原有比重。如果机构投资者希望维持一个充分分散化的投资组合,每次新资金流入就要求分散到很多股票上,这可能会导致很高的交易成本,而运用股指期货等金融衍生品有助于该问题的解决。如投资者可以先将流入的资金投资于短期政府债券,并购买相当于新流入资金的股指期货,待流入的资金积累到一定程度后再直接投资于一系列股票,同时将期货头寸平仓。这种机制被称作“现金证券化”。

此外,在日常运作中,开放式基金随时要面对投资者的申购和赎回,这就造成大量资金流动的不确定性和风险。因此,如何合理地管理基金现金流动是机构投资者不得不考虑的重要问题。开放式基金流动性风险的根源在于赎回制度下的高流动性需求与基金运作收益性之间的矛盾。如果开放式基金把所有资金都运用于现金资产或易变现资产上,就可以规避流动性风险,但降低基金收益;反之,如果开放式基金将所有资金配置为高收益的股票类资产,一旦遭遇巨额赎回,就有可能发生流动性危机。

当基金面临新的现金流入流出时,基金经理需要决定基金中现金和证券持仓比例的变化以满足流动性要求。而运用股指期货等金融衍生品有助于基金现金流管理问题的解决。这种机制也被称作“现金证券化”。基金运用这一机制可以迅速以低成本在现金与证券之间进行转换。

02

运用股指期货管理现金流(现金证券化)策略的原理

当基金面临申购和赎回时,基金经理通常面临两种选择。一是立刻进行交易。在此情形下,快速的市场交易操作会产生较大的市场冲击成本。二是保持现有头寸并推迟市场交易操作。这样可以减少市场冲击成本,然而会产生一定的时滞成本。

利用股指期货有助于解决以上问题。当基金面临净资金流入时,基金经理可以选择持有合理数量的股指期货合约多头,这样就可使新流入的资金迅速获得股票头寸,因而能够减少时滞影响。当基金面临非预期的净资金流出时,基金经理则可以借入现金或动用现金留存以应对基金赎回,并且持有合理数量的股指期货合约空头。尚未出售的资产与空头指数期货合约就构成了一个市场风险几乎为零(或大大降低市场风险)的投资组合。这样,基金的部分资产就可迅速转换为现金资产以应对基金持有人的流动性需求。

03

现金证券化的主要优点

第一,更少的时滞。现金证券化可以使基金迅速获得相应的投资组合头寸。

第二,更少的资金占用。较低的保证金比例使期货能够以较少资金复制指数现货头寸。

第三,更低的成本和更好的交易时机的选择。由于期货市场的流动性更好,基金经理可以在适宜的市场条件下耐心选择建仓平仓的交易时机。

第四,更少基金业绩的波动。由于现金可以迅速以低成本进行投资,进行现金证券化的基金将会获得独立于投资者现金冲击的合理Alpha。

根据国际市场实践检验,利用股指期货等衍生品进行现金证券化的基金业绩更好,其择时能力也要好于非使用者。不进行现金证券化的基金,当面临基金规模5%~10%的现金冲击时,平均业绩将下降25个基点;当面临大于基金规模10%的现金冲击时,平均业绩将下降60个基点。

04

基金公司应用股指期货进行现金流管理的情景分析

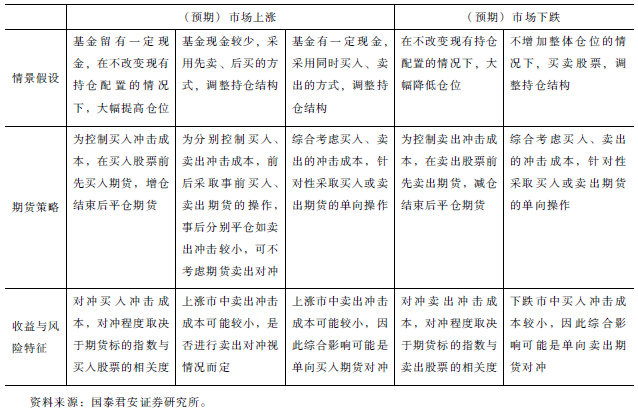

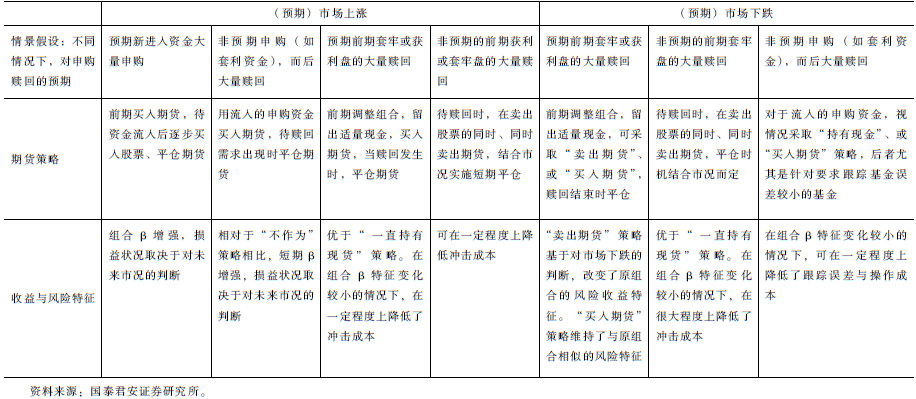

基金公司可在两个方面运用股指期货进行现金流管理:(1)基金公司利用股指期货应对申购赎回的情景;(2)基金公司利用股指期货进行主动(或被动)调仓的情景。各种现金流管理的情景分析见表1和表2。

表1 基金公司利用股指期货应对申购赎回的情景分析

表2 基金公司利用股指期货进行主动(或被动)调仓的情景分析