一、行情复盘

众所周知,燃料油是原油下游较为初级的产品之一,燃料油价格=原油+裂解价差,在2021年绝大部分时间里,新加坡高硫和低硫的裂解价差波动在5美金/桶以内,而原油价格在前三个季度涨幅超过30美金,燃料油的绝对价格主要由原油来主导。2021年以来新加坡高硫和低硫燃料油价格与Brent价格的相关性分别达到0.95和0.96,当我们讨论燃料油时,如果抛开原油,那么主要关注的是燃料油与原油和其他油品之间的相对价差。

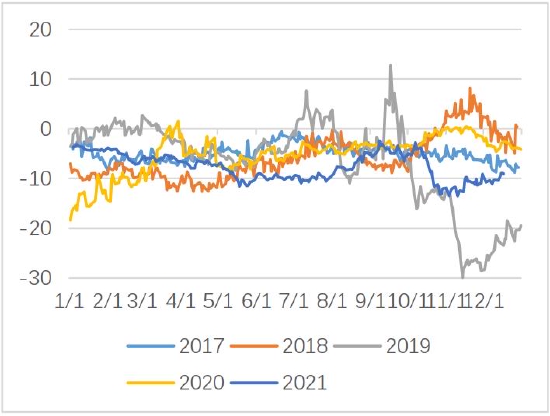

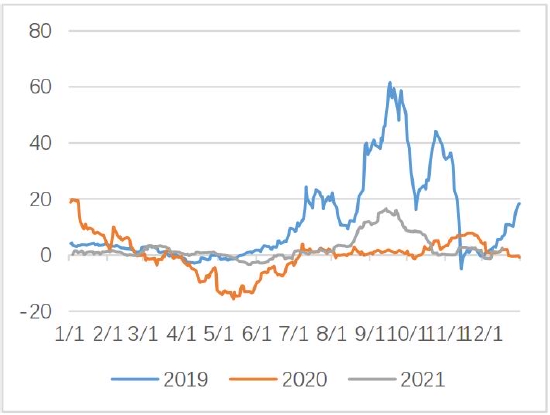

高硫:昙花一现的旺季。时间来到2021年,IMO2020和COVID-19对燃料油市场的冲击已经逐渐减弱,2021年油品市场的主旋律是成品油的复苏,原油增产以及炼厂开工率的抬升。燃料油尤其是高硫,作为炼化的附属产品,在2021年的供应缓慢增加,裂解价差如期走弱。年初新加坡高硫380-Brent裂解在-4美金/桶以上,处于近五年同期偏高水平,随后一路下行,到7月底已经跌至-10美金/桶左右。然而从8月份开始,高硫开启了一波独立行情,裂解价差触底反弹,到9月中旬重新回到-3美金/桶以上。现货贴水在±3美金/吨的区间维持了近半年后,也大幅走强至15美金/吨以上。这一段“旺季”行情维持了近3个月,高硫在10月底最终被“打回原形”,裂解价差再度回到-10美金/桶一下,近月月差也出现了Back结构。

高硫的阶段性行情来源于短节奏的供需错配。全球船用燃料油消费量大约在2.5-3亿吨之间,根据UNCTAD公布的数据,使用高硫(IFO380)燃料油的船舶运力占比在20-25%左右,推算高硫在船燃领域月度消费量大约在400-500万吨之间,新加坡市场高硫月度消费量在110万吨左右,体量相对较小。3季度是中东、南亚等地的发电旺季,也是欧洲、俄罗斯和美国炼厂的集中检修季,阶段性的供应下降叠加需求抬升,对于高硫市场冲击十分明显,近月月差也反映出“一货难求”的状态。4季度发电高峰结束,现货采购迅速走弱,科威特甚至转向净出口高硫,同时海外炼厂检修结束,高硫立刻重回供大于求的状态。

图1 高硫380-Brent价差

资料来源:Wind,彭博,银河期货

图2 新加坡HSFO现货贴水

资料来源:Wind,彭博,银河期货

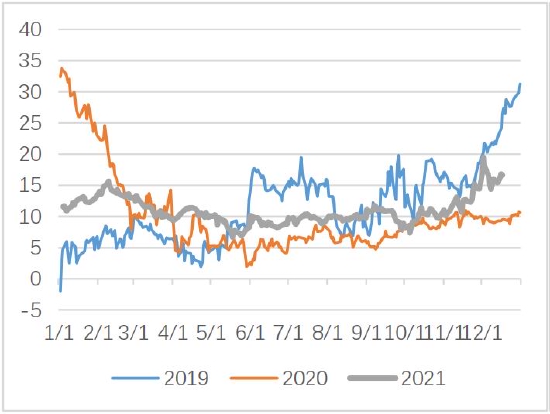

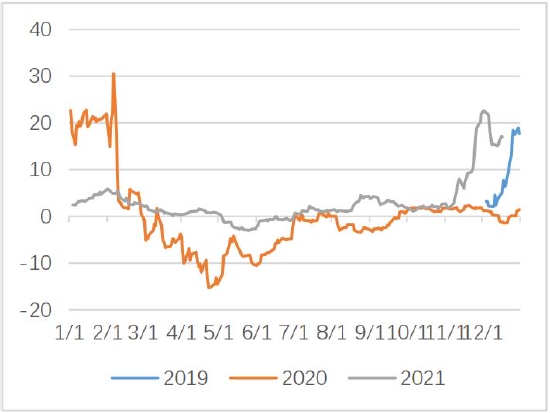

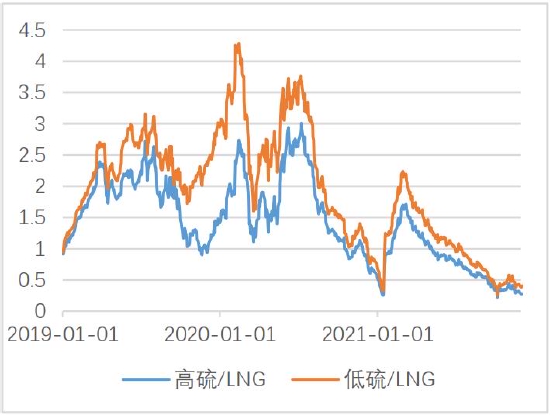

低硫:相似的故事演了两次。实际上,在2021年3季度欧洲天然气危机发生之前,早在年初,类似的剧情就已经上演。1月上旬东北亚经历了一波寒潮,日韩天然气掉期首行JKM冲高到18美金/百万英热水平,而此时JKM与欧洲价格TTF价差在10美金/百万英热左右,主要还是因为东北亚的需求大增引起的上涨。此时燃料油和天然气同热值的比价已经跌到了0.5以下,成为了最为廉价的能源品种。日韩由于环保要求,在冬季选择低硫而非高硫作为发电燃料油。2月上旬,新加坡低硫-Brent裂解价差从10美金/桶上涨至15美金/桶以上,现货贴水从0走强至5美金/吨以上。3月份,东北亚冬季结束,低硫与天然气的比价回到2,已经不再具有经济性,低硫行情回归平淡。

然而天然气的故事并没有结束,从3月份开始,TTF和JKM同步上涨,并刷新了历史新高。转眼到年底,冬季再度来临,TTF价格维持在30美金/百万英热以上,低硫/天然气比价再度跌至0.5以下。低硫裂解价差从11月开始持续走强,到12月初已经涨至20美金/桶水平,现货贴水突破22美金/吨,为低硫上市以来最高位置。当下天然气对低硫的影响体现在多个方面,首先燃料油发电的经济性依旧较强,北半球国家冬季大多因为环保而倾向选择低硫;其次地缘问题影响下,欧洲天然气库存跌至历史低位,油气替代已经发生;最后,气价高企造成了加氢成本上升,进一步推高了低硫的价格。以外,11月以来,非洲的低硫原油船货出口持续下降,造成新加坡调和组分结构性短缺,岸罐货源大幅升水船货。

图3 低硫380-Brent价差

资料来源:Wind,彭博,银河期货

图4 新加坡LSFO现货贴水

资料来源:Wind,彭博,银河期货

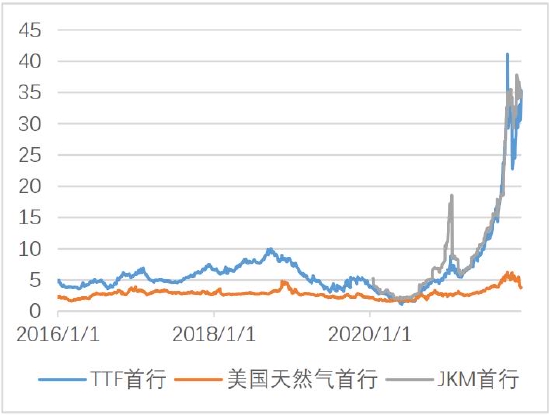

图5 天然气合约价格

资料来源:Wind,彭博,银河期货

图6 燃料油/LNG等热值比价

资料来源:Wind,彭博,银河期货

高低硫价差:更像是两个单边。新加坡高低硫价差(HI-5)从2020年4季度50美金/吨反弹至2021年年初100美金,此后在100美金以上水平运行。从全年来看,高低硫价差并没有明显的回归属性,更多是某个品种单边行情带来的驱动。年初低硫走强时,HI-5冲上阶段性高位130美金以上,随后逐渐回落至100美金附近。整个2季度HI-5震荡走强了20美金,3,4季度高硫和低硫先后出现了一波独立行情,HI-5被压缩至75美金后在年底大幅冲高至180美金以上。

柴油与低硫:价差逐渐拉开。2021年的低硫-柴油价差(5go)呈现出4段行情。年初海外仍受疫情影响,成品油需求恢复缓慢,5go维持在-30美金/吨以内;2,3季度欧美出行旺季开启,柴油迅速走强,而低硫处在自身消费淡季,5go跌下一个平台落到-60美金/吨水平。9,10月份全球能源短缺问题愈演愈烈,航煤消费有所恢复,带动柴油裂解进一步走强,5go跌至-100美金/吨以下;年底成品油走弱,低硫迎来旺季行情,5go重回-50美金以上。总体来看,在经历了疫情的冲击之后,油品的生产和消费尚未恢复常态,柴油和低硫也缺乏明显的回归属性。

二、供需回顾

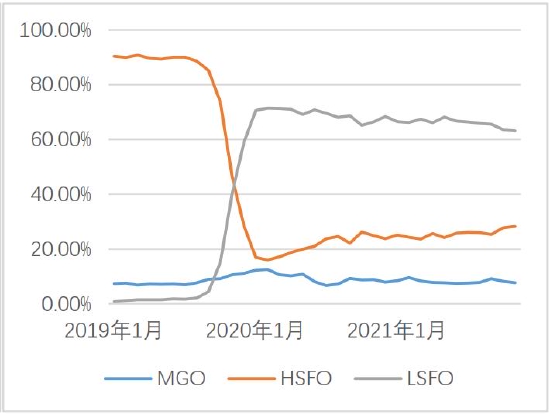

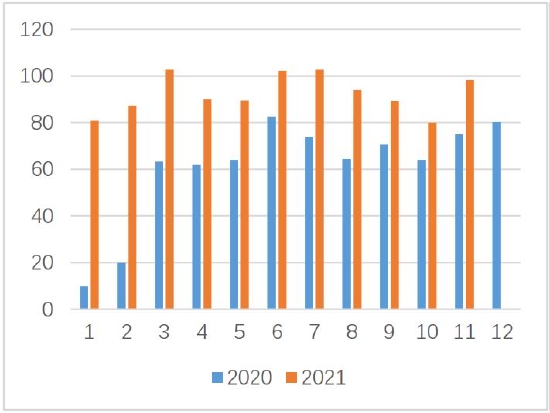

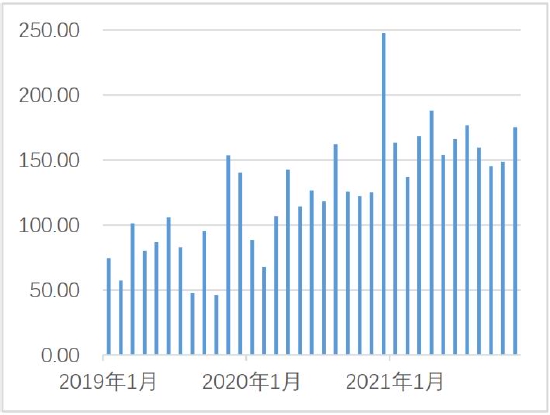

新加坡市场2020年全年加注量达到4983万吨,同比增幅5%。疫情的影响在2020年下半年得到明显修复,且2019年因经济下行,海运消费基数偏低。2021年1-11月新加坡加注量4581万吨,同比基本持平。海运需求延续了疫情后期的旺盛,但高油价对终端造成了一定的负反馈,全年加注量同比预计持平。分品种消费上,21年高硫加注量占比大幅抬升,从年初的25%左右逐渐上升至28%以上,全年消费占比约为25.6%,而2020年全年只有21%,这与2021年高低硫价差长期在100美金以上运行有着较为密切的关系。

图7 新加坡月度加注量

资料来源:MPA Singapore,银河期货

图8 新加坡分油种消费占比

资料来源:MPA Singapore,银河期货

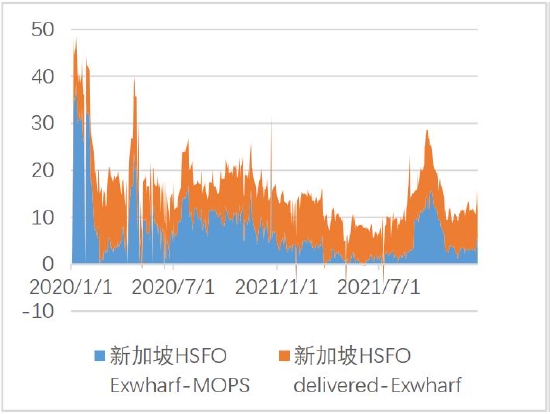

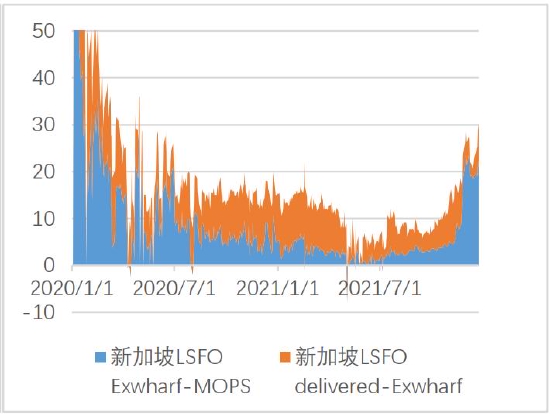

从利润来看,2021年上半年新加坡地区加注利润明显低于2020年下半年水平,低硫受到中国市场放量的影响,利润一度跌至0附近。下半年高、低硫阶段性冲高行情拉动了对应产品的现货升水,使加注价差大幅走强。

图9 新加坡高硫加注价差

资料来源:Wind,彭博,银河期货

图10 新加坡低硫加注价差

资料来源:Wind,彭博,银河期货

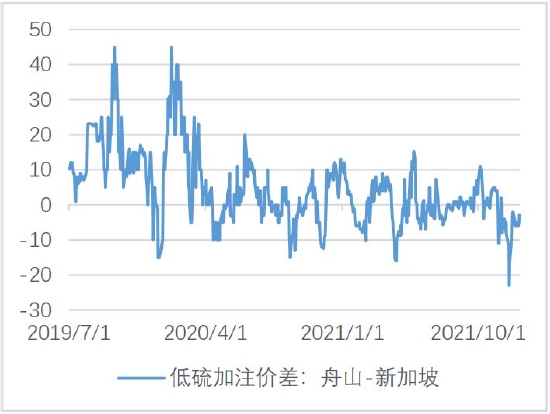

中国市场,低硫燃料油国产进一步放量,2021年月度产量稳定在80万吨以上,全年产量有望超过1100万吨,同比2020年增加400万吨左右。其中中石化产量占比接近60%,中石油产量占比33%,中海油产量占比7%,其他有配额的炼厂产量较少。随着国内产量的增加,中国加注市场的竞争力不断走强,舟山市场低硫加注价格在2021年较长时间内低于新加坡价格。2021年燃料油月度保税出口量在150万吨左右,1-11月累计保税出口量达到1780万吨,同比增加480万吨,全年保税出口量预计超过1900万吨。

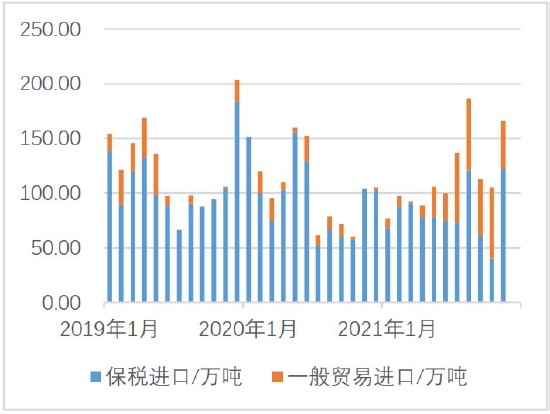

进口方面,燃料油保税进口量逐年下滑,1-11月累计保税进口量为893万吨,同比下降近160万吨。但从7月份开始,燃料油一般贸易进口量大幅增加至月均60万吨水平,主要由于对稀释沥青征收消费税政策落地、地炼原油配额和缴税遭遇强监管影响,炼厂增加采购燃料油作为装置进料,多以高硫直馏燃料油为主。

图11 中国低硫船燃月度产量

资料来源:Wind,隆众,银河期货

图12 中国低硫-新加坡价差

资料来源:Wind,隆众,银河期货

图13 中国燃料油进口量分贸易方式

资料来源:Wind,隆众,银河期货

图14 中国燃料油保税出口量

资料来源:Wind,隆众,银河期货

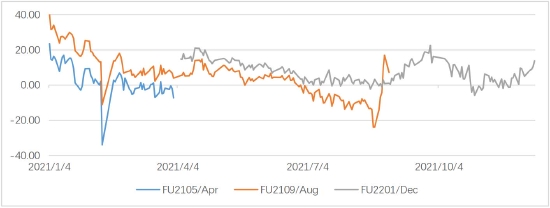

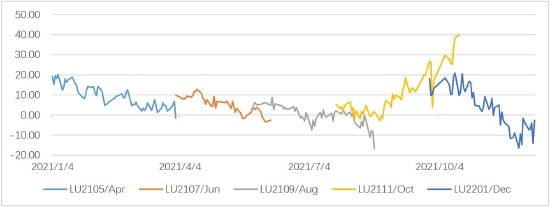

内外价差方面,2021年内盘FU和LU内外价差整体区间内窄幅震荡。FU由于国内现货市场消化能力有限,主力合约临近交割时往往给出较大贴水。LU内外价差区间相对更窄,主要因为国产货源的释放,进口利润多数时间压缩在低位。10月份前后,由于国内柴油资源偏紧,叠加低硫的第三批出口配额迟迟没有下放,内盘LU给出较高的升水。12月份,新加坡低硫资源紧缺,现货贴水站上历史高位,内外盘价差大幅走低,期间陆续有2船低硫套利船货从中国市场发往新加坡,实现了复出口。

图15 FU内外价差

资料来源:Wind,彭博,FIS,银河期货

图16 LU内外价差

资料来源:Wind,彭博,FIS,银河期货

三、总结与展望

供应端,2022年是原油增产的年份,以OPEC为代表的重质酸油产量预计明显增加,同时成品油还有一定的复苏空间,炼厂开工继续抬升,燃料油供应整体维持增长。需求端,在海外补库周期逐渐收尾的状态下,后疫情时代工业生产和物流预计有所降温,干散货和原油货运对于燃料油的需求此消彼长,船燃需求整体平稳。全年尺度上燃料油大概率维持宽松格局,裂解价差趋于平稳,但阶段性事件冲击如天然气价格大起大落,以及严寒酷暑造成的发电需求大增或将在短周期上影响燃料油的相对估值。

银河期货 童川