主要观点:

1月期货主力合约价格波动近600点,主要受需求强预期与节后高库存弱需求压力反复扰动。从基本面来看,短期上游企业受胀库及亏损严重影响开工率有所下滑,预计短期供应压力不大,中期有所恢复;下游制品企业开工还处在节后的缓慢恢复中,不过在短期价格下行背景下也刺激了部分投机补库需求,整体开工率预计农历正月十五后将逐步提升至正常水平。出口需求方面环比走强。而库存方面厂库及社库均还在累库中,库存压力较大。估值方面电石市场价格节后下调驱动走弱。总体看节前强预期刺激下的盘面快速反弹,面临着弱现实需求的压力回调。盘面经过连续下跌后短线暂企稳,中长线预计仍有再度反弹机会,重点关注房地产数据是否回暖。

操作建议:

技术面关注60日均线支撑,如节后需求逐步恢复库存拐点提前到来,可逢低做多05为主,上方压力参考6700-7000区间。

重要监测点:

下游需求;房地产数据;社会库存;黑色系走势;上游开工;电石、原油价格。

一、行情回顾

2023年1月PVC主力合约呈现先扬后抑走势,在春节假期前突破震荡区间创出6700的反弹新高,而在节后归来持续下跌调整,一周即抹去全部涨幅,在1月的最后两个交易日两根大阴线调整下基本回落至12月的震荡区间。自11月开始,黑色建材系商品均开始交易强预期逻辑,及对长期房地产内需看好,在节前市场继续强化该预期推升盘面走高。但节后归来,PVC累库较多,需求恢复较慢,市场重新关注弱现实下的压力而出现价格回调。

图1 PVC指数日K线走势

来源:文华财经 华联期货

二、基本面分析

1、供应

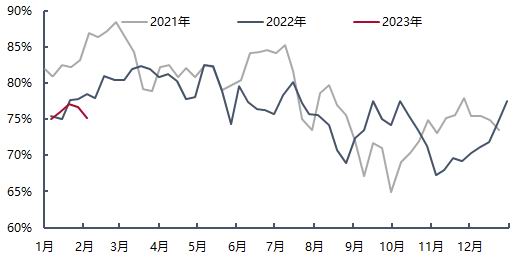

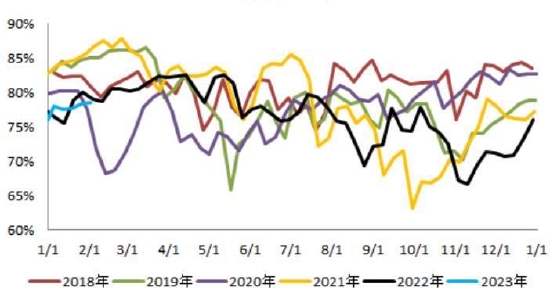

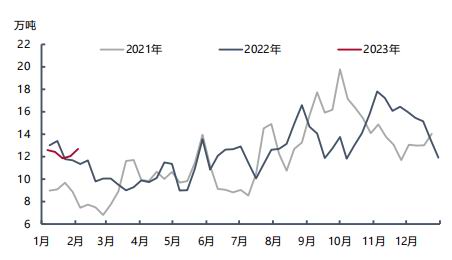

据隆众统计,截至2月初,PVC上游生产企业开工率75.11%,环比减少1.63%,同比减少3.31%;其中电石法73.27%,环比减少2.34%,同比减少7.42%;乙烯法81.78%,环比增加0.93%,同比增加10.92%。从上游检修情况来看。1月国内PVC装置检修涉及产能287万吨/年,环比12月减少60.58%,同比去年减少30%。总体上游开工率一季度还将维持季节性回升。

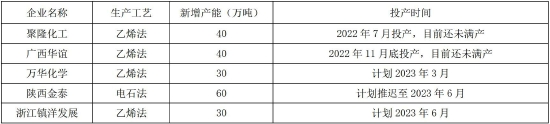

从新增产能来看,上半年压力暂不大,仅有万华化学乙烯法30万吨计划3月投产,主要产能或在下半年形成量产。

表1 PVC上游装置1月检修情况

来源:华联期货 隆众资讯

图2 PVC上游开工率(隆众)

图3 PVC上游开工率(卓创)

图4 PVC检修损失量

来源:隆众资讯 卓创

表2 2022-2023年PVC计划新增产能情况

来源:隆众资讯 卓创

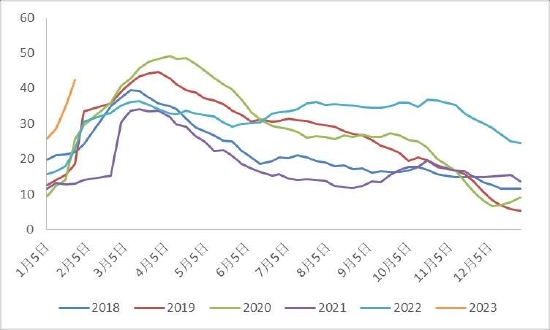

2、进出口情况

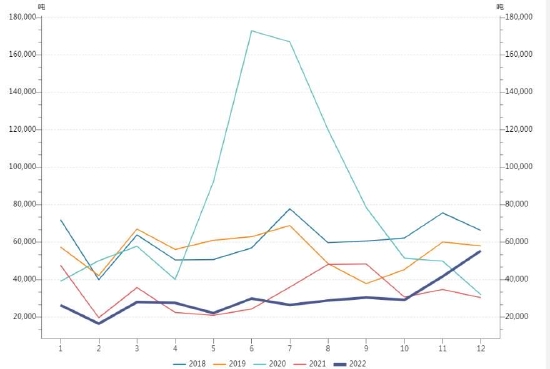

2022年PVC粉累计进口36.23万吨,同比减少9.04%,整体延续了近年来的低进口量(除2020年受疫情影响冲高);2022年PVC粉累计出口196.58万吨,同比增加12.09%。2022年,我国PVC主要销往印度、越南、埃及,俄罗斯和土耳其,占比分别是29.6%、10.0%、5.5%、5.1%和5.0%。年内主要是4-8月出口量显著高于往年同期,也得益于美国供应出口受限,印度等国需求较好,国内供需偏弱,出口窗口持续打开。不过9月开始出口放缓,美国港口堵塞问题缓解,出口恢复,冲击亚洲。11月开始,印度下游客户阶段性加大向中国采购PVC,对国内PVC出口业务形成利好,但考虑到其他主要出口地的恢复情况,预计出口量持续高位的难度较大。另外年初印度终止对华反倾销,8月以来,印度又开始对我国多项产品采取反倾销措施,2023年1月23日印度商工部发布公告,对原产于或进口自中国大陆和中国台湾地区的除卷状和片状外的乙烯基瓷砖作出反倾销肯定性终裁,建议对上述国家和地区的涉案产品征收为期5年的反倾销税。从制品出口来看,2022年PVC铺地材料出口507.12万吨,同比减少11.46%。为近来年的首次负增长。一方面是终端客户前期备货充足,新的需求预期有限,另一方面是国际经济下行压力增大,普遍的通胀导致消费能力下降。美联储年内开始激进加息,住房抵押贷款利率大幅提高,抑制房屋对地板需求,10月地板出口创年内新低。从出口国别来看,我国PVC地板出口主要目的地是美国、加拿大、德国、澳大利亚、荷兰等,以北美为主,欧洲其次。总体来看,随着全球疫情形势趋稳,美国的低价货源冲击,海内外贸易形势变化,PVC粉及制品出口预计在2023年均会下降。

图5 PVC粉月度进口量

图6 PVC粉月度出口量

图7 中国PVC地板出口量

来源:WIND 华联期货 氯碱网

3、需求

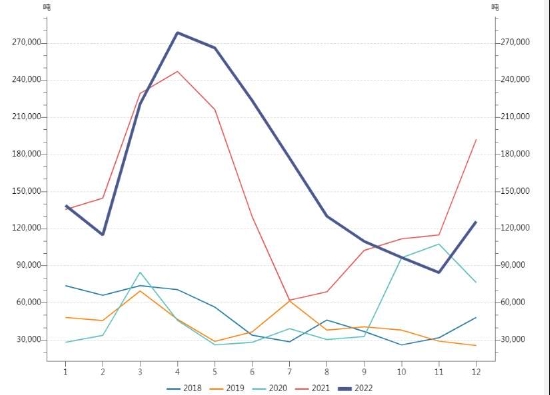

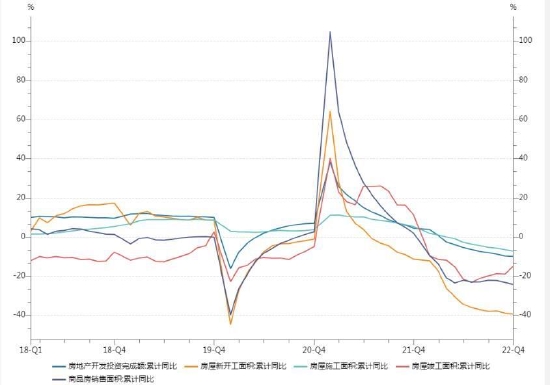

从宏观层面来看,PVC是偏向于房地产后周期需求的商品,下游需求与房地产行业密切相关。面对楼市困境,2022年四季度以来,国家及地方出台多项稳地产保交楼促销售政策。在2022年12月16日的中央经济工作会议上,要求确保房地产市场平稳发展,扎实做好保交楼、保民生、保稳定各项工作,满足行业合理融资需求,推动行业重组并购,有效防范化解优质头部房企风险,改善资产负债状况。从现实来看当前市场销售仍在筑底,克而瑞地产研究数据显示,今年春节成交同比下降14%。一线购房需求则相对“坚挺”,虽然春节周成交量同比下降72%,但仍显著好于2021年、2019年同期。据券商中国,今年春节期间,受房企推盘积极性较低影响,重点城市新房成交仍然同比下降,但是二手房带看量、景气指数及新房找房热度等先行指标较去年春节期间有明显提升。据诸葛找房数据,2023年春节假期重点15城新房成交386套,同比下降58.4%。不过我们相信在政策面正不断迎来改善的背景下,中央维护房地产市场平稳发展的决心已经十分明显。随着供需两端全国性政策的加速释放,政策正在形成合力,走向新一轮宽松周期。需求端的恢复将会是后续市场企稳的最关键因素。

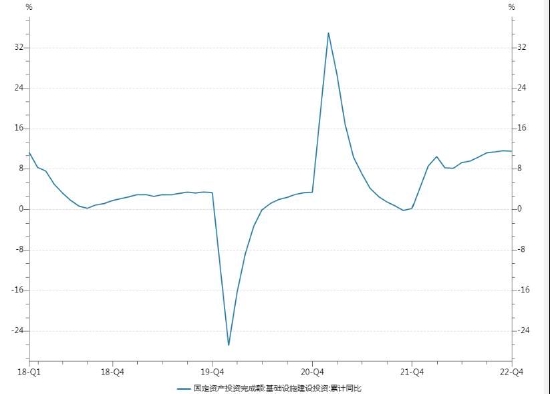

而另一大需求方面基建投资原本在2018年完成了下台阶,但2022年为对冲地产下行压力,“适度超前”基建投资,全年基建投资迎来两位数增长。中国经济短周期被地产左右,作为逆周期对冲项,基建与地产必然呈现出此强彼弱的周期关系。在2023年地产企稳情况下,基建投资增速或较2022年回落。

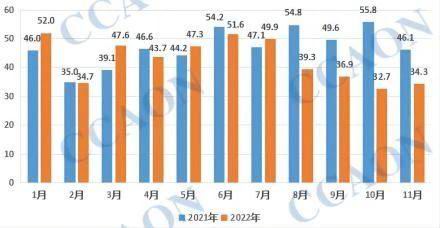

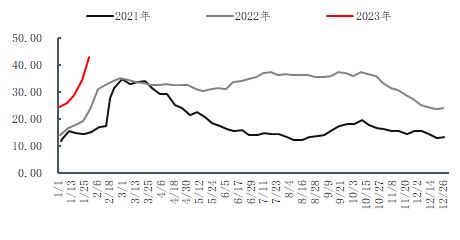

从终端表现来看,2023年1月下游制品企业开工环比大幅下降,主要是春节假期影响,下游基本停工放假,需求停摆,目前逐步恢复中,预计在农历正月十五后会逐步恢复正常。而在节后价格回调背景下,下游投机性需求显现,现货成交偏好。

图8 房地产数据

图9 基建投资增速

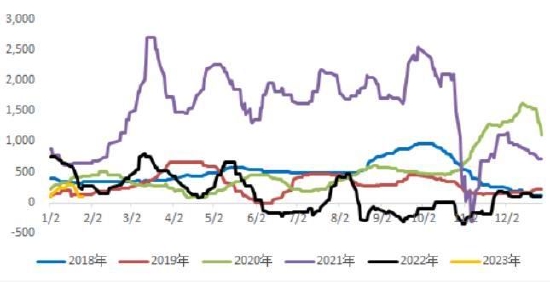

图10 PVC下游制品企业开工率

来源:WIND 华联期货 隆众资讯

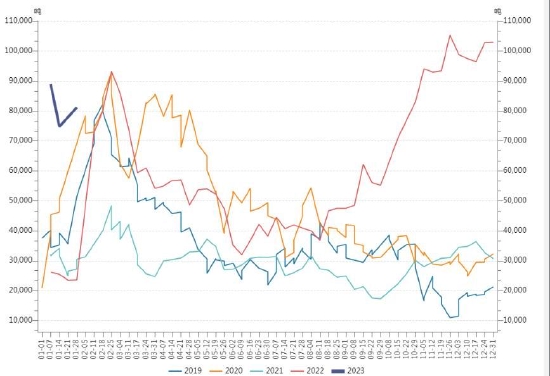

4、库存

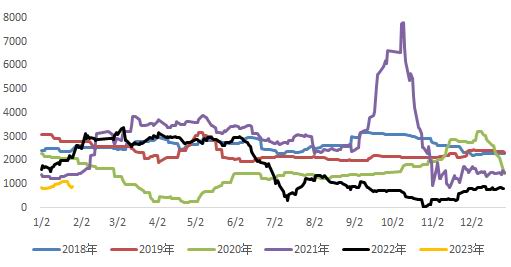

据隆众统计,截至1月30日,国内PVC社会库存47.94万吨,环比增加29.55%,同比增加79.52%;其中华东地区34.94万吨,环比增加20.67%,同比增加60.98%;华南地区13万吨,环比增加61.49%,同比增加160.00%。社会库存符合季节性累库特征,上游正常生产下游短暂停摆,不过当前社库处于同期历史最高位,去库压力较大,关注库存拐点。而上游方面,截至1月27日,PVC企业库存量61.07万吨,环比12月增加28.71%,受节日期间下游需求停滞及汽运运输紧张等因素增加。截至2月3日,上游厂库库存可产天数在10.8天,环比增加0.8天。受节日期影响下游需求清淡,市场仓储部分停装,企业厂库库存略有增加。

图11 社会库存(隆众口径)

图12 社会库存(卓创口径)

图13 上游库存

图14 上游生产企业厂库库存天数

来源:华联期货 隆众资讯 WIND 卓创

5、估值

自去年以来,电石价格重心逐步下移,上游煤炭在国家政策保供稳价背景下,难再现2021年煤超疯行情,电石法PVC估值下移。从近期产业链利润来看,电石开工负荷提升,内蒙出厂与山东送到价下调,电石利润下跌。而PVC现价重心下移,西北氯碱综合一体化企业利润下调,山东外采PVC单吨进一步亏损。V估值整体维持偏低,从对上游开工率影响到供应看对价格有一定支撑。

图15 电石各地采购价格

图16 电石利润

图17 山东外采法利润

图18 西北氯碱综合利润

来源:华联期货 WIND 玄德供应链

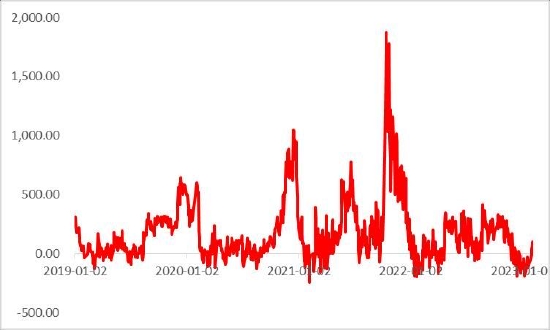

6、价差

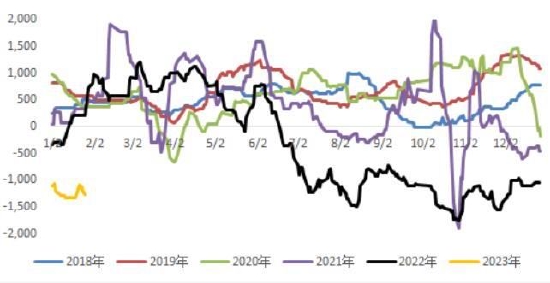

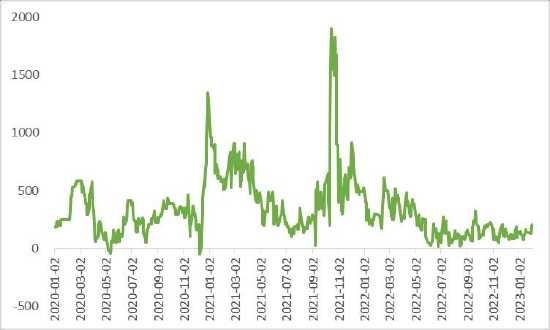

乙烯法-电石法价差在2021年也出现大幅波动,基本与基差出现类似的巨幅波动。2022年表现出上半年波动大,下半年趋稳。不过从中长期来看,新增产能以乙烯法为主,后期电石法占比高、乙烯法占比低的格局会有所改变,乙-电价差重心或继续收窄,不过也要注意原油价格的扰动。从近年来基差走势来看,多数时间维持在±200元的正常区间。不过自2020年开始大幅波动,其基差在四季度达到了1000的高位。而进入2021年,在黑色及煤化工商品疯涨背景下,基差更是创出了近两千元的历史高位。随着政策调控,现货价格跌幅更大,基差逐步修复至合理水平。2022年以来基差较为平稳,多数波动不大,主要在0-200区间运行。

图19 PVC乙-电价差

图20 PVC基差

来源:华联期货 WIND

三、技术面分析

PVC05合约在反弹突破前期震荡区间上沿后再度回落,目前在60日均线附近小幅企稳,下方支撑区间关注6000-6170,上方压力6500-6700。短线趋势依旧向下,中长线线处于偏弱震荡。

图21 PVC2305日K线

来源:华联期货 文华财经

四、结论和操作策略

供应端预计短期压力不大,中期恢复;需求端逐步恢复中。关注去库拐点。估值方面驱动中性偏强,电石市场价格节后下调驱动走弱。盘面经过连续下跌后短线暂企稳,中长线预计仍有再度反弹机会,重点关注房地产数据是否回暖。技术面关注60日均线支撑,如节后需求逐步恢复库存拐点提前到来,可逢低做多05为主,上方压力参考6700-7000区间。

华联期货 黄桂仁