一、中国天然橡胶生产概况

1、天然橡胶种植端

中国引种天然橡胶树已有百余年,但真正发展为产业是在新中国成立后建造植胶基地,满足天然橡胶生产条件的省份只有海南、云南、广东、广西和福建。截至2021年中国天然橡胶总种植面积约1125千公顷,产量约为85万吨,是世界天然橡胶主产国之一。

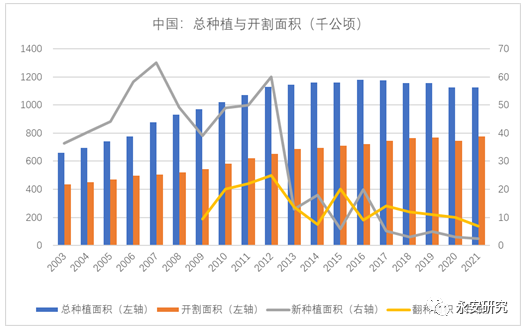

中国天然橡胶总种植面积整体呈先增后降态势。天然橡胶市场价格驱动叠加国家惠农政策落实,我国胶农种植意愿高涨,新种植面积与翻种面积均出现大幅增加。2012年后持续低迷的价格使得胶农、企业生产积极性降低,甚至出现砍树、改种,现种植面积处于慢速下滑趋势。国储局曾多次尝试通过“收储”来提振天然橡胶市场价格,2012年~2014年多次收储并未能在产量峰值情况下彻底扭转价格的下行趋势。近年来政策端多以普惠性的政策、“保险+期货”项目推进等方式进行,当前绝对价格虽在低位,但可能还不具备触发收储条件。从种植端数据来看,中国的树龄偏年轻化,0-7年占比约13%,8-11年占比约22%,12-21年占比约为44%,22—30年占比约为7%。因此即便总种植面积小幅下滑,但我国天然橡胶仍处于高产能周期,最大产能预计在2024年,产量或达110万吨左右。

实际产量与产能的差异主要来自于物候天气与市场价格。首先我国的地理位置决定了国内可种植橡胶树的面积有限,气候因素使国内割胶季相对偏短,所以产量潜力同样受到制约。其次,近几年胶价低迷,胶园疏于管理,胶树状态不佳,因此即便在树龄偏小的情况下,亩产下降仍明显。因此天然橡胶种植端综合来看,中国仍处于高价能够刺激出边际产量的阶段。

图1:中国种植面积、产量、单产、开割率

数据来源:Wind、Qinrex、永安期货研究院

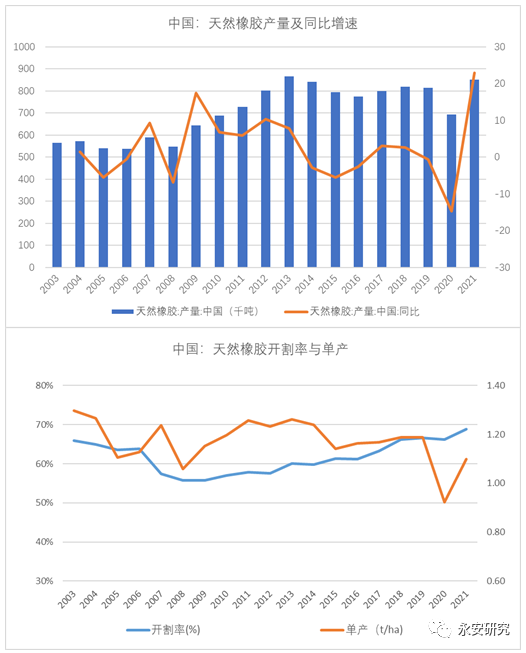

2、中国天然橡胶生产情况

我国植胶区在热带北缘,与传统植胶区的自然环境相比,平均气温偏低、降雨量偏少,因此适宜的割胶期相对偏短,正常年份割胶期为8至9个月。云南省一般在3月中下旬开割,在11月中旬左右开始进入停割期;海南省4月初陆续开割,12月中下旬海南省进入停割期。

我国天然橡胶加工厂产能主要集中在海南与云南,其中海南80万吨左右,云南120万吨左右。从2005年至今,生产加工布局在不断优化,初级产品加工厂从三百多家整合至一百多家,初加工产品结构也有较大调整,传统5号、10号胶占比明显下降,当前主要的天然橡胶产品可以划分为全乳、浓乳、轮胎胶。云南主产全乳胶、T20、9710、SCR10、SCR5等,近年有新增浓乳工厂但产量仍较小。海南主产浓缩乳胶、全乳胶,其他占比较少,近年浓乳产量增长。

我国天然橡胶产业取得了一定的成绩,但仍存在以下问题。一是全球种植区而言偏高的生产成本导致生产亏损,而过量的进口胶亦冲击国内市场;二是近年来胶园弃割弃管较多,割胶劳动力也持续流失,且技术水平偏低。

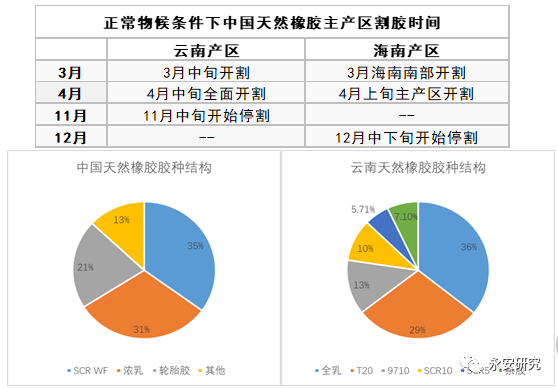

图2:我国植胶区割胶时间;我国天然橡胶胶种结构

数据来源:Wind、Qinrex、隆众资讯、永安期货研究院

二、全乳胶供给影响因素

全乳胶作为交割品,其产出情况对盘面影响较大。上游为农产品的天然橡胶易受物候天气扰动从而影响其产出,这一点已在供应系列专题中表述,下文重点放在利润驱动下的原料端浓乳分流、下游替代品的影响。

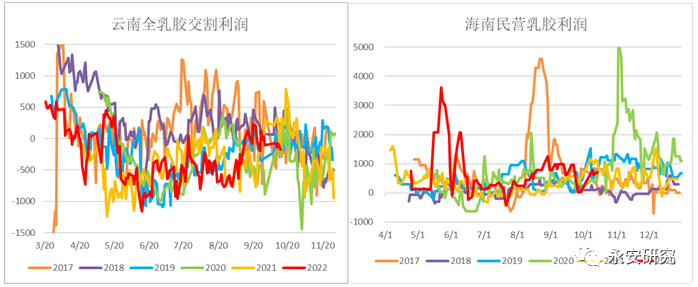

近年来全乳产量约在17-38万吨,产量波动较大。在国内天然橡胶总产量持稳的情况下,全乳产量理论上与全乳生产利润相关。但胶水原料难以储存,在割胶季会因供给紧张或需求旺盛等易出现结构性紧缺,发生浓乳争夺交割品原料的情况,市场称之为浓乳分流。近年来乳胶利润处于高位,因此对高价原料的接受度亦高于全乳胶,部分全乳厂受浓乳高利润刺激会增加浓乳设备,加重了分流。浓乳分流对交割品的影响主要体现在引发市场对全乳胶减产的担忧,旺产季的原料分流可能导致全乳产量明显被挤压,而低产季影响偏小。当结构性紧张有所缓解,原料价差出现回落,那么分流也就告一段落。

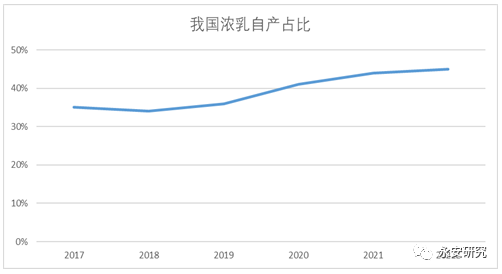

在年内的短期分流之外,浓乳逐年提升的自产率,也会对全乳产量造成长期挤压。浓乳的产业利润相对好,对高价原料的接受度高,因此在原料争夺中占据明显优势,且近年来处于国产浓乳不断替代进口浓乳的趋势,自给率逐年上升。从浓乳的自产率逐年提升情况来看,未来全乳胶的产量占比可能逐渐减少。因此,年内分流易引发短期交割品供应减量的市场担忧,而浓乳端逐年上升的自给率则对全乳产量有着更长期的影响。

图3:全乳胶与浓乳利润;我国浓乳自产占比

数据来源:Wind、Qinrex、永安期货研究院

全乳胶产量有限且缺乏稳定性,生产成本又比东南亚的标准胶高,因此进口胶也会造成全乳需求端减量,进而影响全乳胶产出。大量进口混合胶对增加了国内天然橡胶流通,进口越南3L增加了浅色胶供应,供需层面来看都会对胶价有所抑制,低价传导至胶农割胶环节的低利润下割胶积极性减退。另外,全乳产量与RU盘面行情也会有相互作用关系。全乳胶产量有限导致RU盘面虚实比较高,实际需求有限叠加仓单注销机制导致大量转为现货的老全乳流入现货市场且当年消化不完,这对现货端造成冲击的同时也会对盘面造成压力,盘面价格下跌使交割利润进一步压缩,影响割胶季产出。

三、中国天然橡胶供应趋势

当前中国总种植面积基本持稳,树龄偏年轻化,因此仍处于高产能周期,高价能够刺激出边际产量的阶段,最大产能预计在2024年,或达110万吨左右。受地理位置、物候条件限制,产量大幅增长的潜力有限,自产供给的增长空间较小。分胶种来看,浓乳端逐年上升的自给率则对全乳产量有着更长期的影响。综上,我们认为我国天然橡胶自产供给增长空间偏小,若生产结构的转变能够逐步改善全乳胶供应过剩格局,那么RU盘面交割压力将减轻,行情的向上弹性会有所增加。