硅铁1-5月差回溯:一般维持1月合约升水5月合约的back结构

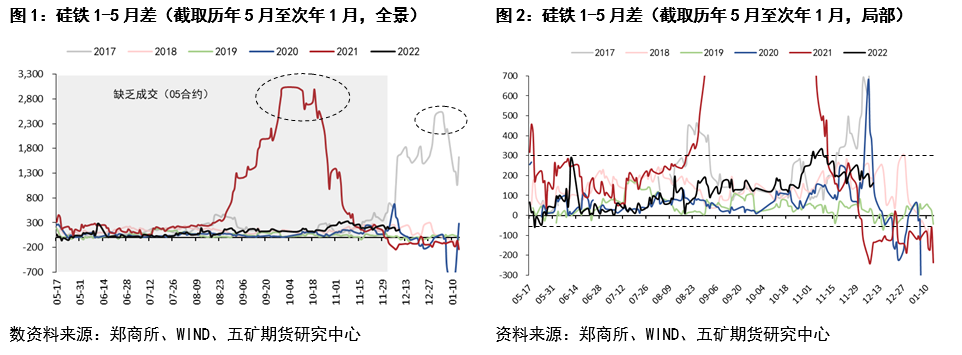

回溯过去六年(2017年至2022年)的历史数据,硅铁1-5月差通常表现出近月1月合约升水远月5月合约的back结构。

我们认为,这主要基于合约的季节性因素影响:由于年底一般存在钢厂为保障春节期间生产的原材料补库行为,补库需求通常将带动现货价格表现整体偏强。同时,冬季采暖季以及环保督察等因素可能带来的停产、限产政策容易对硅铁供给端形成干扰,给予盘面情绪支撑。因此,我们倾向于将1月合约定性为偏旺季合约。而春节后,随着上游生产企业的复工复产,供给量逐步抬升。加之在年前钢厂的补库行为下,钢厂原材料库存一般维持在较高水平,导致“金三银四”期间硅铁的采购需求相对一般。此外,3、4月份的旺季结束之后,随之而来的是二季度末及三季度初的钢材消费淡季。供给转松以及消费淡季预期,使得价格在5月合约上容易形成下行压力。因此,我们倾向于将5月合约定性为偏淡季合约。

从统计数据来看,硅铁1-5月差通常维持在-50元/吨到300元/吨的区间内。其中,月差中位数为110元/吨,均值为240元/吨(被极值拉大)。在遇到突发事件(限产、环保督察等)导致的大幅上涨行情时,硅铁1-5月差容易打出极端峰值。

硅铁1-5月差的最高值为3038元/吨,出现在2021年8-10月份因电力供给短缺引起的价格大幅上涨末端。硅铁1-5月差的最低值为-244元/吨(截至交割月前),出现在2021年10月中下旬“保供稳价”带动的行情转向后的大幅下跌末端。从极大极小值之间的对比来看,硅铁1-5月差向上及向下所面临的风险程度差异极大,月差走扩的风险远大于月差收缩的风险。

在过去六年中,硅铁1-5月差存在四段较为明显的走扩行情,分别出现在2017年8月份、2017年12月份、2020年12月份以及2021年9月份。其中,2017年12月份以及2021年9月份的月差出现了极端异常的峰值。

四段硅铁1-5月差明显走扩的行情:均源自于供给端突发事件驱动

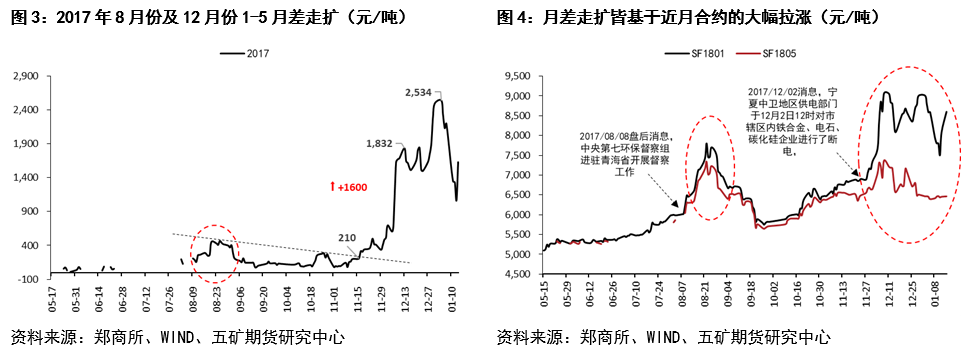

2017年,硅铁1-5月差共出现过两轮明显的走扩行情,均来自于政策对于供给端的扰动所带来的近月合约涨幅大于远月合约(事件持续时间短,影响周期短,对于近月合约的情绪带动更强)。

其中,8月份中央第七环保督察组进驻青海省开展督察工作,突发的环保督察(产生供给端受限预期)叠加当时黑色板块整体表现强劲,硅铁盘面价格在8月份突破前高后出现了一轮接近28%的大幅上涨行情。但由于环保督察造成的实质影响有限,期间并未有相关停产、限产消息传出,因此8月份的1-5月差走至450元/吨附近后并未进一步走扩。

12月初宁夏中卫地区环保出现“一刀切”,中卫地区12月2日宣布“供电部门于12月2日12时对辖区内铁合金、电石、碳化硅企业进行断电”。“一刀切”的断电行为显然对于情绪的冲击更强(影响随时间向后逐步递减),对于供给端影响也更加显著,带动近月合约盘面价格在一周之内出现接近27%的涨幅(远月合约盘面仅上涨13.5%)。该事件对于近远月合约之间影响的不同,带动月差从低点一度走扩至2500元/吨以上。

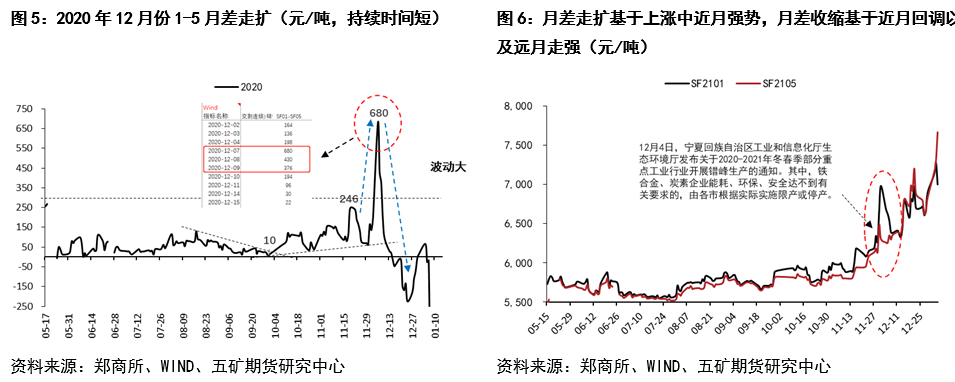

2020年12月,月差的走扩同样来自于政策对于供给端扰动的预期所带动的近月合约涨幅大于远月合约。

2020年12月4日,宁夏回族自治区工业和信息化厅生态环境厅发布关于2020-2021年冬春季部分重点工业行业开展错峰生产的通知。其中,铁合金、炭素企业能耗、环保、安全达不到有关要求的,由各市根据实际实施限产或停产。由于错峰生产时间为2020年12月1日至2021年3月10日,因此对5月合约的影响有限。

受此消息影响,当天近月1月合约午后开盘大幅拉升并最终封死涨停板,并在接下来的三个交易日内维持相对于远月5月合约的强势,因此1-5月差短暂拉开至最高680元/吨水平。但连续的上涨使得硅铁期货大幅升水现货(升水6.6%,430元/吨),且当时硅铁整体供需结构相对宽松,加之错峰生产实际对于产量的影响有限(当周产量仅环比-0.27万吨),期货在情绪宣泄后回吐涨幅,月差也顺势回落。

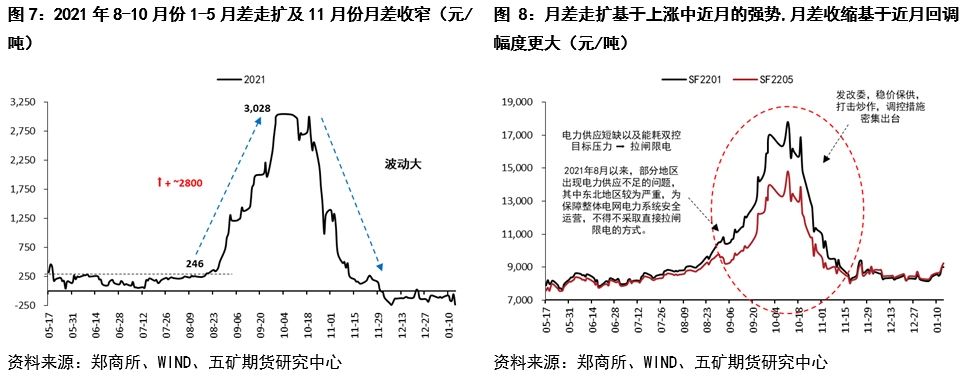

2021年8-10月份,硅铁1-5月差出现了一轮“史诗级”的走扩行情。本轮月差的走扩同样时来自政策上“拉闸限电”对于供给侧扰动所带来的近月合约大幅上涨。

2021年8月以来,我国部分地区出现电力供应不足的问题,其中东北地区较为严重,为保障整体电网电力系统安全运营,不得不采取直接拉闸限电的方式。全国范围内电力供应短缺以及各省市地区对于能耗双控目标压力的共同作用下,“拉闸限电”现象在各地区蔓延。硅铁作为对电力资源重度依赖的品种,电力紧张以及拉闸限电的做法刺激价格出现一轮接近100%涨幅的上涨行情(叠加了当时的宏观极宽松环境及其带动下的商品浓厚的多头氛围)。其中,近月合约拉涨幅度远大于远月合约(情绪及影响更多集中在近月,远月存在电力紧张缓解预期)。硅铁“史诗级”的上涨行情带动1-5月差从250元/吨一度走扩至超过3000元/吨这一历史级别的价差峰值。

后期随着“稳价保供”、“打击炒作”目标下各类调控措施的密集出台,情绪所给予价格的超额估值部分快速收缩,带动价格以及1-5月差快速回落。

无明显驱动时,硅铁1-5月差较难走出明显的行情

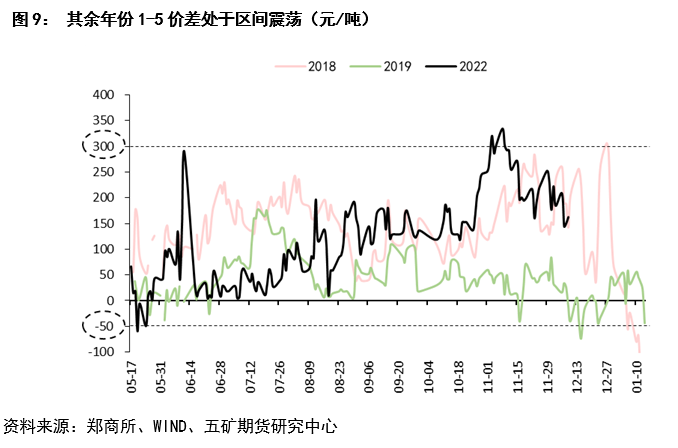

除却上述提到的四次月差明显的走扩外,其余年份在没有突发事件(政策及电力紧张等)驱动情况下,硅铁1-5月差基本维持在-50元/吨到300元/吨的区间震荡,月差跟随合约季节性旺季与淡季的特性波动。

总结:硅铁1-5月差是较好的正套操作标的

从历史行情的分析中,我们得出关于硅铁1-5月差的几点结论:1)硅铁1-5月差往往表现出01合约升水05合约的back结构;2)硅铁1-5月差的大行情往往伴随着突发事件驱动,如政策端的停产、限产或者电力矛盾(过去三次大级别行情均来自于供给端扰动);3)无明显驱动时,硅铁1-5月差较难走出明显顺畅的行情(依旧可以看出明显的正套走势,但较难交易)。

同时,从历史数据的统计分析中,我们能够清晰地看到硅铁1-5月差正套存在较好的安全边际,但对反套而言不存在任何的安全边际可言。虽然硅铁1-5月差大部分事件都会落在-50元/吨到300元/吨的区间内(在过去的六年中,硅铁1-5月差的最低值为-244元/吨,而最高值为3038元/吨)。

因此,我们认为硅铁1-5月差是较好的正套操作标的,当市场在11月及11月之前(时间上,正套机会一般出现在12月份,且11月份之前远月5月合约可能面临缺乏流动性的问题)给出1月合约与5月合约接近平水,甚至5月合约升水1月合约的contango结构时,可高度关注是否存在正套的逻辑驱动。

此外,我们并不建议在硅铁1-5月差上操作反弹,在于我们认为在硅铁1-5月差上,这样的操作是缺乏安全边际的。虽然硅铁1-5月差存在300元/吨-400元/吨是较明显的上边界的统计规律,但历史的走势告诉我们,硅铁1-5月差可能上无法言顶。过高的风险以及不顺畅的逻辑将使得反套失去性价比。

最后,硅铁1-5月差的套利需要注意一个问题,即硅铁合约有朝着连续合约转变的迹象,主力轮换不再是传统的1月合约-5月合约-9月合约,10月合约、11月合约及3月合约均可能成为主力合约。尤其3月合约对于5月合约成交量及持仓量的分流,可能使得1-5月差存在机会时,远月的5月合约缺乏流动性。对此,可考虑以1-3月差替代1-5月差(由于3月合约成为主力的数据较少,有效性有待考证)。