01

供应端推导

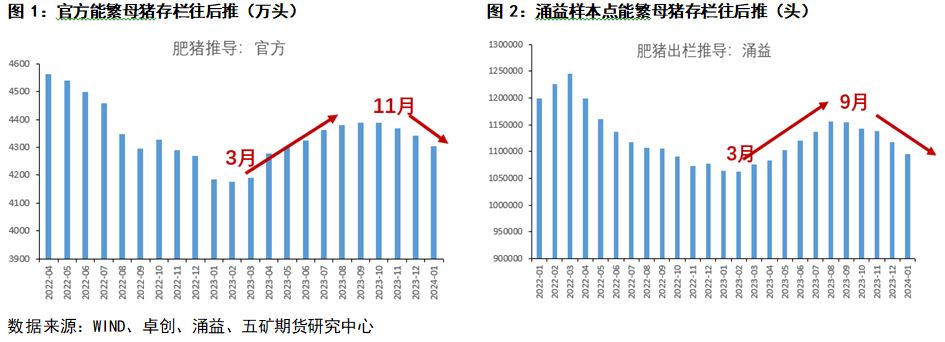

母猪存栏对应于10个月以后的肥猪供应。从母猪推,产能从今年3月份开始环比回升,4-8月加速增,9-10月以后拐头往下,整体看今年产能是个恢复的年份,四季度才会开始减少,官方和涌益的数据基本一致,后者相对前瞻性一些。今年2-3月曾短暂出现过一波二育和冻品入库的热潮,但很快消失和减弱。原因:A、产能往后在堆积,信心不足。B、春季肥猪消化能力弱,离重大消费季远,不适合大规模压栏。

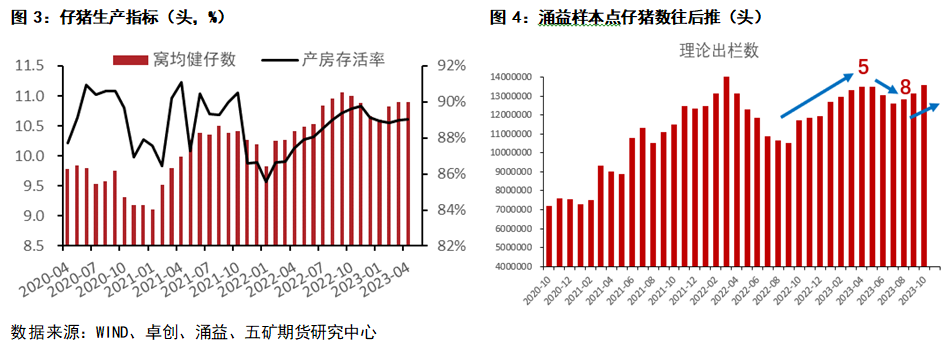

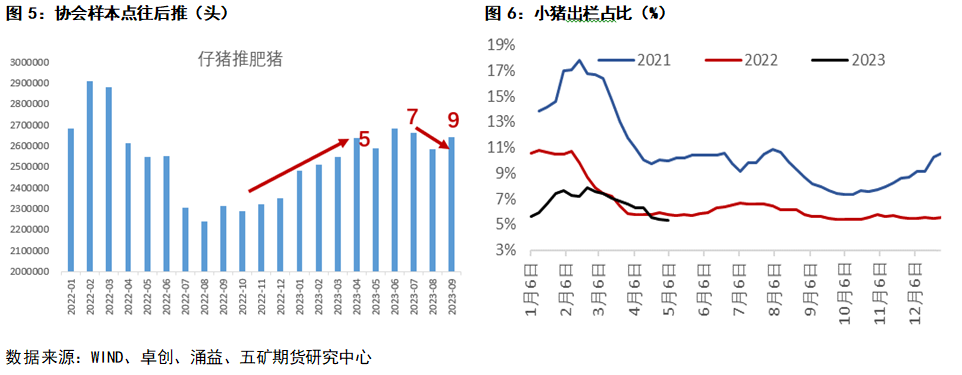

由于生产效率以及猪病影响,从去年的实践来看,仔猪数据比母猪数据更能反映实际产能的变化情况。仔猪数据显示,今年压力最大的时候在4-5月,5月以后压力有所减轻,5、6、7三个月供应量呈下降趋势,但幅度比较平和,不会跟去年一样有断档出现,另外8月以后供应逐步恢复至偏高水平。从仔猪的生产看,去年11-今年2、3月份确实有指标下降的情况,代表猪病情况有所增多,但并不显著多于往年。

其他佐证方面,从协会数据推,5月有缩量,但不大,6月略有恢复,但7、8月份再度下降,整体减量比较温和,与涌益数据比较一致。从涌益公布的小猪出栏占比看,非正常死亡的小猪在今年一季度有所增加,但整体在季节性可控范围内。最后,考虑小体重猪在今年初的潜在损失,今年供应缩量有可能比数据显示的稍微提前。

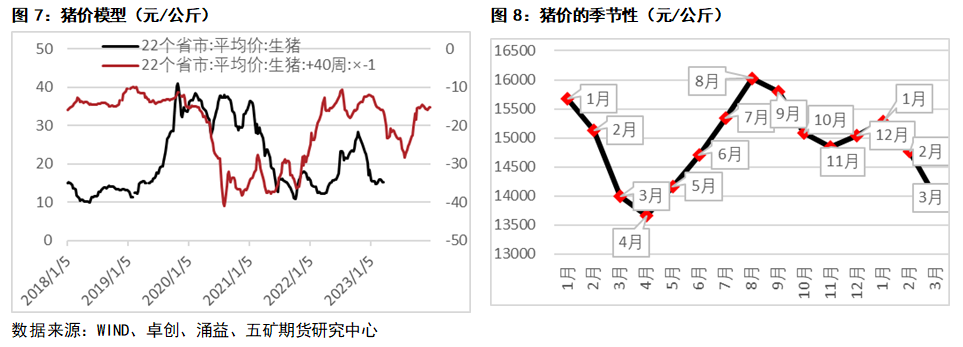

镜像模型说明的是当期价格对40周之后价格的反向影响,从供应端着脚,其结果显示,反弹或在7-8月份发生,但有提前的可能。季节性数据显示,5月以后猪价偏涨(缩量+消费小幅启动)。

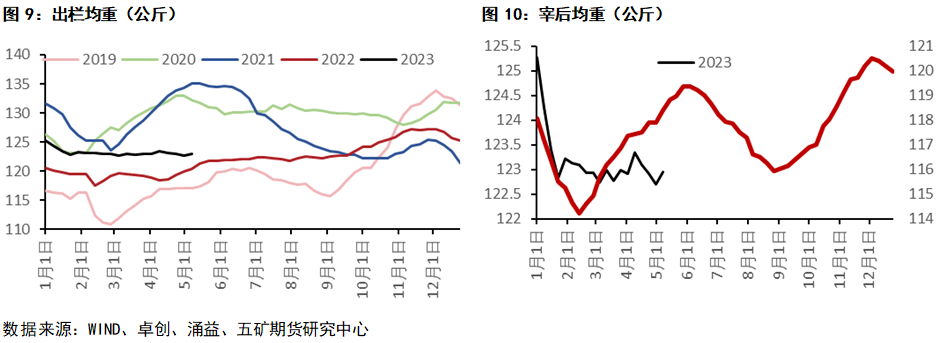

体重端看,当前出栏均重稳,宰后均重降,说明猪在释放,而非往后积累;体重增幅弱于季节性幅度,说明悲观心态下主动没有压栏,被动也没有积累,猪在应出尽出。另一方面,均重同比仍明显偏高2-3kg,对当期构成了压力。体重的证据说明猪在释放,但对当期构成压力,跟去年类似,比去年压力更大。

02

需求端情况

屠宰量在淡季更多表明供应,但异常的屠宰量和价格的互动关系,可能能够一定程度揭示需求。今年屠宰量同比明显偏大,但价格没有同比偏低,证明需求一定是好于去年的,分两块:一是基础消费,疫情放开后同比一定是增加的,二是冻品入库量大,跟21年趋同,能分担当期供应,但会导致压力后移。另外,当前本来处于消费淡季,说需求不好是说环比减量,但同比是偏好的。

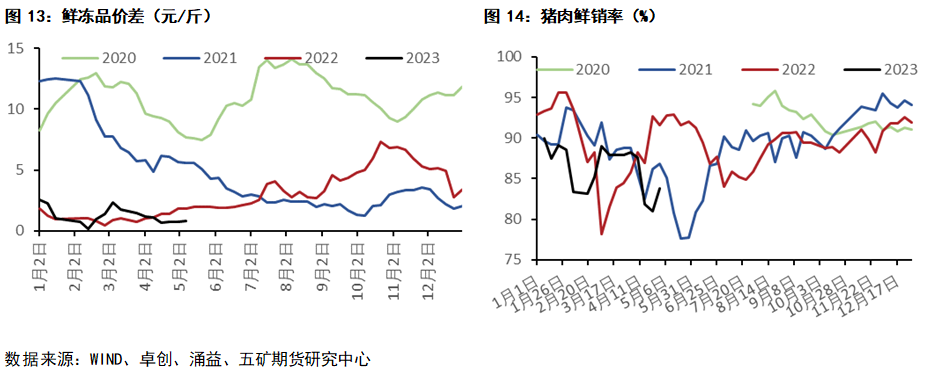

而从鲜冻品价差、鲜销率看,其值同比偏低,也印证了消费虽有改善,但幅度有限。

03

总结

从屠宰端看,今年以来供应量偏大,从偏大的屠宰量、偏高的体重以及不断增加的冻品库容可以看出来,但从体重整体走稳、没有随季节性增加也可以看出,猪在应出尽出,没有往后积压,这为后期阶段性的反弹提供了条件。

从基础产能看,最早5月,持续至7-8月份,供应有因年初猪病损失导致供应缩量的可能,且进入5-6月以后天气转热,猪只生长降速,5-7月份猪价积累起了一些温和的、幅度不大的反弹条件,但中期看产能充沛,三季度中后期猪价仍偏悲观,仍不排除重新跌破成本,如果三季度不压栏,四季度消费启动后会价格表现应该会好一些。

从消费和冻品端看,消费整体没有大的惊喜,中性看,冻品对后期是个压力。

政策方面能维持现货上半年在14元/公斤受到支撑,但短期看,猪价仍缺乏往上的驱动,市场增仓对垒,在等待5月份缩量的发生,一旦等不到,盘面远月会开始重新挤升水。

最后,单纯看盘面,指数总持仓在7~8w-10~11w这个区间波动,仓高了涨不动,仓低了跌不动。换句话说,总持仓偏高时谨防反弹,不要过于追空,总持仓偏低了时谨防下跌。当前看,五一后三个交易日大幅增仓1.3w手至接近10w手的水平,价格却跌幅不大,空头增仓打压的效果不佳,结合当前现货接近14元/公斤附近,且有官方喊话,资金抄底的思路较浓,近期建议逢低买思路,暂避做空,等减仓反弹到了高位再看供应端的情况。长期看今年猪价缺乏大涨条件,产业端留意逢高锁定利润的机会。