一、行情回顾:强预期强现实,钢价涨幅可观

自2022年11月起,随着宏观层面“三支箭”等强心剂的注入以及疫情防控政策的放开,工业品的交易逻辑也再度回归至2023年国内经济复苏的主线上,以螺纹、热卷、铁矿为首的黑色系商品价格节节攀升,市场情绪明显好转。2023年1季度,钢材市场总体呈现强预期强现实格局,螺纹钢2305合约伴随3月中旬钢联口径下356万吨的超预期周度表需一度冲击至4400元/吨。随后海外以硅谷银行暴雷为标志的海外风险事件发酵,对商品市场整体形成利空。同期南方雨季影响施工,短期钢材供需趋于宽松,市场观望情绪随跌价加重,螺纹钢05合约向下回调共计约350元/吨。

图表1:2023年一季度螺纹钢期货主连价格(元/吨)

数据来源:华安期货投资咨询部

展望后市,由于真实需求并不算弱,05合约在4月中上旬的施工旺季仍有二次冲高动能,进入4月下旬后随着钢材采购进入存量项目消耗阶段,若供应端产量维持高位,则钢材供需将转向宽松并施压钢价(这将主要体现在10合约上)。从更长的时间维度来看,上半年4500元/吨的钢材期价高位已现端倪,在后市基建强度滑坡、地产实质修复方兴未艾的阶段钢价将面临需求端的青黄不接;尽管“看多中国看空海外”是今年的宏观共识,但对于内需品种而言,当其被市场赋予了过高的估值定价且基本面的实质修复未及时形成承接时,海外衰退的达摩克里斯之剑仍会以系统性风险之名对其施压;预计二季度钢价中枢在3800-4000元/吨,若有海内外宏观风险事件共振,或向下冲击3500元/吨一线。

二、二季度末需求或面临过渡期的青黄不接

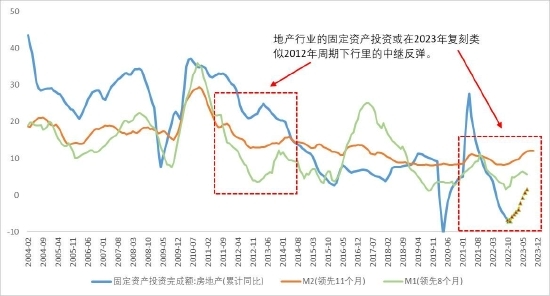

如此前我们的年报所述,根据周期嵌套理论的指导,2023年上半年工业品库存仍将处于去库阶段,并预计于三季度初过渡至主动补库阶段,届时短波的补库周期与长波地产周期的中继修复共振向上,黑色系商品价格或有季度级别的上涨行情。之所以仍将2023年定义为长波地产周期下的衰退期,是因为即便地产景气度在当前来看已“无法更糟糕”,房地产固定资产投资完成额等相关指标也有望在未来数月内转入同比正增长,但这不过是货币效应释放后地产行业的中继反弹式复苏,在总量和持续性上都面临居民负债、预期转弱等诸多刚性约束,而由需求端主导的地产周期真正触底的时间或延续至2025年。

2.1 地产周期:边际修复,消化存量

我们在此前的年报中对于地产周期以及该周期与钢价的关系有较为详尽的阐述,站在当下的时间点来看,地产周期在国内金融周期引导下的边际修复符合预期:2023年1-2月房地产投资同比下滑5.7%,降幅相较去年同期有一定收窄。我们亦可以看到销售端景气度的回升与节后出彩的螺纹钢表需数据一道在盘面对钢价形成推涨。

图表2:地产的固定资产投资预计在2023年7月份修复至正值

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部

与前期报告一脉相承,笔者认为今年年初以来地产尤其是销售端的修复强度是有力的,而这种修复又体现出如下特征:(1)销售端的好转部分源自过往一年疫情期间积压需求的快速释放,(2)购房者中刚需占比较大,(3)施工端和竣工端的修复一方面是保交楼的落地,一方面也是存量积压项目的释放。考虑到地产需求端在总量层面的有心无力(体现在居民储蓄意愿和存贷款余额倒挂)以及居民对未来房价的预期已彻底扭转,笔者倾向于认为截至目前以销售端为典型的地产行业边际修复难以规模性转换为未来的新开工,而存量项目和积压需求所带动的钢材消费在集中采购强度释放过后将进入日耗阶段,届时建筑用钢消费或面临退坡风险。

图表3:存贷款余额同比增速继续维持倒挂

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部

此外,由于地产相关利好已大体应出尽出,“房住不炒”和上层对于大范围刺激经济的克制已是板上订钉;笔者认为地产行业之于钢材消费可演绎的故事在上半年已较为有限,且也已同内需复苏的逻辑一道在盘面有了较为充分的计价,后市反而要警惕房建用钢进入存量消耗阶段的需求证伪,预计该阶段将在4月中下旬开启。

2.2 下游用钢行业景气度存在分化

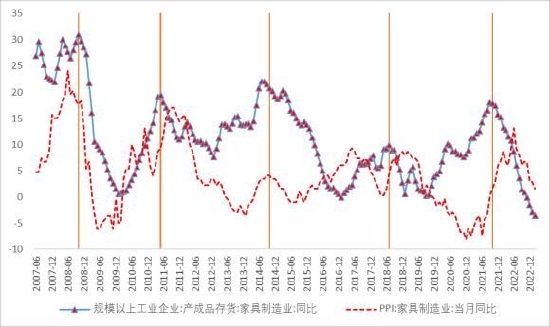

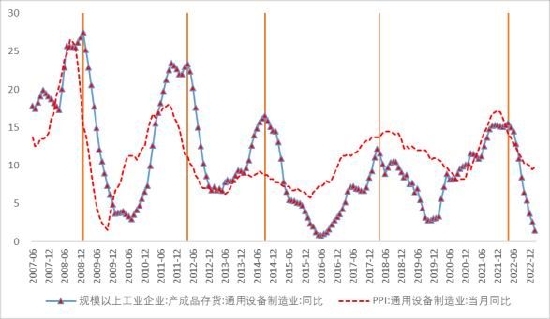

在短波的库存周期层面,行业景气度存在分化,制造业的去库已进入收尾阶段,被动去库阶段下产成品价格继续下探的幅度或较为有限;这也意味着钢价的深跌仍需要宏观层面黑天鹅事件的发酵。

图表4:家具制造业自2021年10月进入去库阶段

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部

图表5:通用设备制造业自2022年4月进入去库阶段

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部

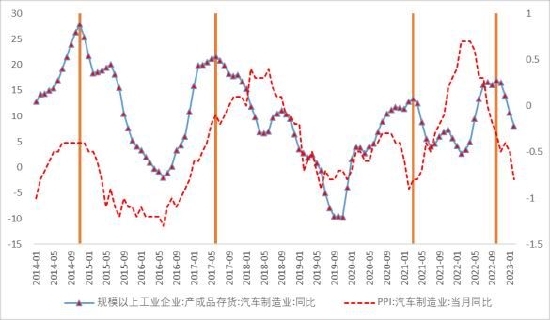

而汽车制造业在今年的景气度下行我们也已在此前的年报里所提及。总体来看,各个终端用钢行业景气度有所分化,除汽车行业将面临产量过剩和去库存的压力外,多数制造业将在今年下半年迎来主动补库阶段,并对用钢消费形成提振。

图表6:运输设备制造业自2022年1月进入去库阶段

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部

图表7:汽车制造业自2022年10月进入去库阶段

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部

基于上述推演,钢材需求端在春季有基建托底以及疫情期间积压的用钢消费进行回补,秋季则有地产和制造业接力(尽管笔者倾向认为地产的复苏力度可能很微弱),那么在需求接力过渡进程中的青黄不接则是打开了钢价向下回调空间的窗口。这也是笔者认为钢价重心在4月下旬至二季度末会逐级下移的主要原因。

图表8:用钢行业累计增速

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部

2.3 钢材供给:关注产量持续性和粗钢压减政策

国家统计局数据显示,1-2月中国粗钢产量16869.55万吨,同比增长5.5%。若产量维持该同比增速,则后市钢材供需格局将转向宽松。供给端的增速除了体现在吨钢利润改善的情况下高炉提产较为流畅,也反映在疫后废钢资源流通较好驱动短流程产量快速上行。

图表9:粗钢与生铁产量测算

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部

基于前文以及年报中笔者对需求端的研判,以2023全年为视角,供给端粗钢产量压减幅度在1%以内(即减产1100万吨)能大体保持钢材供需平衡。压减幅度在2%以上将形成明显供需缺口,产量增加2%以上则存在供应过剩的压力。

近期市场有传言监管层考虑压减粗钢产量2.5%,我们认为这种情况概率有限。可能监管层面对于用钢需求较为悲观,或是想借此对进口铁矿价格进行预期管理。

图表10:2023年钢材供需平衡表

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部

参考过往经验,粗钢平控的相关政策或在6月前落地,考虑到监管层面拼经济的思路依然是明确的,笔者倾向于认为即便有压减指标也更有可能采用类似于去年的粗钢平控政策,大幅压减粗钢产量既不符合稳增长促就业的客观需要,也容易在下半年形成供需缺口。但如若压减力度超预期,由于钢厂有动力在政策落地前用产量抢占市场份额,反而容易使得近月供需趋于宽松,阶段性压制近月合约的价格。

三、行情展望与投资策略

钢材市场展望:钢价在需求进入存量消耗阶段(即4月中旬后)前会有韧性,较大概率会有二次冲高筑顶。随后视供需宽松程度向下回调,基于线性外推,4月下旬合理的钢价重心在3800-4000元左右。从更长的视角来看,钢材需求端在春季有基建托底以及疫情期间积压的用钢消费进行回补,秋季则有地产和制造业接力(尽管笔者倾向认为地产的复苏力度可能很微弱),那么在需求接力过渡进程中的青黄不接则是打开了钢价向下回调空间的窗口。这也是笔者认为钢价重心在4月下旬至二季度末会逐级下移的主要原因。届时若有海内外较极端的宏观风险事件发酵对商品市场形成整体压力,并不排除钢价向下冲击3500元/吨前低的可能性。

钢材投资策略:钢矿05合约高位震荡为主;钢材2310合约或有逢高沽空机会,对应买入铁矿平值看跌期权机会。