(来源:广发基金)

9月24日上午9点,国新办举行新闻发布会,中国人民银行、金融监管总局、中国证监会主要负责人同时推出多项重磅利好政策,点燃了股市行情。

对于咱们基民来说,最关注的点可能就是这些政策会如何影响我们手上的基金表现了。

因此,接下来,我们就通过一问一答的形式,简单直接地为大家梳理这些问题:

问题1:在本次发布会中,金融“三巨头”有哪些超出市场预期、具有较强提振力的政策?

问题2:发布会当天各类资产的行情走势,反映了哪些市场情绪和预期?

问题3:在当前的权益市场环境下,哪些风格可关注?哪些基金品种可关注?

问题4:债市还能重仓吗?哪些债基品种可关注?

问题5:除了股债外,还有什么可关注的资产类别?

一个总结:对于基金投资者,本次政策组合拳有何影响?

在文末,也附有本次发布会所有政策的干货整理以及思维导图,欢迎大家保存学习。

01

在本次发布会中,有哪些超出

市场预期、具有较强提振力的政策?

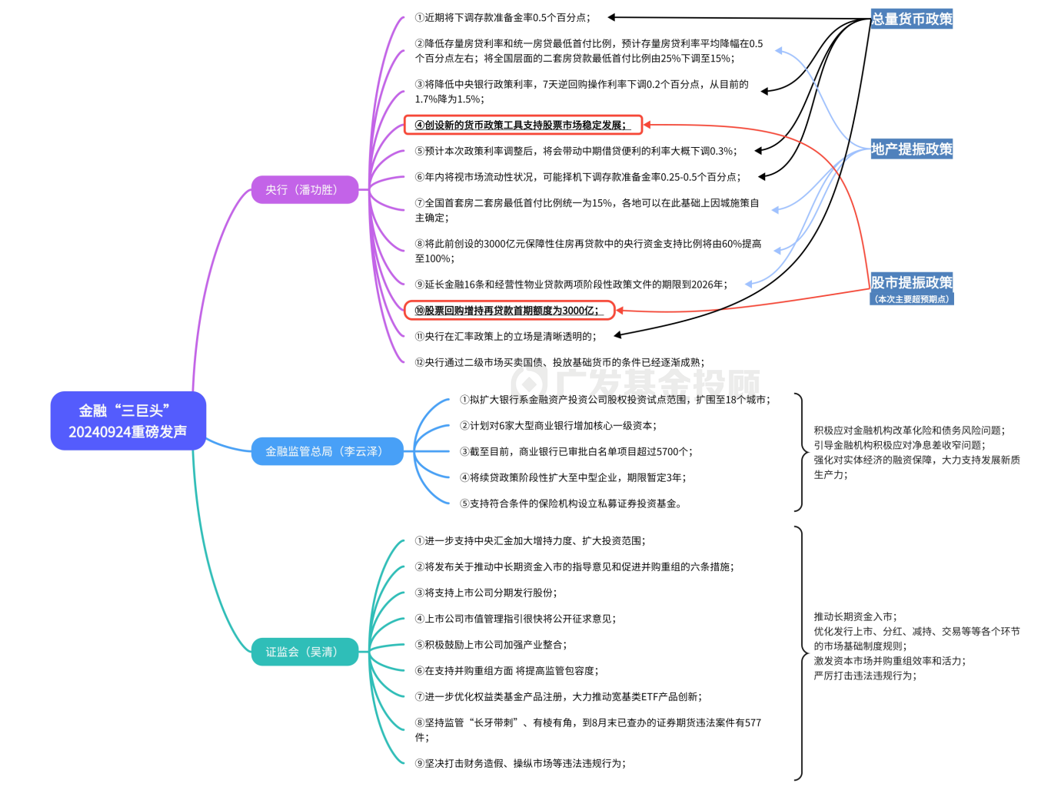

整体来看,本次发布会最为重磅且超预期的一共有三条:

1. 降准的同时降息,短中长各期限均发力——总量货币政策的宽松支持

2. 降低存量房贷利率50bp——针对地产的宽松支持

3. 创设新的货币政策工具,包括“证券基金保险公司互换便利”和“股票回购增持专项再贷款”——针对股市的定向注资支持

这三条,分别对应了总量货币政策、地产针对性支持、股市定向支持。其中,前两者都比较好理解,而最后一条创设新工具,大家应该都比较陌生。

不过别担心,我们现在就来具体地“中译中”,讲清楚它的内容和作用。

央行的这些创新工具,主要是为了解决投资者的一大顾虑:当市场情绪低迷时,股市还能吸引到哪些投资者、股市的增量资金从哪里来?

现在,这个问题有了一个明确的回答:央行的优惠贷款直接注资。

工具1

证券基金保险公司互换便利

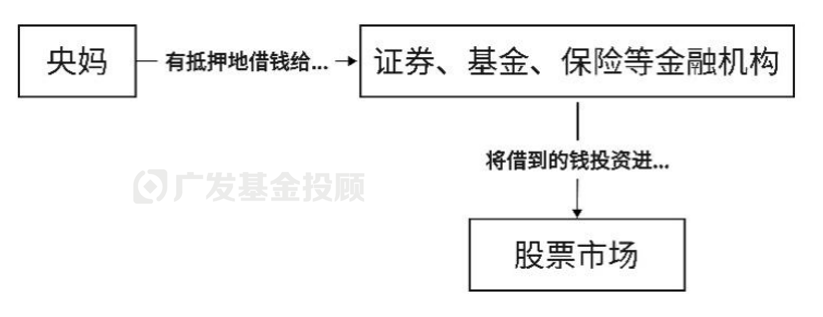

在理解这项工具时,我们可以暂时抛开抵押、资产互换等具体细节,回归其最核心的目的:

由央行出钱借给证券、基金、保险公司等大型金融机构,而这些机构在借到钱之后,只能用于投资股票市场。简单来说,就是央妈定向出钱给金融机构来在股市加杠杆。(如下图)

来源:广发基金

来源:广发基金

这也是央妈首次出台仅能用于投资股市的贷款工具。

根据潘行长的发言,首期的操作规模是5000亿,如果效果好的话后续将增加第二期、第三期,这两天引爆市场的“三个五千亿”的说法就来源于这里。

工具2

股票回购增持专项再贷款

这一项工具的应用场景是:

上市公司和主要股东在进行回购和增持本公司股票时,如果缺少流动资金,可以向商业银行贷款来进行回购和增持。

在国际资本市场上,股东和公司的回购与增持是非常频繁的交易行为,本次的专项再贷款就是为了鼓励这种行为,让股东和公司通过真金白银向其他投资者展示对于公司的信心。

目前,根据潘行长的表述,专项再贷款的利率还是比较优惠的,仅为1.75%(比一般商业银行对客的贷款利率低了50bp左右)。而本项首期操作的规模是3000亿,如果效果好也可能会增加第二、第三期,为市场注入更多的活力。

02

发布会当天各类资产的行情走势,

反映了哪些市场情绪和预期?

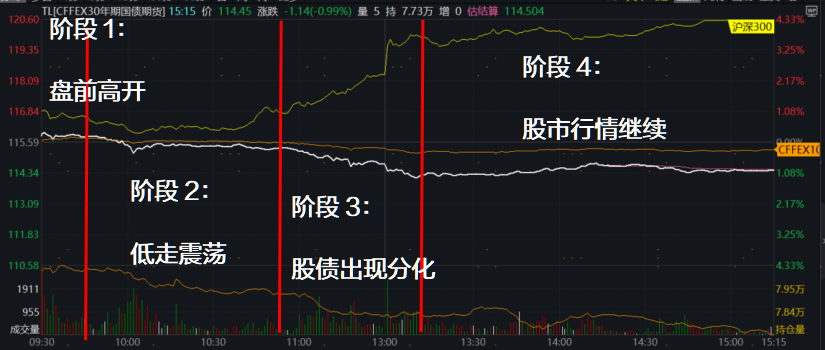

从9月24日的全天总涨跌幅来看,主要呈现了“股涨债跌”的跷跷板形态。

9月24日“股债跷跷板”的行情

数据来源:wind,黄色线为沪深300指数,橙色线为30年期国债期货

数据来源:wind,黄色线为沪深300指数,橙色线为30年期国债期货

这种股市乐观情绪一直延续到收盘,最终上证指数收涨4%+,长端国债期货基本保持了与股市负相关的状态,呈现了非常明显的“股债跷跷板”效应,30年国债期货当日跌幅接近-1%。

另外,我们还观察到,有些交易比较活跃的场内QDII ETF基金,在盘中出现了“杀溢价”的情况。

这可能是因为国内股市的交易时间与美股完全错开,导致溢价率下降更多地反映了投资者对A股市场情绪的表达。

换句话说,就是投资者可能因为看好A股市场而选择卖出QDII ETF,而并非基于对美股市场的实际判断。

总结来看,我们可以发现三个结论:

1. 市场对于总量宽松政策和针对地产的利好政策仍然有乐观反应,但呈现出一定程度的钝化。即便是普降存量房贷、同时降息降准这种较为重磅消息的出台,市场仍出现了开盘后高开低走的不一致观点。

2. 市场对于“真金白银+定向支持”的货币政策新工具是超预期的,因此也出现了更积极乐观的反应,这显示在了10点半后市场情绪彻底被引燃上。

3. 近期,市场变化的主要影响因素来自资金和情绪的流入。即便接下来几天并没有出现过多超预期提振因素,但股市表现仍然非常亮眼,市场情绪逐渐回暖,蛰伏的增量资金持续进入。

03

在当前的权益市场环境下,

哪些风格和基金品种可关注?

要看未来的方向,我们需要先回答三个关键问题:

1

经济基本面是否发生巨大反转?

当前,单一的货币政策出现了一定程度的钝化(如前文分析),未来可能需要更多的财政政策助力,暂时未出现巨大反转。

因此,在经济基本面彻底转向到高斜率的复苏阶段前,市场热点可能还是会在偏向于防御型的方向。

2

拿到央行定向注资的投资者,会投向什么方向?

对于高股息板块来说,可能存在低息套利机会(1.75%的回购增持专项再贷款利率 vs 4%+的股息率)。

但对于任何投资者而言,央行的注资还是要还本付息的贷款,不是“天上掉馅饼”,所以大家可能会优先考虑有安全垫的方向。

3

被政策鼓励的长期入市资金,会投向什么方向?

从之前的“国家队”资金来看,主要还是在偏大盘的风格。

虽然后续也不排除像今年2月初去配置市值更下沉的500、1000等指数宽基的情况,但公司运营基本面更加靠谱的大盘可能还是阻力较小的方向。

此外,被人民币汇率上升,以及政策、情绪转向吸引进来的外资资金也是市场的重要推动部分,但他们的整体审美可能还是偏向于大盘价值的。

好了,我们再回到开头的问题:在当前的权益市场环境下,哪些风格可关注?哪些基金品种可关注?可能大家心里已经有了一些答案。

04

债市还能重仓吗?

哪些债基品种可关注?

持有了债基的投资者朋友,9月24日的投资体验可能不太好。

特别是久期较长的利率债基,单日可能就“碎了几十个蛋”(1蛋=1bp,碎蛋=下跌),对于风险偏好较低的小伙伴来说,还是比较心痛的。

不过,未来还要不要投,大家需要考虑今年以来债市的驱动因素是否还成立,接下来我们一一看看。

驱动因素一

市场波动加大,投资者风险偏好下降,希望进入债市避险

当前,投资者风险偏好仍然较弱,后续能否大幅度回暖,还需要看财政政策和货币政策的配合情况。

因此,这项驱动因素仍然存在,但也不排除后续有更多增量政策使得市场情绪发生反转。

驱动因素二

央行持续宽松,政策利率下行带动债券收益率下降(即债券价格上升)

这个因素还是存在的。为了呵护经济的平稳增长,央行延续宽松货币政策的概率还是比较大的。

但需要提醒的是,债券投资也要考虑性价比,当债券收益率下降到突破重要政策利率点位时,投资性价比就不那么高了。此时仍重仓的话,可能会面临止盈回调的风险。

因此,这个驱动因素还存在了一定的不确定性。

驱动因素三

高息资产供给少、需求多,资产荒推动供求不平衡

在化解金融和债务风险的大背景下,高息资产的供给端是相对较少的,而需求端是否仍维持高需求状态,这取决于投资者的风险偏好是否发生转变。

而就目前来看,这种情绪上的巨幅转变可能没有那么快到来。因此,这项驱动因素预计将持续一段时间。

综合以上三条因素,从长期来看,债基投资仍然关注,但结构上需要谨慎选择,避免投资于一些超涨的券种。

作为投顾团队,我们有几点投资建议,以供大家参考:

当然,我们的偏债类投顾组合也将运用上述的几个原则,在市场波动中,为你严控组合的风险,力求达到组合收益与控制风险之间的最佳平衡。

05

除了股债外,

还有什么可关注的资产类别?

可能很多投资者没有关注到,发布会当天的可转债表现也非常亮眼。

万得可转债指数(8841324.WI)单日涨幅达3.93%,有些配置了转债的一级混合债基甚至单日收获了“几十个蛋”。

我们在之前也介绍过可转债这种资产(点击此处复习),它具有债性和股性两个方面,介于股债的二者之间。

回顾来看,在过去几个月中,一些高评级可转债因信用危机而面临违约风险,这种对债底的是否稳固的担忧情绪迅速扩散至整个可转债市场,导致一些基本面稳健的可转债仍被负beta拖累而大幅下跌。

然而,随着这周二和周三股市的反弹,可转债整体也显示出了较高的弹性。

事实上,可转债是一种具有期权特性的复杂金融工具,其定价机制比股票和债券更为复杂(这一点我们在之前的文章中也详细分析过)。

同时,可转债市场内部风格多样,包括偏债型、平衡型和偏股型等类型,这些风格之间的走势差异也是较大的。这对于普通投资者而言,是很难以准确把握的。

而本轮涨幅居前的混合型一级债基,为我们提供了一种更为均衡的选择。

这类基金通常由纯债+可转债组成,其中纯债部分占较大比重,可以为组合提供相对稳定的底仓收益;而可转债部分则为组合带来类似于权益的弹性+股债对冲效应。

这样的对冲策略使得一些混合型一级债基在市场波动中展现出较低的回撤,提供了较高的风险性价比,并且能够在股市上涨时获得额外的收益弹性。

此外,大家还可以考虑通过投顾组合来参与市场投资。

市场上一些偏债类投顾组合会根据市场宏观政策、估值水平、各类资产的风险收益特性等,精选并配置可转债和混合型一级债基,还会通过定期及不定期的调仓、再平衡操作,以应对市场的突发事件和短期波动。

如果大家感兴趣的话,我们后续也可以针对混合型一级债基出一期更加全面、深度的介绍,欢迎评论区留言催更~

一个总结

对于基金投资者,

本次政策组合拳有何影响?

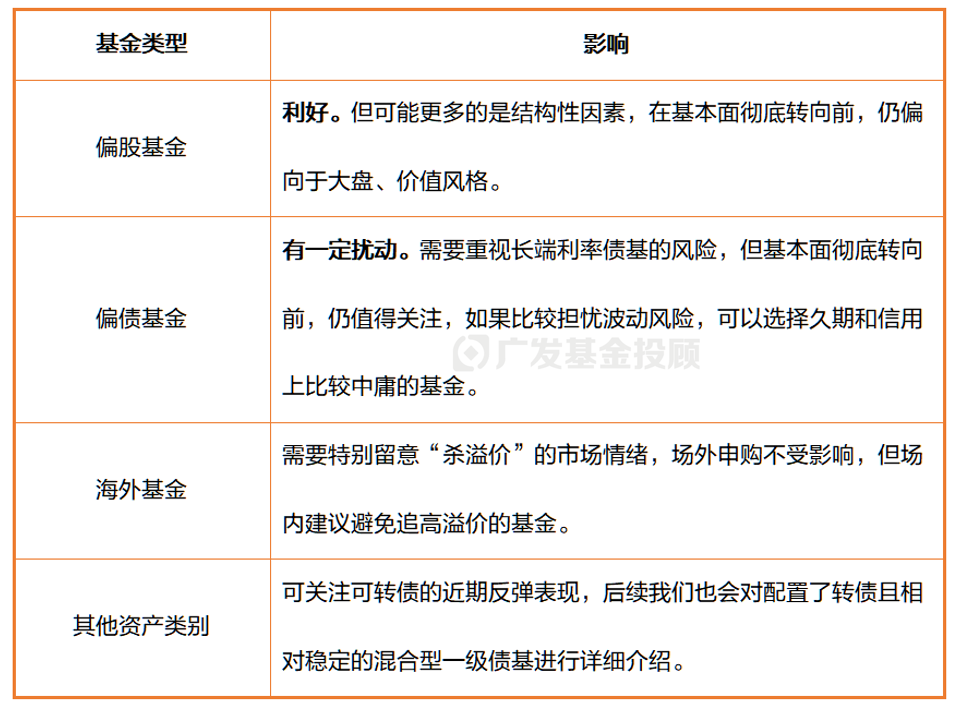

我们整理了对不同类型基金的影响,如下:

附:本次发布会所有政策的干货整理以及思维导图,欢迎大家保存学习~

注:政策内容来自公开资讯

注:政策内容来自公开资讯

本文作者:广发基金投顾团队仲忆

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎