近期,螺纹钢、热轧卷板以及原料价格均呈现下跌局面,黑色金属供需基本面是否较差?后期钢材市场将如何运行?笔者作出以下分析。

6月7日,国家发改委、工信部、生态环境部、市场监管总局、国家能源局等部门发布《钢铁行业节能降碳专项行动计划》,要求钢铁行业2024—2025年需节约2000万吨标准煤、减排二氧化碳约5300万吨。根据2023年钢协会员单位吨钢耗煤557.15千克进行测算,2024—2025年为完成节约2000万吨标准煤目标,需压减钢材3590万吨。根据钢协统计,每1吨标准煤燃烧约产生2.386吨二氧化碳,为完成减排二氧化碳5300万吨目标,需压减钢材3987万吨。综合来看,2024—2025年压减钢材4000万吨即可完成节能降碳目标,假设2024年与2025年压减产量相等,折算至2024年仅需压减2000万吨即可完成目标。福建省要求2024年粗钢产量不超过产能的85%,则2024年福建将压减511万吨,福建1—5月粗钢产量增加245万吨,则福建下半年压减粗钢超700万吨。下半年压减粗钢或以分省和分厂综合来开展,上半年粗钢或压减952万吨,预估下半年压减1548万吨,全年压减粗钢2500万吨左右。但压减粗钢的同时,各地也将兼顾GDP增长,因此压减粗钢产量的具体幅度存在较大不确定性,后期需进一步关注各省压减粗钢的目标和执行情况。

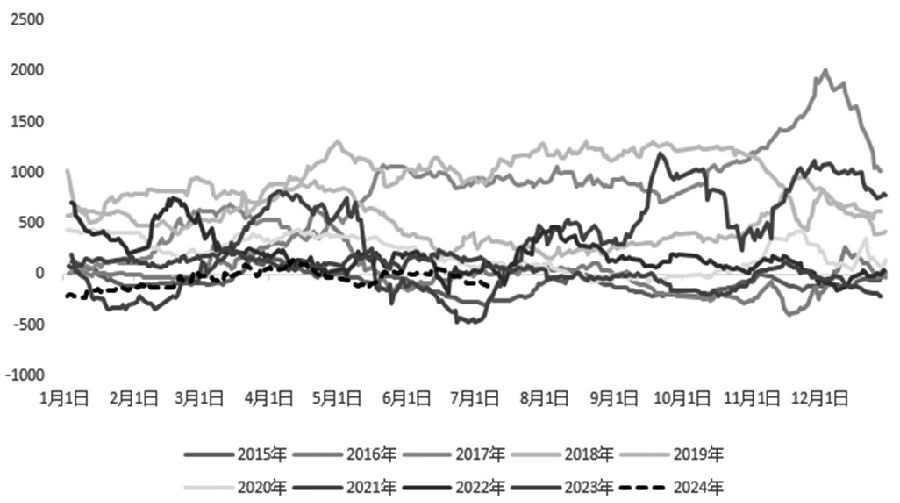

图为钢厂高炉即期利润走势(单位:元/吨)

截至7月8日收盘,螺纹钢钢厂高炉即期亏损132元/吨,热卷高炉即期亏损32元/吨,螺纹钢盘面利润14元/吨,独立电弧炉亏损308元/吨。山西地区受安监以及查“三超”的影响,焦煤产量下降,不过进口煤增量对供给进行弥补,焦煤总库存仍处于季节性低位。焦炭产销均下降,焦炭总库存处于季节性历史低位。焦煤、焦炭对钢厂成本支撑中性偏强。截至7月5日,45港口铁矿石总库存为14989万吨,处于近6年季节性次高水平。而且全球铁矿石发运也处于高位,铁矿石供应充裕,对钢厂的成本支撑较弱。

综合来看,1—5月汽车、船舶、家电和挖掘机等制造行业产量小幅增长,带动板材消费增加;而建筑钢材消费延续下降局面;1—5月较高的钢材出口和板材消费弥补了较差的建材消费;三季度汽车、家电产量增速或下滑,板材边际消费将下降。压减粗钢的同时,各省份也将兼顾GDP增长,因此压减粗钢产量的具体幅度存在较大不确定性。目前,钢厂亏损,焦煤、焦炭总库存处于低位,对钢厂的成本支撑中性偏强,铁矿石供需宽松对钢材成本支撑较差。综合来看,三季度板材消费边际转差,7—8月为建材消费淡季,钢材驱动向下,估值偏低,后期将震荡偏弱运行。