【导语】 特种合成橡胶一般生产能力及产量均小于通用合成橡胶,但因其各自的独特性能,在国防、国民经济以及居民日常生活的某些领域有着不可替代的作用。2024年上半年特种橡胶产业链五个主要的胶种丁基、乙丙、丁腈、氯丁与异戊二烯橡胶整体呈现震荡上行趋势。2024年需求增速放缓已是大概率趋势,下半年供应端及成本端的变量或仍是特种合成橡胶波动的关键,预计下半年特种合成橡胶价格或整体呈现前高后低形态。

特种合成橡胶产业链价格变化及传导逻辑:震荡上行,供应和成本传导驱动

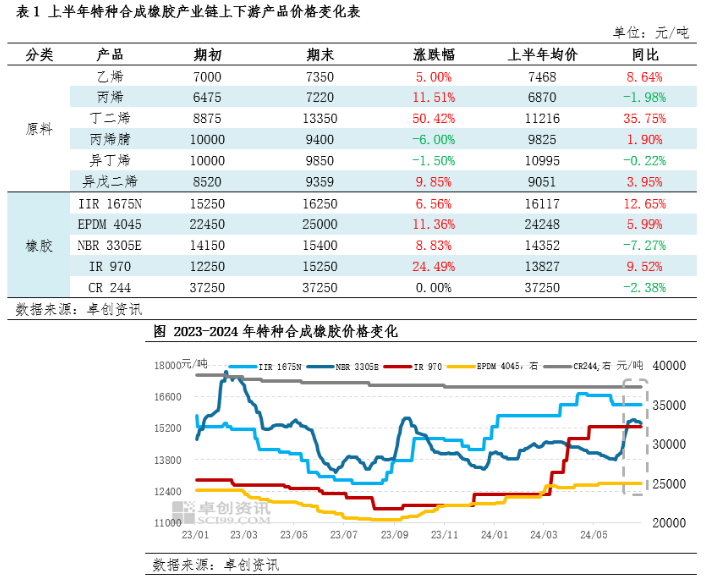

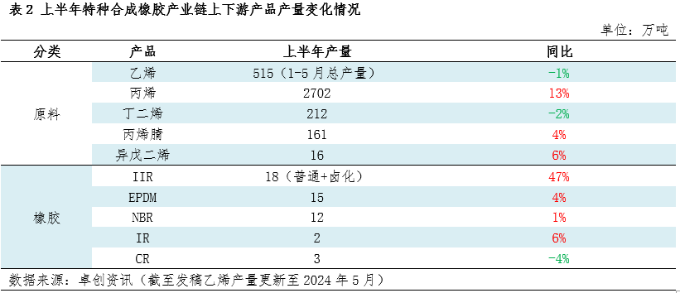

上半年特种合成橡胶产业链产品价格整体呈现震荡上行趋势,分析价格上行原因主要有:一是供应支撑,以IIR(普通丁基橡胶)、EPDM(三元乙丙橡胶)、IR(异戊二烯橡胶)表现相对明显。IIR与IR方面,受运输周期延长以及其他消费市场一季度集中备货影响,上半年整体欧洲某国货源的到港数量减少,从而导致中国市场的IIR与IR供应量缩减,进而支撑IIR与IR价格上行。EPDM方面,由于生产端库存低位、二三季度装置预期检修较为集中以及进口沙特货源到货减少影响,厂家挺价心态明显,利好EPDM价格。二是原料持续上行驱动,主要以NBR(丁腈橡胶为代表),截至6月末其主要原料丁二烯价格较年初上涨约50%,受此提振丁腈橡胶市场价格在6月份明显上涨。

通过横向的原料价格和橡胶价格同比来看,橡胶走势整体弱于原料走势,主要原因在于终端需求恢复不及预期。从两大终端市场房地产与汽车来看,据国家统计局数据显示,1-5月份房地产新开工面积同比下降24.2%,较1-4月的同比下降24.6%减少0.4个百分点;竣工面积同比下降19.8%,较1-4月的同比下降21%回升1.2个百分点;住宅竣工在2024年1-5月份的表现逐步回暖,但依然较弱。对于作为地产后端产品的特种合成橡胶而言,一方面竣工面积下降利空橡胶市场,另一方面中长预期下受到来自新开工面积下滑带来的需求约束,更是导致了部分操盘商对需求信心的不足。汽车方面,2024年1-5月中国汽车总产量1138.4万辆,同比增长6.5%,其中新能源汽车产量同比增长30.63%,传统能源汽车产量同比下滑2.8%。虽然汽车产量总体增长,但上半年内部分终端价格下滑,施压橡胶制品降价,中小规模下游企业接单能力减弱且利润较薄,因此对于橡胶原材料涨价接受能力有限。此外传统能源汽车的减量于部分耐油橡胶而言是需求欠佳所面临的现实之一。

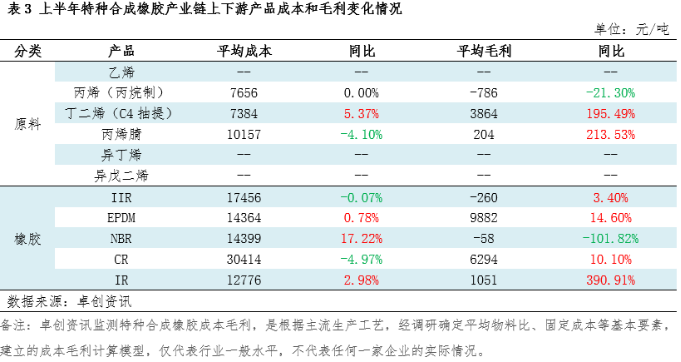

特种合成橡胶上下游产品产量变化:多数产品产量同比增长

上半年特种合成橡胶产业链多数产品产量呈现增长态势。从原料端来看,丁二烯产量下滑相对明显,裂解装置开工负荷不高、装置意外停车以及部分检修装置重启时间延后等,均导致国内丁二烯供应量不足。此外进口货源数量亦有所减少,供应偏紧促使丁二烯市场价格持续上涨,受此支撑丁二烯多数下游产品价格跟涨,其中就包括了NBR。从橡胶端来看,仅CR因装置检修影响产量小幅下滑,然下游需求恢复不及预期,因此供应减量并未对行情形成实质性支撑。其余胶种产量均不同程度增加,也在一定程度上制约了胶价的涨幅。

特种合成橡胶产业链毛利润变化对比:NBR平均毛利显著下滑

从特种合成橡胶产业链的利润分配来看,上半年多数产品实现了利润的环比增长,平均毛利下滑幅度最大的产品是NBR。分析来看,主要是丁腈橡胶在供大于求的矛盾较为突出,价格涨幅远小于丁二烯,从而导致其行业利润水平下滑。其余胶种来看,随价格的走高,行业盈利水平有所改善。

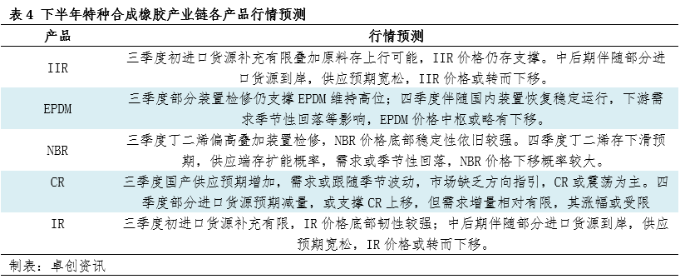

下半年特种合成橡胶产业链产品走势预测:基本面供应增量或大于需求增量,整体价格走势或以前高后低形态表现

供应方面来看,下半年特种合成橡胶行业检修力度较上半年减小,卓创资讯统计下半年仅EPDM及NBR各有两套装置计划检修,其余胶种暂未有装置存检修计划,国产货源供应预期增长。而进口方面来看,据悉部分欧洲某国货源6-7月陆续装船,船货数量较前期增多,下半年以IIR及IR为代表的进口量亦存增加预期。需求方面来看,2024年需求增速放缓已是大概率趋势,上半年国内制造业仍呈现波浪式复苏的特征,5-6月制造业PMI转弱,其中新订单降至49.6,需求季节性下滑。上半年政策端也加大力度,释放一系列利好来稳增长,其中地产端政策预期以去库存带动产业链形成正向循环。下半年7月将召开二十届三中全会,年内万亿超长期国债仍有较大释放空间,宏观向好预期不变,但政策转化到实体经济显著好转还需要时间。预计整体特种合成橡胶消费量增幅或仍不及供应。因此,需求增速偏缓背景下供应端及成本端的变量或仍是下半年特种合成橡胶波动的关键,考虑装置检修、进口货源船期、原料波动以及季节性变化等影响,预计下半年特种合成橡胶价格或整体呈现前高后低形态。

(卓创资讯 李晗)