【导语】2024年动力煤市场供需两端有望继续保持正增长,长协煤资源有所外溢,市场供需格局仍偏宽松,煤价或继续承压下行,向合理区间靠近,而港口煤价与主产区煤价仍存倒挂风险,主产区煤矿定价话语权增强。

供应端:2024年煤炭供应依然较有保障

国内煤炭产量继续高位有增

中国是耗煤大国,煤炭在中国能源消费总量中占比超过50%,“富煤、贫油、少气”的能源格局,决定了煤炭在国家能源安全稳定供应的“顶梁柱”、“压舱石”地位。因此2024年保障国内煤炭供应稳定依然是确保能源安全的重要环节。2021年以来,随着国内增产保供政策持续推进,国内先进煤矿产能加速释放,国内煤炭产量持续快速增长,据国家统计局数据,截至2023年年末,中国国内原煤产量为46.6亿吨,较2021年增加5.89亿吨,累计增长14.47%。但同时也注意到,2023年以来,国内煤矿生产安全事故时有发生,给人民群众生命财产安全带来威胁,为坚决遏制重大生产安全事故发生,防患于未然,2023年主产区各级政府加强对区域内煤矿生产安全的检查力度,煤矿生产相对谨慎,以安全生产为前提,因此2024年来看,国内煤炭产量或依然稳中有增,但增速较2023年有所放缓,预计2024年全国煤炭产量达到47.3亿吨,同比增长1.5%,其中动力煤产量30.55亿吨,同比增长0.39%。

进口量略有下滑,但依然保持在较高水平

2016年实施进口煤总量平控政策以来,国内煤炭进口总量保持在3亿吨上下,其中进口动力煤总量约为2.2亿吨左右。而2023年在进口零关税政策及恢复澳煤进口等多重利好政策支撑下,中国年度煤炭进口量达到4.74亿吨,其中动力煤进口总量3.54亿吨,创历史记录最高值。从2024年1月1日起,我国恢复进口煤关税征收政策,主要影响来自于俄罗斯及蒙古等国家的煤炭进口成本,而印度尼西亚及澳大利亚按照自贸协定继续实施零关税。来自于俄罗斯及蒙古等国家的煤炭进口税率将由0%提升至3%-6%不等,以俄罗斯Q5000大卡动力煤为例,恢复进口关税后,从俄罗斯进口动力煤成本单吨将增加50元/吨左右,进口成本的增加,或将导致国内终端用户对来自俄罗斯及蒙古的动力煤接受度下降。2023年中国从俄罗斯及蒙古进口煤数量在中国年度煤炭进口总量中占比为35%左右,而俄罗斯方面宣布取消煤炭出口关税、蒙古方面则侧重优化口岸出口效率、同时蒙煤性价比较高,因此将在一定程度上对冲中国恢复征收进口关税带来成本增加的影响,预计2024年中国年度煤炭进口总量或将达到4.3亿吨水平,其中动力煤进口总量约为3.14亿吨,虽较2023年有所回落,但整体仍保持在较高水平。

长协比例下调,市场煤可售资源增加

从国家发改委下发的《关于做好2024年电煤中长期合同签定履约工作的通知》文件来看,2024年电煤中长期合同签定较之前发生一定改变。首先电煤中长期合同覆盖范围有所收窄,2023年所有发电、供热用煤企业都需签定电煤中长期合同,而2024年则变更为统调公用电厂及承担居民供暖任务的电厂要签定电煤中长期合同,而集中供暖用煤企业则不再强制进行电煤中长期合同签定;再就是签订比例有所下降,2023年要求电力企业用煤需求要保障长协煤100%至105%覆盖,而2024年电力企业用煤需求覆盖比例为80%-100%,2023年长协煤签定总量定为26亿吨,2024年未对签定量做具体要求。因此从电煤中长期合同签定相关变化情况来看,2024年市场煤数量较2023年将有所增加,预计长协煤资源向现货市场的释放量或将达到5亿吨左右。

需求端:需求量稳步增长

用煤需求稳步增长

2024年在国内积极财政政策及稳健货币政策的支撑下,预计国内经济将延续向好态势,这将对国内煤炭消耗量增长起到支撑。煤炭下游消费领域主要集中在电力、钢铁、建材、化工等四大行业,这四大行业在国内煤炭年度消耗总量中占比超90%。从电力行业来看,电力行业受经济发展拉动作用较强,在经济稳步增长带动下,预计未来火电装机规模将依然呈现增长趋势,支撑火电发电量提升;但在“双碳”目标制约下,火电规模增长幅度将逐步收窄,预计2028年火电发电量规模将达到67121.2亿千瓦时,根据发1度电需要耗420g原煤,2028年火电耗煤量约为28.19亿吨。而受《坚决遏制“两高”项目盲目发展,严格落实产能置换》政策及房地产行业延续弱稳影响,2024年钢铁及建材行业规模增长将相对受限,预计2024年钢铁及建材行业耗煤量基本与2023年持平,分别为7亿吨、5.3亿吨;化工行业受“关于从严从紧控制现代煤化工产能规模的通知”政策的影响,未来煤化工行业发展也将受到一定限制,相关产品产量将整体趋于平稳,预计2024年煤化工行业耗煤量为3.5亿吨。整体来看,2024年下游各行业耗煤总量或将达到47亿吨左右,较2023年提升0.5亿吨,增幅为1.08%。

价格端:煤价承压偏弱运行为主,港口与主产区煤价走势或仍有分化

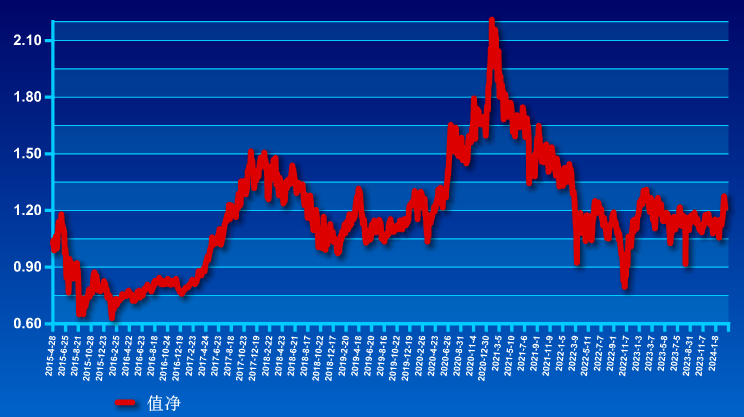

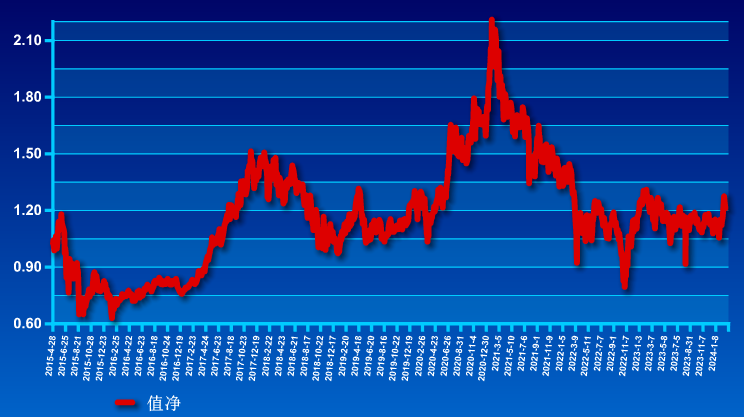

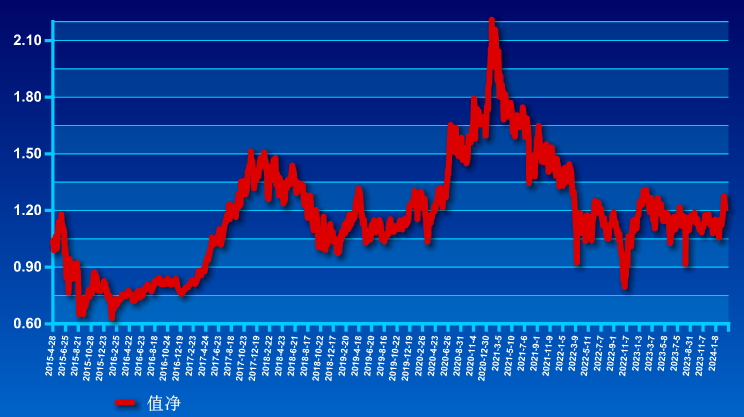

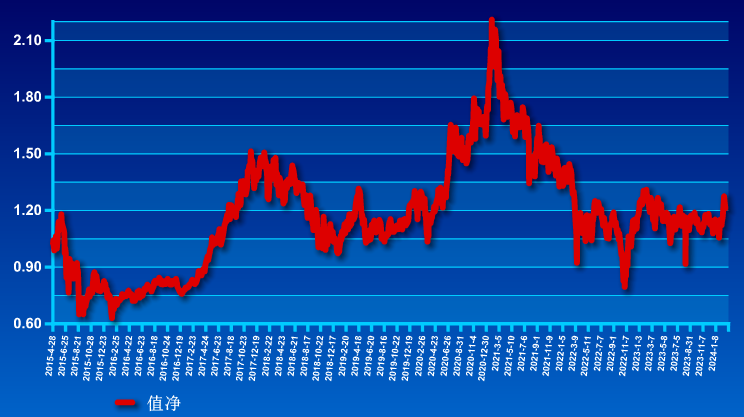

煤价整体或继续向下调整

2024年国内煤炭市场供需两端均存在增长预期,2024年总供应量将达到51.6亿吨(产量+进口量),同比增加0.26亿吨,增幅0.51%;总需求量为47亿吨,同比增长0.5亿吨,增幅1.08%。供需差为4.6亿吨,供需关系依然偏宽松,价格继续下调预期较强。综上所述,2024年煤炭市场供需关系仍显宽松,煤炭市场将继续承压运行,但不排除存在阶段性小幅反弹行情的出现,不过整体反弹空间比较有限。

港口与主产区煤价仍存倒挂风险,主产区煤矿议价能力增强

2023年由于主产区与港口煤价持续倒挂,对贸易商向港口发运煤炭积极性有明显拖累,以大同地区为例,2023年大同地区Q5500大卡动力煤发往秦皇岛港口平均每吨煤炭亏损20元左右,最高亏损可达100元。2019-2023年,晋陕蒙地区煤炭产量由26.4亿吨增长为33.29亿吨,累计增长6.89亿吨,增幅26.10%,而同期秦皇岛港口煤炭资源调入量由1.91亿吨降至1.69亿吨,减少0.22亿吨,降幅11.52%。2024年来看,低价进口煤将继续对港口煤价形成冲击,港口煤价与主产区煤价倒挂风险仍存在;而主产区煤矿生产灵活性较高,可通过停减修控制煤炭供应,因此煤矿较港口议价能力增强。

综上所述,2024年国内动力煤市场供需两端均存在增长预期,同时长协煤签约比例下调将有一部分资源向市场煤倾斜,市场煤价格下行预期仍较强;在低廉进口煤资源的冲击下,港口煤价与主产区煤价倒挂风险仍然存在,2024年港口煤价与主产区煤价走势或继续分化,煤矿则由于可灵活调控生产进度,对煤价定价话语权更重。

(卓创资讯 赵丽)