备兑策略是在商品上下游产业链企业中常见的期权现货组合策略。该策略结合了期权头寸和现货头寸,基本目的在于通过出售虚值看涨期权来获取权利金,从而增加对持有标的头寸的收益。实施这一策略的企业通常希望在持有现货或标的的同时对其基本面保持中性或略显乐观,因此选择进行备兑。然而,企业同时认为上涨的空间有限。换句话说,企业认为未来市场将呈现温和上涨趋势,因此不太可能触及特定行权价位,从而避免被动行权导致亏损。基于这一观点,企业采用备兑策略,以期通过期权策略增加其持有的货物的收益。

在产业链的采购、生产、库存和销售等多个环节中,企业常常会选择卖出虚值看涨期权或者采用备兑策略,作为其生产经营的一种增益手段。例如,当企业需要采购原材料并认为当前原材料价格相对高位并且趋势波动有限时,便可通过卖出虚值看涨期权获取权利金,以实现折价采购的目标。同样,当企业持有一批产成品库存并预期未来需要销售,同时希望以溢价出售时,备兑策略也是一种可行的增益手段。

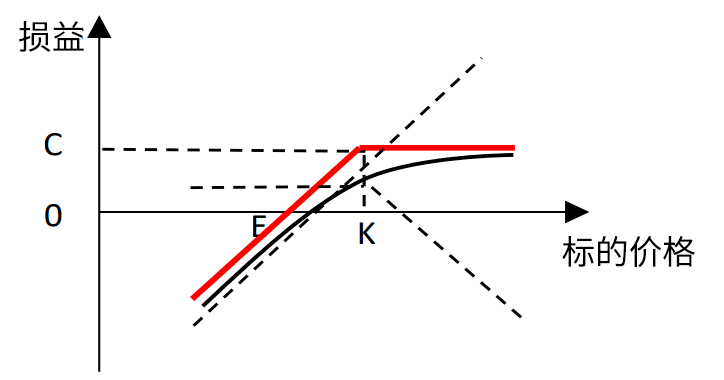

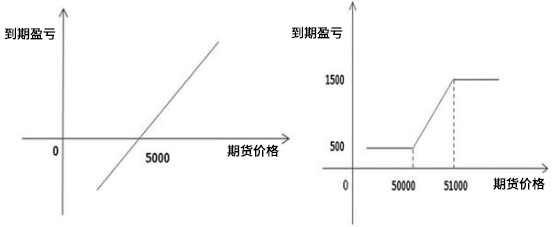

备兑策略盈亏损益图

保护策略更为简单直接,它只涉及在持有标的物的同时购入看跌期权进行保护。当标的物(无论是现货还是期货)的价格下跌时,买入看跌期权的头寸将带来盈利,从而使整体持仓达到盈亏平衡,就如为企业添加了一份实质的“保险”。

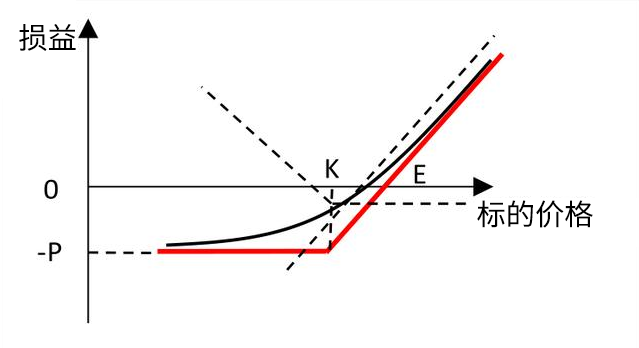

图2 保护策略盈亏损益图

领口策略的主要应用场景仍然集中在保护性看跌期权方面。在预期标的物价格上涨的同时,担心可能出现价格下跌的情况时,投资者选择购买看跌期权以进行保护。领口期权和保护性看跌期权都共享这一投资逻辑,但二者的不同之处在于领口期权采用卖出看涨期权的方式,以降低购买看跌期权的成本。对于那些希望购买“保险”但又希望降低权利金支出的企业来说,通过领口策略中卖出的看涨期权,可以部分抵消支出的权利金,减少每日时间价值的损失。然而,需要注意的是,尽管卖出看涨期权有效地对冲了成本,却也限制了上方潜在收益。因此,在执行领口期权策略时,必须及时评估行情走势。如果短期内预期趋势性上涨,但担心可能受到黑天鹅事件或其他干扰,选择购买看跌期权进行保护的投资者可能更适合采用保护性看跌期权策略,而非领口期权策略

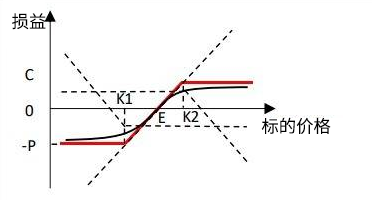

图3 领口策略盈亏损益图

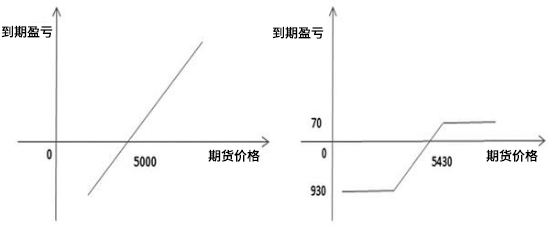

我们以领口期权为例,假设交易者在每吨铜价达到50000元的水平购入1手铜期货合约,以下将对上涨和下跌两种情况进行讨论:

下跌情况下的亏损:

如果随后铜价下跌至49500元/吨,导致每吨亏损500元,此时可以购入1手平值看跌期权 Put@49500,支付权利金1700元/吨。为了降低权利金成本,同时卖出1手相同到期日、执行价格为50500元/吨的看涨期权 Call@50500,收取权利金1270元/吨,从而构建领口期权。

在期货亏损的情况下,通过领口期权的构建改变了盈亏结构,将最大亏损限制在930元/吨。尽管盈利也被限制在70元/吨的较低水平,盈亏平衡点上移至5430元/吨。

这种调整表面上似乎收益有限,但领口期权的价值不仅仅体现在潜在收益水平:一方面,它使交易者暂时避免了极端情况,有更多时间来分析市场动向,从而稳定了投资者的心态;另一方面,可以通过卖出期限更长的看涨期权进一步降低成本,减小最大亏损。在价格上涨时,可以对看涨期权进行展期操作,从而打开盈利的空间。

上涨情况下的盈利:

如果随后铜价上涨至51000元/吨,每吨盈利1000元,此时可购入1手虚值看跌期权 Put@50000,支付权利金1250元/吨。同时,卖出1手相同到期日的平值看涨期权 Call@51000,收取权利金1750元/吨,构建领口期权。

由于标的资产前期产生一定收益,与下跌亏损情况不同,上涨盈利后转换为领口期权,最大盈利增加至1500元/吨,最小亏损被控制在500元/吨的正收益水平。这可以看作是一种无风险投资组合,适合在浮盈状态下进行风险控制。