我们认为,结合本期高频数据,当前我国经济基本面应主要关注以下几点:

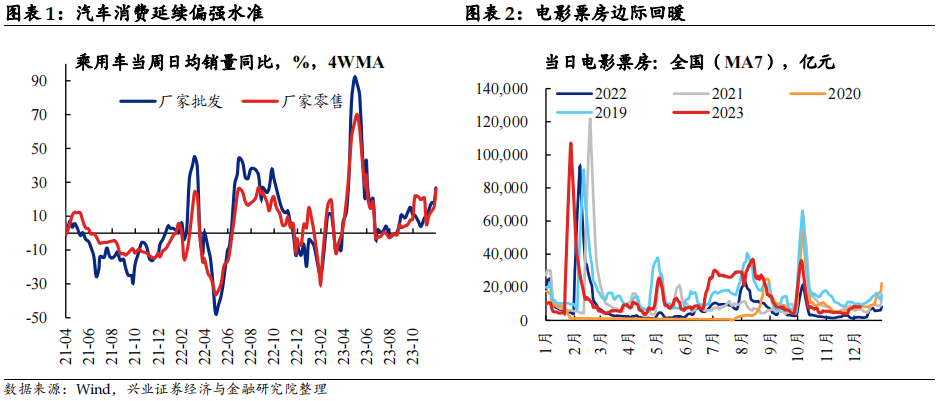

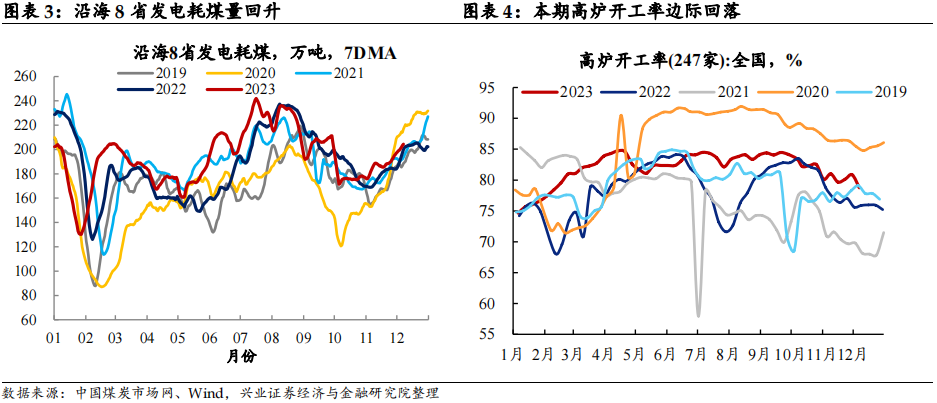

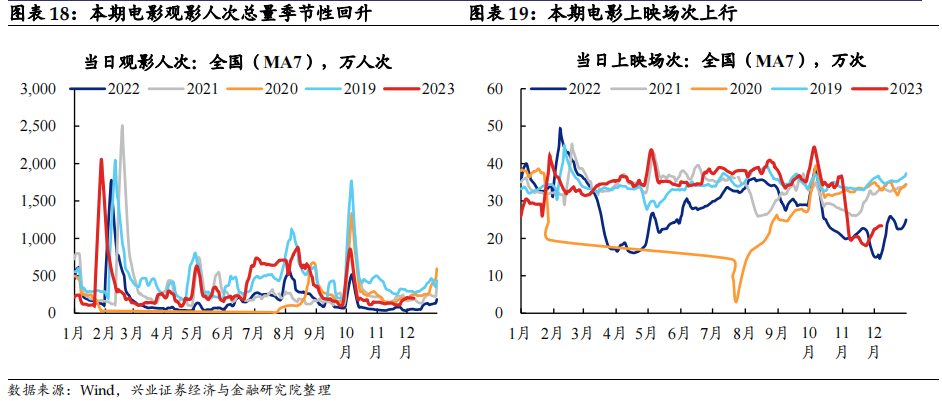

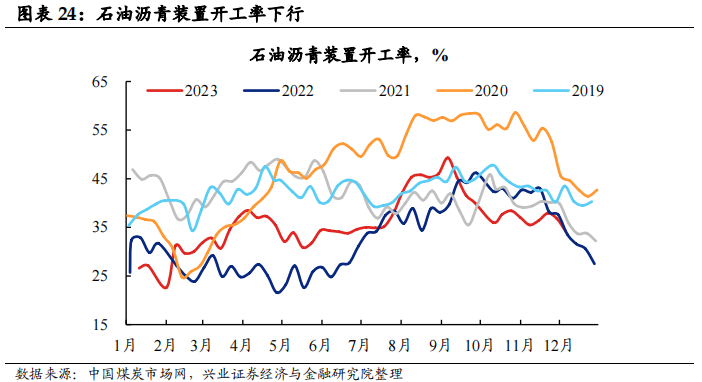

第一,消费向好,工业生产亦有亮点,生产及消费仍为经济的重要支撑。11月最后一周乘用车市场批发同比去年回升42%,零售同比去年上行46%,整体表现亮眼;电影票房、观影人次亦有明显回升,或指向消费仍处于不错水准。此外,虽然本周高炉、石油沥青装置等开工率数据有所回落,但沿海8省发电耗煤量仍处于季节性偏强水准,且回升势头明显,工业生产亦有亮点。后续工业生产及居民消费可能仍将是经济回暖的重要支撑。

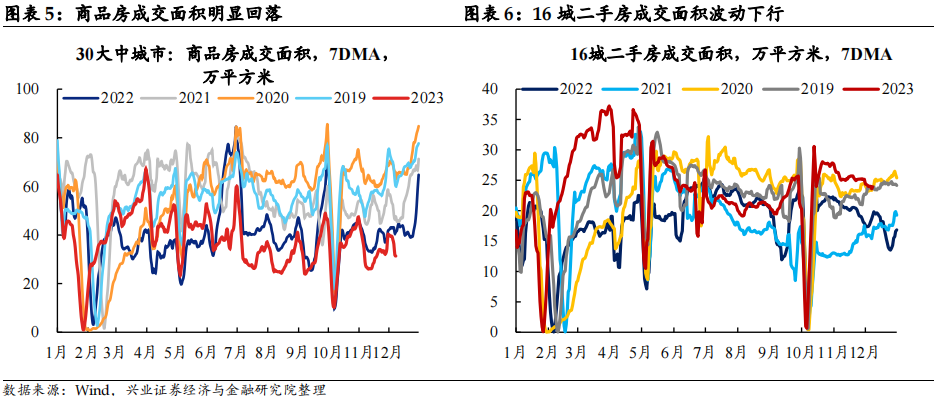

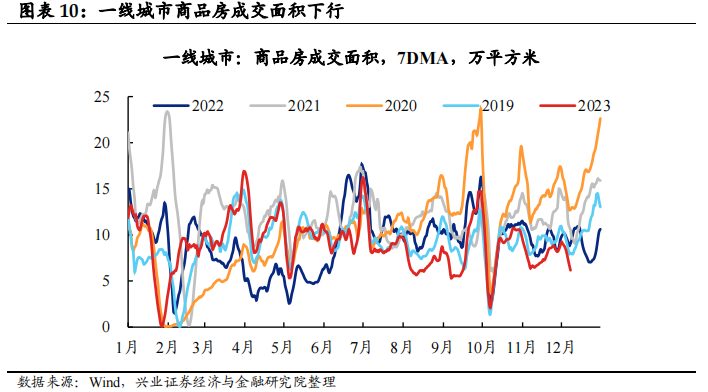

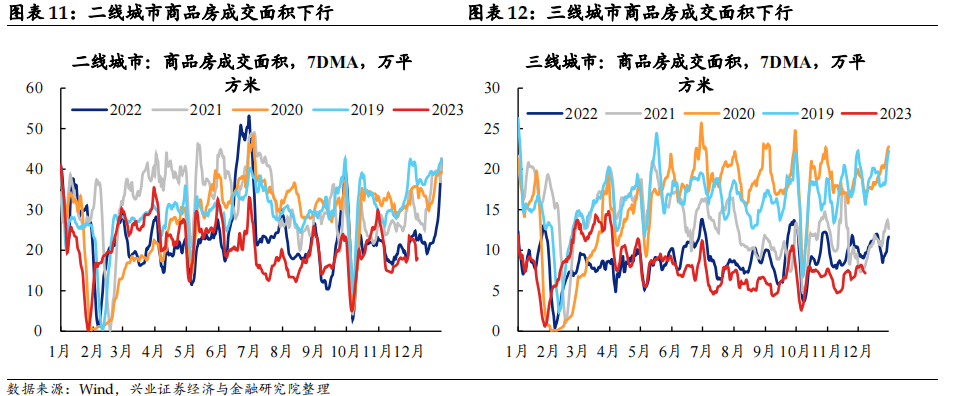

第二,地产销售继续回落,关注后续政策效力的逐渐显现。本期商品房销售面积整体回落,各线城市回落幅度均较为明显;此外16城二手房成交面积也仍处于下行通道当中,目前与2019-2020年同期水平基本相当。虽然近期针对房企融资等方面的地产放松政策进一步加码,但其对于地产销售的支撑效果可能仍有待进一步观察。

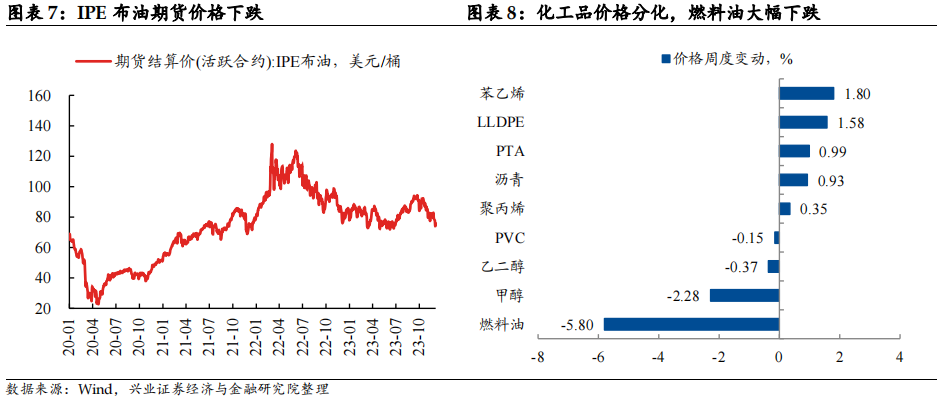

第三,原油价格进一步回落,或指向全球经济及能源需求前景疲弱。本期IPE布油期货结算价环比上周进一步回落3.85%至75.84美元/桶(截至12月8日),周内油价甚至已阶段性跌破75美元/桶的大关,拖累燃料油等化工品价格亦出现明显下跌。虽然在11月底OPEC+国家宣布在明年一季度自愿减产,但仍未止住国际油价持续下跌的趋势。这可能指向市场对于全球经济及能源需求的前景预期疲弱,关注后续油价走势及海外经济基本面的边际变化。

本期国内高频数据追踪概览:

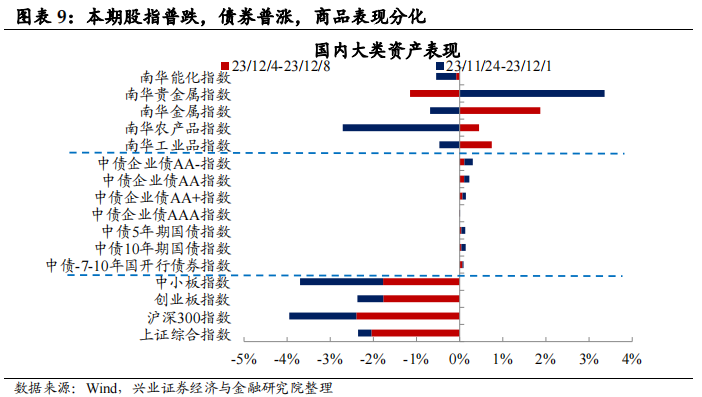

大类资产表现:本期股指普跌,债券普涨,商品分化。

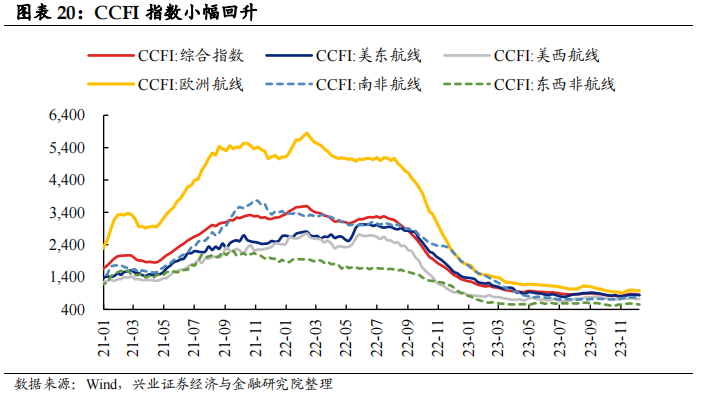

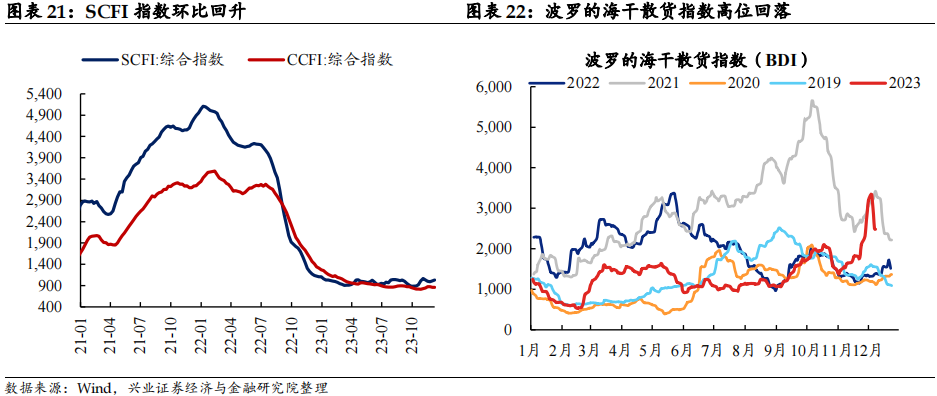

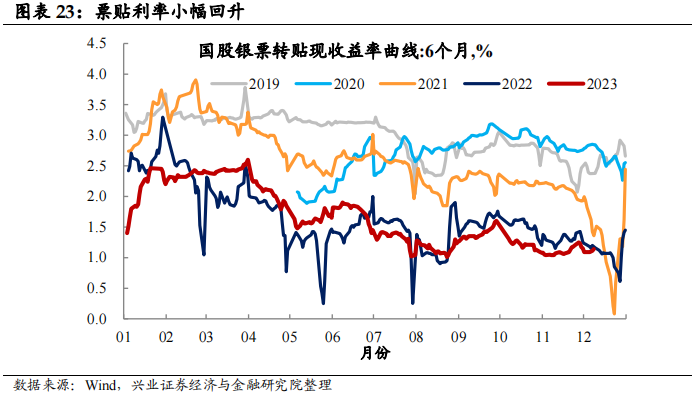

终端需求恢复状况追踪:1)房地产:销售进一步回落;2)建筑施工:逐渐进入淡季;3)消费:汽车消费延续偏强水准,电影消费边际回暖;4)出口: SCFI指数回升;5)信贷:票贴利率小幅回升。

工业生产及人流状态追踪:1)工业生产:表现尚可;2)人员流动:迁徙规模下行。

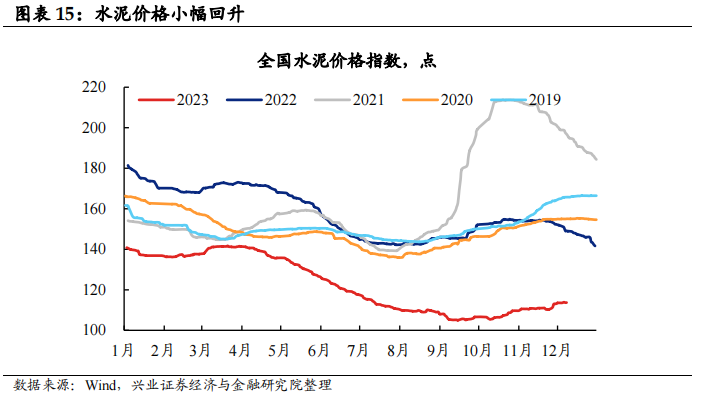

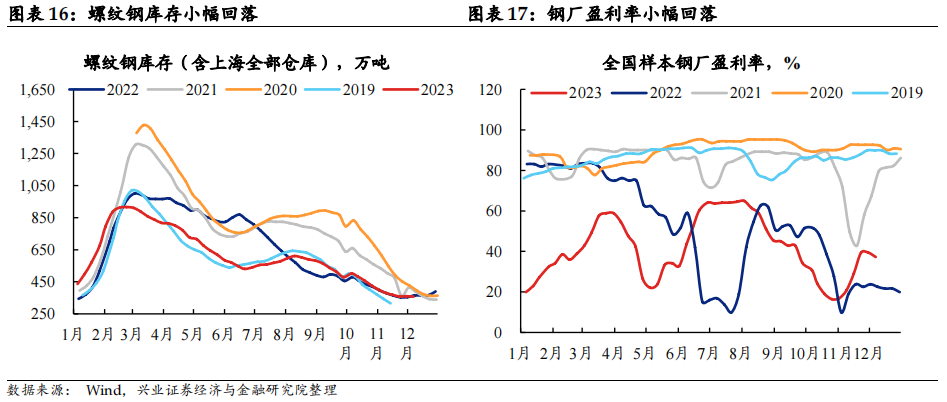

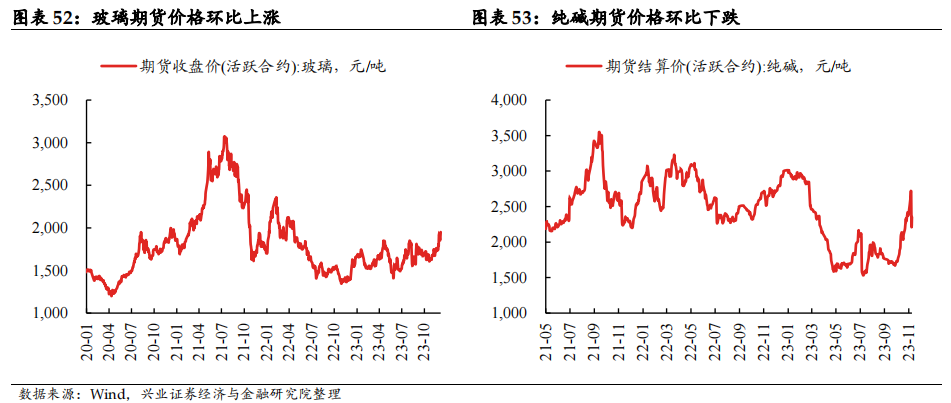

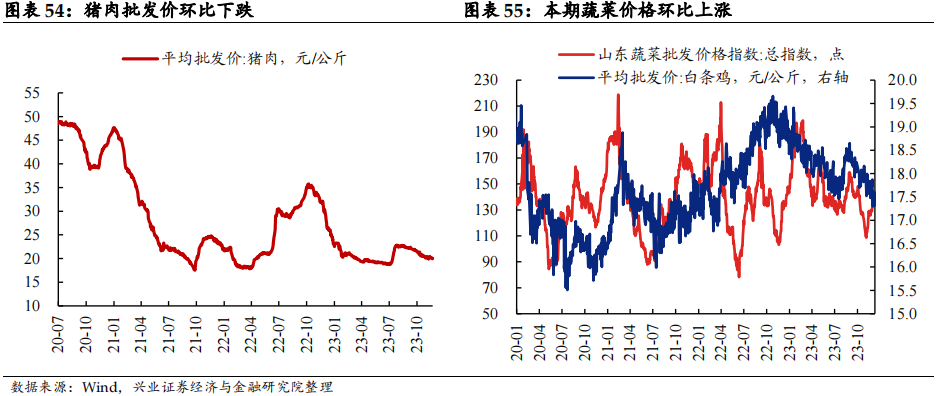

大宗商品状态:1)煤炭:价格上涨;2)钢铁:铁矿石、螺纹钢现货价格上涨;3)有色:价格下跌;4)原油:价格下跌;5)化工:价格分化;6)水泥:价格回升;7)玻璃:玻璃上涨、纯碱下跌;8)农产品:猪肉价格下跌。

风险提示:房地产政策超预期、财政支出力度超预期、金融监管超预期

我们认为,结合本期高频数据,当前我国经济基本面应主要关注以下几点:

第一,消费向好,工业生产亦有亮点,生产及消费仍为经济的重要支撑。11月最后一周乘用车市场批发同比去年回升42%,零售同比去年上行46%,整体表现亮眼;电影票房、观影人次亦有明显回升,或指向消费仍处于不错水准。此外,虽然本周高炉、石油沥青装置等开工率数据有所回落,但沿海8省发电耗煤量仍处于季节性偏强水准,且回升势头明显,工业生产亦有亮点。后续工业生产及居民消费可能仍将是经济回暖的重要支撑。

第二,地产销售继续回落,关注后续政策效力的逐渐显现。本期商品房销售面积整体回落,各线城市回落幅度均较为明显;此外16城二手房成交面积也仍处于下行通道当中,目前与2019-2020年同期水平基本相当。虽然近期针对房企融资等方面的地产放松政策进一步加码,但其对于地产销售的支撑效果可能仍有待进一步观察。

第三,原油价格进一步回落,或指向全球经济及能源需求前景疲弱。本期IPE布油期货结算价环比上周进一步回落3.85%至75.84美元/桶(截至12月8日),周内油价甚至已阶段性跌破75美元/桶的大关,拖累燃料油等化工品价格亦出现明显下跌。虽然在11月底OPEC+国家宣布在明年一季度自愿减产,但仍未止住国际油价持续下跌的趋势。这可能指向市场对于全球经济及能源需求的前景预期疲弱,关注后续油价走势及海外经济基本面的边际变化。

1

大类资产表现:本期股指普跌,债券普涨,商品分化

本期股指普遍下跌,其中沪深300指数下跌最多,跌幅达到2.4%。

本期债券指数普遍上涨。其中中债企业债AA-指数上涨最多,涨幅达到0.11%;中债企业债AAA指数小幅下跌0.01%。

本期商品指数表现分化,其中南华贵金属指数下跌幅度较大,达到1.15%;南华金属指数上涨1.87%。

2

终端需求恢复状况追踪

房地产:销售进一步回落。

本期30大中城市商品房成交面积低位进一步回落,各线城市均有不同程度的下行,目前绝对水平均明显低于往年同期。16城二手房成交面积边际回落,绝对水平与2019和2020同期水平基本相当。

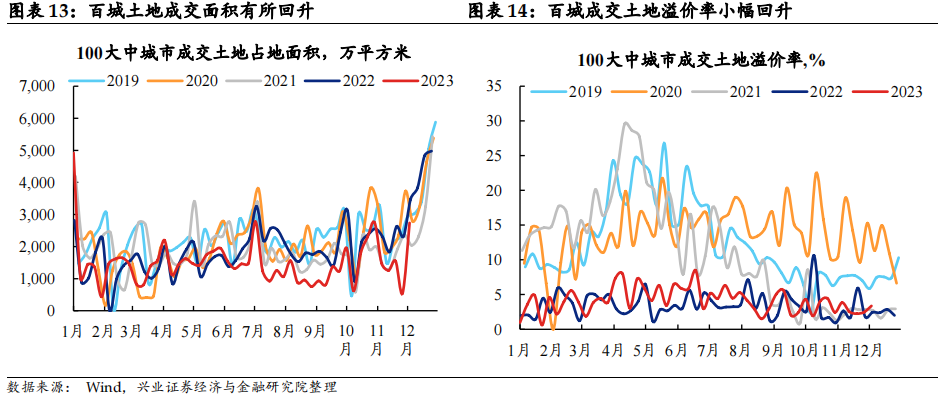

本期百城成交土地面积明显回升,绝对水平与往年同期基本相当;成交土地溢价率小幅回升,仍然维持低位。

建筑施工:逐渐进入淡季。

本期螺纹钢库存小幅回落,钢厂盈利率边际下行,水泥价格有所回升。近期天气较暖且政策对建筑施工支持力度较大,建筑施工终端需求表现不错,但后续建筑施工将逐渐进入淡季,建筑施工终端需求大概率维持下行趋势。

汽车消费:延续偏强水准。

11月最后一周总体狭义乘用车市场批发同比去年回升42%,零售同比去年上行46%,汽车消费延续偏强水准,终端需求稳中向好。

电影消费:边际回暖。

本期电影消费边际回暖,目前电影票房、观影人次绝对水平与往年同期表现相当,电影上映场次回升但仅高于去年同期,弱于往年同期水平。

出口:SCFI指数回升。

本期CCFI指数环比上行约0.08%,SCFI指数环比上行约2.12%;BDI指数环比下行约22.21%。

本期SCFI、CCFI指数均有所回升,结合11月进出口数据来看,后续出口同比回升可能是大势所趋。

信贷:票贴利率小幅回升。

本期票贴利率小幅回升,12月8日半年国股转贴利率约为1.14%,仍然处于偏弱水准,与去年同期水平基本相当。票贴利率的小幅回升或指向信贷平滑政策的支撑下信贷有阶段性好转的迹象。

3

工业生产状态追踪

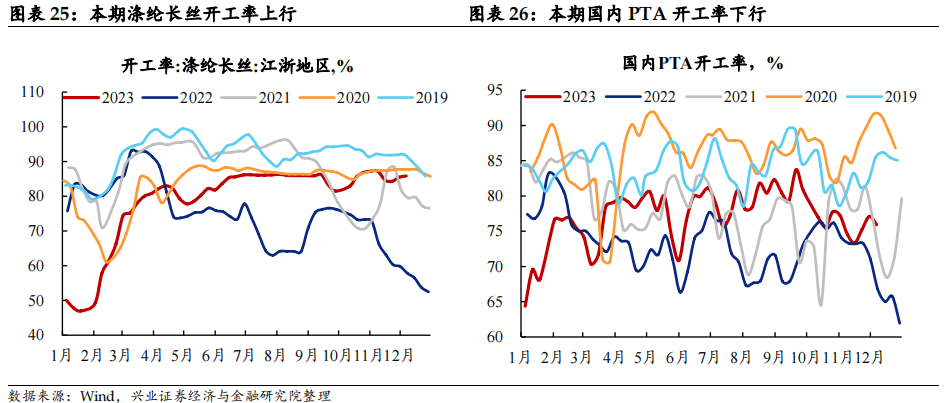

工业生产:表现尚可。

本期沿海8省发电耗煤量环比回升3.8个百分点,其绝对水平仍处于季节性偏强水准。

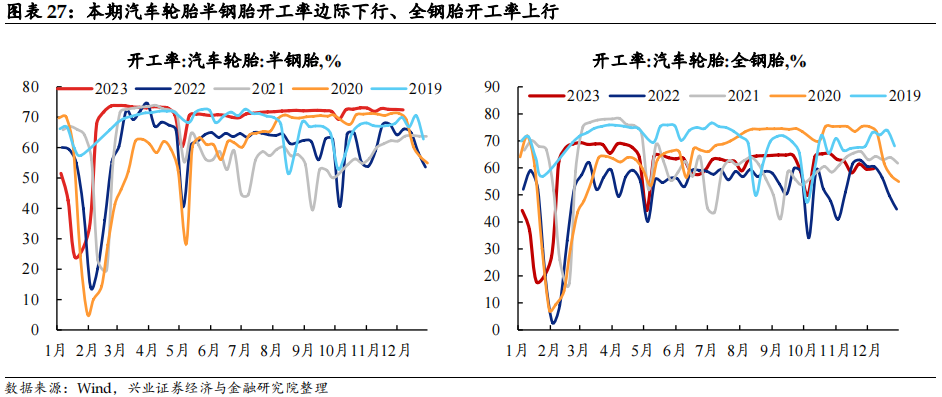

从开工率的角度来看,本期全国高炉开工率环比回落2.11个百分点至78.75%;石油沥青装置开工率环比下行2.7个百分点至34.1%;涤纶长丝开工率上行0.35个百分点至85.84%;国内PTA开工率下行1.18个百分点至75.91%;汽车半钢胎开工率边际下行0.13个百分点至72.42%,全钢胎开工率上行0.16个百分点至59.72%。

本期除涤纶长丝、汽车半钢胎开工率小幅回升外,其余开工率数据普遍下行,但沿海8省发电耗煤量环比回升且仍处于季节性偏强水准。整体来看,工业生产表现尚可。

4

人流状态追踪

人员流动:迁徙规模下行。

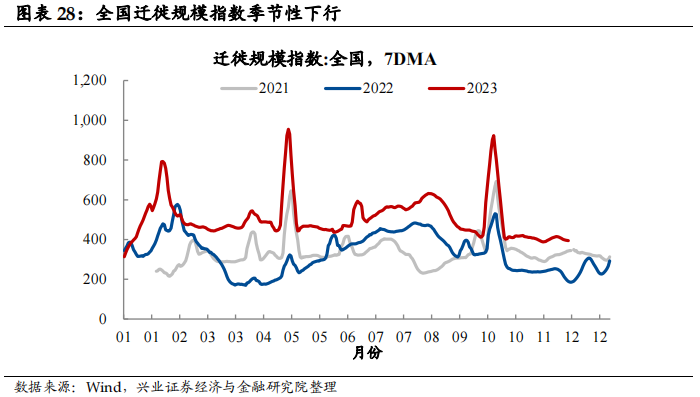

本期全国迁徙规模指数下行,总量强于往年同期。

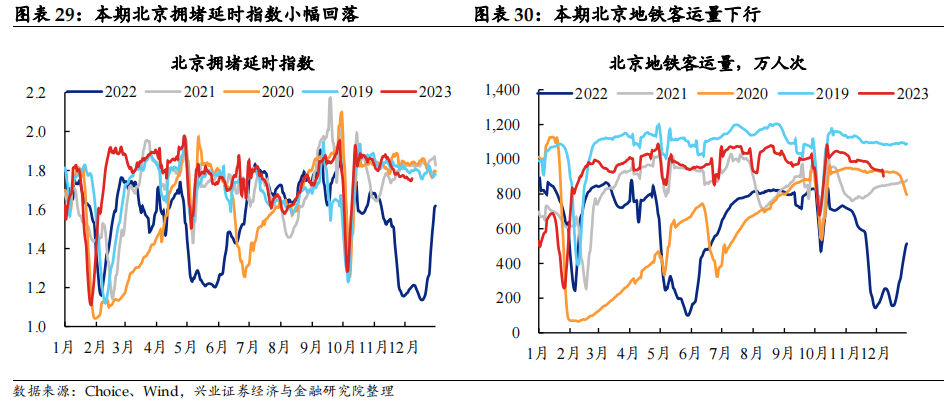

本期北京的拥堵延时指数小幅回落,整体水平不高;地铁客运量下行,总量符合季节性水平。

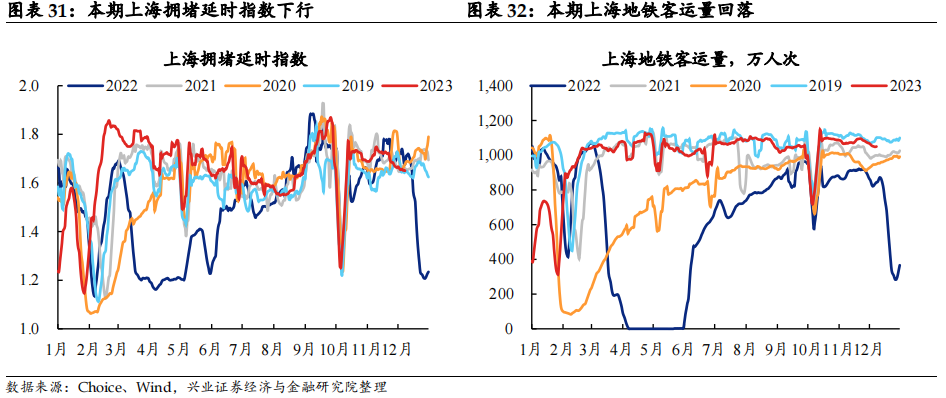

本期上海的拥堵延时指数小幅回落、地铁客运量回落,总量与往年同期水平基本相当。

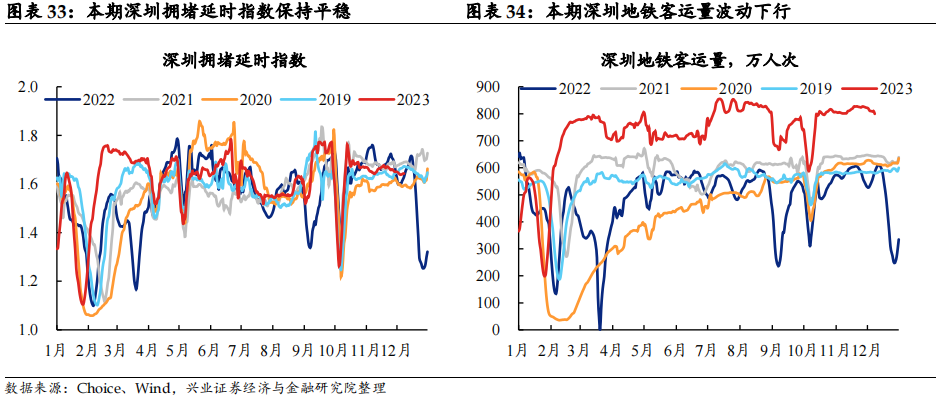

本期深圳的拥堵延时指数保持平稳,地铁客运量波动下行,其中拥堵延时指数与往年同期水平基本相当,地铁客运量明显高于往年同期水平。

5

大宗商品状态追踪

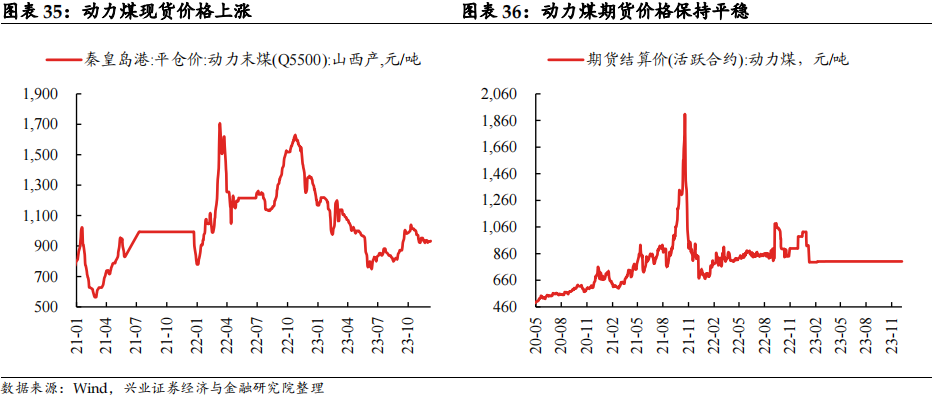

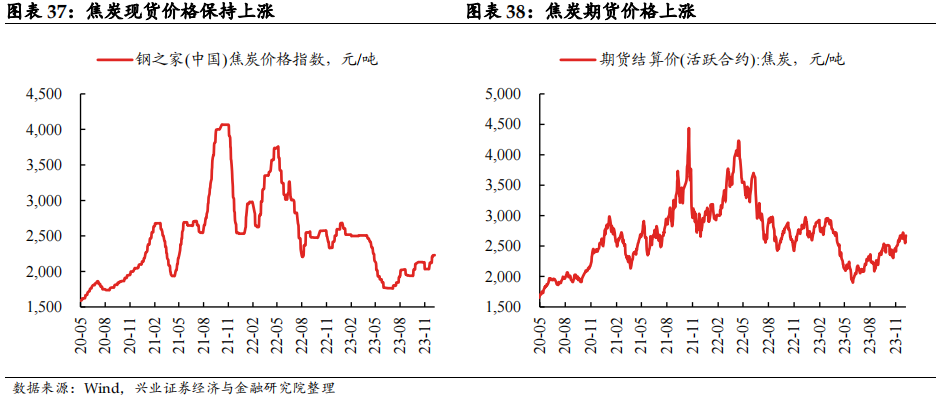

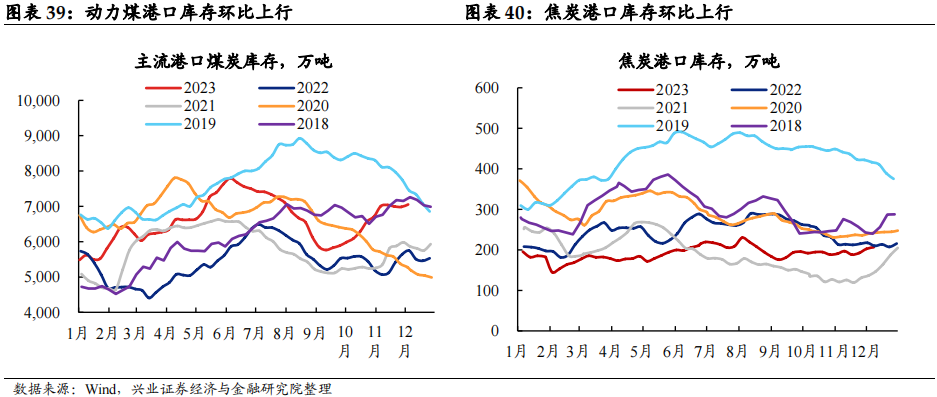

煤炭:价格上涨。

本期动力煤现货价格上涨约0.32%;期货价格保持平稳。

本期焦炭现货价格上涨约0.22%;期货价格总体环比上涨约1.33%。

本期动力煤港口库存环比上行约1%;焦炭港口库存环比上行约1.97%。

钢铁:铁矿石、螺纹钢现货价格上涨。

本期铁矿石现货价格总体环比上涨约3.03%;铁矿石期货价格环比下跌约1.08%。

本期螺纹钢现货价格总体上涨约1.13%,期货价格环比上涨约3.01%。

本期螺纹钢库存环比季节性下行约0.84%;样本钢厂盈利率为37.23%,环比上期下行2.16个百分点。

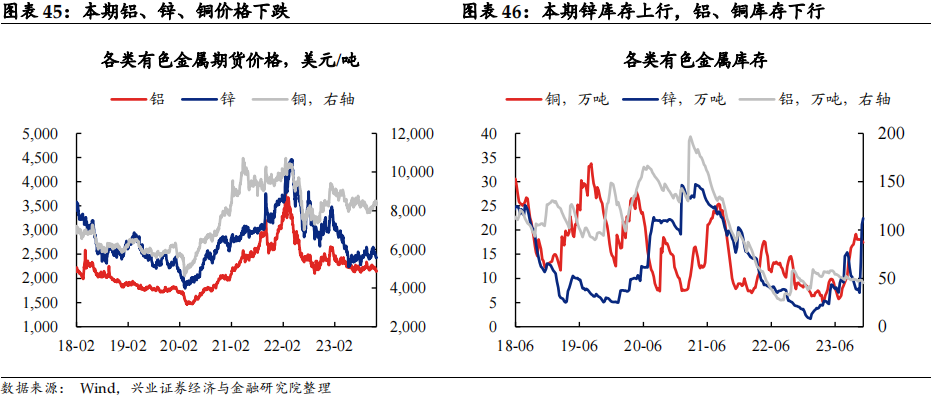

有色:价格下跌。

价格来看,本期铝、锌、铜价格分别下跌1.53%、2.16%、1.25%。

全球库存来看,本期伦铜、伦铝库存环比分别下行2.39%、4.12%,伦锌库存环比上行6.14%。

本期金铜比环比下行约1.46%。

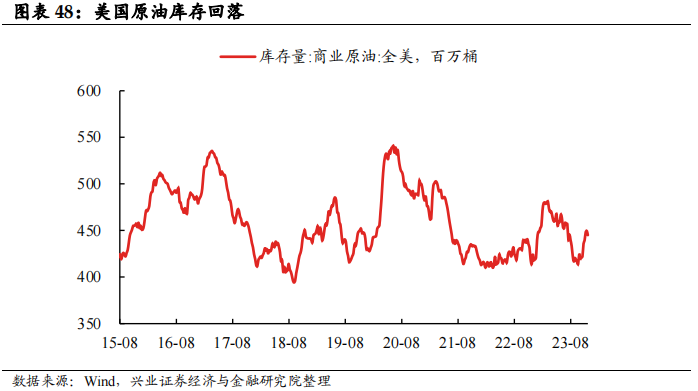

原油:价格下跌。

本期IPE布油期货价格下跌3.85%至75.84美元/桶。

美国商业原油库存环比下行1.03%。

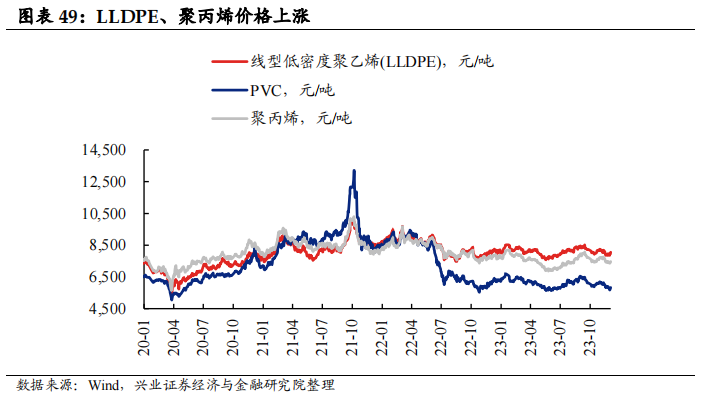

化工品:价格分化。

本期化工品价格表现分化。油化产品中,燃料油价格环比下跌约5.8%,沥青价格上涨0.93%;煤化产品中,乙二醇价格环比下跌约0.37%,甲醇价格环比下跌约2.28%;其余化工品中,苯乙烯价格环比上涨约1.8%,PTA价格上涨0.99%,聚丙烯价格环比上涨约0.35%,LLDPE价格环比上涨1.58%,PVC价格环比下跌0.15%。

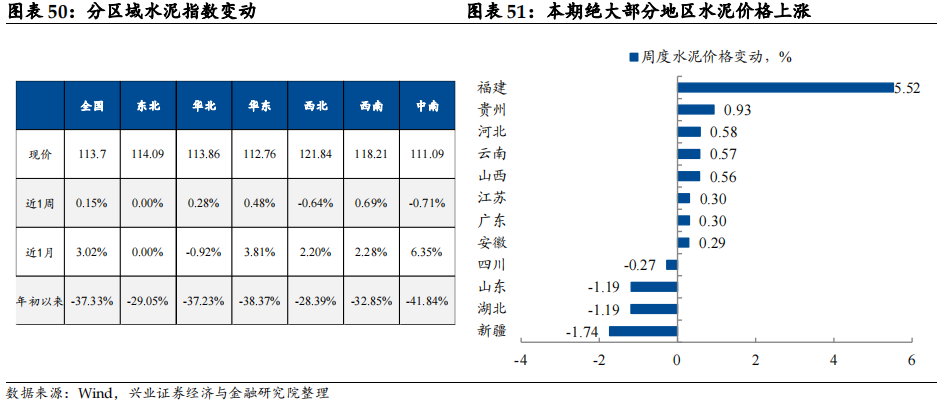

水泥:价格回升。

本期全国水泥价格环比上行约0.15%。

本期大部分地区水泥价格上涨,其中福建地区价格上涨最多,涨幅为5.52%。新疆地区价格下跌最多,跌幅为1.74%。

玻璃:玻璃上涨、纯碱下跌。

本期玻璃期货价格总体环比上涨约1.72%,纯碱期货价格总体环比下跌约4.35%。

农产品:猪肉价格下跌。

本期猪肉价格环比下跌0.84%,全国猪肉平均批发价为20.02元/公斤。

本期蔬菜价格环比上涨约1.31%。

风险提示:房地产政策超预期、财政支出力度超预期、金融监管超预期