一手国债期货和现货的票面金额是100万元,进行国债基差交易需要大量的资金,当资金量不足的时候,如何进行基差交易呢?这里介绍几种降低资金需求量的方法。

我们知道,在国债基差交易中,期货的数量是CF份。期货和现货的数量必须是整数,因此需要将期货现货数量等比例放大到最接近的整数。转换因子CF的小数部分越复杂,为了进行期货现货数量的最佳匹配,需要的资金量就越大。

一般情况下,转换因子的小数部分都是非常复杂的,令期货现货的数量完全匹配,需要非常多的期货和现货,资金需求量也十分巨大。为了降低转换因子的复杂性,可以采用将转换因子近似处理的方法。

案例1

如果某国债现货的转换因子是1.22,期货现货比例1.22:1=61:50,即最少准备61张期货、50张现货合约,对应的市值约为6100万元和5000万元。期货的资金只需要缴纳保证金即可,按2%计算,期货方面最少需要约122万元资金。现货方面需要支付全额资金,即5000万元。总资金需求为5122万元。

如果将转换因子近似为1.2,期货现货比例1.2:1=6:5,则只需要6张期货和5张现货,对应市值分别是610万元和500万元,所需资金分别是12万元和500万元,总资金需求为512万元。

我们将1.22近似为1.2,仅仅进行了一点调整,便将资金量从5122万元降至512万元,总资金需求降低了90%。可见,将转换因子进行近似处理,可以达到降低资金需求的效果。

因为期货数量是近似的结果,所以会出现风险敞口,具体的计算在前面章节有详细介绍,这里就不重复了。严格地讲,现实中的基差交易都会存在风险敞口,区别只是敞口大小不同。

既然如此,我们可以将所需的资金量压到最低,将转换因子近似为1,进行期货数量和现货数量都是1手的基差交易。这种情况下,现货只需要100万元即可,总资金需求约为102万元。

这是一种比较极端的情况,存在一定的风险,但并非不能盈利。为便于区分,我们将期货现货数量1:1的交易形式叫做“价差交易”。同普通的基差交易一样,结束价差交易的方式有进入交割和提前平仓两种,下面我们分别来计算损益。

进入交割:以做空期货、做多现货的价差交易为例,在T1开始交易时,期货现货价格分别是F1和B1,在T2交割时刻期货现货价格分别是F2和B2,期货现货数量始终是1,则在不考虑交易成本的情况下,总损益是:

-(F2-F1)+(B2-B1)+carry+(F2×CF-B2)

=-(F2-F1)×CF+(F2-F1)×(CF-1)+(B2-B1)+carry+(F2×CF-B2)

=(F1×CF-B1)+(F2-F1)×(CF-1)+carry

=carry-basis1+(F2-F1)×(CF-1)

提前平仓:以做空期货、做多现货为例,在不考虑交易成本的情况下,总损益是:

-(F2-F1)+(B2-B1)+carry

=-(F2-F1)×CF+(F2-F1)×(CF-1)+(B2-B1)+carry

=(B2-F2×CF)-(B1-F1×CF)+(F2-F1)×(CF-1)+carry

=basis2-basis1+carry+(F2-F1)×(CF-1)

不管是进入交割还是提前平仓,价差交易都比普通基差交易多了(F2-F1)×(CF-1)的部分。当CF非常接近1的时候,价差交易与基差交易的损益相差无几。当CF与1相差较大的时候,价差交易与基差交易哪个盈利更高,取决于(F2-F1)×(CF-1)是正值还是负值。

对于进入交割的情况,因为基差一般会大于持有收益,所以基差交易进入交割是发生亏损的,但价差交易当行情与CF合适时,是有可能盈利的。对于提前平仓的情况,基差多头交易提前平仓的前提是已经有了浮动盈利,因此只要(F2-F1)×(CF-1)不是亏损非常大,整体的交易还是可以盈利的。

案例2

在2012年12月28日,国债100002的到期收益率是3.3%,价格是100.8146元,票息3.43%,对TF1303合约的转换因子是1.0266,期货TF1303合约的价格是97.908元。

当前市场收益率处于较高水平,我们认为未来收益率水平会下降。但是,因为资金量不足,不能进行期现数量1.0266:1的基差交易,所以进行价差交易,买入现货,卖出期货。

到了2013年3月8日,收益率下跌至3.1%,国债100002的价格上涨至102.0353元,期货价格上涨至99.292元,进入交割。

在2012年底开始交易时,国债100002的基差是100.8146-1.0266×97.908=0.3(元)。国债的票息3.43%,融资成本2%,则持有收益是(3.43%-2%)×100×(70/365)=0.2742(元)。价差交易与基差交易的差值部分是(1.0266-1)×(99.292-97.908)=0.0368(元)。则总损益是:0.2742-0.3+0.0368=0.0110(元)。

如果按期货数量是1.0266份进行基差交易,基差的损益是0.2742-0.3=-0.0258(元),是亏损的。价差交易提高了原本的基差交易的绩效。

利用价差交易,可以最大限度地减少资金使用量,但由于期现数量没有完全匹配,存在一定的风险敞口。

有没有既能够降低资金需求,又不承担数量不匹配造成的风险的方法呢?答案就是国债现货的正回购操作。国债正回购可以将国债现货的头寸放大,实现杠杆化操作。因为有部分现货是被质押的,所以不能进入交割环节。

假设进行正回购操作,将国债的数量放大K倍,也就是说购买现货需要的资金量降低至正常资金需求的1/K。

案例3

以【案例5-23】中的数据为例,在转换因子从1.22近似为1.2时,期货和现货的数量分别是6手和5手,总资金量需求是512万元。

如果在现货方面进行正回购操作,放大倍数为5倍,则实际只需要100万元资金购买现货即可。期货的资金需求仍然是12万元,因此总资金需求量是12+100=112万元,较没有进行正回购的时候,资金量降低了78%。

显然,正回购将现货放大的倍数越多,资金的实际需求量越少。在现实中,国债的正回购操作会有一定的限制。具体操作可以参考相关的交易制度。需要注意的是,进行正回购操作时,现货的价格使用的是全价计算,而不是净价。

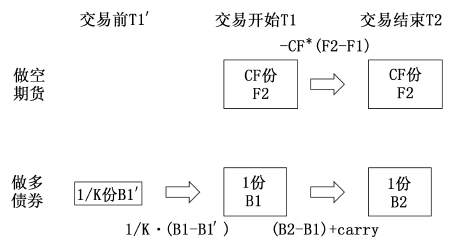

下面我们来计算现货上进行正回购操作的基差交易的损益情况。在基差交易开始前,先要对现货进行循环的正回购操作,整个正回购基差交易的流程如图1所示:

图1 结合国债正回购的基差交易

进行循环的正回购操作后,现货放大了K倍,则总损益是:

-CF×(F2-F1)+1/K×(B1-B1′)+(B2-B1)+carry

=(B2-CF×F2)-(B1-CF×F1)+1/K×(B1-B1′)+carry

当T1′与T1十分接近的时候,B1′与B1近似相等,则上述结果可以简化为basis2-basis1+carry。

需要注意的是,这里的carry与前面章节的carry有所不同。之前计算持有收益时,购买现货的全部资金都是自有资金,资金成本计算比较简单。但在进行正回购操作时,购买现货的资金里面,只有一小部分是自有资金,其他资金是融资得到的,因此计算资金成本时,需要分别计算。

假设现货的票息是i,自有资金的资金成本是r,正回购的融资成本是c,则普通基差交易的持有收益是i-r,结合正回购的基差交易的持有收益是:

carry=i-1/K×r-(K-1)/K×c=i-r-(K-1)/K×(c-r)。

也就是说,结合正回购的基差交易,其损益会比普通基差交易损失(K-1)/K×(c-r)。

我们分别计算自有资金的成本r和正回购的融资成本c,是为了计算得更加准确。在实际情况中,往往使用正回购利率来计算自有资金成本,因此r=c,此时普通基差交易的持有收益和结合正回购的持有收益是相同的。即便使用不同的资金成本来计算r和c,两者也相差不大,因此对基差交易的损益影响微乎其微。

虽然结合正回购的基差交易不能进入交割,但实际上对交易并不会造成很大影响。这是因为,普通的基差交易的盈利方式就是在基差扩大时提前平仓,将浮盈转换为实际盈利。因此,是否能进入交割环节,对盈利状态下的基差交易不会有任何影响。此外,如果持有基差多头到最后交易日,是否进行交割的差异只是期末时刻的基差。在一般的情况下,基差都会趋近于0,绩效差异会很小。

使用正回购的方法既可以节省大量的资金,又不会对基差交易的绩效产生很大的影响,是一种理想的减少资金需求量的方法。

我们介绍了三种降低资金量的方式,分别是:对转换因子进行近似处理,期货现货数量按1:1进行价差交易,现货结合正回购进行基差交易。

现实中的转换因子的小数部分通常比较复杂,因此实际的基差交易或多或少都进行了近似化的处理。将这种近似处理发挥到极致,就是价差交易。两种方法都存在一定的风险敞口。

正回购的方式可以和前两种方法结合使用,将资金需求量进一步压缩,且对绩效不会造成很大的影响,是一种比较理想的降低资金需求的方法。

正回购操作要循环进行,操作相对复杂,因此实际使用时需要注意中间的操作风险。另外,由于正回购操作将现货头寸进行了放大,对于实际资金量来说,收益和风险都进行了等比例的放大,当基差交易发生亏损时,亏损的比例会扩大。

在实际操作中,交易者需要根据实际的资金量和风险承受能力选择合适的操作方式。