1.市场回顾和逻辑概述

1.1. 市场回顾

今年2月底,硅谷银行“爆雷”事件引发美欧银行业危机,海外经济衰退风险不断攀升,市场恐慌情绪迅速升温。五月中下旬,国内公布主要经济数据不及市场预期,锌价加速下行。近日,美国政府内部就提高债务上限谈判达成最终协议,市场避险情绪有所降温,锌价小幅上行。

1.2. 逻辑概述

供应方面,现阶段冶炼端供应增势不变,国内矿端过剩向冶炼端传导路径持续兑现。

需求方面,下游需求修复速率不及预期,从六月开始消费逐渐向淡季过渡。

库存方面,国内库存去库幅度不及往年同期,海外库存低位录增。

综上,近期宏观利好提振市场情绪,但基本面偏空逻辑仍未改变,锌价上方反弹空间较有限。

2.供应分析

2.1. 国内矿端整体供应较为宽松,加工费有望保持平稳

生产方面,二月以来,国内锌精矿产量较2022年边际宽松。从五月开始,国内生产将迎来季节性旺季,产量有望进一步回升。

考虑到2023年国内计划投产锌矿项目较少,总规模约在8.2万金属吨,并且部分矿山存在品味下滑等问题,中性预计全年国内产量同比增加约6万金属吨,锌精矿产量增长规模较有限。

进口方面,由于今年海外需求持续走弱,欧洲冶炼厂未完全实现复产,海外矿端相对宽松,沪伦比值持续回升,刺激进口矿流入国内,一季度进口量位于高位。现阶段,国内冶炼厂使用进口矿成本不断走低,因此更倾向选择使用进口矿,预计二季度国内进口量仍将位于高位。

加工费方面,从三月开始,国内冶炼厂持续超预期生产,欧洲冶炼厂逐渐复产,因此国产矿和进口矿加工费均从高位回落。近期国内矿端整体供应较为宽松,加工费有望保持平稳。

2.2. 冶炼端供应增势不变,大部分冶炼厂暂无减产意愿

基差价差方面,近期国内升水小幅回升,沪锌维持back结构。

生产方面,现阶段国内生产利润跌破300元/吨,国内冶炼厂盈利空间有限。

受盈利下降影响,6月陕西、内蒙古、云南等地区部分冶炼厂存在主动性减停产安排,但影响较小。5月底国内大部分冶炼厂主动性减停产安排已基本结束,近期大部分工厂暂无减产意愿。

此外,5月底云南地区限电限产影响基本结束,绝大部分当地企业已完成复产。

综上,从目前炼厂排产来看,5月精炼锌产量环比增长约2.5万吨至56.5万吨,大部分冶炼厂暂无减产意愿。

进口方面,近期进口盈利窗口尚未完全开启,4月国内精炼锌进口量为15677吨,规模较为有限。伴随欧洲冶炼厂复产过程推进,后续进口窗口存在开启可能。

欧洲冶炼厂复产进度方面,现阶段欧洲天然气现货价格跌至21年欧洲能源危机前水平,生产成本持续降低,大部分欧洲冶炼厂生产利润逐渐止亏转盈。3月初,产能达15万吨的法国Auby冶炼厂宣布复产,预计未来其他冶炼厂也具有复产可能,海外供应存在增量预期。

3.需求分析

3.1.加工品开工重心逐渐下移,后续市场交投不容乐观

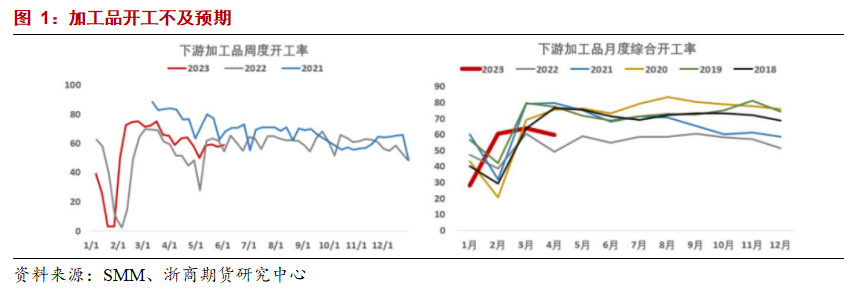

开工率方面,现阶段下游加工品综合开工率小幅录增,但不及往年同期均值,下游实际订单量较为有限。

原料库存和成品库存方面,近期镀锌等原料库存位于近年高位,而成品库存去库幅度不及往年同期。这说明下游企业存在部分投机性补库备货需求,开工率修复不能完全反映下游实际消费情况。

与三四月相比,近期下游需求逐渐过渡至淡季,开工率重心明显下移,后续市场实际交投不容乐观。

3.2. 基建投资支撑下游消费,地产修复不及年初预期

基建方面,2023年1-4月全国固定资产投资完成额分项中,道路运输业、铁路运输业及水利环境公共管理业累计同比分别为5.8%、14%及5.5%。总体来看,国内专项债发行量保持高速增长,各项目基建投资维持较高增速。在投资拉动下,基建项目持续支撑下游锌锭消费。

地产方面,2023年1-4月房屋新开工面积、施工面积、竣工面积及销售面积累计同比分别为-21.2%、-5.6%、18.8%及-0.4%。总体来看,虽然各地政府频繁释放利好政策,但除竣工环节外,国内地产新开工和销售情况不及年初市场预期,市场颓势拖累下游需求修复。

汽车方面,2023年1-4月,国内汽车累计产量达到835.5万辆,累计同比增加8.6%。新能源汽车在2023年1-4月的累计产量达到229.1万辆,累计同比增加43%。总体来看,国内汽车领域(尤其是新能源汽车领域)生产维持较高增速,对下游锌锭需求提振明显。

4.库存分析

4.1.国内去库不及预期

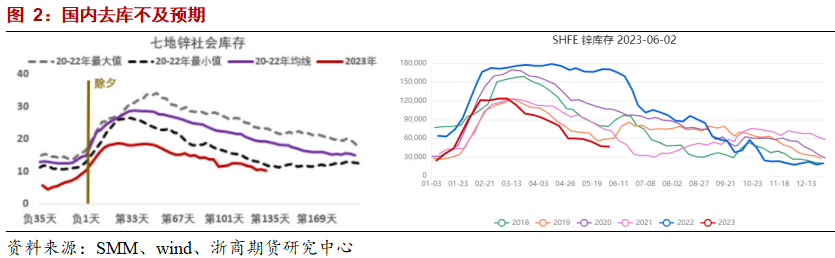

国内库存方面,现阶段处于季节性去库末期,近期国内库存低位去化,但去库幅度不及2020-2022年均值。

4.2.海外库存从低位持续录增

海外库存方面,现阶段欧洲能源价格跌至2021年危机前水平,欧洲冶炼厂复产过程持续推进。全球经济持续波动下行,海外需求逐渐趋紧。全球锌锭基本面趋于宽松,自2月以来,LME全球库存从低位持续录增。

(作者:浙商期货研究员蒋欣彬)