6月底镍价突破前期震荡区间上沿后盘整,镍矿、镍铁价格坚挺带来成本端支撑,以及下游不锈钢和硫酸镍需求良好带动。利多因素持续,短期镍价或仍有上行空间。

成本端支撑较强

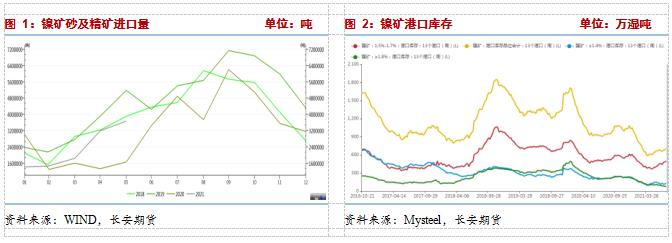

5月镍矿砂及精矿进口量为368.4万吨,环比增加14.8%,是去年5月的2倍多;1-5月累计进口量1164.3万吨,累计同比增长29.9%,3季度进口量料将逐步提升。据Mysteel,截止7月9日,全国镍矿港口库存为708.53万湿吨,进一步增长,而高品位矿库存却持续下滑,降至78.53万湿吨,中品位矿石环比增加14.98至499.4万湿吨,总体库存仍处低位。上周中镍矿CIF价格小幅调涨,短期镍矿可流通货源增量有限,贸易商报价坚挺。Ni:1.5%矿为74-76美元/湿吨,Ni:1.8%矿为99美元/湿吨。

据SMM,6月全国镍生铁产量为3.9万镍吨,环比增加9.27%,其中高镍铁产量为3.21万镍吨,低镍铁产量为0.68万镍吨。随价格上涨,镍铁厂利润不错,原在产企业开工率提高,新增产能也在逐步释放,预计7月全国镍生铁产量环比增加9.04%至4.25万镍吨,新增及部分复产产能继续释放,供应偏紧格局料有改善。上周国内高镍铁主流价格上调10元/镍至1230-1250元/镍。目前主流钢厂8月高镍铁原料多已备足,对镍铁采购需求较低。5月镍铁进口量为30.09万吨,从高位回落。

据SMM,6月全国电解镍产量约1.43万吨,环比增加1833吨左右(或14.75%),预计7月产量小幅回落至1.35万吨。5月精炼镍及合金进口量为1.81万吨,相对4月的高位略有下滑,基本与疫情前水平持平。库存情况来看,截止7月9日,上期所镍库存为7555吨,仓单库存为5141吨,处于绝对低位,对于镍价有较强支撑。

不锈钢及三元电池齐带动

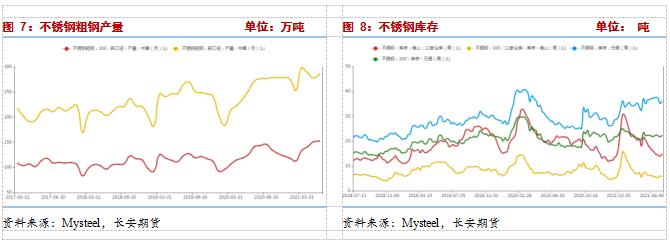

6月我国不锈钢粗钢产量285.94万吨,仍处于历史相对高位,环比增加7.87万吨(2.8%),其中300系产量为152.49万吨,环比增加1.15万吨。不锈钢价格持续走高,7月不锈钢厂维持高排产,产出料将继续爬升,对镍需求有较强带动。另外,继钢厂限产政策之后,不锈钢厂也传出限产消息,目前尚不明朗,若属实,下半年产量料有收缩。当前不锈钢库存处于相对高位,截止7月9日,无锡不锈钢库存为36.195万吨,其中300系库存为22.423万吨,环比小增0.677万吨,佛山不锈钢库存为14.964万吨,其中300系库存为5.783万吨,环比降0.25万吨。硫酸镍方面,原料结构性短缺难以缓解,并且下游三元前驱体需求旺盛。6月新能源汽车产销分别完成24.8万辆和15.6万辆,环比分别增长14.29%和17.97%,新能源汽车继续保持高速发展,对镍需求有一定的提振。

宏观层面多空交织

中国人民银行决定于7月15日下调金融机构存款准备金率0.5个百分点,下调后金融机构加权平均存款准备金率为8.9%,释放长期资金约1万亿元,超预期降准落地。释放的资金被金融机构用于归还到期的MLF,及弥补7月中下旬税期高峰带来的流动性缺口,同时从融资成本角度缓解企业由大宗商品等成本上涨带来的压力。此前公布的6月金融数据也超预期,6月M2同比增长8.6%,连续两个月回升,社融规模增加3.67万亿元。适度宽松的政策,短期对市场信心有提振,另一方面也反应了下半年经济逐步放缓的倾向,制造业面临压力。

6月中,在美联储货币政策转向担忧的带动下,美元指数大幅反弹,而后随议息会议结束陷入震荡,反弹并不顺畅,上周五跌至92附近。会议纪要显示,由于今年经济增长强于预期,可能需要比预期更早撤回对经济的支持,讨论缩减购债规模的时间正在逼近。6月议息会议结束后,近期处于货币政策平静期,美元指数或将陷入宽幅震荡。而全球制造业触顶回落及未来政策紧缩预期下,工业品仍面临一定的压制。

综上所述,镍矿及镍铁价格坚挺,成本端支撑较强,且国内精炼镍库存较低,不过印尼和中国镍铁产量将逐渐释放。需求端上,不锈钢维持高排产,限产政策有待验证,新能源汽车发展势头良好。宏观环境下多空因素并存,制造业有一定下行压力。短期镍价或将上行,上方关注前高附近的压力。仅供参考。