国内市场上中下游的心态有差别

目前,广西干旱导致食糖减产已经成为市场较为一致的预期。笔者根据走访调研了解到,广西食糖产量降至550万吨以下的可能性较大。而减产和低库存衍生出上中下游不同的心态,也成为后市郑糖能否继续突破的关键。

第一,站在广西糖厂的角度来看——销售进度加速,食糖库存较低,存在惜售心理。

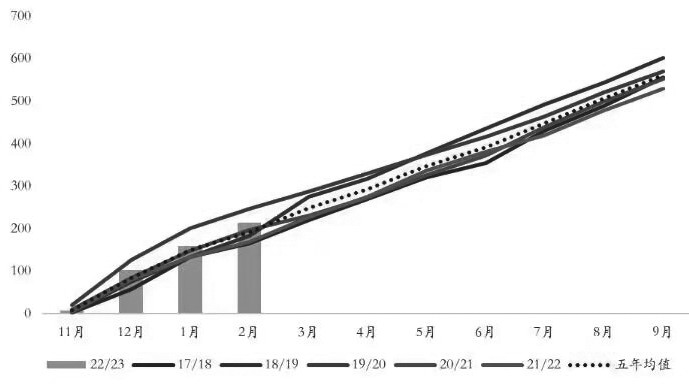

2022/2023榨季初期,由于预售量较多叠加减产,广西糖厂的收榨和去库速度快于往年,这也与近期公布的广西食糖产销数据相符。截至2月底,广西共入榨甘蔗3969.79万吨,同比减少158.78万吨;产混合糖504.11万吨,同比增加7.71万吨;产糖率12.70%,同比增加0.68个百分点;累计销糖214.16万吨,同比增加46.22万吨;产销率42.48%,同比提高8.65个百分点。2月单月产糖146.56万吨,同比增加14.8万吨;销糖54.5万吨,同比增加19.44万吨;月度工业库存289.95万吨,同比减少38.51万吨。目前由于蔗料不足,广西大部分糖厂已经结束收榨。截至3月20日,2022/2023榨季广西已收榨糖厂达71家,同比增加29家,较2020/2021榨季增加8家,未收榨糖厂仅2家。

目前,市场正处于传统消费淡季,但随着疫情过后生活逐渐回归正常化,糖厂普遍看好后市(旺季)消费。在对未来消费看好、自身库存压力不大的背景下,糖厂存在挺价惜售的心理;若今年下半年消费如期回暖,那么终端只能被迫接受高价糖。

图为广西累计销糖量(单位:万吨)

第二,站在加工糖的角度来看——进口成本窗口关闭,预计正规糖源供应压力后置。

目前,ICE原糖价格持续处于高位水平。此前,ICE原糖03合约和05合约的高价差在03合约交割之后,通过05合约升贴水报涨的方式收敛,15%关税的进口成本已经突破5600元/吨,50%关税的进口成本涨至7000元/吨以上,正规途径的糖源进入国内市场非常艰难。接下来,随着广西逐渐收榨,定价权将逐渐向加工糖转移,也就意味着国内外食糖的关联度将更加紧密,ICE原糖也呈现出Back结构。此外,若巴西顺利开榨,6—7月将迎来巴西糖的出口旺季,而ICE原糖远月价格压力高于近月,也就意味着远月进出口成本低于近月,由此预计正规糖源的供应时间后置。

第三,站在贸易商的角度来看——现货成交情况一般导致大量库存堆积在贸易商手中。

春节前,贸易商从糖厂大量买货并套盘,贡献了糖厂的销糖量,但春节后郑糖并没有回头,同时进入传统消费淡季,下游对高价糖的接受度偏低,食糖基差走弱没有给到贸易商出货的机会,从而导致目前大量库存积压在中端。展望后市,可能出现转机的或是五一节前贸易商备货,届时若现货需求增加,那么基差或有走强的可能性,从而给贸易商带来解套的机会。

第四,站在终端的角度来看——下游接货意愿偏淡,但存在被迫接受高价糖的风险。

上个榨季的结转库存与前一年持平,均为近7年来的绝对高位水平。部分终端在本榨季初期消化了大量陈糖库存,同时今年糖厂初期预售了价格相对低的新糖,给终端带来补库机会。然而,目前处于传统消费淡季,下游很难接受高价糖导致产销价格倒挂。接下来,上游和下游的博弈焦点在于,下半年将进入传统消费旺季,库存逐渐被消化后市场将有补库需求,若ICE原糖价格依然处于高位水平,正规渠道的进口糖将难以进入市场,那么短期或存在食糖供需错配的可能性,下游将被迫接受高价糖。不过,若糖价持续高涨,或引发糖浆对食糖使用的替代。

未来如何弥补全球食糖产需缺口

有关部门公布的数据显示,2月将甘蔗单产下调4.8吨/公顷,将食糖总产量下调72万吨,食糖产需缺口进一步扩大,需要进口糖源进行弥补。随着国产糖逐渐收榨,食糖的定价权将逐渐向进口糖源转移,但是目前在贸易流紧张的背景下,ICE原糖价格依然处于高位水平,近月和远月进口利润窗口全线关闭。笔者认为,未来国内市场交易最核心的问题将是在进口利润倒挂的背景下如何弥补食糖产需缺口,这也取决于外盘后市的发展方向,而国际市场的关注焦点则是印度食糖减产能否充分交易,以及巴西糖丰产的预期能否被证实。

第一,ICE原糖和巴西糖升贴水报价同涨——短期紧张的贸易流暂难缓解。

ICE公布的交割数据显示,ICE原糖03合约到期的交割量为11519手(约58.5万吨),远低于去年同期的134万吨,也低于过往5年均值水平,其中用于交割的食糖接近99%为巴西糖。偏低的交割数量印证着当前紧张的贸易流。

ICE原糖03合约交割后,超预期上涨的不仅是刚成为主力的ICE原糖05合约,还有巴西糖出现升贴水。ICE原糖03合约交割后,3月和4月船期的巴西糖升贴水从0.06美分/磅涨至1.71美分/磅,升贴水上涨的原因:一是此前ICE原糖03合约与05合约的高价差(2.09美分/磅)逐渐收敛;二是在ICE原糖继续上行的背景下,巴西糖升贴水再度上调至1.81美分/磅。笔者认为,ICE原糖和巴西糖升贴水同涨,背后的逻辑是3—4月国际原糖供应依然维持紧张状态。

第二,印度糖超预期减产抵消巴西糖增产——全球食糖供应端容错率降低。

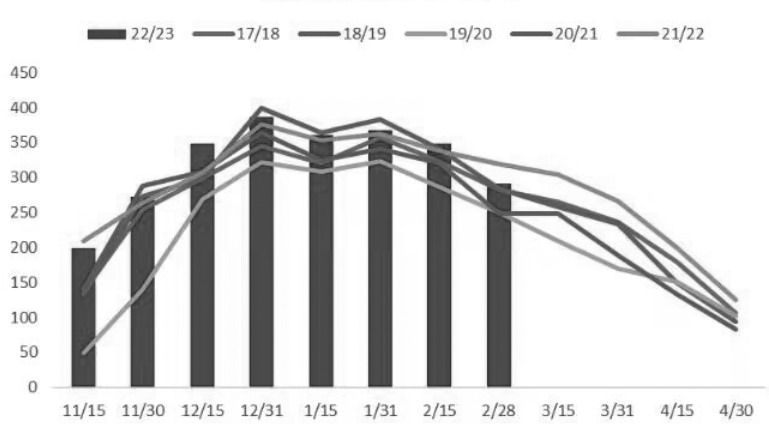

关于印度糖超预期减产的题材持续发酵,印度糖产量预计低于行业机构和政府机构此前的预估。据市场消息,由于主要种植区降雨过多以及季风降雨后半段时间里光照不足,加之甘蔗普遍早熟,也意味着印度将提前收榨。此外,主产区马邦和卡邦的部分糖厂当前已经面临蔗料不足的情况,从同比减少的食糖产量和同比增加的收榨糖厂数量能够得到初步印证。印度糖厂协会(ISMA)发布的公告显示,截至3月15日,2022/2023榨季印度食糖产量为2818万吨,较上个榨季同期的2845万吨下降27万吨。当前已有194家糖厂收榨,高于去年同期的78家;尚在压榨的糖厂有336家,低于去年同期的438家。

图为印度双周糖产量(单位:万吨)

印度糖的生产高峰已过,减产预期充分反应后,交易重心将转向巴西丰产预期是否落空。目前,市场对印度糖产量的预估在3300万—3400万吨,若印度没有进一步出口计划,那么2022/2023年度印度糖出口量将同比缩减超500万吨,吞噬巴西400万吨的增产预期,全球食糖供需将从过剩预期转向紧平衡,供应端的容错率将变低。

目前,市场将太多缓解紧张贸易流的期许放在巴西身上:一方面,2022/2023榨季剩余800万—900万吨甘蔗,2023/2024榨季巴西提前开榨的预期强烈;另一方面,由于2022年巴西降雨充沛,2023/2024榨季甘蔗生长情况良好,并且当前制糖较制醇的收益更好,预计下个榨季巴西糖产量也将增加。不过,一旦巴西出口放量的预期落空,或者再次出现印度糖增产落空导致价格反弹的情况,那么巴西提前开榨的预期也将落空,届时巴西糖集中进入市场的时间点有向后推迟的风险,全球贸易流紧张的现实将延续,3月和4月船期的巴西糖升贴水报价也将持续处于相对高位水平。

图为圣保罗地区降雨量预测(单位:毫米)

展望后市,上文提到ICE原糖03合约交割是一个验证贸易流的指标,而目前03合约交割后原糖价格依旧维持强势,意味着短期贸易流紧张问题仍未得到缓解,而后需要关注巴西的降雨情况、巴西能否提前开榨以及港口拥堵情况。在不确定中能够确定的是,在印度糖减产的大背景下,全球食糖供需从宽松转向紧平衡;全球各产区超预期变化极大影响紧张的贸易流;巴西丰产预期如果落空,ICE原糖仍将有上行的可能;在外盘Back结构下,ICE原糖远月进口成本下降将导致国内白糖供应压力后置,这也是支撑正套的逻辑之一。从国内来看,在广西白糖减产的背景下,糖厂惜售心理明显,预计国内白糖期现价格短期延续涨势,但能否持续上涨仍将取决于国际原糖走向和外围宏观环境。