一、前三季度行情回顾

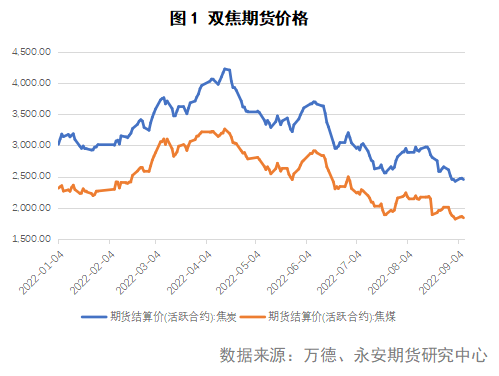

1-2月份,国内煤矿、焦化厂和高炉生产受到采暖季以及冬奥会的影响开工率维持在相对低位,而进口煤方面,受蒙古国疫情影响,蒙煤通关维持在100车左右的低位,因此彼时双焦呈现供需双弱的格局。3月俄乌战争爆发,因国际煤炭贸易商自发性制裁停止采购俄煤,导致国际煤炭价格大幅上涨,澳洲焦煤一度升水国内焦煤2000元/吨,外煤的强势拉动了国内价格。开春后,随着下游复工复产,铁水产量一路走高,对于双焦的需求也稳步增长,4月中,铁水已经增产至去年同期水平,并且在生产利润较好的前提下,有进一步增长的趋势。然而下游需求的疲软无法承接如此高的钢材产量,在本该去库的“金三银四”,钢材一直维持高库存运行,没有形成有效去库,给钢厂和贸易商都造成了不小的库存压力,从而开始抛售成材。而钢材价格的大幅下跌也最终导致高炉减产,对炉料形成负反馈,炉料和成材的共振下跌一直持续到7月底,期间6月初因为上海解封,市场预期有阶段性好转,出现了小幅度的反弹。8月至今,因二季度跌价过快,供应减幅过大,在需求仍有一定韧性的情况下,供应出现阶段性紧缺,价格和利润因此触底反弹,以刺激供应的释放。

二、当下基本面分析

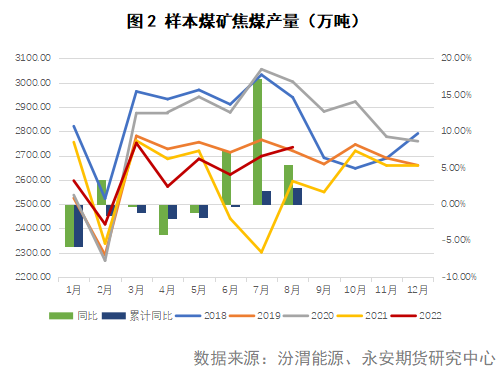

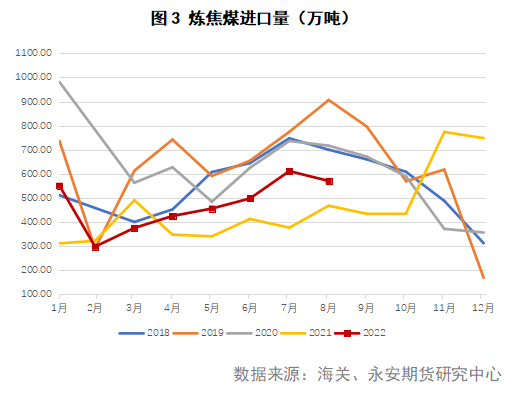

焦煤内煤产量1-8月份累计同比约为2.33%,前6个月几乎没有增长,而7、8月份的同比大幅增长主的主要原因是去年7月建党100周年期间煤矿安检限产较为严格,产量出现了较为明显的环比回落。进口焦煤方面,1-8月份,我国累计进口焦煤约为3778万吨,但因166万吨澳洲焦煤为去年通关,计入今年进口量,因此实际比去年同期累计多进口540万吨左右,其中一季度负增长,二季度以后维持正增长。蒙煤通关从3月以来维持稳步增长,近两个月已达到600车高位,俄罗斯煤因为受到欧洲禁运,往亚洲的转口销售较多,我国今年俄煤进口维持高位,随着俄煤物流流转,北美焦煤今年往欧洲发运增加,往国内销售减少。整体来看,焦煤供应中内煤目前生产利润较好,在没有政策干扰的情况下,维持高开工生产,产量相对平稳,而进口端蒙煤通关车数的不断增长,给供应带来了一定的边际压力,今年焦煤供应端较去年维持小幅增长,增速约为4%。

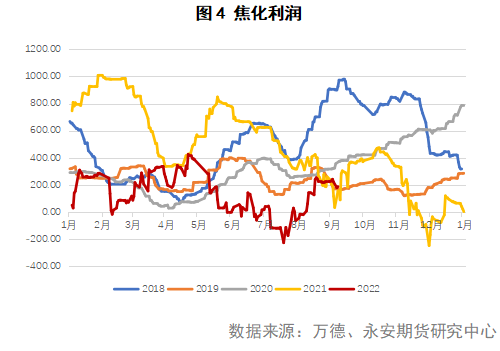

焦炭产量1-8月份累计约3.17亿吨,比去年同期少约200万吨,同比增速-0.6%。当下,焦化产业仍处于扩产周期当中,产能扩张速度较快,相对下游铁水需求过剩。焦炉开工率调节较为灵活,因此其供应能迅速适应需求水平变化,目前市场对焦炭供应的调节主要通过焦化利润来实现。目前焦化利润在提降一轮后依旧可观,在利润驱动下,焦化开工维持上行,最新一期全口径焦炭日产已达到116.3万吨的二季度高点水平。

下游的生铁产量1-8月份约为5.8亿吨,比去年少2500万吨,同比增速-4.1%。目前,高炉开工恢复较快,经过一个月提产,铁水日产已从213.5万吨增加20万吨至235.5万吨,铁水产量相对偏高。

此外,1-8月焦炭净出口约530万吨,较去年增加167万吨。

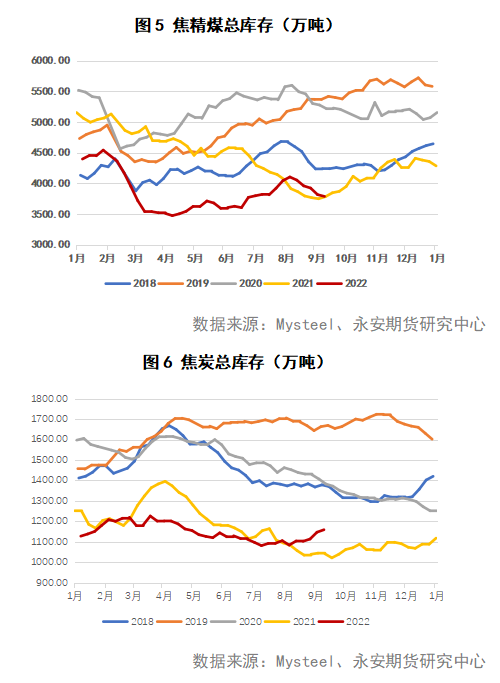

从库存验证的方式来看,因二季度下游需求转差,焦煤总库存自6月以来出现较为明显的累积,但是随着8月铁水产量的环比回升,焦煤又重新回到去库状态,可以推断,在铁水偏高的情况下,焦煤偏紧缺,但是在铁水偏低的情况下,焦煤偏宽松,整体供需矛盾并不突出,不像去年前三季度一样有特别明显的供应缺口,与今年供应增速较需求高的事实相吻合。

焦炭方面,供需均为负增长,焦炭产量增速略高于铁水,因此今年焦炭库存并没有像去年一样出现大幅下行,整体维持低位震荡,且因焦化产能充裕且产量调节较快,焦炭供应与铁水需求节奏高度吻合,供需错配能得到迅速修正,整体库存波动较小。

三、双焦估值分析

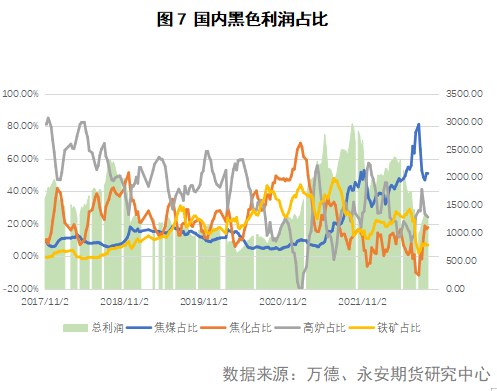

焦煤方面:虽然内煤,蒙煤和海漂煤价格均有明显环比回落,但绝对价格相较往年仍处于相对高位,此外,焦煤生产利润偏高,占国内黑色全产业链利润约50%。二季度焦煤价格大跌,而动力煤因能源端需求较好,价格维持高位坚挺,焦煤/动力煤比值大幅收缩,目前维持中性偏低水平。而美加主焦进口利润约260元/吨左右,中性偏高,澳洲主焦进口利润约160元/吨。整体而言,焦煤绝对价格和利润偏高,但是其对于动力煤估值偏低。

焦炭方面:受焦煤高成本影响,焦炭价格绝对值稍中性偏高,出口价格持续走弱,出口利润也随之大幅回落,内外比价回归合理区间。焦化厂生产利润中性稍高,占全产业链利润的17%左右。

盘面煤焦合约估值:焦煤01合约基差中性,05合约在折算新规升贴水后贴水偏小,1-5月差偏低,焦炭01和约和05合约基差均中性偏高,1-5月差中性。

四、四季度展望

在预测四季度煤焦走势前,首先需要明确一些假设条件:

假设1:全年粗钢需求同比-6~-7%,粗钢减量6000~7000万吨

假设2:废钢用量年同比-15~20%,废钢全年减量3350~4500万吨

假设3:全年铁水预估减量2000~4000万吨

已知:1-8月份铁水产量约5.8亿吨,同比减量2500万吨

可推出:9-12月份,铁水减量-500~1500万吨左右,日均铁水产量214~231左右

基于以上推论,我们认为在焦化下半年仍有新增产能,且产能总量相对铁水需求充裕,抛除行政性限产的可能下,焦化产业将继续偏弱运行。以铁水最乐观表现估计,即全年减量2000万吨,9-12月铁水正增长,那么焦化综合开工率达到77%,即可保持焦炭整体的供需平衡,焦化库存在三季度出现拐点,维持小幅累库至年底达到1200万吨左右。本周焦化综合开工80.38%高于预期,因此焦化开工需要下调,目前焦化利润中性偏高,焦企开工积极性尚可,因此现货利润需要进行适当压缩。假设焦煤价格不变,则焦炭现货还能接受一轮100元/吨的提降,即可达到相对合理的利润水平。但是考虑到铁水在降负过程中,对于焦煤平衡表的影响,可能焦煤价格也会受到一定的下行压力,因此保守估计,焦炭至少还有200元/吨的提降空间。

焦煤方面,国产煤和海飘焦煤供应目前来看没有特别大的矛盾,核心变量还是蒙古,当下蒙煤3个主要口岸的通关车辆已经超过了1000车,远超预期,蒙古焦煤月度进口量预期也从230万吨上调至290万吨,这60万吨的边际增量,折日均铁水产量约3.5万吨,如果全以主焦折算,则可达到11万吨左右。使得当下的焦煤供应大约能满足230万吨的日均铁水需求。近期市场有传言蒙煤甘其毛都口岸要尝试将日通关车辆从600车提升至900车,假设预期兑现,则将在之前的基础上,额外增加3.6万吨的主焦供应,折铁水需求20万吨/天(主焦计)。也就是说,在其他条件不变的情况下,如果蒙煤通关再增加300车一天,则能满足240-250万吨日均铁水生产需求。基于当前235万吨的日均铁水产量已经被市场认为偏高的情况下,蒙煤通关增量的实现可能会造成国内焦煤供应过剩的局面,从而对焦煤价格造成较大的压力。但是目前,该传言还是没有明显兑现的迹象,该口岸的通关车数依旧维持在600多车左右。

综上所述,当前焦煤、焦炭和生铁相较于预测的需求水平都存在供应小幅过剩的情况。短期内,下游成材刚进入旺季,叠加先前因高温和限电的需求后置,表观需求偏强,对于上游的高供应仍有一定的容忍度。但是如果后续需求增长乏力,成材和铁水端会逐渐感受到压力从而减产,而在铁水的减产过程中,势必会打压炉料价格再一次形成负反馈行情。