(来源:华泰证券研究所)

加码顺周期进攻品种布局,防御避险短期风格或不占优

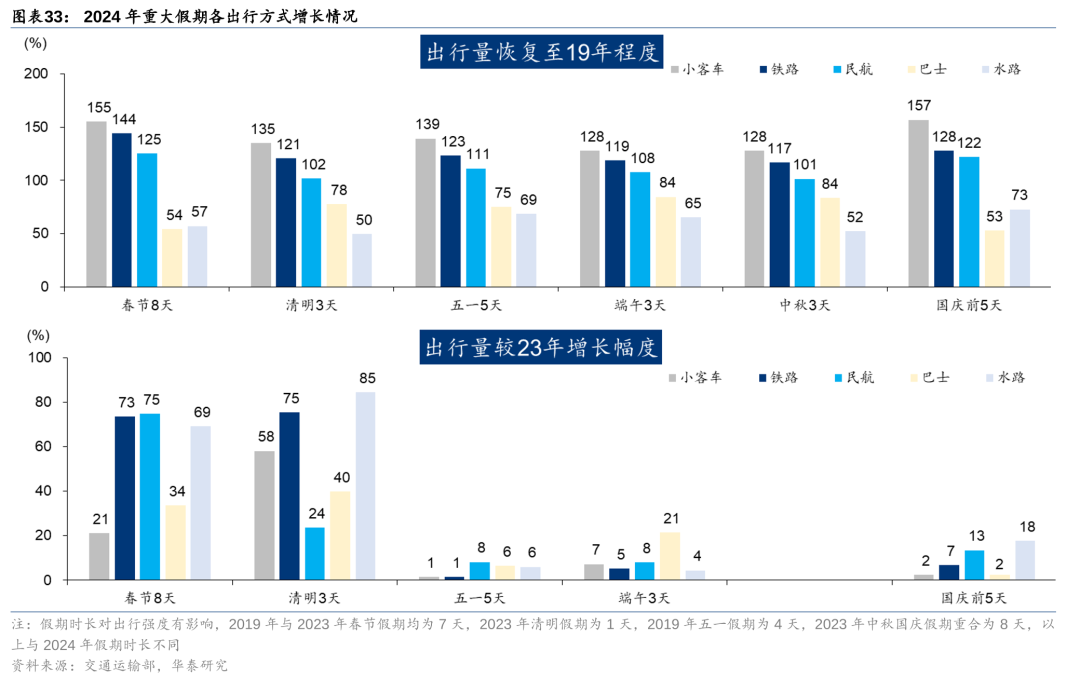

近期,货币政策出台及政治局释放稳增长积极信号,我们推荐受益于预期需求回升,盈利有望显著改善的顺周期板块航空/物流/航运;同时,建议关注破净个股的估值修复。前期表现较好的防御避险类公路/铁路/港口短期或不占优。短期看:1)航空在国庆假期迎来旺季,但4Q将逐步进入淡季;2)油运/干散4Q旺季叠加中东局势升级,战争扰动或拉涨短期运价;3)快递需求向好,件均价企稳回升叠加双11旺季。

航空机场:顺周期品种有望兑现股价弹性,机场关注盈利有望改善个股

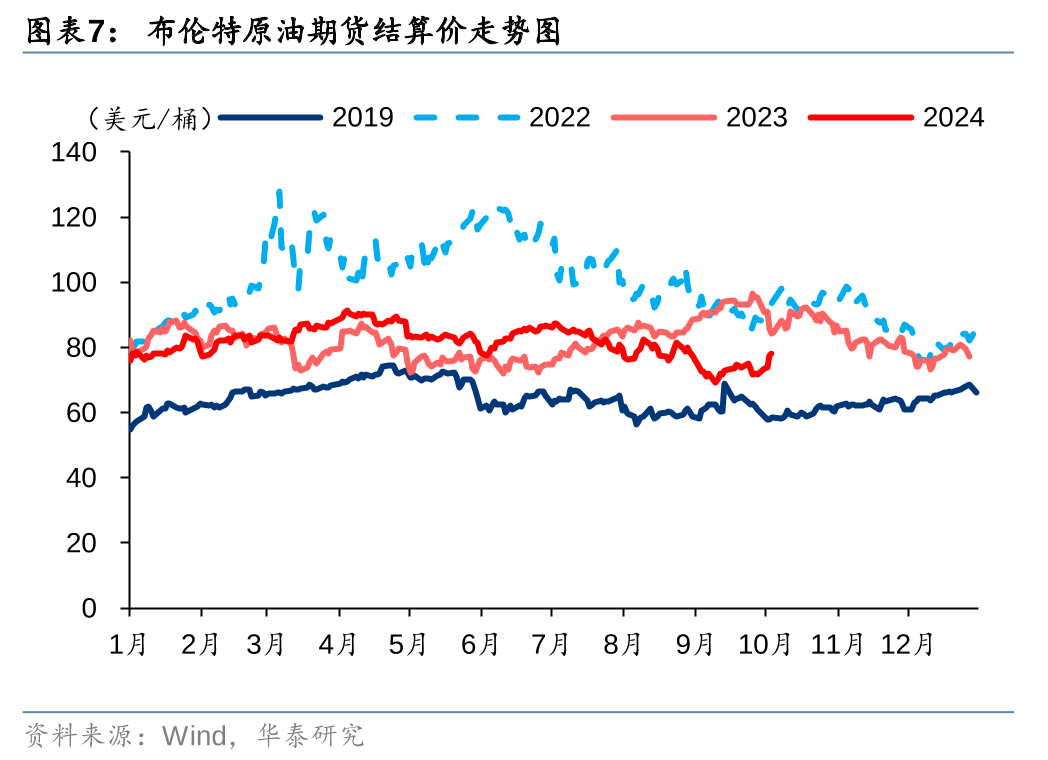

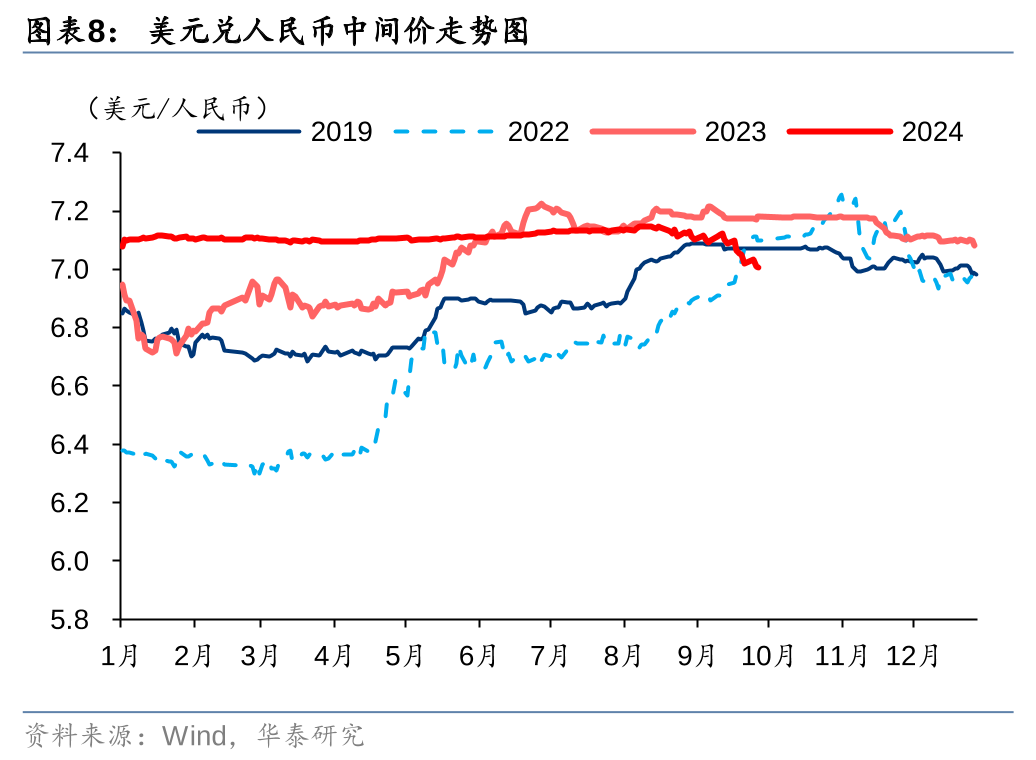

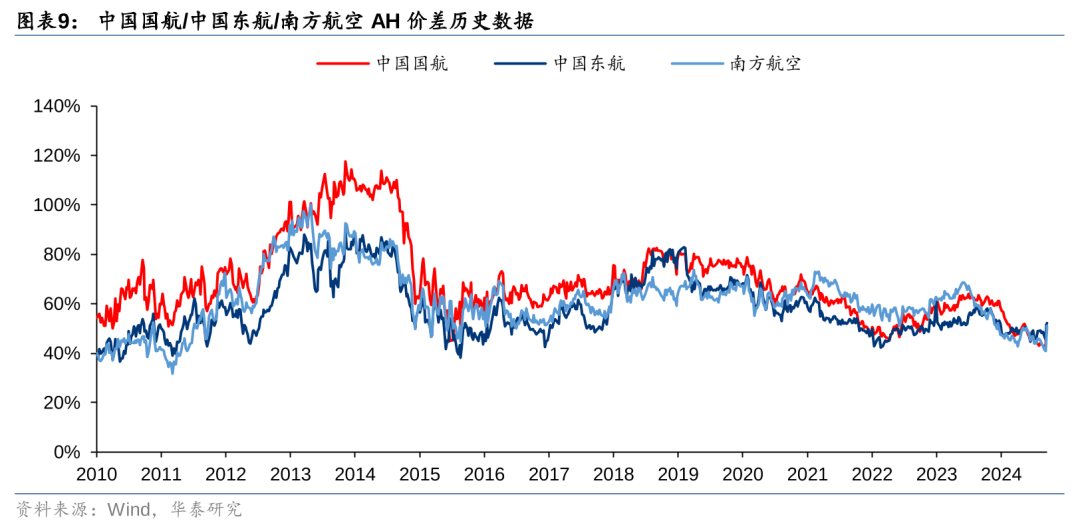

基本面来看,9月民航需求在暑运后环比有所回落,国庆假期再次迎来旺季窗口,不过之后又将逐步进入4Q淡季。但航空作为典型顺周期品种,市场风格及油价汇率外生变量或将催化板块股价。3Q24人民币兑美元升值1.7%;9月航空煤油出厂价同比下降19%,10月叠加高基数效应,同比降幅或将更为明显。同时行业供给增速放缓趋势有望持续,我们认为民航供需改善将进一步兑现,首推南方航空H。机场方面,由于扣点率降低,免税业务承压,板块股价弹性或受到抑制,仍需观察国际线流量及免税客单价恢复情况,自身盈利存在边际改善个股或更具吸引力。

航运港口:油运/干散有望受益于内需提振,集运高位回落

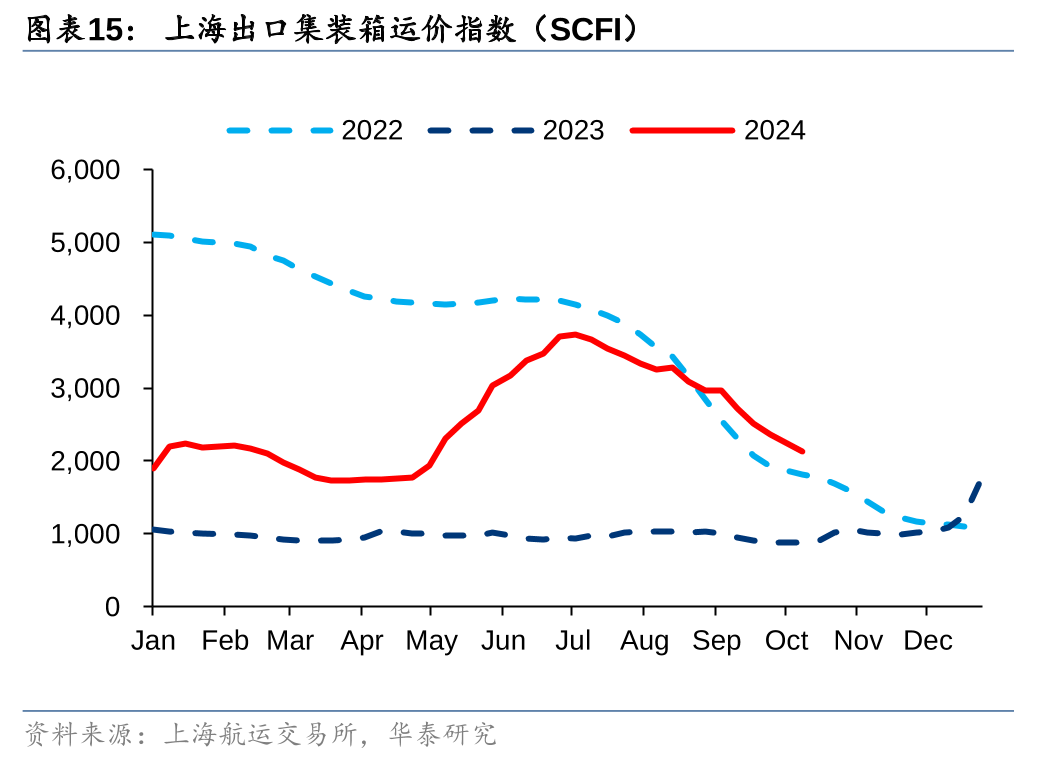

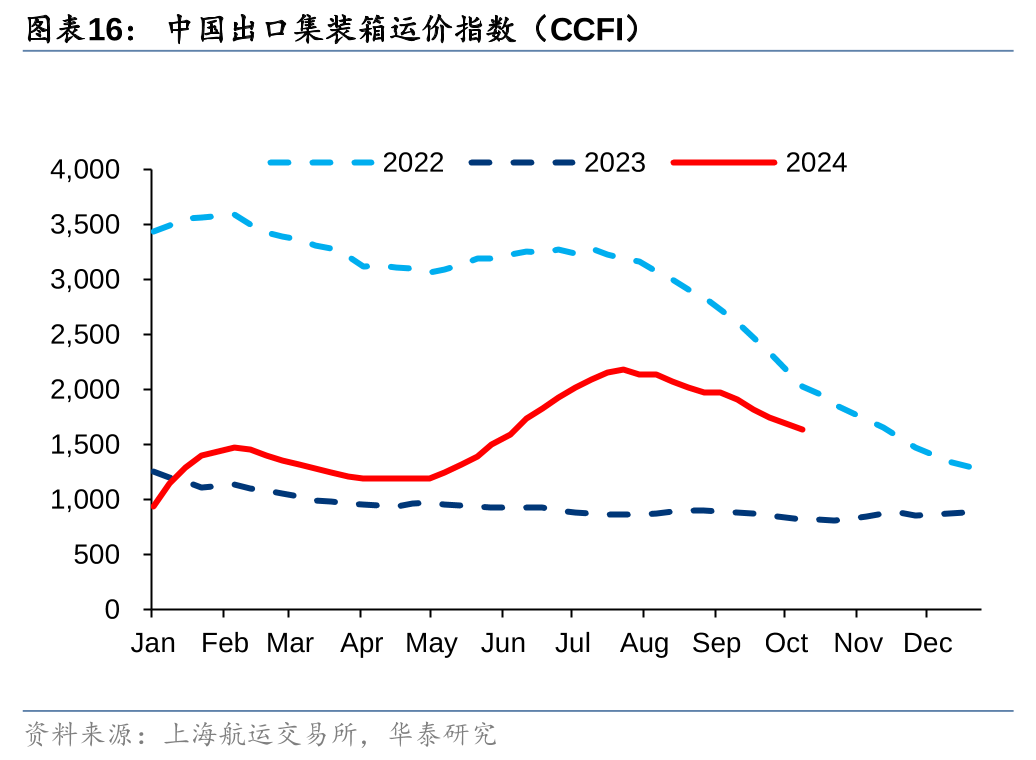

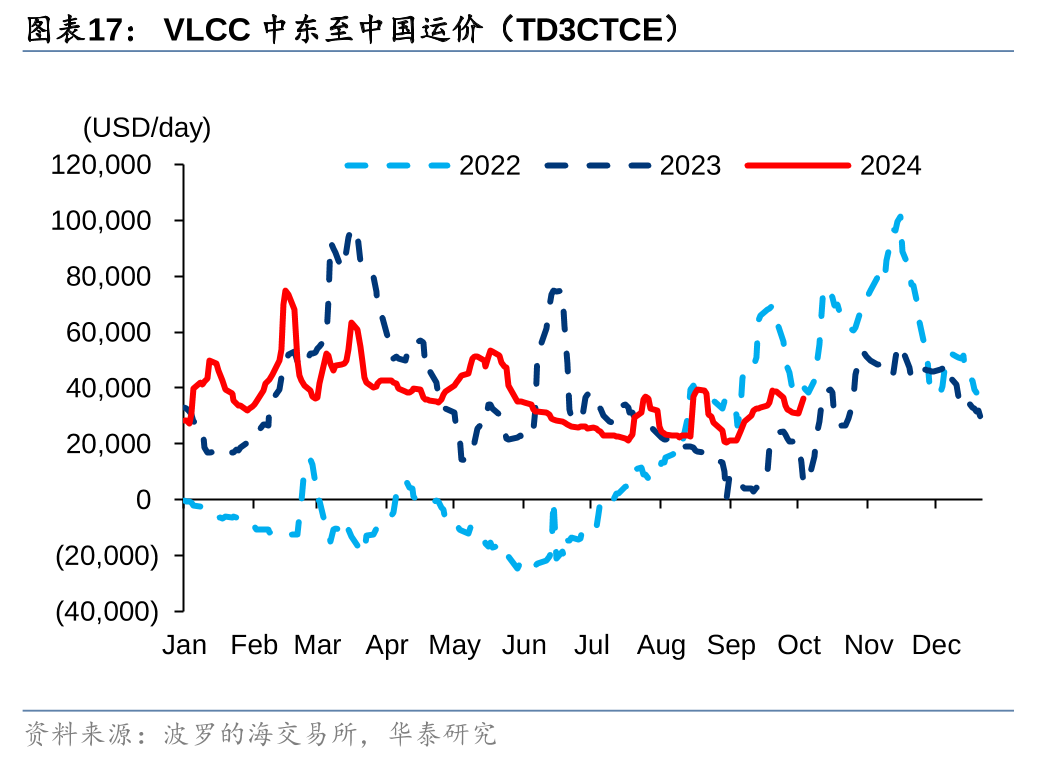

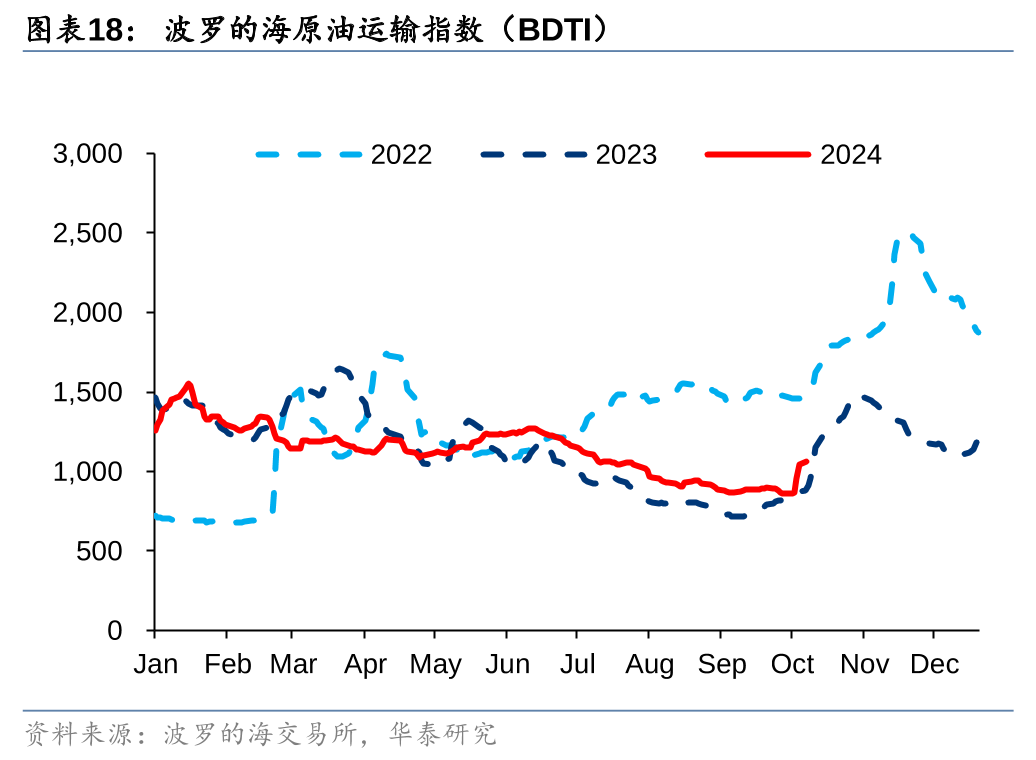

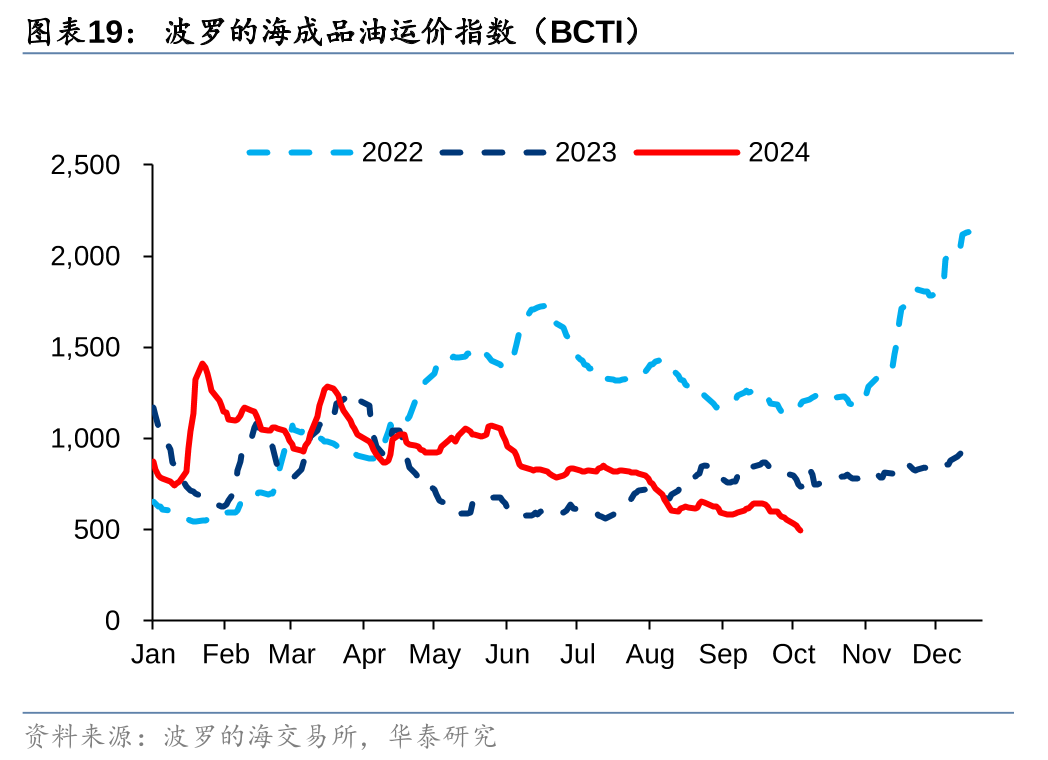

今年以来,集运受益于出口向好;油运/干散受进口需求偏弱拖累。近期受益于提振内需预期,我们认为油运/干散基本面改善和股价表现有较大弹性。9月集装箱运价SCFI/原油BDTI/干散BDI/成品油BCTI指数均值环比表现-20.3%/-5.0%/+14.5%/-6.9%。展望10月:1)集运:伴随4Q淡季,需求环比或走弱,我们预计10月运价环比仍继续下行。2)油运/干散:受4Q旺季需求提振,货量环比有望改善。同时,建议关注中东局势对原油及大宗商品价格影响,战争扰动或短期拉涨运价。3)港口:4Q淡季,出口集装箱需求环比或走弱;进口原油/散货需求环比或小幅回升。

公路铁路:市场风格转向,避险资产或不占优;关注破净股估值修复

近期,货币与财政宽松政策预期使市场风险偏好转变,公路和铁路作为避险资产,短期风格或不占优。不过,板块内大多数公司为国企,建议关注红利破净股的估值修复。我们预计3Q公路板块盈利景气度好于2Q但差于1Q。铁路运煤供需两端已有改善迹象,冬季运煤旺季即将到来。高铁个股年累浮盈较多,加上低beta特征,短期可能相对缺少吸引力。

物流快递:快递景气持续向好,跨境物流旺季临近

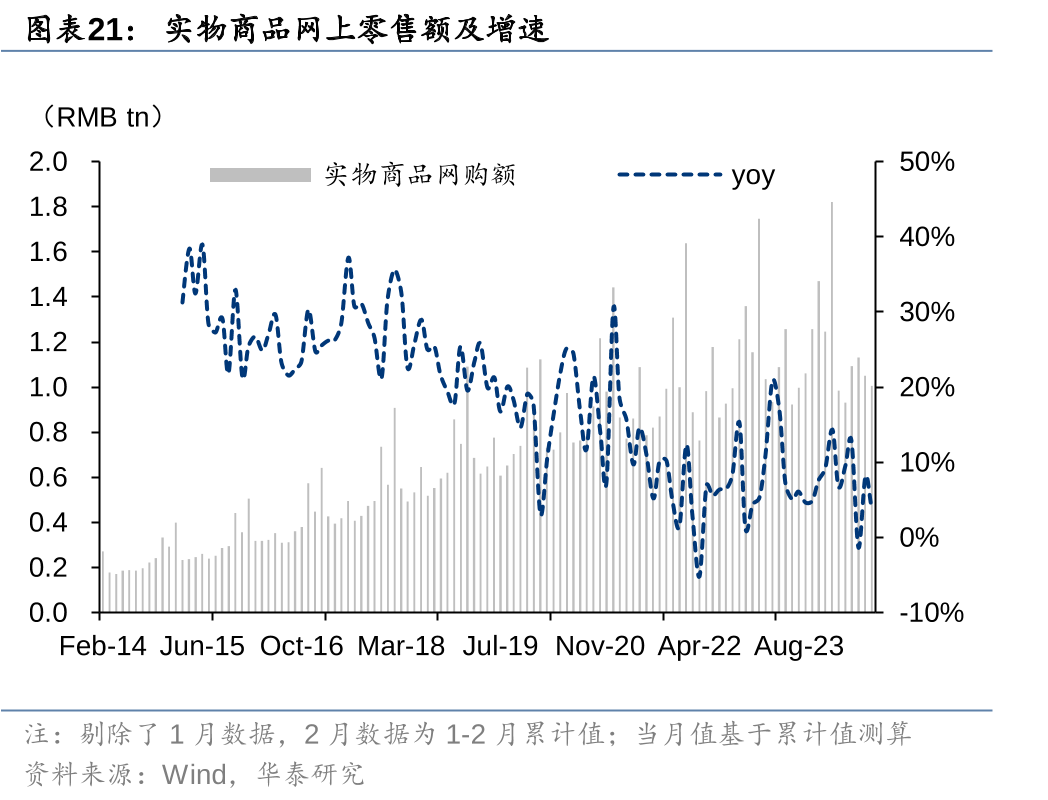

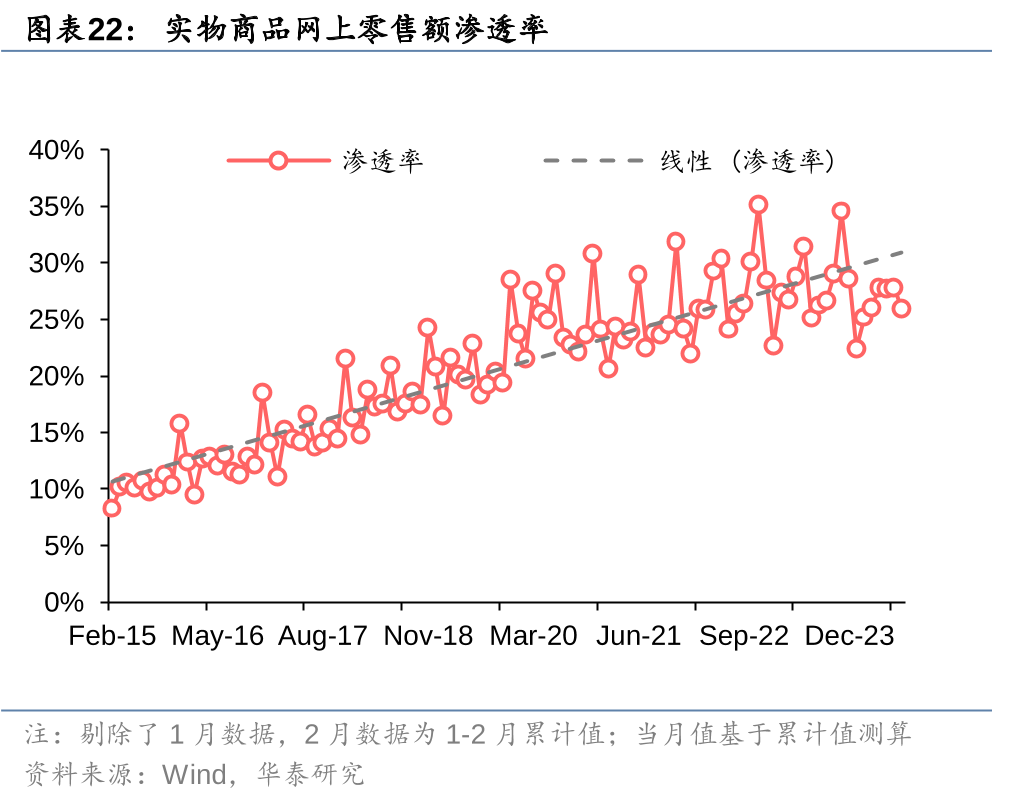

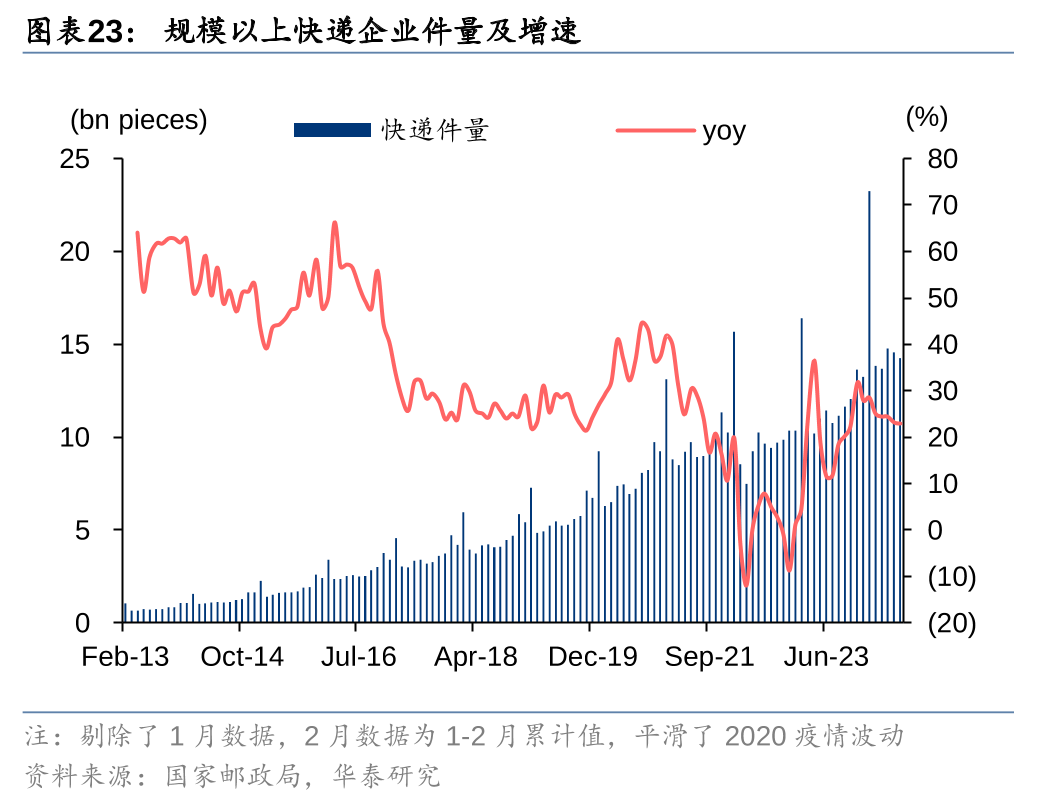

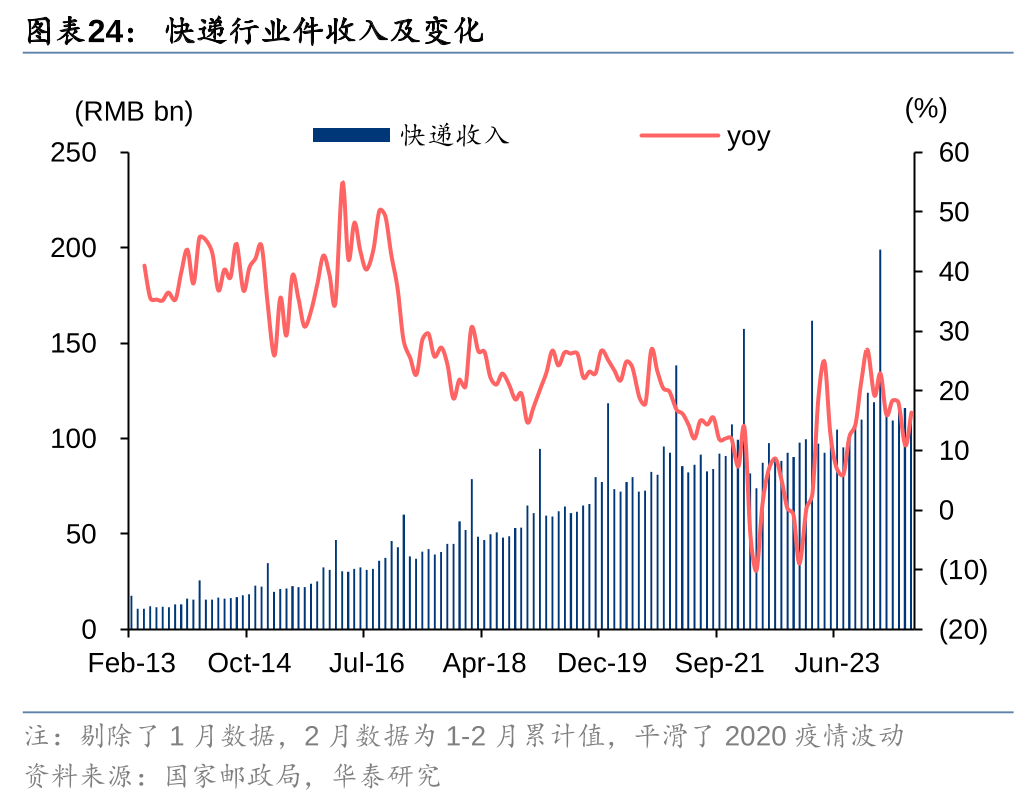

8月快递件均价出现企稳回升迹象,件量增速(+19.5%)小幅回落,但与全国社会消费品零售额/实物商品网上零售额(电商GMV)增速(+2.1%/+4.1%)相比具备韧性,我们预计电商客单或有所下降。邮政局喊话“反内卷”叠加自身成本压力,广东地区开启涨价且范围持续扩大,涨价有望延续至双11,与旺季形成共振。此外,9月底促消费政策有望为旺季加码,进一步提升快递件量与均价,建议积极参与快递板块。跨境电商旺季临近,市场供需格局良好、旺季提振景气。

风险提示:经济增长放缓,贸易摩擦,油汇风险,竞争恶化。

航空:顺周期品种有望受到市场风格催化

8月暑运旺季民航各项运营指标高位运行。三大航+春秋+吉祥8月整体供/需分别同增12.8%/22.0%,恢复至19年同期的121%/122%(7月为120%/121%),客座率86.1%,环比上升3.1pct,同增6.5pct,超过19年期0.2pct(7月为高0.3pct)。

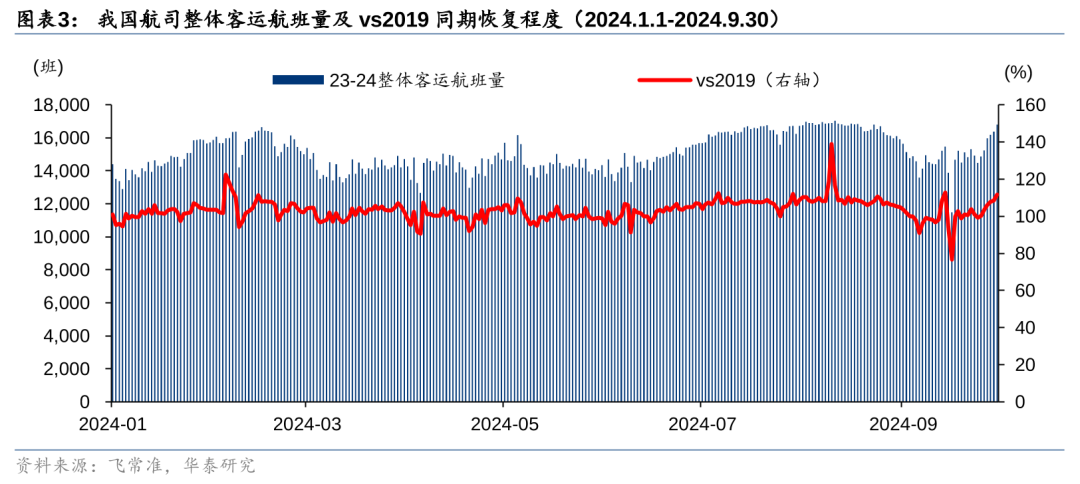

根据飞常准数据,整体航班量在9月淡季明显回落,环比下降10.6%。其中我国航司国内航班日均执飞12825班,环比下降11.6%,恢复至19年同期105.8%(8月为116.2%);国际+地区航班日均执飞2054班,环比下降4.2%,恢复至19年同期76.4%(8月为78.0%)。

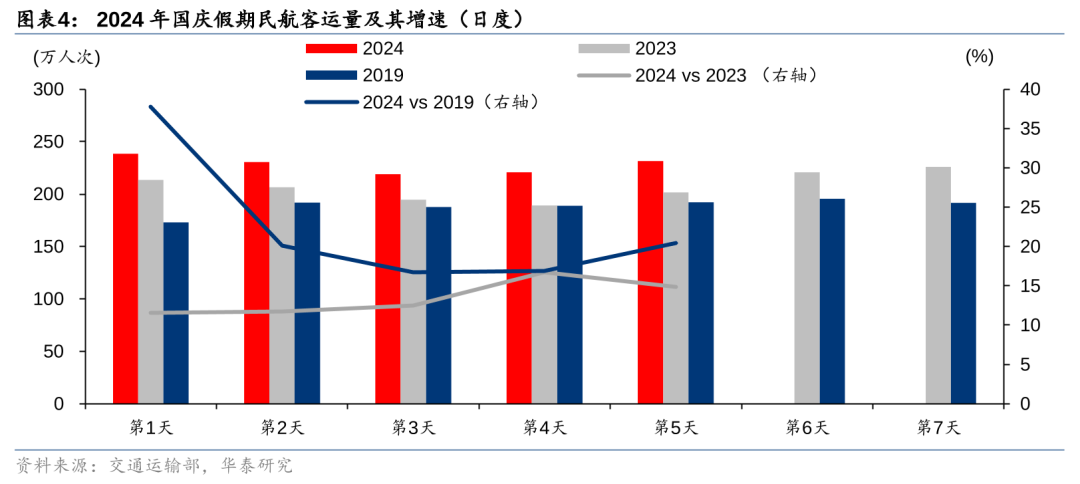

国庆假期民航客运量有望实现较快增长。国庆假期时间较长,较为适宜中长距离游玩出行,有望再次验证民航较为旺盛的因私出行需求。国庆假期前5日,民航日均发送旅客228万人次,同比提升13%,相比19年同期增长22%,相比19年同期涨幅仅小幅低于24年春节假期的25%,明显高于24年五一/端午等其余假期(五一/端午假期相比19年同期涨幅分别为11%/8%)。

关注市场风格及油汇变动带来的股价机会。国庆假期后,民航进入传统淡季,需跟踪整体客座率和票价情况,判断4Q淡季行业供需。但航空作为典型顺周期品种,市场风格及油价汇率外生变量或将催化板块股价。汇率方面,3Q24人民币兑美元升值1.7%;油价方面,9月航空煤油出厂价同比下降19%,10月叠加高基数效应,同比降幅或将更为明显。中长期来看,行业供给增速放缓趋势有望持续,伴随国际航线进一步恢复,近年较低的机队增速或将兑现供需改善,推动行业景气向上,为航司收益水平和盈利上涨提供动力。

机场:行业进入淡季,关注自身盈利存在边际改善个股

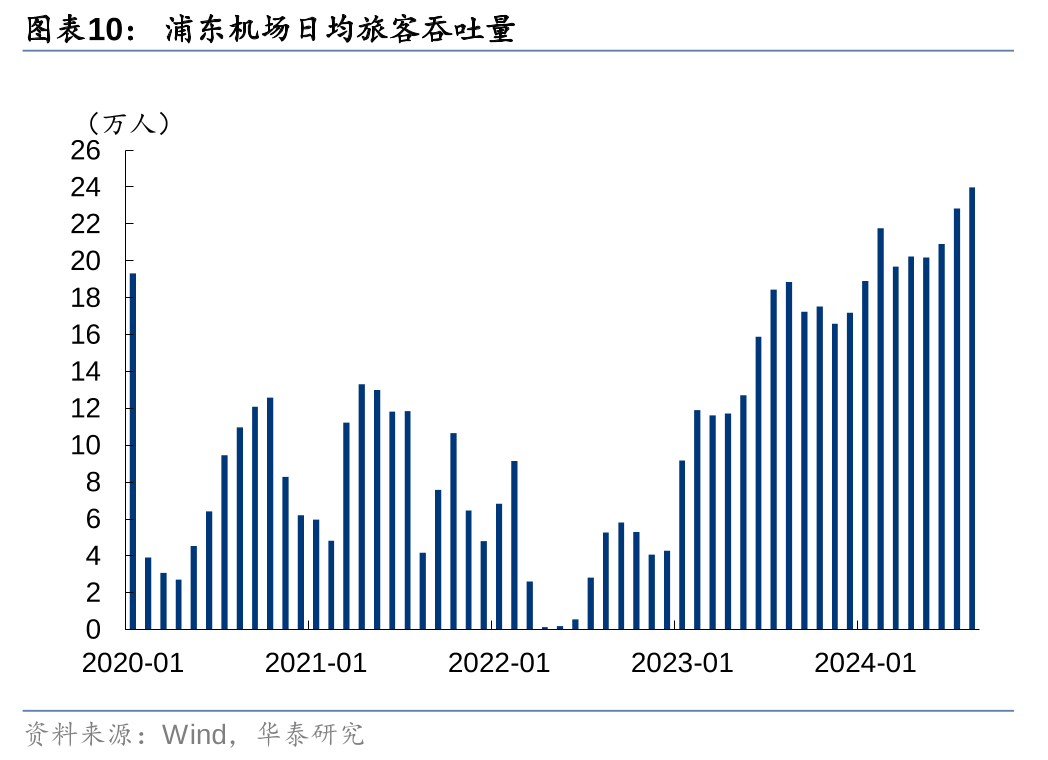

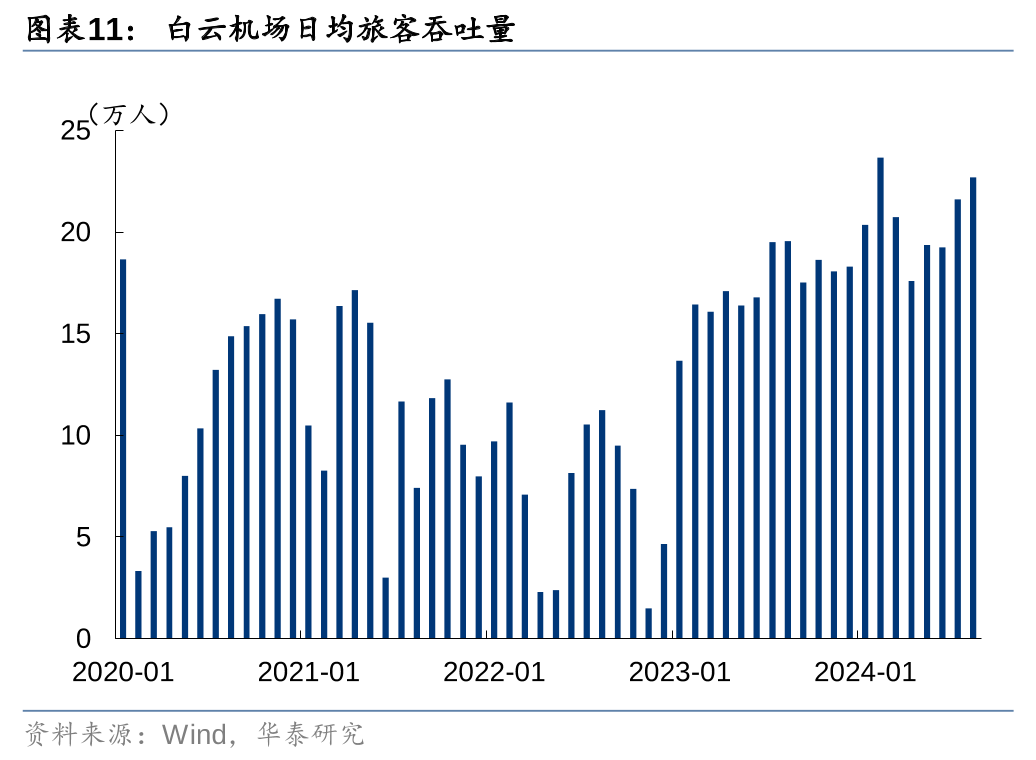

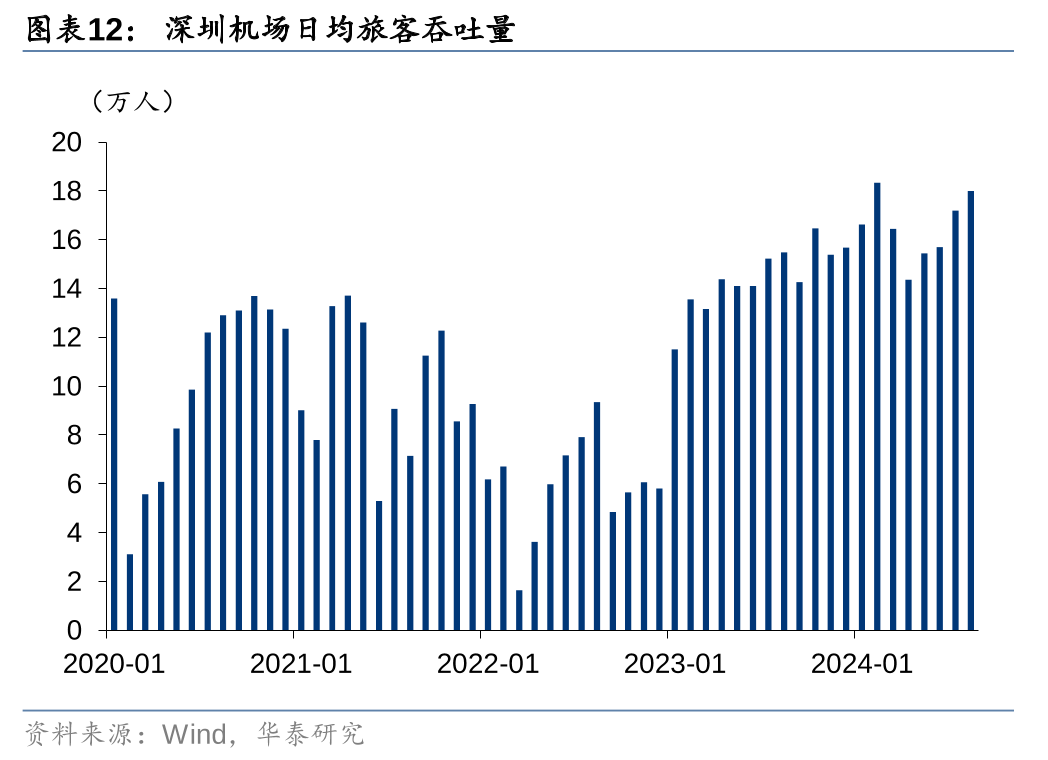

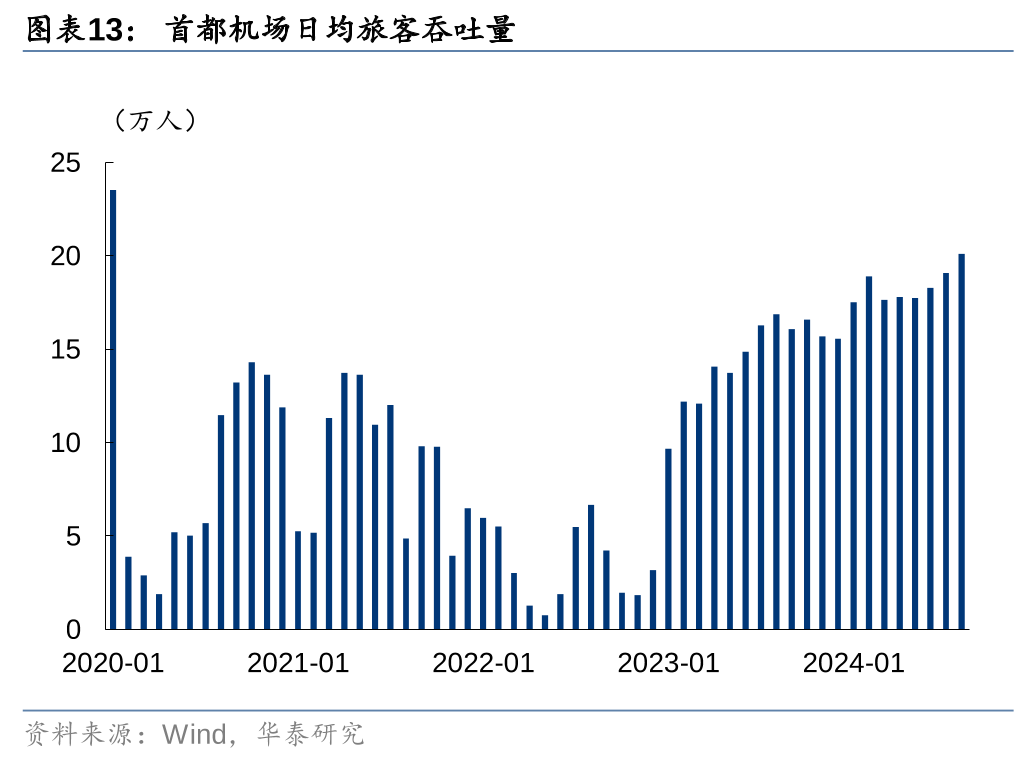

8月旺季,主要上市机场流量进一步提升。回顾8月旺季,根据各公司公告月度数据,浦东机场、白云机场、深圳机场、首都机场日均旅客吞吐量分别为24.0万、22.7万、18.0万、20.1万(7月为22.8万、21.6万、17.2万、19.1万),为2019年同期的106%、107%、119%、69%(7月为104%、107%、119%、67%),其中国际线恢复至19年同期的90%、79%、91%、54%。

免税业务恢复情况仍需观察,淡季板块股价弹性或受到抑制,关注自身盈利存在边际改善个股。9月民航需求在暑运后环比有所回落,国庆假期再次迎来旺季窗口,不过之后将逐步进入4Q淡季,机场流量基本面表现预计难以形成股价催化。整体来看,市场风险偏好上升,不过由于扣点率降低,免税业务承压,板块股价弹性或受到抑制,仍需观察国际线流量及免税客单价恢复情况,免税销售业务规模是机场盈利回升的重要支撑。中长期机场盈利潜力来自于挖掘免税等非航业务变现能力,从而更好的利用航站楼资源,带动盈利能力提升。

航运:油运/干散有望受益于内需提振,集运高位回落

集运:9月欧洲/地中海/美西/美东线运价均值环比分别-38.3%/-31.0%/-14.1%/-26.0%,同比分别+314.3%/+151.5%/+177.8%/+151.0%。自7月以来,运价高位持续回落,主因行业新交船及加班船增加+出口货量增速放缓,船舶紧缺情况有所缓解。展望10月,受传统4Q出口淡季影响,我们预计货量环比或小幅下滑(同比保持增长),运价环比仍将进一步下行。建议密切关注11-12月欧线长协价格谈判,欧线运价有望受谈判提振,短期止跌;美线方面,截至10月6日,美东港口运营已恢复正常,工会及船公司联盟将双方合作协议延期至2025年1月,建议密切关注后续双方谈判进展。若港口罢工,将导致供应链扰动,推升美线运价。

油运:9月 VLCC中东-中国航线运价均值月环比/同比+12.6%/+167.2%,运价环比小幅改善,同比大幅提升主因上年同期低基数。今年以来,油运需求整体偏弱,运价表现相对平淡。展望10月,受益4Q季节性旺季,市场需求和运价环比有望回升。10月以来,中东局势升级,伊朗对以色列发动大规模打击,建议密切关注后续事态发展。战争局势升级或情绪面拉涨油运运价。中长期看,建议密切关注25年中国进口原油需求对行业货量的拉动。

干散:9月干散市场需求整体平淡,BDI运价指数环比/同比+14.5%/+41.0%,同比大幅增长主因上年同期低基数。展望10月,受4Q季节性旺季拉动,市场需求和运价环比有望小幅回升。短期建议密切关注中东局势升级对海运价格的情绪面推涨;中长期,建议密切关注25年中国进口铁矿石及煤炭需求对行业货量的提振。

物流:快递景气持续向好,跨境物流旺季临近

旺季临近+自发提价+促消费政策,三重因素提振行业景气,建议积极参与快递。8月,全国社会消费品零售额/实物商品网上零售额(电商GMV)/快递件量分别同比+2.1%/+4.1%/+19.5%,三者增速环比均回落,我们预计电商客单或有所下降,快递件量增速在三者中最显韧性。8月快递件均价出现企稳回升迹象。邮政局喊话“反内卷”叠加自身成本压力,广东地区出现自发涨价现象,潮汕等地纷纷涨价,且涨价范围持续扩大,带动市场情绪转至乐观。我们认为,涨价有望持续至双11,与旺季形成共振。此外,9月26日召开的中共中央政治局会议指出,“要把促消费和惠民生结合起来,促进中低收入群体增收,提升消费结构。要培育新型消费业态”,有望拉动需求,在传统消费旺季进一步提升客单与件量。建议积极参与快递板块。

件量方面,8月全国快递件量同比+19.5%(6月/7月:+17.7%/+22.2%),1-5月,全国快递件量累计同比+24.4%,近3个月增幅小幅放缓,远小于电商GMV降幅,我们估计,来自电商客单价下降、退货率提升等因素的支撑。价格方面,8月快递行业件均价同比-5.5%至7.94元(6月/7月同比:-7.7%/-6.6%),近3个月,同比降幅逐月收窄;1-8月件均价同比-6.4%至8.07元。近期,潮汕、义乌分别涨价,受此提振,广东各地区网点也开启自发涨价。截至9月29日,全国邮政快递业揽收/派送量累计估算同比+26.3%/+27.1%(8月:+29.1%/+27.4%)(注:因交通部和邮政局口径略有差异,后者较前者约低3pct)。

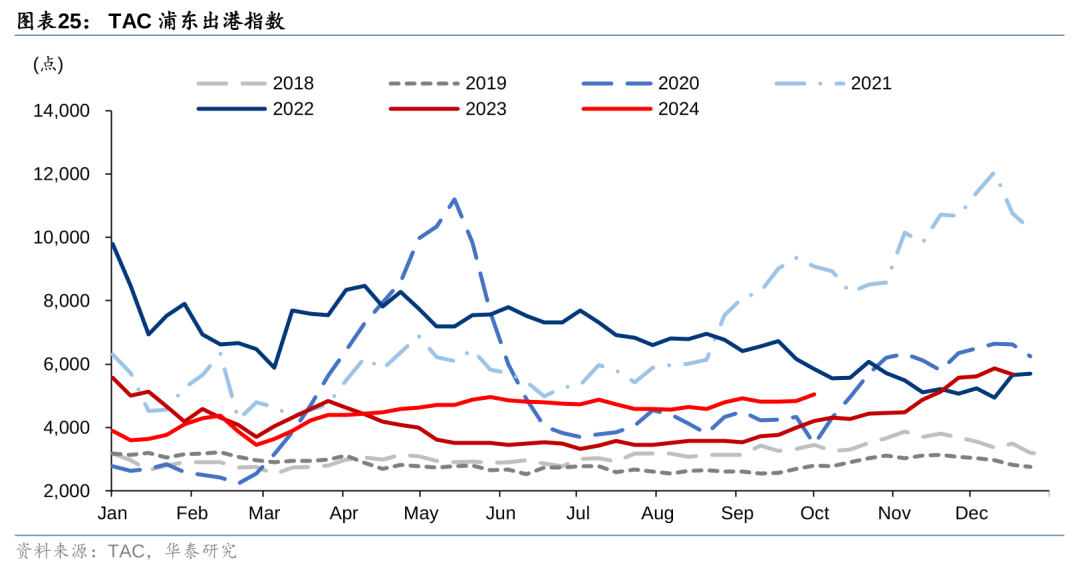

跨境物流旺季来临,关注细分赛道阿尔法个股。需求端,跨境电商货量有望持续高速增长,进而提振跨境物流需求。供给端,干线运力趋紧,虽然市场对关税政策和“半托管”仍有担忧,但基本面整体向好。TAC浦东出港指数环比已开始受到旺季催化,9月30日航空货运TAC-浦东出港指数为5053,环比+4.5%,同比+20.4%,往后展望虽然由于高基数,旺季运价同比涨幅或将有所收窄,但我们看好旺季整体运价表现,之后有望继续爬升。其他细分领域中,嘉友国际在非洲多个陆港现代化改造项目持续推进,并承接矿山企业的跨境供应链物流业务,叠加公司积极探索中亚、南美市场,我们认为公司是具备稳定盈利能力与中期成长属性的优质个股。

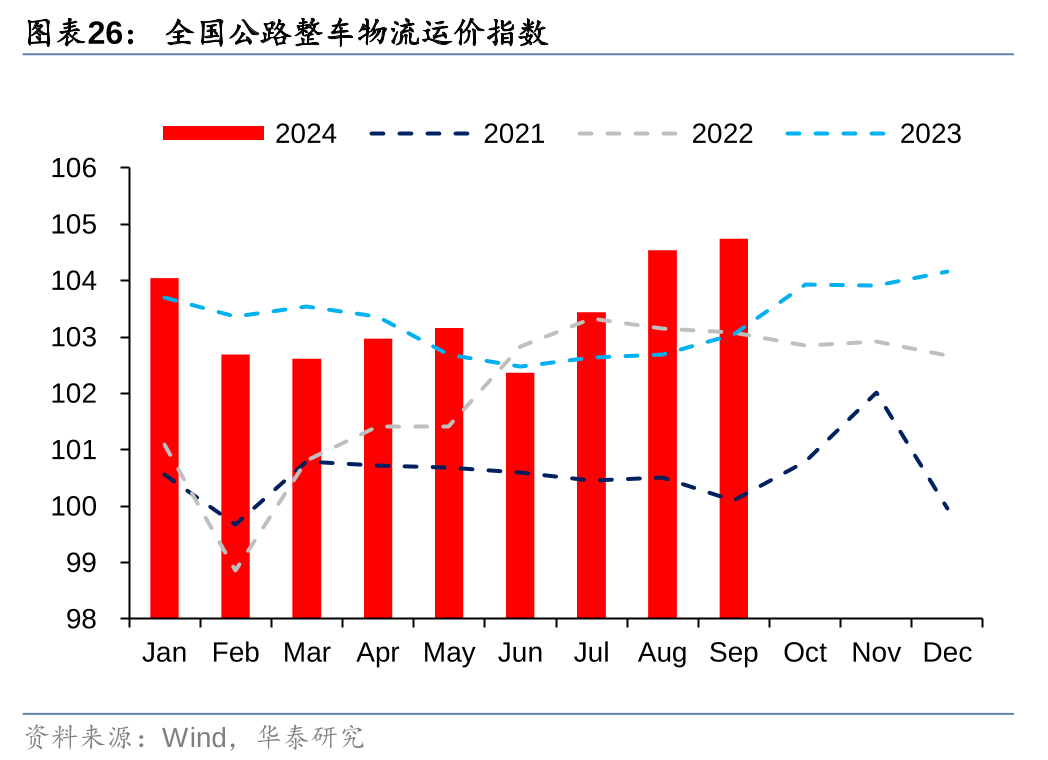

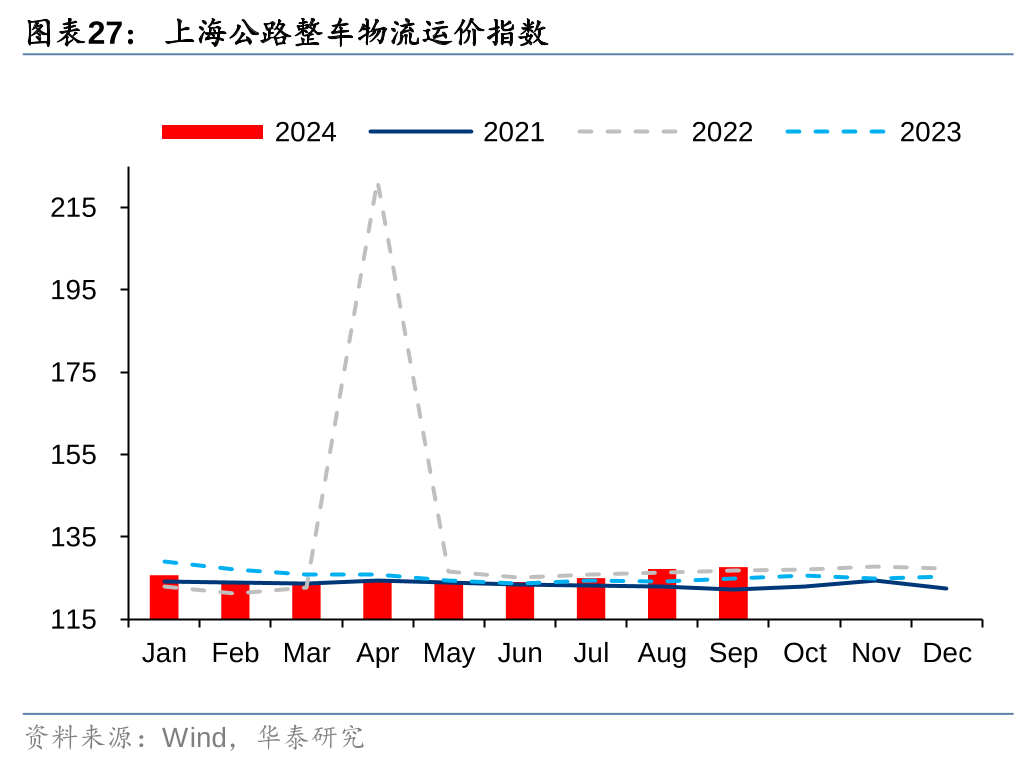

大宗商品景气度未见改善,但可能受益于积极财政政策,关注央企“破净”机会。 9月南华工业品指数均值环比/同比-9.8%/-11.1%(8月:-6.2%/-2.1%),农产品指数环比/同比-0.8%/-10.0%(8月:-2.9%/-11.8%),工业品与农产品指数持续走弱。9月,全国公路整车物流运价指数环比/同比+0.2%/+1.6%(8月:+1.1%/+1.8%),其中上海整车物流运价指数环比/同比+0.3%/+2.2%(8月:+1.8%/+2.5%),同环比增速收窄。虽然景气度尚未改善,但9月24日货币政策组合拳及9月26日政治局会议均传递稳增长策略的积极信号,相关地产政策及10月后财政政策有望提振周期。此外,《上市公司监管指引第10号——市值管理(征求意见稿)》第九条要求“长期破净公司应当披露估值提升计划”,或提振板块内部分破净国央企估值水平,但仍需注意产业链上下游风险事件。

公路:风格转向,短期或不占优

市场风格出现较大转变,作为避险资产,公路板块短期跑输大盘。美联储开启降息周期,9月FOMC会议(9.19)降息50bp,将基准利率降至4.75%-5%。随后中国央行宣布一揽子宽松货币政策(9.24),包括全面降准降息、降低存量房贷利率、统一和降低房贷首付比、创设新的货币政策工具(证券、基金、保险公司互换便利5000亿元、上市公司和主要股东回购和增持股票专项再贷款3000亿元)。再到9.26中央政治局会议传递稳增长政策加码政策信号,会议强调“切实增强做好经济工作的责任感和紧迫感”,首提“要促进房地产市场止跌回稳”。货币与财政政策转向预期推动9月下旬A股与港股大幅上涨,同时国债利率也因风险偏好转变而开始下跌。作为避险资产,9月A股公路板块跑输沪深300指数9.2pct。

A股公路全收益指数自2023年以来已上涨47%,当前PE估值处于历史61%分位数(2014.10-2024.9),估值处于历史偏高位置。再叠加公路板块低beta特征以及当前市场风格更偏顺周期,我们预计A股公路板块在10月仍不占优。但考虑海外降息以及中国稳增长政策加码,我们继续看好港股公路估值继续修复。

就基本面而言,9月收费天数增加有小幅利好,但局部受到台风天气影响。今年中秋与国庆假期分开放假,中秋假期(9/15-9/17)高速公路对小客车正常收费,国庆假期7天(10/1-10/7)免收小客车通行费。去年同期中秋与国庆假期重叠,双节假期8天(9.29-10.6)免收小客车通行费。9月高速公路收费天数因此增加2天,增幅7.1%。新增的中秋小长假也提升了短途自驾游整体热度,但从区域看东部沿海受到台风天气拖累。

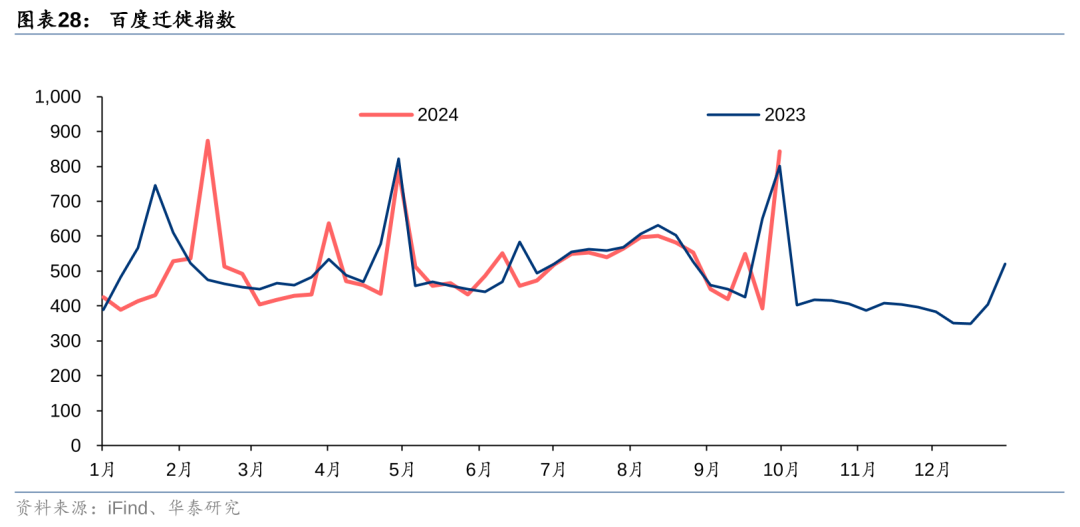

百度迁徙规模指数显示,7-8月迁徙指数同比下降1.5%,其中一二线/三四五线城市同比变化-3.8/+2.6%。考虑低线城市的出行热度高于高线城市,综合运距可能缩短。据此,我们预计7-8月高速客车通行费同比下降2%。今年9月1-30 日vs去年9月1-28日(均为公路收费日),迁徙指数同比增长0.6%,其中一二线/三四五线城市同比变化-2.0/+5.0%。再考虑收费天数同比增加7.1%,我们预计9月客车通行费收入同比增长7%。

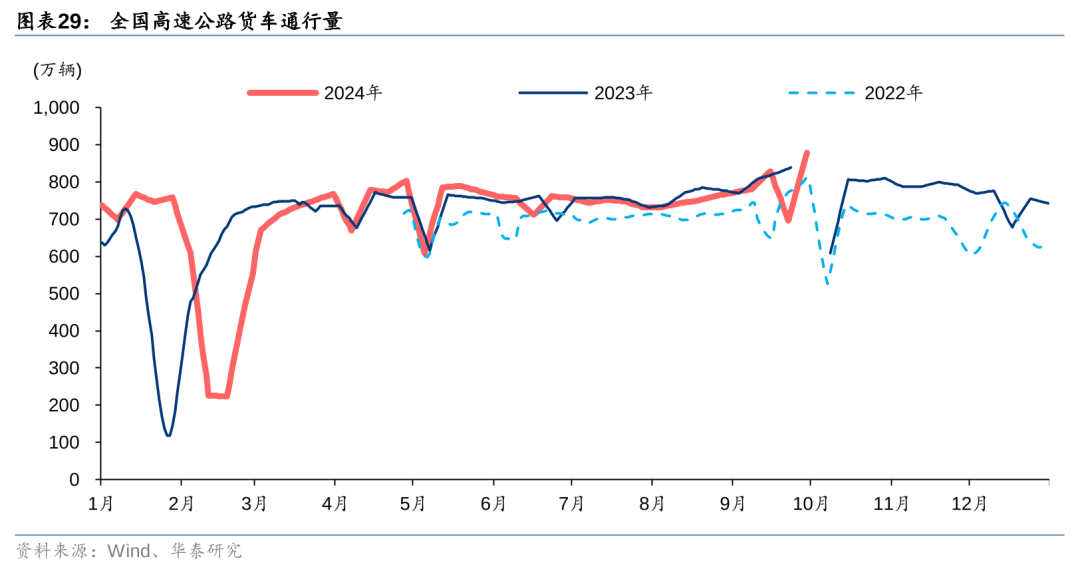

9月高速货车景气度环比7-8月小幅好转。从上游工业生产指标来看,7-9月制造业PMI低于50%;7月/8月全部工业品PPI同比下降0.8%/1.8%;7月/8月工业企业利润同比变化+4.1/-17.8%,但企业所得税同比变化-4.9/+20.1%(国家统计局)。交通部数据显示,7-8月高速公路货车通行量同比下降1.5%(上半年同比增长2.5%),考虑今年以来运距缩窄3%左右,我们预计7-8月高速货车通行费同比下降4.5%左右,与PMI的变化吻合。根据交通部披露的9月中上旬高速货车通行情况,我们预计9月高速公路货车通行量同比0.3%左右,预计货车通行费同比下降3%左右。

综上,我们预计7-8月行业通行费收入同比下滑4%左右,预计9月通行费同比增长3%左右。上半年,高速公路上市公司通行费收入的同比降幅中位数为4%。我们预计3Q公路板块归母净利润下滑4%,景气度好于2Q但差于1Q。1Q/2Q公路板块归母净利同比下降3/6%。

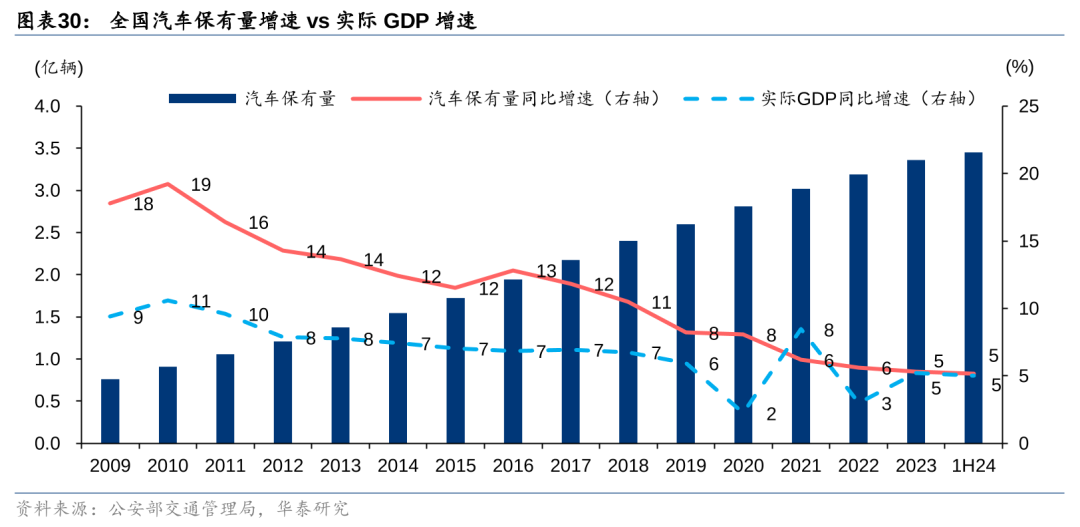

未来财政扩张政策或促进货车流量提升,稳房地产相关政策或提振居民出行意愿。中国本轮库存周期在底部已持续较长时间。公路承担了大量大宗货物运输中长距离运输,因此公路货运需求受到地产与基建景气度的影响。未来随着财政扩张政策发力,高速公路货车流量有望同步提升。居民收入与财富预期影响出行频次。地产、金融、财政领域积极政策陆续出台,或能通过房价稳(财富预期)、就业稳(收入预期)方式传导并提升居民出行意愿。从前瞻指标看,汽车保有量仍有稳健增长,2024年6月末汽车保有量同比提高5.2%(公安部),汽车保有量与实际GDP的弹性系数仍为1倍左右。

铁路:关注红利破净股的估值修复

近期市场风险偏好转变,铁路作为避险资产跑输大盘。9月铁路板块跑输沪深300指数8.8pct,与货币和财政宽松政策预期有关。不过,我们认为铁路板块后市或分化。

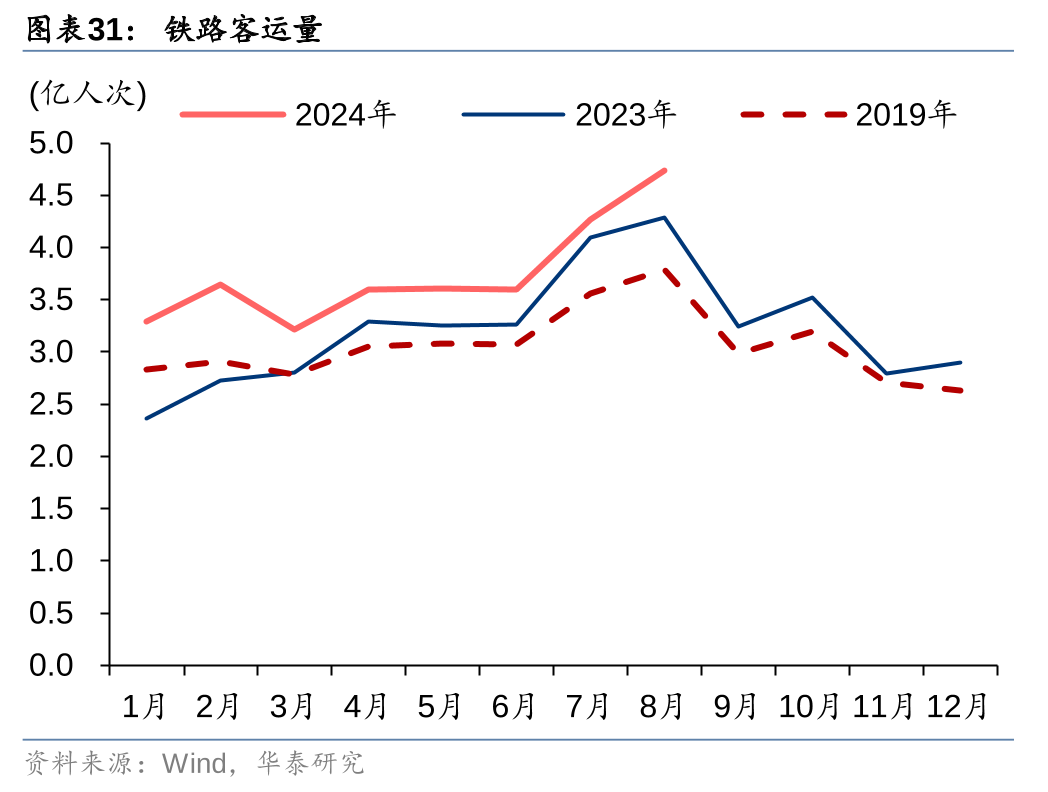

从基本面看,高铁“性价比”优势显著,暑期与国庆小长假录得较快增长。据国家铁路局,7月/8月铁路旅客发送量同比增长4.3/10.6%,进一步恢复到2019年同期的120/125%(1Q/2Q为2019年同期的119/117%)。铁路客流在去年高基数上维持较快增长,主因高铁“性价比”优势显著,以及居民出行半径缩短。作为侧面验证,今年7-8月铁路旅客周转量增速(同比+1.8%)低于发送量增速(同比+7.5%)5.7pct。今年国庆小长假首5天,铁路客流在高基数上同比增长7%,较19年同期增长28%,竞争优势凸显。

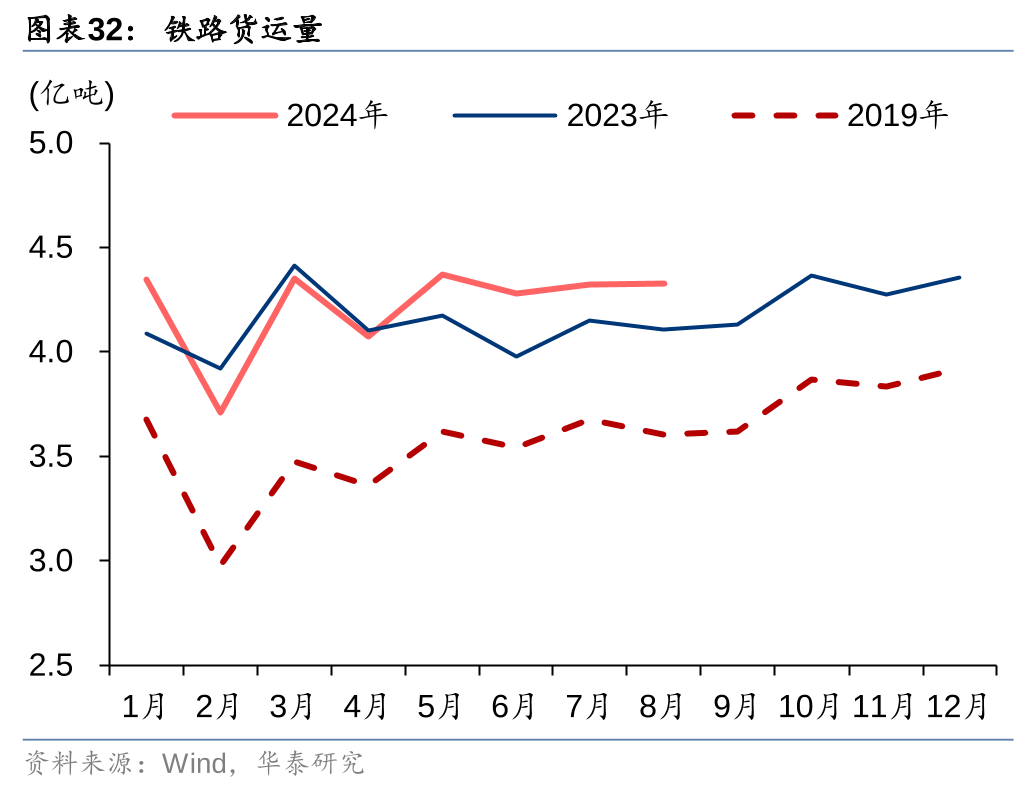

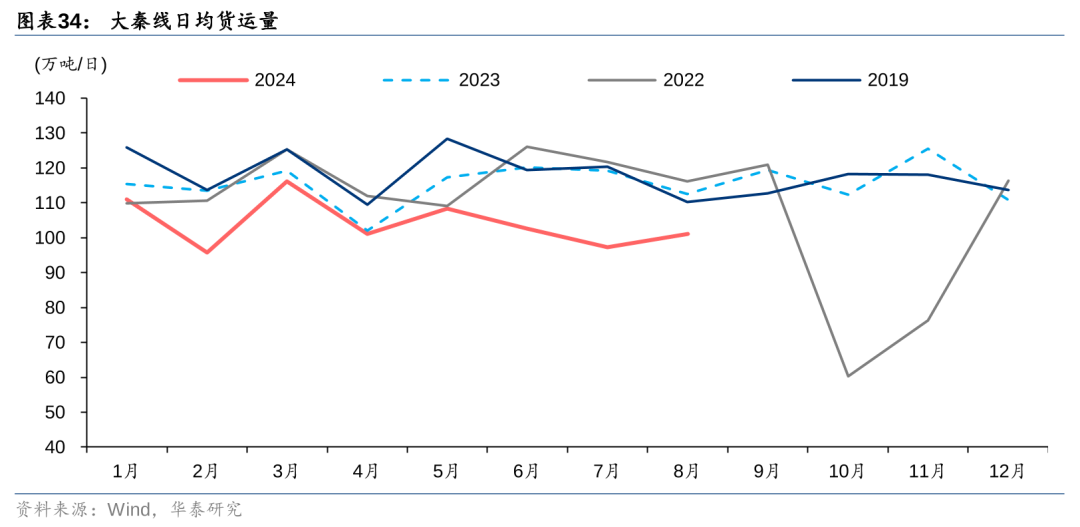

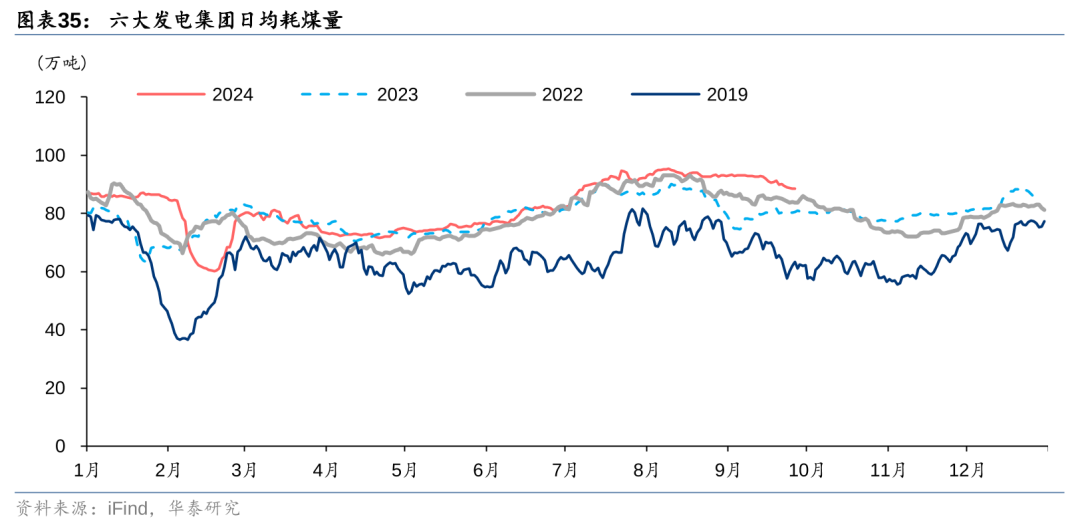

目前铁路运煤需求处于淡季,但煤炭供需两端已有改善迹象。需求端,水电发电量增速已逐步放缓,6月/7月/8月水电产量同比+45/+36/+11%,同期火电产量同比-7/-5/+4%,9月三峡水库入库/出库流量同比下降29/48%。供给端,1-6 月山西受“三超”整治影响产量(同比-13.5%)收缩较为明显,但7月产量已接近持平,8月产量同比增长0.8%。但来自进口煤的竞争压力仍持续,7-8月进口煤数量同比增长10.1%,1-8月同比增长11.8%(海关总署)。大秦线7月/8月货运量同比下降18/10%,1-8月同比下降9%。根据港口调入情况判断,9月大秦线运量或同比下降11%;9 月-10月为电煤需求淡季,景气度拐点信号还需要等待11月旺季启动。

港口:出口需求保持韧性,吞吐量同比保持增长

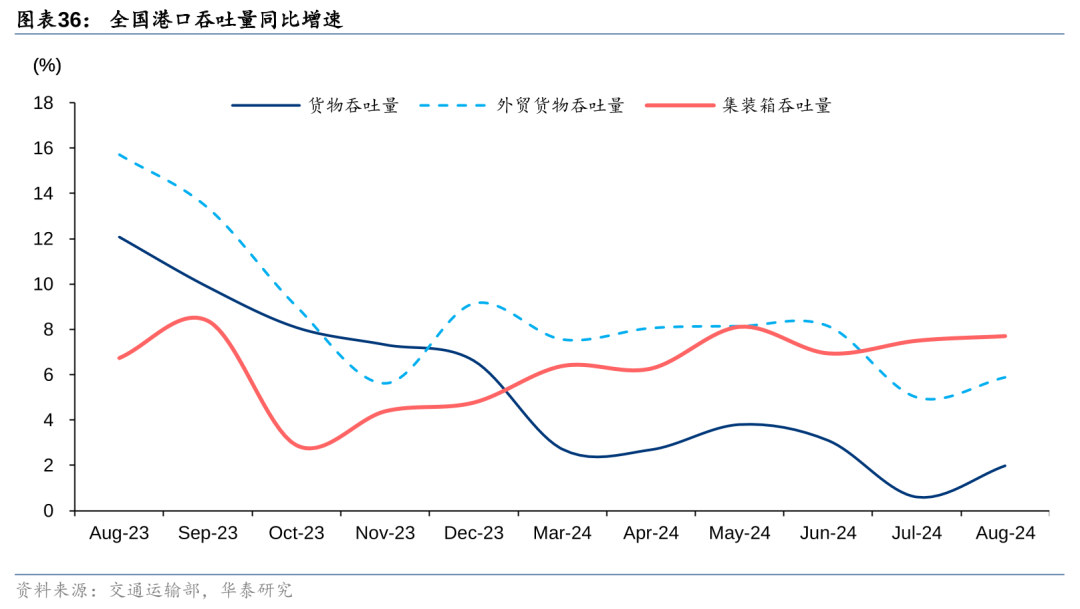

24年1-8月,全国港口累计货量/外贸货量/集装箱吞吐量同比表现+3.7%/+7.9%/+8.2%(24年8月:+2.0%/+5.9%/+7.7%),8月同比增速较7月小幅回升,年初至今吞吐量保持稳健增长,主因出口需求良好,叠加上年同期基数较低。

展望10月,外贸/集装箱吞吐量受4Q出口淡季影响,我们预计10月货量环比或走弱,同比仍有望保持中个位数增长;货物吞吐量受4Q进口旺季拉动,10月进口货量环比有望提升,同比有望录得低个位数增长。

1)经济低迷。航空、机场:经济增速放缓,可能令出行需求不达预期;航运、港口:全球经济下滑,可能使海运需求增长低于预期,需求下挫可能进而拖累运价;物流:需求不足可能导致快递业务量不及预期;铁路、公路:大宗商品需求下滑,可能使铁路公路货运量增速放缓。

2)贸易摩擦。航空:中美贸易摩擦,可能影响国际线补贴;航运、港口:中美贸易量下降影响海运运量、港口吞吐量。

3)油汇风险。航空:油价大幅上涨,可能令运营成本大幅上升,侵蚀利润;物流、公路:油价上涨,可能使道路运输成本上涨;航空:人民币大幅贬值,可能产生大额汇兑损失,减损盈利。

4)竞争结构恶化。航空:高铁提速,可能对航空分流效应加大;航运:老旧船舶拆解量低于预期、新造船订单高于预期、行业总体供给增长超预期;物流:价格竞争超预期,导致营收和盈利不及预期;机场:民航控准点率可能影响机场时刻容量;铁路、公路:公路降费、“公转铁”、治超载构成多重扰动;港口:港口区域整合进展低于预期。

研报:《顺周期航空/物流/航运凸显盈利弹性》2024年10月7日

研究员 沈晓峰 S0570516110001 BCG366

研究员 林珊 S0570520080001 BIR018

研究员 林霞颖 S0570518090003 BIX840

研究员 黄凡洋 S0570519090001 BQK283

联系人 耿岱琳 S0570124070117