原油需求转弱压制油价,会否持续?OPEC连续集中下修明年上半年原油需求预测。

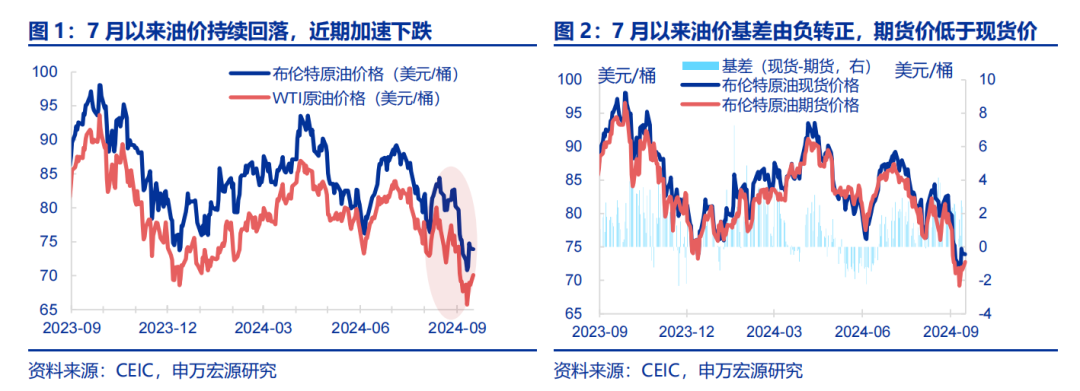

下半年以来油价明显回落,9月以来加速下行,同期基差由负转正,期货价格更明显低于现货价格。7月以来,布油价格累计下跌16.2%,且9月以来加速下行(下跌7.9%),一度跌至70美元/桶左右。在此过程中,布油基差由-1.2美元/桶扭转为目前平均2美元/桶左右,期货价格开始更明显低于现货价,也说明原油市场对于远期油价预期更悲观。

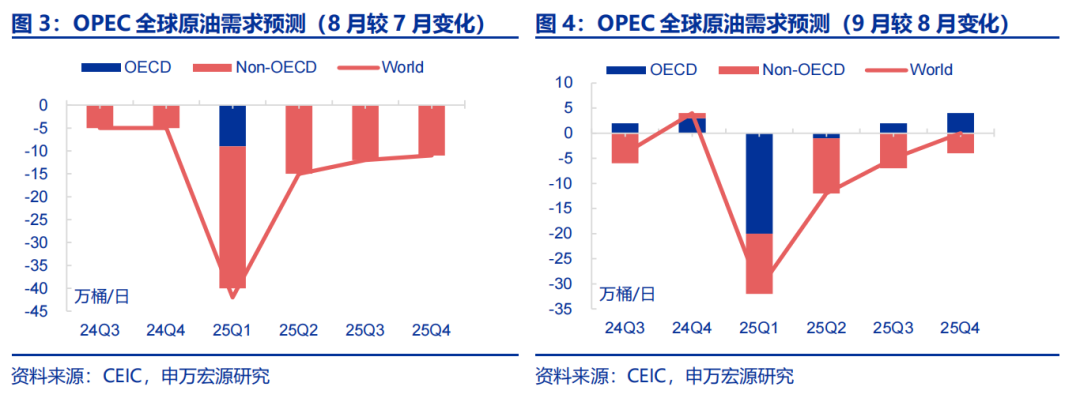

需求预期转弱是油价下行的原因之一,7月以来OPEC连续下修原油需求预测,尤其是集中下修明年初预测,此外美国非农等经济数据验证不佳也对预期构成影响。OPEC 8月、9月连续下修全球原油需求预测,累计下修2025年预测32万桶/日。其中,25Q1预测下修73万桶/日,25Q2预测下修27万桶/日,包括对OECD与非OECD预测。

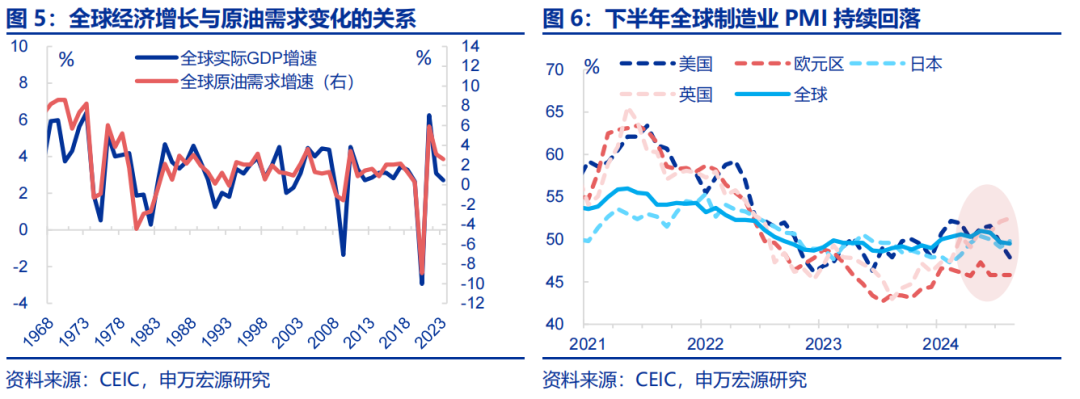

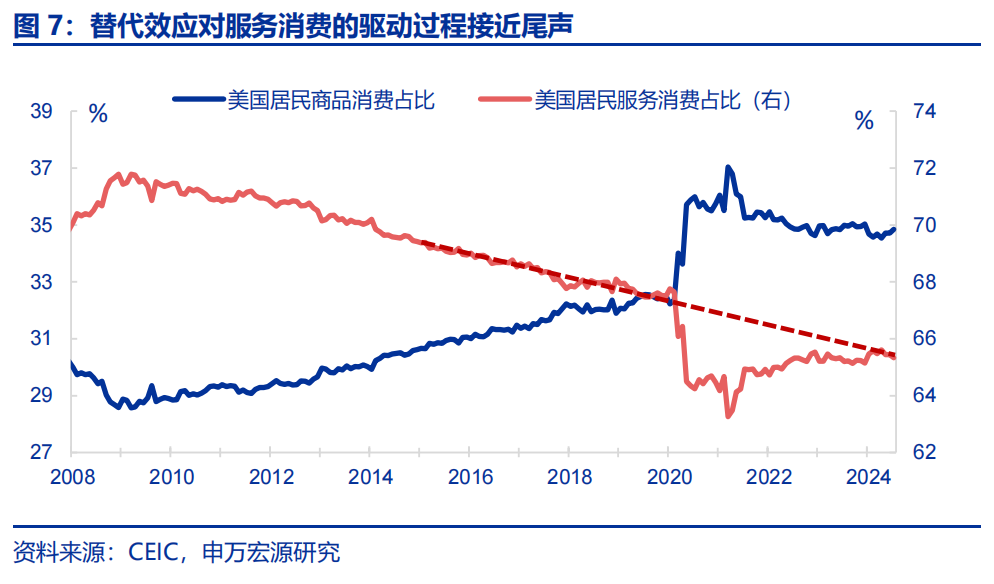

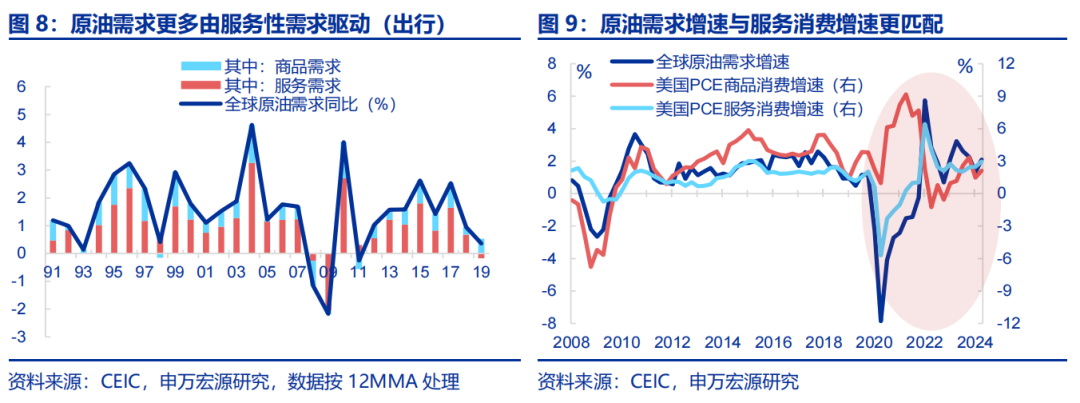

展望后续,美联储降息或更多利好商品消费而非服务消费,而服务消费在原油需求中占比超7成,后者受超额储蓄耗尽、扭转替代效应消退的影响更直接,明年原油需求下行风险客观存在。过去两年全球原油需求恢复,主因疫情缓和后替代效应扭转(服务消费占比上升,商品消费占比下降)。而目前美国服务消费占比已回到疫情前潜在趋势中。在超额储蓄消耗完毕、扭转替代效应结束后,未来或面临下行风险、拖累原油需求。

供给增加也拖累油价,“双低”格局将扭转?“低库存、OPEC低份额”的格局或改变。

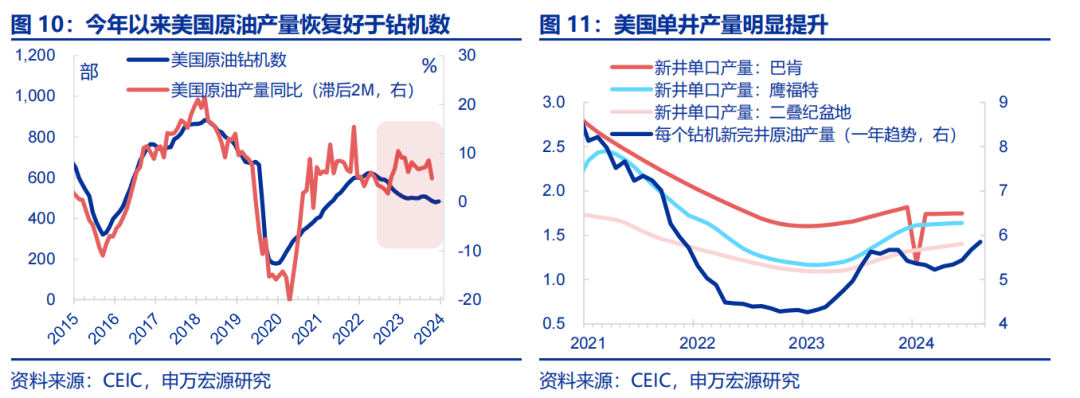

供给增加风险是导致油价加快下行的原因之二,美国大选两党对于传统能源一致的鼓励态度,利比亚政治局势的缓解,美国原油单井产量上升,均对油价构成利空。特朗普与哈里斯关于能源领域的政策均鼓励传统能源。与此同时,下半年以来美国新井单口产量快速上升7.5%,推动原油产量恢复情况持续好于钻机数回落的态势。此外利比亚国内政治局势逐步缓解,市场也一度预期OPEC+于10月后逐步增产,加速了9月油价下跌。

而供给侧预期极度敏感背后,是全球原油供给 “双低”格局,其一为全球原油低库存,其二为OPEC历史低份额,这种情况下任何可能导致供给增加的事件均会牵动市场神经。目前OECD库存目前仅40.1亿桶左右,为近十年最低。同时零散产油国大幅增产后,OPEC份额仅26.3%(近二十年新低)。两者均指向供给进一步减少的空间相对有限。

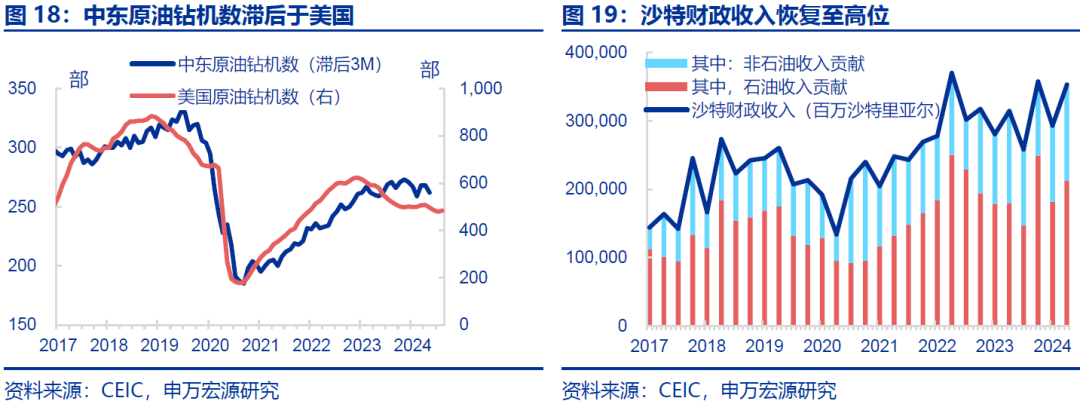

供给“双低”格局下,OPEC产量策略高度锚定美国,若美国大选结束后原油产量逐步释放,OPEC或转向增产保份额、压低油价,沙特原油收入恢复也夯实了增产策略基础。沙特24Q2原油收入已恢复至历史高位,“限产保价”必要性下降。OPEC策略高度锚定美国,钻机数也滞后于美国。美国尚未实质性增产,因此OPEC选择延长原定于10月的增产。但若美国明年增产,或有可能重演2020年疫情初沙特大幅增产保份额的格局。

油价新变化的潜在影响?非对称影响PPI与盈利,或出现PPI“双底”但盈利改善现象。

展望后续,原油需求存在下行风险,此背景下OPEC与美国产量竞争或更加激烈,油价中枢预计趋于回落,尤其是明年上半年需求集中下修、供给集中释放的阶段。从长周期看,OPEC产量策略存在锚定需求“反向相机抉择”的模式,需求增加则“限产保价”、需求下滑则“增产保份额”。明年需求走弱、供给释放过程中,油价中枢或有下行风险。

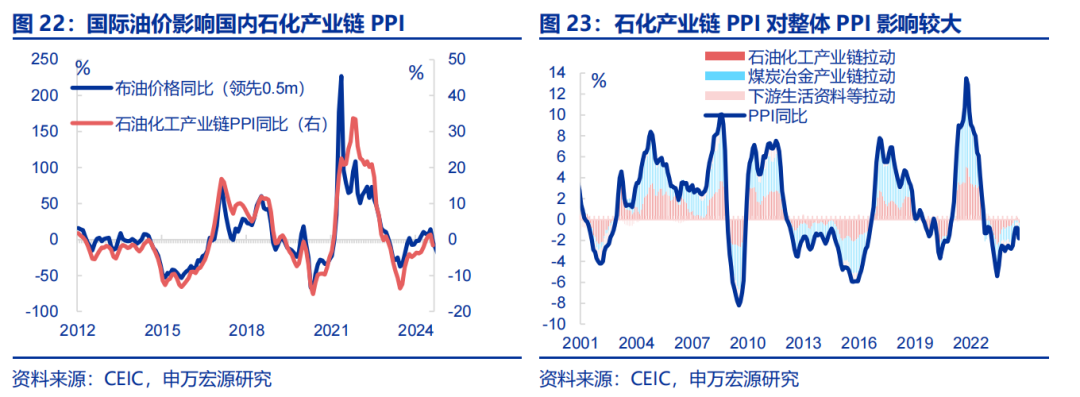

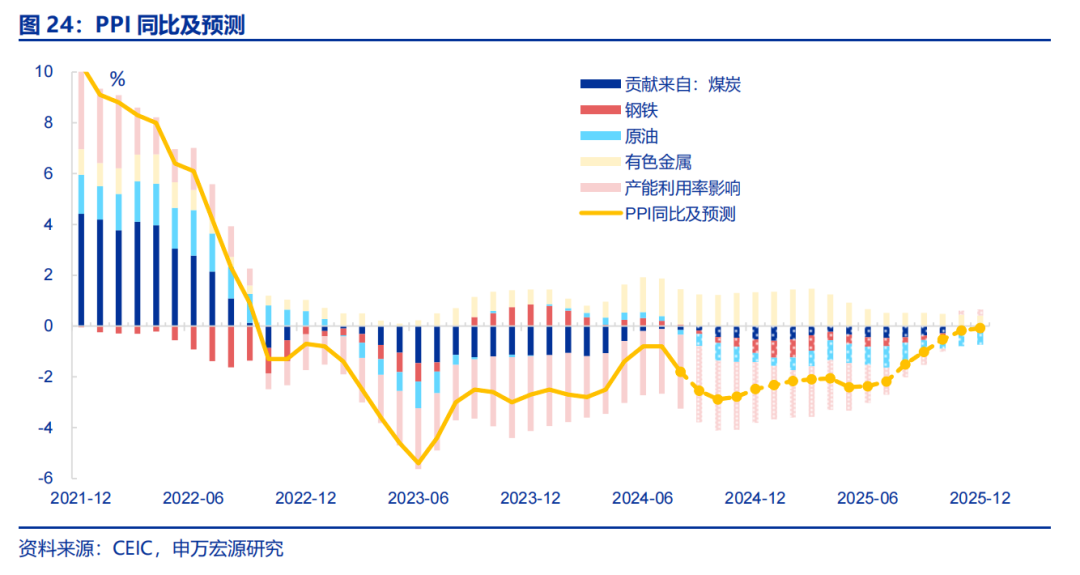

若油价下行,或对国内PPI和企业盈利构成非对称影响,其一表现为压制国内PPI。结合PPI基数变化与其他大宗价格判断,后续PPI或出现“双底”格局。总体石化产业链PPI可以解释过去十年整体PPI波动幅度的38%,前者滞后于国际油价半个月。后续油价回落过程中,美国潜在关税与国内地产投资下行风险或也更多集中于明年上半年,拖累国内大宗价格与产能利用率,预计PPI同比在今年10月和明年5月出现“双底”。

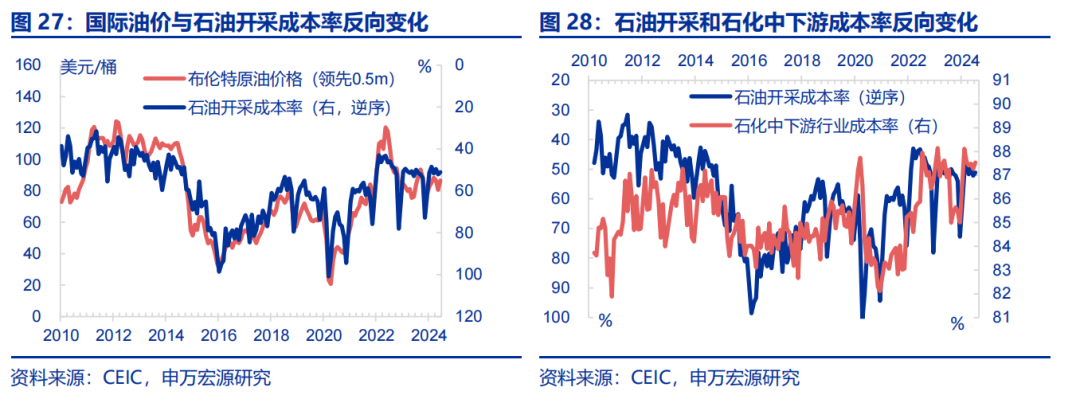

其二,由于我国石化产业链更多偏向中下游,油价下行或利好企业盈利恢复,结构上压制石化上游盈利、但改善石化中下游盈利。国际油价与国内石化中下游成本率反向变化。我国石化产业链更多偏向于中下游(上游占比5%,中下游占比95%),也尤其依赖进口。

风险提示:地缘政治风险,美国能源政策变化,国内大宗价格波动。

1. 原油需求转弱压制油价,会否持续?

下半年以来油价明显回落,9月以来加速下行,同期基差由负转正,期货价格更明显低于现货。6月之前,国际油价总体呈现震荡走势。但7月以来,布油与WTI原油价格均大幅下滑,两者截至目前累计下跌16.2%、15.9%。且9月以来加速下行,近半月布油与WTI原油价格分别下跌7.9%、4.7%,布油价格一度跌至70美元/桶左右。在此过程中,布油基差由6月上旬-1.2美元/桶,扭转为目前平均2美元/桶左右,期货价格开始更明显低于现货价,也说明原油市场对于远期油价预期更悲观。

需求预期转弱是油价下行的原因之一,7月以来OPEC连续下修原油需求预测,尤其是集中下修明年初预测,此外美国非农等经济数据验证不佳也对预期构成影响。首先,从OPEC的月报来看,8月、9月月报连续下修从今年Q3到明年Q4的全球原油需求预测,两次累计下修2025年需求预测32万桶/日。而从具体节奏来看,两次下修更多集中于25Q1的预测,合计下修73万桶/日,包括OECD与非OECD国家预测。此外,7月以来美国非农数据持续不及预期,全球制造业PMI也时隔半年下滑至50以下,8月继续回落0.2个百分点至49.5%,其中美国回落明显(-1.7个百分点至47.9%)。

展望后续,美联储降息或更多影响商品消费需求,但原油需求权重更大的是服务消费,后者受超额储蓄耗尽、扭转替代效应消退的影响更直接,明年原油需求下行风险客观存在。全球原油需求中74%是服务消费,26%是商品消费。过去两年全球原油需求的恢复,更多得益于服务消费回升,背后是疫情缓和后替代效应扭转(服务消费占比上升,商品消费占比下降)。而截止目前,美国服务消费占比已回到疫情前潜在趋势中。未来即使美联储降息,或更多影响汽车家电等商品消费,对服务消费影响或并不直接,后者在超额储蓄消耗完毕、扭转替代效应结束后,或面临下行风险。

2. 供给增加也拖累油价,“双低”格局将扭转?

供给增加风险是导致油价加快下行的原因之二,美国大选两党对于传统能源一致的鼓励态度,利比亚政治局势的缓解,美国原油单井产量上升,均对油价构成利空。7月下旬前,特朗普大选民调快速上升,出于对页岩油供给增加的预期,国际油价开始走低。7月下旬之后,哈里斯能源领域政策也鼓励传统能源,继续对油价形成压制。与此同时,下半年以来美国新井单口产量快速上升7.5%,推动原油产量恢复情况持续好于钻机数回落的态势。此外8月下旬利比亚国内政治局势逐步缓解,增产预期升温,同时市场一度预期OPEC+按原计划于10月后逐步增产,加速了9月以来油价下跌。

而供给侧预期极度敏感的背后,是目前全球原油供给的“双低”格局,其一体现为全球原油低库存,这种情况下任何可能导致供给增加的事件均会牵动市场神经。近两年来美国EIA原油库存维持高位,但并非显示全球原油供给充足,更广口径的OECD库存目前仅40.1亿桶左右,为近十年最低。两大库存分化主因美国原油储备和出口的非线性变化。2022年以来,美国战略原油库存大量减少,保障商业原油库存。而2023-2024年,战略储备虽增加,但美国通过增加原油产量、减少原油出口的模式,更多保障国内供应和缓和通胀压力,但欧洲等原油进口型经济体的原油库存持续偏低。

供给 “双低”格局之二体现为OPEC“低份额”,意味着持续减产保价的空间有限。虽然近三年俄罗斯减产、美国产量恢复速度相对温和,但全球除OPEC+与美国以外的零散产油国(占全球产量比重近46%)开始大幅增产,相较于疫情前增产幅度达12.5%。这导致OPEC在减产过程中,面临持续的份额流失压力。目前OPEC原油份额仅26.6%,为近二十年以来的新低。意味着OPEC难以持续维持“限产保价”策略。结合原油历史性低库存,两者均指向供给进一步减少的空间相对有限。

在供给“双低”格局下,OPEC产量策略也高度锚定美国,若美国大选结束后原油产量逐步释放,OPEC或大概率转向增产保份额、压低油价,原油收入恢复也夯实了未来潜在增产保份额策略的基础。从沙特财政收入来看,24Q2原油收入达到2129.9亿沙特里亚尔,已恢复至历史性高位,“限产保价”策略的必要性也在下降。因此目前OPEC产量策略高度锚定美国,领先指标中OPEC钻机数也滞后于美国。目前美国尚未实质性增产,因此OPEC可以选择延长原定于10月的增产协议,仍维持“限产保价”,但若美国开始增产,或大概率重演2020年疫情初沙特大幅增产保份额的格局。

3. 油价新变化的潜在非对称影响?

从更长周期来看,OPEC产量策略存在典型的锚定需求“反向相机抉择”模式,需求增加则“限产保价”、需求下滑则“增产保份额”。OPEC国家经济增长高度依赖石油业,从而其供给竞争的最终目标是追求长期利益的最大化,而原油供给高度集中格局=放大供给波动特征,逐步形成针对全球原油需求环境的“相机抉择”模式。在原油需求回暖时限产保价、受益于财政收入的回升。如两次石油危机、04-13年。在需求回落时,存量市场“剩者为王”,原油寡头多增产保份额,譬如80-03年、14-19年,史上首次“负油价”也来源于此。2021年以来全球原油需求恢复过程中,OPEC也持续维持供给偏紧,沙特更是屡次自愿减产、推高油价,也是典型案例之一。

展望后续,原油需求存在下行风险,此背景下OPEC与美国产量竞争或更加激烈,油价中枢存在下行压力,尤其是明年上半年需求集中下修、供给集中释放的阶段。上文提到,服务消费下行风险或压制原油需求,OPEC也持续下修原油需求预测,尤其是下修明年上半年。在需求走弱背景下,OPEC相机抉择模式或体现为增产保份额。而美国大选后页岩油供给释放,或强化OPEC由极低份额开始增产保份额的决心。在需求走弱、供给释放过程中,明年原油供给或整体大于需求,对应油价中枢明显回落,尤其是明年上半年。

若油价下行,或对国内PPI和企业盈利构成非对称影响,其一表现为压制国内PPI,或同时导致石化产业链上游和中下游PPI走低。国际油价总体领先国内石化产业链PPI半个月左右,其中油价对于石化上游(石油开采)和中下游(石油加工、化学原料制品、化学纤维等)PPI影响均较直接,而总体石化产业链PPI可以解释过去十年整体PPI波动幅度的38%。

后续油价回落过程中,美国潜在关税与国内地产投资进一步下行或也更多集中于明年上半年,对应国内大宗价格下行与产能利用率偏低的压力或也持续,预计PPI同比在今年10月和明年5月出现“双底”。8月PPI大幅下行已受到国际油价的影响,彼时PPI环跌0.7%,其中环跌0.2%的幅度即是油价影响。而9月以来油价再度明显下行,加之上文预计油价至明年年底整体均趋于回落,预计将持续压制国内PPI。另一方面,地产与传统基建偏弱拖累煤炭钢铁价格,加之国内中下游产能利用率导致相关行业PPI出现超跌迹象,也将对国内价格形成约束。预计9月后PPI继续走弱,今年10月(-2.9%)与明年5月(-2.4%)或出现两轮低点。

其二,由于我国石化产业链更多偏向中下游,油价下行或利好企业盈利恢复,结构上压制石化上游盈利、但改善石化中下游盈利。而盈利方面,油价下行将拖累石化上游石油开采业利润率,表现为国际油价与石油开采业利润率整体变化方向一致。但油价下行有助于改善石化中下游成本压力,表现为国际油价与石化中下游行业成本率反向变化。而由于我国石化产业链更多偏向于中下游(上游占比5%,中下游占比95%),因而若国际油价下行,有利于后续国内石化产业链盈利修复。

1)地缘政治风险。地缘政治风险或导致油价超预期。

2)美国能源政策变化。若美国传统能源政策调整,或影响美国产量恢复。

3)国内大宗价格变动。国内煤炭钢铁价格变化或对PPI施加额外影响。

(转自:申万宏源宏观)