梁瑞安:西安交通大学理学士,北京大学经济学硕士,现任上海砥俊资产管理中心总经理,股期双栖,运用供需理论做价值投资的开创者。多年证券期货实践经验,曾连续十年盈利。

我的投资生涯成长于商品市场,多年对商品供需理解已经深入骨髓,当我从供需的视角切入股票价值投资后,发现了更确定的投资机会和更大的市场空间。投资之路漫漫,我们永远在路上,未来继续以供需为主线,探索一条适合自己的价值投资之路!

投资就是四处碰壁中摸索出道路

过去十年,我一直在做供需的研究,为什么在过去十年?其实我前面四年是走了弯路的,在期货公司的四年,不断地摸索不同方法,我本科学的数学,我记得2002年用过自己很高深的数学理论搞了两年,钱还是赔光了。

后来发现不对,还不如看技术分析,几十本技术分析的书又搞了一年,钱还是赔掉了。后来想基本面,东听听、西听听还是不行,基本走上绝路。

2006年到上海拜师学艺,就两个字“供需”。供需用在商品期货上很灵,用在股票上也是非常有效的。

我做的第四年大概知道,是怎么样才能赚钱,摸到第十年,突然发现怎么样可以赚大钱。我第十年到现在已经过了五年,效果还是非常好。

今天我觉得投资是赚自己看得懂的钱,投机是对自己看不懂的下注。投资是理念端正,四处碰壁时要自己摸索出一条有效的道,理念要端正。我也是这么过来的,觉得这个理念挺好的。

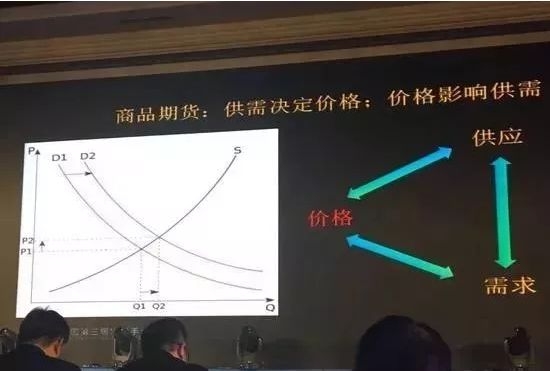

一张图走天下

整个商品我2002年做到现在15、16年,基本上是这张图。这张图大家上过经济学的都见过,我20多年前见过,但是到2006年才理解。

.jpg)

这张图有什么用?真的花十年功夫才用,这是简单的供需曲线,这是我做商品期货十几年一直用这条线。

什么意思?D就是需求、S是供应,通俗一点就是供不应求它就是涨,供过于求就是跌,这是很通俗的东西,或者物以稀为贵。

D1、D2需求曲线怎么动,我们就是靠它吃饭的。2006年我们做美国玉米,由于美国新能源法案要多出燃料酒精,本来世界玉米基本平衡的,突然规划未来几年要拿出一亿吨来做燃料乙醇。

这个事情我们做玉米做了一年多翻倍,做得蛮长的,这是需求曲线移动的例子。

我们经历了2008年的金融危机,你就会发现需求突然下降一定暴跌。

供应、需求、价格这三个互相影响,拿铁矿石为例,价格能刺激供应,前面是“供需决定价格”,我们通过供需研究判断价格。另外价格还会反过来影响供应、需求,怎么影响供应?比如铁矿石原来三四十美金大家不喜欢投资。当你达到一百五十美金大家蠢蠢欲动,一百八十美金大家要干活了。

价格和需求关系也是很简单的,看经济学茅台两千多喝悠着点,能喝两瓶的喝一瓶省点。如果一瓶变成八百多,价格对需求有影响的。比如LV包三五万不太心动,双十一LV包六折可能排队去买,就是简单的道理。

做期货就要抓准大行情

最后是要紧密跟踪,对原来很多假设要跟踪,这基本是我们用到的方法。

2012年豆粕是我整个职业生涯的起点,2012年之前的十年对投资,特别对商品有一个误区。觉得应该在商品期货稳定赚钱,其实这个思想是错的。

在商品期货里面不应该稳定赚钱,而是应该赚暴利,我稳定了十年其实也是错了十年,每年赚三五十没什么意思。我2012年豁然开朗,2012年做豆粕之前也在北京,在青岛把相机摔了很不爽,没出去旅游。

研究搞棉花怎么从600万到20亿。真的是花5天时间把所有东西读一遍,发现做期货是这样做。

我对事情判断准确率蛮高的,仓位能够彻底落稳,一落稳这十年能用。豆粕挺有意思,刚研究完理论碰到一个机会,蛮巧合的运气不错。

大豆南北减产,我知道但是没做到。后来我死盯着这个东西,到五一之后,北美那边干旱。我在期货公司第一份工作做农产品研究员,我对大豆很熟,经常研究它之前60年走势,还有走势后面供需、能源部报告公布、每周的进度。

把整个事情复盘很多次,所以我碰到大豆蛮有意思的,南半球减产、北半球减产,做出60年来小概率,这可能是20年发生一回的事情。

铁矿石也是我的经典大战,我从2009年想这个事情,总有一天要空死它。我不太看价,一百八时没空、一百六没空,开户就跌,经纪人天天给我微信上报价格我无动于衷,条件还没满足。

我想,供需错配导致它会有大熊市,新增产能运出来,9月份运出第一船,量变到质变,跌三个月,我从9月一直等到12月。

国内那时铁矿石没活跃,大概一吨九百二,很多朋友问我为什么空铁矿石,我说空三个月。当时铁矿石不太活跃我空到前五名的仓位,后来崩掉了。

有一次我在大会上讲,只参加过圆桌论坛,我讲铁矿石也是千年等一回,你们二十年别想了,120美金20年别想,其实是很悲壮送别的价格,一定是这样的。因为中国人盖房子盖到头了才会有这种价格,崩下去别指望。

很多人做这个东西,我做点节奏,120到110就走了,走了20年都回不来,不信以后谁能反弹,铁矿石反弹到90美金不可能,只能死空。

到了2015年,其实2015年之前我还做了一把,2014年秋天做的,2015年1月16日全部清仓,2008年被坑过一回,知道什么叫泡沫、什么叫逃跑。

2014年9月为什么切入?也是跟一些大佬交流,有些人微博上说机会来了,我一看觉得有机会,跟一些朋友吃完饭我重仓,一路加到五千点,后来我跟一个朋友在香格里拉喝茶,然后拍照,五千多点拍照,我说这是顶,结果真被我说中了,在有泡沫的时候时刻要想着走。

股指下来之后我开始琢磨,我2001年开始做股票,一路断断续续,2007年做那波牛市做了2倍多,但2008年金融危机收回去只剩本金。

从那波我就想,如果你不懂投资,牛市跟你毛关系都没有,为什么?不懂怎么跑,原来赚2、3倍还是拿了本金,很悲凉的。

交易心得

梁瑞安从2012年开始,坚持写交易随笔,记录激情燃烧岁月的交易心得,在前行中总结,在总结中前行。后又拓展到股市及其他投资领域,加深了对投资本质的理解。从商品供需理论到股票价值投资,摸索着总结自己在投资道路上的心得。

以下是部分交易心得。

知与行:常听说,做期货“知易行难”。但我认为,当“知”的问题解决了,“行”就不是问题。“知”可以理解为盈利模式,有了盈利模式,严格执行,做到“知行合一”,自然就可以做到长期持续盈利。因此,“知易行难”常用常是认识的误区,当你发现“行难”时,其实是“知”的问题没彻底解决。

看对与做:看不懂的行情,错过了不要踞,做上了也不要得意,看得懂的大机会,没重仓的话需要深刻反思!

过人之处:每年翻几倍的期货高手,过人之处不是分析的正确率,而是灵活运用杠杆的能力,该重仓时绝不手软,该砍仓时绝不拖延!

爆发力:通过对国内一些期货高人(赚过几个亿)的成功故事的了解,有这样的感悟:期货要获得暴利,必须在一两波大行情中不断加仓,在拐点之前陆续减仓。因此,期货投机生涯不是一般的匀速长跑,而是需要有瞬间爆发力的变速跑。

持续盈利:我心中的持续盈利,不是积小胜为大胜,而是把积小胜看作炼兵,真正目的是为了在天时地利人和时打大仗!

再谈套利:国内期市的套利,无非就两种:跨品种和跨期。跨品种的价差主要由相对供需决定,研究基本面是凑效的,跨期价差由供需和资金面共同决定,有时资金面占很大权重,这类套利需要老练的交易技巧。因此,如果对供需基本面很了解,又不想跟资金博弈,更适合做跨品种套利。

规模收益递减:做期货资产管理,随着资金规模增加,收益率往往会下降,因为有些策略已受流动性限制,做不上量。如果要追求较高的收益率,资金规模宜控制在千万级别。个人认为,单单国内期货市场,运作几个亿是比较好玩的,当超过10个亿,头寸配置就会有所顾忌,头寸大了会担心引来对手的围剿。

抓大行情:供需决定价格,当商品的供需基本平衡,无论你研究多么精细,都是震荡行情,逼着你或高抛或低吸或高抛低吸,供需严重失衡时,必出大行情,此时你只需抓住供需的大矛盾,重仓持有几个月甚至一两年,必有质的飞跃。因此,在期货生涯里,重点是抓大行情。供需基本平衡的行情,其实是很费研究精力的,结果常事倍功半。

再谈心态:惦态好坏不是盈利与否的必要条件,但好的心态是成为顶级高手的必要条件!

PK:无大方向时,PK的是交易技巧,有大方向时,PK的是对基本面的理解。前者不断赚小钱,波动小,后者可获暴利,但波动大。

大亏原因:期货上大亏的,往往是两种情况:1、根本没做好亏损的准备,接受不了任何亏损,2,太固执,认为这次自己肯定是对的,结果会为自己的分析买单。这些都属于投资理念范畴的问题,想明白了就豁然开朗。当你为了你的观点付出了百万、千万甚至几个亿的学费时,你会发现相对于输赢,你的分析一点都不重要!

纠错:盘中套利,如同期市警察,把任何异常波动,都给通通抓起来。

玩期货如开车:1、自己的观点,如导航仪,可参考,但不能全信。2、加仓,如油门,路况好时可踩。3、减仓,如刹车,路况不好,务必刹车。4、止损,如汽车的安全气囊,不能因为有了它而瞎开车。5、品种切换,如选择车道,当然挑快的开。6、逆势,如高速路逆行,十有八九会撞车。7,交易所,就是收费亭!

确定性与盈亏比:任何投资决策都必须考虑确定性与盈亏比,保守者追求高确定性,激进者追求高的盈亏比。在非杠杆的股票市场中,我是追求高的盈亏比,而在用杠杆的期货市场里,我更偏好高确定性的机会,例如套利,1%的盈利空间用5倍杠杆就可获得5%收益,何乐而不为?因此,对我而言,确定性是第一原则!

串联还是并联:从物理学角度看,串联系统比并联系统稳定性差。串联系统如果某个环节出问题,整个系统将失灵,并联系统如果某个分支出问题,系统照样可运行。期货交易系统也一样,每次重仓操作一个品种,长此以往总有一天会出事。如果你是多品种多策略多周期的并联系统,其稳定性会大大提高。

赛马:资金管理如同田忌赛马,机会好时下大注,机会一般时下小注。

论势:供需决定中长期趋势,供需越失衡,趋势越凌厉,顺势者昌,逆势者损。无势造势=没事找事,常会搬起石头砸自己的脚。

尊重对手:多空双方大论战,其实挺好,互相指出对方的风险点,当你觉得这些风险点不是大问题的时候,就可以踏实下单并持有了。盲目看多、盲目看空,对对手提出的风险点视而不见,是很不可取的,有时会遭遇滑铁卢。期货圈子小,多空双方有时都是熟人、朋友,因此,尊重对手是俺做交易的基本原则。

理念:如果立志搞几十年期货投资,那么短期的输输赢赢都将成为期海生涯的一朵朵浪花,带你实现梦想的唯一有正确的理念!

投机:每个成熟的期货交易者都有自己的一套系统,如果违反了这套系统的原则做交易,就是投机!

别忽悠:做期货,想忽悠一帮人和自己同方向做,其实挺危险的,这帮人可能半路撤退,把你踩了。更可怕的是,你做的方向不是基本面的方面,而一帮人跟你一起同方向猛冲,一旦对手靠基本面与你反着做,此时砍出来必然损失惨重。我的理念,就是沿着我认可的基本面方向做,不管别人是多是空!

“傻”逼:逼不逼仓,取决于期现价差,一般不取决于多头的资金实力,也不取决于空头的交货实力。违背期现价差的多逼空或是空逼多,都是“傻”逼。

人性:供需决定价格,利益驱动供需,人为利益所动,研究供需规律其实就是研究人性!

想象:要相信自己的想象,人缺乏想象,将无法重仓!

孰重孰轻:玩股票,选股比择时重要,玩期货,选品种比交易技巧重要。

规律:供需决定价格,政策干预会扭曲价格,政策被拿掉的预期会迅速纠正价格。这就是经济运行的规律。

蜘蛛:套利者,有时挺像一只蜘蛛,织了一张网,然后在旁边耐心等候猎物的到来。

啄木鸟:玩期货,要有啄木鸟精神,在有虫的地方不断地啄

三重身份:玩期货,要把自己设想成三种人,开平仓,要像数学家一样严谨,砍仓,要像军人一样果断,调仓,要像画家一样挥洒自如。

科学与艺术:投资既是一门科学,又是一门艺术。过份强调前者,往往走了量化交易之路,过份强调后者,常常做单很随意。而我选择走中间道路,开平仓用一套接近量化的原则来评估,持仓多大及如何调整仓位则有一定的艺术性。

规矩:投资者与基金经理的关系,有点像乘客与出租车司机的关系,乘客希望又快又稳又舒适地抵达目的地,司机则更多的考虑安全问题,红头停绿灯行,遇摄像头减速,遇突发事情刹车。其实,基金经理就是在一定风控约束下力争做到稳步前行(无规矩不成方圆),而不是跑得越快越好,一个飙车的司机总让人提心吊胆。

Big Money:期货界赚大钱的有两种人:1、抓住几次大行情并重仓之,2、无论什么市况靠交易技巧每日(每周)不断赚小钱的。前者擅长战略,对长远看法比较有洞察力,不过遇小行情会略输钱,后者擅长战术,但常会错过大行情,长期看赚钱也不少。这两种高手都很值得学习。

我的理想:没大行情时,简单模式反复做,不断赚小钱,做到稳定盈利,有大行情时争取抓住一两个,实现量变到质变。

明星与寿星:时势造英雄,一波大行情,总会出现几个明星,没有什么行情也能稳定盈利的,常是寿星。很多人都有明星梦想,但能实现梦想的没几人。国内很多高人,大多数是明星晋级寿星。不管路径如何,寿星是多数成功者的最终选择。

对冲:对冲的两个层面:1、合约之间的对冲,2、套利组合之间的对冲。想到第二层面的一般都是高手。

投资如行医:基金经理的工作和老中医很像:1、都是经验活,积累就是财富,越老越值钱,2、投资组合如配药,几味药必须互补兼部分对冲,3、药方需要不定期根据病情作适当调整。4、服药需要时间,持有需要耐心。5、不宜激进,适合走中庸之道。

莫错过:小机会大做,往往出错,大机会小做,常常错过。前者可纠正,后者可能悔一生。

抓住大行情:对于做期货交易的人来说,一个品种泡了十年八年,重要的不在于你时时刻刻都研究很细致、跟踪很紧密,而在于大行情那段机会是否抓住了。

老成与单纯:做铜的牛人都显得老成,对世界经济周期了如指掌,从二战后美国快速发展到97年亚洲金融危机再到雷曼兄弟倒下,都能给你娓娓道来,不像半个陶冬,就像半个谢国忠。做农产品的,就显得比较单纯,毕竟靠天吃饭,大灾年做多,大丰收年做空,正常年份套套利。总之,该复杂的复杂,该简单的简单。

谁办:某高人说,对三大期交所的评价,以前有这么个说法:上期所是官办的,大商所是民办的,郑商所是匪办的。

不要大赔:一个老期货说,炒期货无非就这几个结果,大赚、小赚、小赔。只要你能做到大赔,离成功就不远了。

鱼身:一波行情,不管大小,主要吃鱼身,少啃鱼尾,盈利曲线一定很漂亮。一个组合中的每个策略都主要吃鱼身,整体收益率曲线一定会很漂亮——回撤小、持续稳健增长。市场中,经验丰富的老手,常常只做鱼身行情,不愧是精明的交易者。

少亏钱:巴菲特说,投资有两个原则,一是不要亏损,二是记往第一条原则。应用于期货,可以改为,第一原则是要少亏钱,也就是说要控制好回撤。只有把回撤控制好了,才有资本实现复利增长。大赚大赔,如竹篮打水,一场空。

中庸:收益曲线要稳定增长,其实是选择了走中庸之路,必然要求你策略要分散,周期要短中长相结合,对冲要多样化,开平仓要分批执行,止损要坚决,止盈要左侧右侧相结合。

风险收益比与仓位:期货价格不易预测,但风险收益比还是比较好评估的。无论用基本面或技术面方法。因此,工作的重心宜放在评估风险收益比上,风险收益比越划算,仓位越高。单纯预测价格,会陷入主观臆测,容易忽视了风险,所以必须时刻权衡潜在收益与潜在风险。

约束:约束自己驰骋的欲望,一步一个脚印往前走,才可能实现复利增长。

稳健:经历过小资金的爆仓,实现过中资金一年十倍的辉煌,操盘过大资金的稳定增长,风风雨雨,酸甜苦辣。今天,我坚定不移走稳健成长之路,追求每年30-50%的收益率,坚信复利就是暴利。

浮盈加仓:“浮盈加仓”四字听起来总让人很兴奋,其实它成就过很多牛人,也毁过很多人。浮盈,其实是右侧交易者的加仓原则,但绝不是基本面派的加仓理由,如果有太多浮盈后,说明价格已朝你预测方向走了一大截,此时收益风险比已大幅下降,按此标准是不宜加仓的,反而应该减仓。

独立思考:玩期货,独立思考最重要,其他人的观点,我们只需要睁只眼闭只眼。

找原因:输了钱,不要认为是心态不好,也不要怪市况遭糕,原因肯定出在自身——因为是你自己决定下的单!从自己的理念、方法找原因,才会有进步。

主人与狗:基本面是主人,价格是小狗,小狗总是跟着主人走,虽然偶然到草丛中撒泡尿。

墙头草:期货行情,和银行信贷部一样,从来都不是雪中送炭的,而是要么锦上添花,要么落井下石!

靠什么赚钱:重仓做短线,是靠胆识和仓位赚钱,轻仓做长线,是靠时间和远见赚钱。

朋友:时间,是好头寸最好的朋友

期货之路:做期货,前三年主要是学会不亏或少亏,三年后学会怎么持续盈利,五年后学着寻找哪些机会可重仓,十年后思考期货值得做一辈子吗?

“免死”金牌:那天跟朋友在青岛聊天,他提到散户牺牲的快,我给了他两个傻瓜式的“免死”金牌,可以给客户强调:1、永远不要逆30天均线,2、任何策略不得输总资金的2%以上

谈止盈:持有盈利头寸,要像和尚撞钟一样,过一天是一天。

快与慢:个人玩期货,大部分人都想赚快钱,一上路,借助杠杆的威力猛踩油门,能开200KM就不会开100KM,而管理期货基金,则很像自行车慢骑比赛,要慢,要稳、要不断往前进,每月只图2-5%的收益率。

周期:有本书叫《逃不开的经济周期》,农产品也一样,供应周期一般是一年,去年大牛市,高价肯定刺激供应,农产品整体的播种面积肯定扩大,假设天气正常,今年供应肯定大幅增长。因此,今年大概率是农产品的熊市年份,这是我对农产品的定性判断。USDA的具体数字我不太较真,模糊的正确胜于精确的错误。

对风险的态度:面对亏损头寸,我是风险厌恶者,坚决止损,面对盈利头寸,我是风险偏好者,适度加仓。

斑马:玩跨品种套利,不追求黑马,也不追求白马,我只抓斑马——黑白分明。

差别:老手与新手的差别,就是在很诱人行情面前经得住诱惑。

加速:扩仓式的下跌,随时都会加速,因为砍仓盘还没出来。

拔河:振荡期,是多空双方在拔河,不分胜负,突破,是一方彻底倒下,宣告拔河结束。

跨期与跨品种:跨期套利很容易受到资金面影响,不宜当主要策略,跨品种套利,尤其是长期的策略,资金面的影响因素可以忽略,只要把供需基本面搞清楚即可,如果行情演绎非常符合你的逻辑,可重仓。

顺势与逆势:要顺势而为,但不能随波逐流,要有逆势思维,但不宜逆势操作。

分散与集中:策略分散化可以降低波动率,这是降低压力的好方法。但分散化收益往往比较平庸,只能解决量变的问题,要想有质的飞跃,必须集中投资。大机会不常有,策略分散化应该是常态。不过一旦发现大机会,可以马上踢掉中小机会,集中投资,必有惊喜。分散还是集中,我的目标是力求做到收放自如。

高手:期货界的高手,一般都具有这样的优点:做对时,重仓,拿得很牢,做错时,轻仓,砍得很快。

等待:绝佳的交易机会常需要耐心的等待。等待,是原则的坚守,等待,是胸有成竹的体现,等待,是零风险的投资,等待,可以养精蓄锐,等待,为了致命一击。

虚实:有基本面支持的上涨/下跌,是实的,跟风上涨/下跌的,是虚的。虚的品种,一定会回吐。

取舍:如果几个月收益曲线没创新高,却做了一堆策略,问题肯定出在“取舍”上——做了一堆不该做的策略、该做的没下狠手!因此,期货玩到一定程度,必须在“舍”上下功夫,舍,之后得。

资金市:中长期看,供需决定价格,短期看,资金也会左右价格。如果有题材(政策不确定性、产业链传言等),资金会像苍蝇盯上有缝的鸡蛋一样蜂拥而至,大肆炒作。然而,主力与散户,如猫和老鼠,受伤的肯定是后者。散后能做的,唯有跑得快。

等价性:很多跨期价差与单边走势高度相关,经仓位调整后,从风险、收益角度看其实两个策略是几乎等价的。因此,如果单边看不清,这种套利就不宜做!而经常是,因看不清单边,做了这种套利,误以为风险小。如果仓位大了,结局往往很难堪。其实,若看得清单边方向,直接小仓位做单边即可。

必然与偶然:一个多年经验的猎手和一个新手娃娃一起去打猎,前者一枪打下一只野兔,后者在那瞄准呀瞄准,结果一只电野兔因跑得太快不小心撞死在旁边的树下。那一天,两人都拿着自己的猎物高兴回家(前者是必然,后者是偶然!)

你确定吗?:做投资,要向王小丫学习,“你确定吗?”

打大战:万事预则立,不预则废。但凡打大仗,一定要深入研究,精心策划,时机成熟,按计划行事。不预,意味着不判断,仅仅是追随市场,就算赢,也不会大赢。一旦遇到十年一遇的大行情,如果只赚了一点点,就是浪费了十年期货青春。

复仇:玩期货,在一个品种上输了钱,大部分人都是想从该品种上捞回来,声称“从哪里跌倒从哪里爬起来”。而客观事实往往是他在这个品种上根本没有相对优势,在复仇心理作祟下常盲目加大头寸,结果会输得更惨。其实,期货品种那么多,何必吊死在一棵树上,可以多在优势品种上耕耘,“东方不亮西方亮”。

扬长避短:玩期货,每个品种都必须做一条学习曲线——记录该品种的累计净盈亏走势,如果这条曲线一直走熊,不妨把这个品种停一停,想想问题出在哪里,直至想出窍门了再交易该品种。对应地,做得很顺的品种可以加大操作的力度。此所谓扬长避短。

政策市:供需决定价格,国内的政策常常影响供需,甚至是供需分析的主要变量,而政策又存在很大的不确定性,因此,对政策不具有信息优势的投资者建议少玩政策主导的品种,如棉花,白糖。

确定性:投资的第一原则是确定性,确定性源于研究的深度和理解的深度。为了提高确定性,要研究、研究、再研究!而对一个品种的理解会随着经验积累自然而然加深的。

重仓:重仓是裸奔,马无夜草不肥,人无横财不富,看准了偶然裸奔一次也无妨。但是,无论你怎么裸奔,一次只能输N%,千万别输多哦。

逻辑:市场的逻辑需要去领悟,自己的逻辑才是立身之本!

对与错:从输赢角度看,如果我输了,我认为我是错的,市场是对的。但从逻辑角度看,输钱后我会重新审视我的逻辑,如果正确,会继续坚持,无论市场多么疯狂!

谈心态:玩期货,好心态不一定能盈利,但坏心态一定会输钱。心态好坏只能自我调节,别人帮不了你。心态好坏,取决于结果与预期之差。个人做法,就是每个策略事先想着最多会输那么点钱,只要逻辑过得去,结果交给市场审判,其实往往有惊喜。坏心态常是这样造成的:这次不可能亏,结果亏了。

无心伤害,事后明白:玩期货,最惨通的亏损常常发生在你认为最确定的时候,此时信心最足、仓位最重,结果市场悄悄反方向运动,你还不会太警觉,一旦反向加速,而止损又不坚决,特容易造成大亏。解决办法:有一定盈利才允许适度加仓!

持续盈利:统计发现,玩期货只要每个策略保证最多是小亏(小亏的定义因人而异),那么就很有可能摸索出持续盈利之路!如果遇到大行情,还逮住了,那么一定大赚!如果常年累月大赚大赔,其实是没啥进步的。

匀速:投资是长跑,一年是一圈,最终的胜出者往往是匀速前进者,最终的冠军只是每一圈比别人略快一点点。刘翔式的短跑高手若参加长跑,一般坚持不到终点。

独立性:大多数成功的投资人,都具有这样的品质:不说、不看、不听!

止损:亏损头寸,如肉里长疮,必须迅速挖掉!

退出:真正的财富是通过精明的退出来实现的。

顺势:顺势而为,势如破竹,逆势死扛,不死也残。

赢在短线:虽然说基本面研究适合做中长线,但背靠基本面的短线,也是威力无比!短线讲究战术,宜耐心观察,寻找对手的漏洞,伺机出招,力求一剑封喉。

短线:期货短线,常常是拦耐力,谁先出招,谁就占下风!

勿冲动:要稳定增长,必须克制重仓的冲动!

回撤与复利:只有控制好回撤,才能实现复利。

短线与长线:短线如养鸡,周期短,见效快,长线如种树,难免要经历风吹雨打,考验的是长远眼光。

凭感觉用画图软件画了一张“仓位与确定性”的图,每年翻几倍的高手必定是在90-100%确定性(主观胜率)的机会中下了重仓!

捕鱼工具:用基本面分析方法,抓几个月的大机会比较容易。技术分析适用于抓几天几周的中小级别机会。套利或对冲,适用于任何时间跨度的交易。

加减仓:一百个人一百种方法。不变的是,有盈利宜加仓,无盈利随时要撤退。

近期课程